- 1.27 MB

- 2022-04-22 11:55:26 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

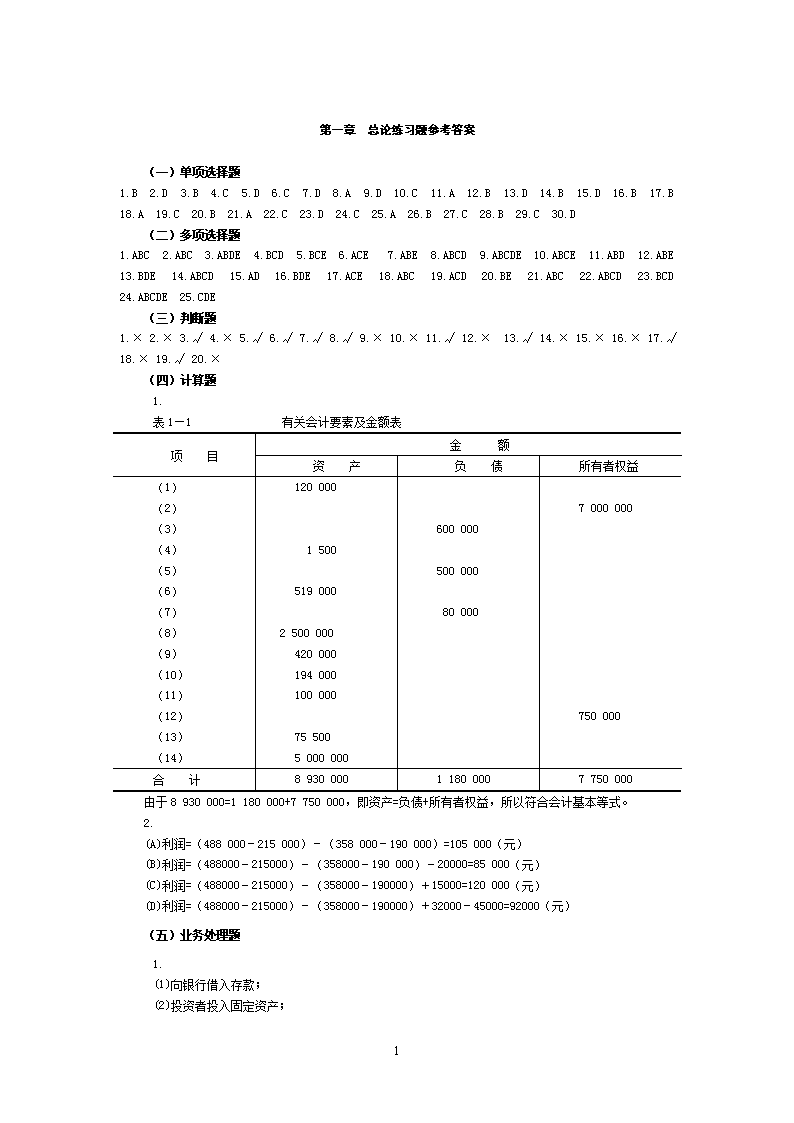

'第一章总论练习题参考答案(一)单项选择题1.B2.D3.B4.C5.D6.C7.D8.A9.D10.C11.A12.B13.D14.B15.D16.B17.B18.A19.C20.B21.A22.C23.D24.C25.A26.B27.C28.B29.C30.D(二)多项选择题1.ABC2.ABC3.ABDE4.BCD5.BCE6.ACE7.ABE8.ABCD9.ABCDE10.ABCE11.ABD12.ABE13.BDE14.ABCD15.AD16.BDE17.ACE18.ABC19.ACD20.BE21.ABC22.ABCD23.BCD24.ABCDE25.CDE(三)判断题1.×2.×3.√4.×5.√6.√7.√8.√9.×10.×11.√12.×13.√14.×15.×16.×17.√18.×19.√20.×(四)计算题1.表1—1有关会计要素及金额表项目金额资产负债所有者权益(1)(2)(3)(4)(5)(6)(7)(8)(9)(10)(11)(12)(13)(14)12000015005190002500000420000194000100000755005000000600000500000800007000000750000合计893000011800007750000由于8930000=1180000+7750000,即资产=负债+所有者权益,所以符合会计基本等式。2.(A)利润=(488000-215000)-(358000-190000)=105000(元)(B)利润=(488000-215000)-(358000-190000)-20000=85000(元)(C)利润=(488000-215000)-(358000-190000)+15000=120000(元)(D)利润=(488000-215000)-(358000-190000)+32000-45000=92000(元)(五)业务处理题1.(1)向银行借入存款;(2)投资者投入固定资产;82

(3)投资者收回投资;(4)管理部门领用低值易耗品;(5)计提长期借款利息;(6)赊销货物。2.(1)①该经济业务使银行存款减少,固定资产增加,属于资产项目之间的增减变动,不会对会计要素总额产生影响。②该经济业务使原材料和实收资本同时增加,即资产和所有者权益同时等额增加。③该经济业务使银行存款和应付账款同时减少,即资产和负债同时等额减少。④该经济业务使银行存款增加,应收账款减少,属于资产项目之间的增减变动,不会对会计要素总额产生影响。⑤该经济业务使长期借款减少,实收资本增加,即负债减少,所有者权益增加。⑥该经济业务使资本公积减少,实收资本增加,属于所有者权益项目之间的增减变动,不会对会计要素总额产生影响。(2)资产总额=375000+10000-5000=380000(元)负债总额=112000-5000-50000=57000(元)所有者权益=375000-112000+10000+50000=323000(元)第二章会计核算基础练习题参考答案(一)单项选择题1.A 2.D3.D4.B5.B6.A7.C8.B9.C10.A 11.D12.C13.A14.D15.C16.D17.C18.B19.B20.B 21.C 22.D23.D24.C25.C26.D27.D28.D29.A30.C31.D32.B33.C34.B35.D36.C37.A38.C39.B40.B41.A42.D43.C44.A45.C46.D47.B48.D49.D50.B51.A52.C53.C54.B55.C56.B57.C58.D59.D60.C(二)多项选择题1.AD2.ACDE3.BCE4.ABCDE5.ABCD6.ABCDE7.ABCE8.BC9.AB10.ACDE11.BE12.ADE13.ABD14.BC 15.ABC 16.AC17.ABCDE18.ABD19.BCDE20.DE21.AD22.AD23.ABD24.ABCE25.ACE26.ACD27.CDE28.AC29.ACE30.ABD31.ABC32.ABCE33.ABCE34.ABC35.ABDE36.ACE37.BD38.BCD39.AC40.AD(三)判断题1.√2.√3.×4.×5.√6.√ 7.×8.×9.×10.× 11.×12.√13.×14.√ 15.√16.×17.√ 18.√ 19.×20.√21.×22.×23.×24.√25.√26.×27.√28.×29.×30.√31.√32.×33.×82

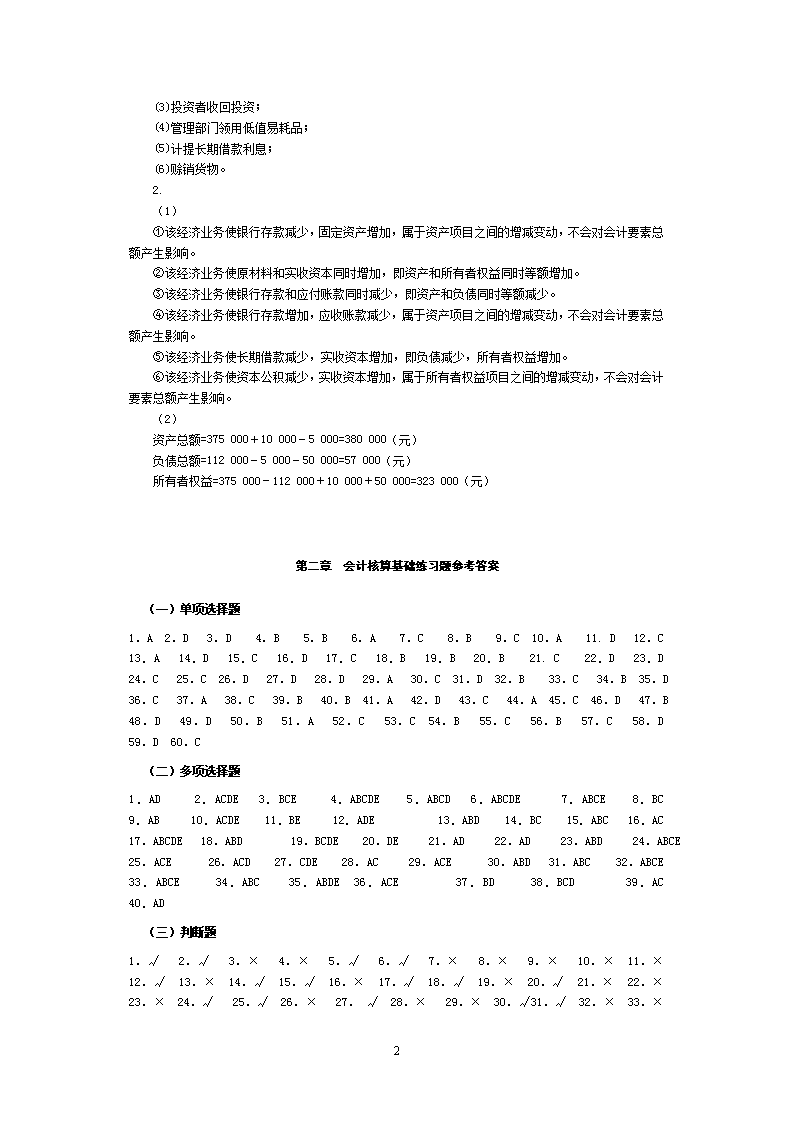

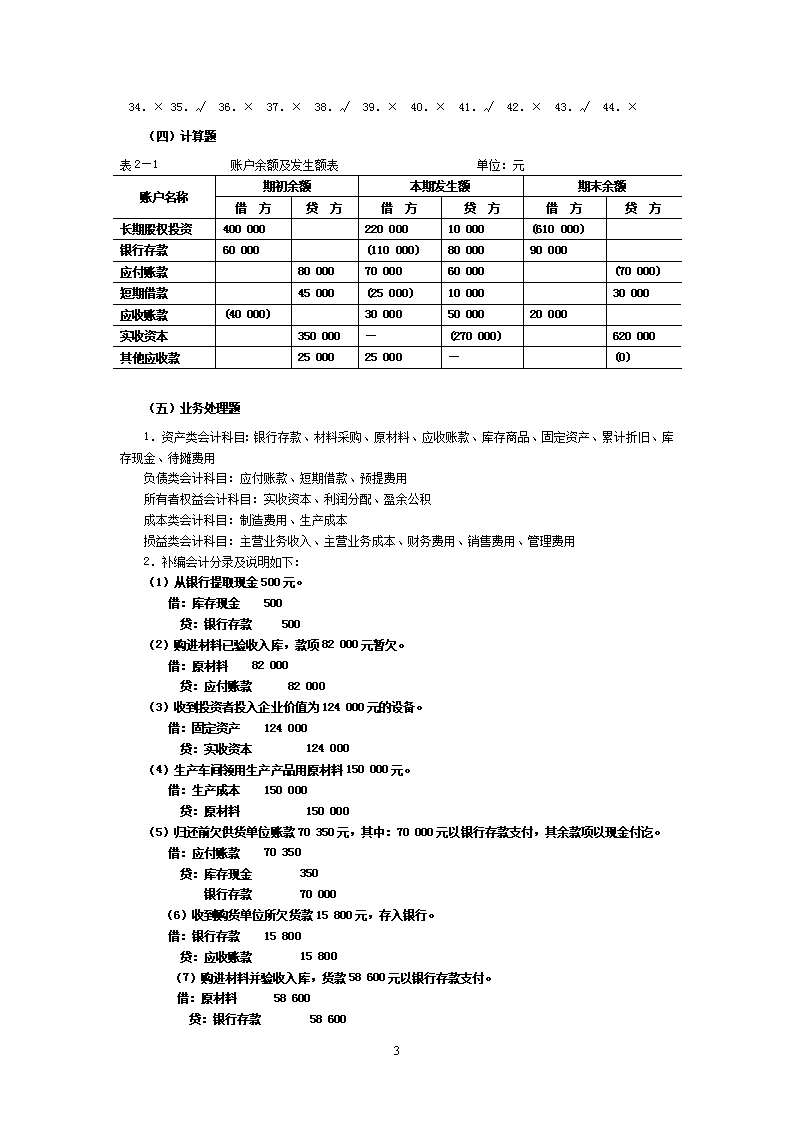

34.×35.√36.×37.×38.√39.×40.×41.√42.×43.√44.×(四)计算题表2—1账户余额及发生额表单位:元账户名称期初余额本期发生额期末余额借方贷方借方贷方借方贷方长期股权投资40000022000010000(610000)银行存款60000(110000)8000090000应付账款800007000060000(70000)短期借款45000(25000)1000030000应收账款(40000)300005000020000实收资本350000—(270000)620000其他应收款2500025000—(0)(五)业务处理题1.资产类会计科目:银行存款、材料采购、原材料、应收账款、库存商品、固定资产、累计折旧、库存现金、待摊费用负债类会计科目:应付账款、短期借款、预提费用所有者权益会计科目:实收资本、利润分配、盈余公积成本类会计科目:制造费用、生产成本损益类会计科目:主营业务收入、主营业务成本、财务费用、销售费用、管理费用2.补编会计分录及说明如下:(1)从银行提取现金500元。借:库存现金500贷:银行存款500(2)购进材料已验收入库,款项82000元暂欠。借:原材料82000贷:应付账款82000(3)收到投资者投入企业价值为124000元的设备。借:固定资产124000贷:实收资本124000(4)生产车间领用生产产品用原材料150000元。借:生产成本150000贷:原材料150000(5)归还前欠供货单位账款70350元,其中:70000元以银行存款支付,其余款项以现金付讫。借:应付账款70350贷:库存现金350银行存款70000(6)收到购货单位所欠货款15800元,存入银行。借:银行存款15800贷:应收账款15800(7)购进材料并验收入库,货款58600元以银行存款支付。借:原材料58600贷:银行存款5860082

(8)从银行取得短期借款30000元,存入银行。借:银行存款30000贷:短期借款30000(9)收到购买单位所欠货款20100元,其中20000元,存入银行,100元以现金收讫。借:库存现金100银行存款20000贷:应收账款20100(10)用银行存款归还银行借款20000元。借:短期借款20000贷:银行存款200003.(1)首先,编制会计分录。①借:固定资产10000贷:银行存款10000②借:库存现金1000贷:银行存款1000③借:原材料20000贷:实收资本20000④借:生产成本40000贷:原材料40000⑤借:应付账款22500贷:银行存款22500⑥借:银行存款150000贷:长期借款150000⑦借:应交税费9000贷:银行存款9000⑧借:库存现金5000贷:资本公积5000⑨借:银行存款16000库存现金2000贷:应收账款18000⑩借:短期借款20000应付账款28000贷:银行存款48000其次,记入有关账户。库存现金银行存款────────────────────────────期初余额1500期初余额45000⑴10000⑵1000⑹150000⑵1000⑻5000⑼16000⑸22500⑼2000⑺9000─────────────⑽48000本期发生额8000本期发生额─────────────────────────────本期发生额166000本期发生额90500期末余额950082

─────────────────期末余额120500原材料应收账款─────────────────────────────期初余额90000⑷40000期初余额47700⑼18000⑶20000──────────────────────────────本期发生额本期发生额本期发生额本期发生额200004000018000────────────────────────────期末余额70000期末余额29700库存商品生产成本───────────────────────────期初余额60000期初余额22500─────────────⑷40000本期发生额-本期发生额───────────────────────────本期发生额40000本期发生额-期末余额60000───────────期末余额62500长期股权投资固定资产───────────────────────────期初余额180000期初余额60000─────────────⑴10000本期发生额-本期发生额───────────────────────────本期发生额10000本期发生额-期末余额180000──────────────期末余额610000短期借款应付账款───────────────────────────⑽20000期初余额195000⑸22500期初余额142500─────────────⑽28000本期发生额本期发生额-──────────────20000本期发生额本期发生额────────────50500期末余额175000──────────────期末余额92000应交税费长期借款───────────────────────────⑺9000期初余额9000期初余额18600082

─────────────⑹150000本期发生额本期发生额-──────────────9000本期发生额本期发生额─────────────150000期末余额0──────────────期末余额336000实收资本资本公积───────────────────────────期初余额304200期初余额140000⑶20000⑻5000───────────────────────────本期发生额20000本期发生额本期发生额5000本期发生额───────────────────────────期末余额324200期末余额145000盈余公积─────────────期初余额70000─────────────本期发生额本期发生额-─────────────期末余额70000最后,根据账户记录进行试算平衡。(2)总分类账户发生额及余额试算平衡表单位:元账户名称期初余额本期发生额期末余额借方贷方借方贷方借方贷方库存现金15008000—9500银行存款4500016600090500120500应收账款47700—1800029700原材料90000200004000070000库存商品60000——60000生产成本2250040000—62500长期股权投资180000——180000固定资产60000010000—610000短期借款19500020000—175000应付账款14250050500—92000应交税费90009000—0长期借款186000—150000336000实收资本304200—20000324200资本公积140000—5000145000盈余公积70000——70000合计104670010467003235003235001142200114220082

4.单位:元经济业务收付实现制权责发生制收入费用收入费用(1)500012000(2)300000(3)10000(4)5000050000(5)20002000(6)150000(7)80000(8)03000(9)010000(10)24000合计860002740072000150005.会计要素项目与数量关系资产负债所有者权益期初余额700002000050000(1)固定资产+5000银行存款–5000(2)原材料+10000实收资本+10000(3)长期负债-5000实收资本+5000(4)银行存款-200库存现金+200(5)银行存款-1000应付账款-1000(6)银行存款-5000短期借款-5000(7)银行存款+8000应收账款-8000(8)银行存款+10000短期借款+10000(9)银行存款+5000库存现金+1000应收账款-6000(10)银行存款-10000短期借款-8000应付账款-2000期末74000900065000结论:会计事项发生不能打破会计恒等式。6.长顺公司2007年12月31日的试算平衡表如表2—3所示。表2—3长顺公司试算平衡表单位:元账户借方余额贷方余额库存现金2500银行存款1580082

交易性金融资产7800应收账款5200应收票据2000原材料54000库存商品105000其他应收款3000固定资产112800短期借款15400交易性金融负债8500应付账款30000应付职工薪酬31200长期借款50000实收资本70000资本公积49000盈余公积20000主营业务收入278000主营业务成本175000管理费用39000财务费用20000销售费用10000合计552100552100第三章会计循环练习题参考答案(一)单项选择题1.C2.A3.C4.D5.C6.D7.D8.D9.D10.A11.B12.C13.A14.B15.B16.D17.D18.B19.C20.C21.C22.A23.D24.A25.A26.D27.C28.C29.A30.B31.C32.C33.D34.A35.D36.D37.B38.A39.C40.A41.D42.A43.D44.C45.D46.C(二)多项选择题1.BCD2.ABE3.ACDE4.ABD5.ABC6.ADE7.BCD8.ABCDE9.ACD10.BDE11.ABD12.BDE13.ACE14.ADE15.AC16.ABC17.BCD18.AC19.ACD20.AC21.AC22.ABCD23.ACD24.ABC25.ABC26.ABCD27.BCD28.ABCE29.AB30.ABE31.AB32.BE(三)判断题1.×2.×3.×4.×5.×6.√7.√8.×9.√10.×11.×12.×13.×14.√15.×16.×(四)计算题1.解答:(1)业务1:企业购买原材料一批,价款计4582

000元(假设不考虑增值税),通过银行支付货款15000元,其余30000元暂未支付。业务2:企业收回客户所欠本企业的货款12000元,存入银行。业务3:本企业接受投资者投资计510000元,其中一台全新设备价值276000元,设备交付使用;通过银行划转234000元。业务4:用银行存款108000元偿还应付账款。业务5:签发并承兑商业汇票用以抵付应付账款60000元。业务6:企业以前签发并承兑的商业汇票到期,企业通过银行支付票据款30000元。业务7:企业接受投资者投资180000元,其中原材料100000元,入库;一台全新的设备价值80000元,投入使用。业务8:企业开出现金支票从银行提取现金3000元备用。(2)业务1借:原材料45000贷:银行存款15000应付账款30000业务2借:银行存款12000贷:应收账款12000业务3借:银行存款234000固定资产276000贷:实收资本510000业务4借:应付账款108000贷:银行存款108000业务5借:应付账款60000贷:应付票据60000业务6借:应付票据30000贷:银行存款30000业务7借:原材料100000固定资产80000贷:实收资本180000业务8借:库存现金3000贷:银行存款3000(3)对会计等式的影响情况。业务1:资产增加30000元,负债增加30000元。业务2:资产内部一增一减变化,会计等式两边的资金总额保持不变。业务3:资产增加510000元,所有者权益增加510000元。业务4:资产减少108000元,负债减少108000元。业务5:负债内部一增一减变化,会计等式两边的资金总额保持不变。业务6:资产减少30000元,负债减少30000元。业务7:资产增加180000元,所有者权益增加180000元。业务8:资产内部一增一减变化,会计等式两边的资金总额保持不变。期末的会计等式为:资产总额为1157400元,负债总额为107400元,所有者权益总额为1050000元,因此:1157400=107400+10500002.期末的所有者权益=期初的所有者权益+本期增加的所有者权益-本期减少的所有者权益根据这个计算公式,我们可以确定:82

利和股份公司所属A公司年末的所有者权益=2318000+(800000+260000)=3378000(元)注意本题中的用资本公积金转增资本不影响所有者权益总额的变化。3.根据题意可知:(1)本月购入材料总额=(期末结存材料-期初结存材料)+本期发出材料=(206500-278500)+132000=60000(元)(2)本月发生的应付购货款=(期末的应付款-期初的应付款)+本期偿还的应付款=(243000-218000)+0=25000(元)(3)本月已付款的材料=本月购入材料总额-本月发生的应付购货款=60000-25000=35000(元)4.解答:根据题意做如下的解答:(1)收付实现制:收入=400000+100000+200000=700000(元)费用=7200+30000+6000=43200(元)利润=700000-43200=656800(元)(2)权责发生制:收入=520000+48000+280000=848000(元)费用=7200+2000+1000+5000=15200(元)利润=848000-15200=832800(元)(3)由以上的计算可以看出,同一个企业的同样的经济业务,按照两种不同的会计事项处理原则即权责发生制和收付实现制,计算出的结果不同。究其原因,就在于两种原则确定收入、费用的标准不同,导致最终确定的利润额也不同。收付实现制要求以实际收到或付出货币资金为标准,确定本期的收入或费用;而权责发生制则以应该收到或付出货币资金为标准确定本期的收入或费用,也就是以收款的权利或付款的责任的实际发生为标准,确定本期的收入或费用。正是这种确认收入、费用标准的不同,导致了结果的不同。5.正确的试算平衡表见表3—1。表3—1某公司试算平衡表20×9年4月30日单位:元项目金额借方贷方库存现金28910应收账款31100库存商品8200固定资产29400应付账款22000实收资本50000营业收入31510管理费用5900合计1035101035106.正确的试算平衡表见表3—2。表3—2某企业结账前试算平衡表20×9年3月31日单位:元账户名称借方贷方库存现金96007200银行存款3360001080082

应收账款456000+10800=466800库存商品14400042000固定资产432000+40800=472800应付账款55920319920实收资本1080000营业收入40800564000+96000=660000营业成本42000管理费用520800+72000=59280040800合计216072021607207.正确的试算平衡表见表3—3。表3—3某公司结账前试算平衡表20×9年10月31日单位:元账户名称借方贷方库存现金4740银行存款104600-3132+3600+5400=110468应收账款15656+2700+46088=64444库存商品89700+37500=127200原材料42060-37500=4560固定资产2513700短期借款120000+6000=126000应付账款73480+3600=77080实收资本2000000盈余公积150620主营业务收入486500本年利润49380管理费用63400+3132-2700+36=63868财务费用600合计28895802889580(五)业务处理题1.(1)AH(2)IB(3)AF(4)BC(5)AD(6)AD(7)AB(8)CB(9)AB(10)AD2.刘义服务部本月业务的处理如下:(1)需要用到以下主要账户有:库存现金,业主资本,应收账款,库存商品,应付账款,管理费用,营业收入,营业成本等。各业务会计分录如下:5月1日,借:库存现金5000借:管理费用1000贷:业主资本5000贷:库存现金10005月2日,借:库存商品800贷:库存现金8005月5日,借:管理费用2000贷:库存现金20005月8日,借:库存商品3200贷:应付账款32005月10日,借:管理费用60082

贷:库存现金6005月12日,借:库存现金2500贷:营业收入25005月15日,借:管理费用500贷:库存现金5005月18日,借:管理费用380贷:库存现金3805月20日,借:应收账款1500贷:营业收入15005月24日,借:管理费用600贷:库存现金6005月31日,借:库存现金3000借:管理费用500贷:营业收入3000贷:库存现金5005月31日需要结转本月销售成本。题中已知月末盘点在用产品850元,本月购入两次库存产品,合计4000元,倒轧出本月销售成本为3150元。借:营业成本3150贷:库存商品3150(2)登记有关账户、编制试算平衡表库存现金库存商品月初余额0(1)5000(7)2500(12)3000(2)1000(3)800(4)2000(6)600(8)500(9)380(11)600(13)500月末余额4120月初余额0(3)800(5)3200(14)3150月末余额850营业收入月初余额0(2)1000(4)2000(6)600(8)500(9)380(11)600(12)500月末余额5580月初余额0(7)2500(10)1500(12)3000月末余额7000管理费用试算平衡表表3—420×9年5月份单位:元82

账户名称本期发生额期末余额借方贷方借方贷方库存现金1050063804120业主资本50005000应收账款15001500库存商品40003150850应付账款32003200营业收入70007000管理费用55805580营业成本31503150合计24730247301520015200(3)编制“利润表”和“资产负债表”表3—5利润表(简表)20×9年5月份单位:元项目金额营业收入减:营业成本营业费用营业利润700031505580-1730表3—6资产负债表(简表)20×9年5月31日单位:元项目金额项目金额货币资金4120应付账款3200应收账款1500业主资本5000库存商品850未分配利润-1730资产合计6470负债及所有者权益合计6470从以会计报表中可以看出,刘义服务部的5月份为经营亏损1730元。3.首先对题中发生的错误进行个别分析:(1)收到存款利息,应冲减本期的财务费用,而本题却将其作为主营业务收入处理,导致收入虚增2500元,费用虚增2500元;(2)摊销已付款的保险费,应贷记“待摊费用”账户,而本题却贷记“预提费用”账户,导致资产虚增4000元,负债虚增4000元;(3)未提固定资产折旧,导致本期费用虚减4800元,累计折旧虚减4800元;(4)未预提车间修理费,导致制造费用虚减1800元,预提费用这项负债减少1800元;(5)预收款应作为负债处理,不能作为本期收入,因而本题错误导致负债减少12000元,收入增加12000元。根据以上的分析可计算如下:由于发生错误使得资产虚增4000元;负债虚减9800(4000-1800-12000)元;收入虚增14500(2500+12000)元,费用虚减2300(2500-4800),因而利润虚增16800元;所有者权益虚增16800元。4.本期库存现金收入总额=4100-3600+9600=10100(元)本期收回顾客欠款总额=4000+6800-3600=7200(元)本期购买的原材料总额=3200+3800-7000=0(元)82

本期发生的待摊销的费用=8800-(8000-1000)=1800(元)本期增加的应付账款=15800-(16000-3000)=2800(元)5.该餐饮公司20×9年的有关损益项目确定如下:收入=420000+50000+32000=502000(元)费用=260000+21000+145000+40000=466000(元)利润=502000-466000=36000(元)通过上述计算可以看出,周正经营的餐饮公司,开业一年来实现的经营成果是盈利36000元。由于周正原在事业单位任职,月薪1500元,年薪即为18000元,显然,周正开办的餐饮公司获得的盈利要超过其在单位任职的收入,也就是说,周正辞去公职而开办公司是合适的。对于本题需要注意,周正个人的支出20000元不能作为公司的开支看待。因为,按照会计主体前提条件的要求,公司的会计只核算本公司的业务,必须将公司这个会计主体的业务与公司所有者即周正本人的业务区别开来。另外,对于周正来说,在作出这个决策时,需要考虑一下借款投资的利息问题,在本例中,借款的年利息额为4000(100000×4%)元,但这个利息额度比较小,所以,并不改变最终的结果。6.答:更正错账:(1)划线更正法:35005300(印章)(2)借:固定资产70000贷:资本公积70000借:固定资产70000贷:实收资本70000(3)借:固定资产5000贷:银行存款5000借:管理费用5000贷:银行存款5000(4)借:预提费用2400贷:银行存款2400借:待摊费用2400贷:银行存款2400(5)借:短期借款36000贷:银行存款36000(6)借:应付账款54000贷:应付票据54000(7)借:盈余公积72000贷:实收资本720007.编制的通用记账凭证如下:(1)表3—7通用记账凭证出纳编号证44—1A20×9年6月2日凭证编号摘要结算方式票号借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目接受A投资银行存款实收资本A投资人8000082

附单据张合计80000会计主管人员:记账:稽核:制单:出纳:缴款人:(2)表3—8通用记账凭证出纳编号证44—1A20×9年6月10日凭证编号摘要结算方式票号借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目购买材料原材料银行存款20000附单据张合计20000会计主管人员:记账:稽核:制单:出纳:缴款人:(3)表3—8通用记账凭证出纳编号证44—1A20×9年6月11日凭证编号摘要结算方式票号借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目购买设备固定资产银行存款300000附单据张合计300000会计主管人员:记账:稽核:制单:出纳:缴款人:(4)表3—9通用记账凭证出纳编号证44—1A20×9年6月15日凭证编号摘要结算方式票号借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目偿还欠款应付账款B企业银行存款150000附单据张合计150000会计主管人员:记账:稽核:制单:出纳:缴款人:(5)表3—10通用记账凭证出纳编号证44—1A20×9年6月18日凭证编号摘要结算方式票号借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目收回欠款银行存款应收账款C公司50000附单据张合计50000会计主管人员:记账:稽核:制单:出纳:缴款人:(6)表3—11通用记账凭证出纳编号证44—1A20×9年6月20日凭证编号摘要结算方式票号借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目82

提取现金库存现金银行存款4000附单据张合计4000会计主管人员:记账:稽核:制单:出纳:缴款人:(7)表3—12通用记账凭证出纳编号证44—1A20×9年6月22日凭证编号摘要结算方式票号借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目预借差旅费其他应收款王玲库存现金2000附单据张合计2000会计主管人员:记账:稽核:制单:出纳:缴款人:(8)表3—13通用记账凭证出纳编号证44—1A20×9年6月24日凭证编号摘要结算方式票号借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目偿还短期借款短期借款银行存款120000附单据张合计120000会计主管人员:记账:稽核:制单:出纳:缴款人:(9)表3—14通用记账凭证出纳编号证44—1A20×9年6月2日凭证编号摘要结算方式票号借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目报销差旅费管理费用1800库存现金200其他应收款2000附单据张合计2000会计主管人员:记账:稽核:制单:出纳:缴款人:(10)表3—15通用记账凭证出纳编号证44—1A20×9年6月29日凭证编号摘要结算方式票号借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目从银行借款银行存款短期借款100000附单据张合计100000会计主管人员:记账:稽核:制单:出纳:缴款人:82

8.(1)银收1表3—16收款记账凭证凭证编号出纳编号1证41—1A20×9年6月1日借方科目:银行存款摘要结算方式票号贷方科目金额记账符号总账科目明细科目从银行借款短期借款100000附单据张合计100000会计主管人员:记账:稽核:制单:出纳:缴款人:(2)现付1表3—17付款记账凭证凭证编号出纳编号1证42—1A20×9年6月3日贷方科目:库存现金摘要结算方式票号借方科目金额记账符号总账科目明细科目预借差旅费其他应收款某职工600附单据张合计600会计主管人员:记账:稽核:制单:出纳:领款人:(3)转1表3—18转账记账凭证证43—1A20×9年6月6日凭证编号摘要借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目领用材料生产成本60000管理费用5000原材料65000附单据张合计65000会计主管人员:记账:稽核:制单:(4)银付1表3—19付款记账凭证凭证编号出纳编号证42—1A20×9年6月15日贷方科目:银行存款摘要结算方式票号借方科目金额记账符号总账科目明细科目办公费管理费用7000附单据张合计7000会计主管人员:记账:稽核:制单:出纳:领款人:82

(5)转2表3—20转账记账凭证证43—1A20×9年6月30日凭证编号2摘要借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目计算所得税所得税费用5000应交税费应交所得税5000附单据张合计5000会计主管人员:记账:稽核:制单:(6)转3表3—21转账记账凭证证43—1A20×9年6月30日凭证编号3摘要借方科目贷方科目金额记账符号总账科目明细科目总账科目明细科目计算折旧生产成本10000管理费用6000累计折旧16000附单据张合计16000会计主管人员:记账:稽核:制单:(7)银付2表3—22付款记账凭证凭证编号出纳编号证42—1A20×9年6月30日贷方科目:银行存款摘要结算方式票号借方科目金额记账符号总账科目明细科目提取现金库存现金3000附单据张合计3000会计主管人员:记账:稽核:制单:出纳:领款人:第四章货币资金与应收项目练习题参考答案(一)单项选择题1.A2.B3.D4.A5.B6.C7.D8.B9.D10.C11.D12.B13.B14.B15.A82

16.C17.B18.B19.D20.C21.B22.D23.A24.B25.B26.D27.B28.A29.D30.C(二)多项选择题1.ACE2.AC3.ABCD4.ACE5.CDE6.ABC7.AC8.AC9.BE10.ABC11.ABC12.BCE13.ABCD14.ABCE15.ACDE16.AD17.AC18.BDE19.ABDE20.ABCD21.BCDE22.BCDE23.AC(三)判断题1.×2.×3.×4.×5.×6.√7.×8.√9.√10.√11.√12.×13.√14.×15.×16.×17.×18.×19.×20.√21.×22.×23.×24.×25.×26.√(四)计算题1.某公司坏账准备的提取计算及会计分录20×7年年末坏账准备贷方余额为24000元20×8年确认发生坏账时:借:坏账准备12500贷:应收账款1250020×8年年末应计提的坏账准备1200000×3%=36000(元)应补提坏账准备36000-(24000-12500)=24500(元)借:资产减值损失24500贷:坏账准备2450020×9年6月收回以前年度已作为坏账注销的应收账款时借:应收账款3000贷:坏账准备3000借:银行存款3000贷:应收账款300020×9年年末应计提坏账准备1000000×5%=50000(元)应补提坏账准备50000-(36000+3000)=11000(元)借:资产减值损失11000贷:坏账准备110002.编制某公司8月31日的银行存款余额调节表,见表4—1。表4—1银行存款余额调节表20×9年8月31日单位:元项目金额项目金额82

企业银行存款日记账余额201287201287=270537+2107775-2177025。银行对账单的余额346550加:银行收款、企业未收款162000加:企业收款、银行未收款114821减:企业少记的付款1800银行多记的付款99000银行收取的服务费1500减:企业付款、银行未付款200384调节后余额359987调节后余额359987说明:该公司9月初可以动用的银行存款为调节后余额,即359987元。3.(1)8月31日银行存款余额调节表见表4—2。表4—2银行存款余额调节表20×9年8月31日项目金额项目金额银行对账单余额478500银行存款日记账余额439800加:公司已收银行未收的未达账项(4)39000(5)26250加:银行收款公司未收的未达账项(1)30000(6)36450减:公司已付银行未付的未达账项(2)52500减:银行付款公司未付的未达账项(3)15000调节后余额491250调节后余额491250(2)9月初企业可以动用的银行存款实有额为491250元。4.(1)计算的“估计损失金额”如表4—3所示:表4—3账龄分析和坏账损失估算表应收账款账龄应收账款金额估计损失率(%)估计损失金额未到期50000015000逾期1年以下820000324600逾期1~2年220000511000逾期2~3年1800001018000逾期3年以上34000050170000合计2060000-228600(2)20×9年末计提坏账准备前“坏账准备”账户的余额为:66000-100000=-34000元。即为借方余额34000元;(3)20×9年末应计提的坏账准备金额为:228600元;(4)20×9年末计提坏账准备后“坏账准备”账户的余额为:228600+34000=262600元。(五)业务处理题1.按照权责发生制对某公司5月的有关事项进行调整(1)借:制造费用4500管理费用270082

贷:累计折旧7200(2)借:待摊费用6000贷:银行存款6000借:管理费用500贷:待摊费用500(3)借:管理费用1000贷:预提费用1000(4)借:主营业务成本268000贷:库存商品268000(5)借:财务费用833.33贷:预提费用833.332.某企业计提坏账准备等业务处理第一年末应计提坏账准备:2000000×4‰=8000(元)借:资产减值损失8000贷:坏账准备8000第二年发生坏账损失时:借:坏账准备10000贷:应收账款10000第二年末应计提的坏账准备:2800000×4‰=11200(元)应补提坏账准备:11200+(10000-8000)=13200(元)借:资产减值损失13200贷:坏账准备13200第三年发生坏账损失时:借:坏账准备8000贷:应收账款8000收回以前年度已作为坏账注销的应收账款时:借:应收账款5000贷:坏账准备5000借:银行存款5000贷:应收账款5000第三年末应计提的坏账准备:1500000×4‰=6000(元)应冲回多提的坏账准备2200元:借:坏账准备2200贷:资产减值损失22003.某企业计提坏账准备等业务处理20×6年12月31日应计提坏账准备:1000000×5‰=5000(元)借:资产减值损失5000贷:坏账准备500020×7年12月31日应计提坏账准备:2500000×5‰=12500(元)82

实际提取:12500-5000=7500(元)借:资产减值损失7500贷:坏账准备750020×8年12月31日应计提坏账准备:2200000×5‰=11000(元)实际提取:11000-12500=-1500(元)借:坏账准备1500贷:资产减值损失150020×9年6月发生坏账损失18000元:借:坏账准备18000贷:应收账款1800020×9年12月31日应计提坏账准备:2000000×5‰=10000(元)实际提取:10000+(18000-11000)=17000(元)借:资产减值损失17000贷:坏账准备170004.编制某公司的银行存款余额调节表,如表4—4:公司银行存款余额调节表表4—420×9年6月30日单位:元项目金额项目金额企业银行存款日记账余额452625企业银行存款日记账的余额可以根据编制的调节表进行计算,也可以根据题中已给的资料计算,即企业存款日记账余额=394350+2897160-2838885=452625元。银行对账单余额914311加:银行收款、企业未收款103000加:企业收款、银行未收款185221企业支票错误21000银行记账错误1800减:银行服务费用1820减:在途支票526527调节后余额574805调节后余额574805公司在收到相关的凭证后,应编制如下的会计分录:(1)对于某单位的票据款:借:银行存款103000贷:应收票据100000财务费用3000(2)对于偿还某单位款项后剩余的存款少记21000元(24000-3000),应补上:借:银行存款21000贷:应付账款21000(3)对于银行的服务费用:借:财务费用1820贷:银行存款18205.根据所给资料进行相关业务的处理(1)1日出纳赔偿现金借:库存现金20082

贷:其他应收款200(2)2日申请本票并交纳手续费借:其他货币资金——银行本票240000财务费用100贷:银行存款240100(3)3日销售商品借:应收账款——阳光商店187200贷:主营业务收入160000应交税费——应交增值税(销项税额)27200(4)4日购材料借:原材料180000应交税费——应交增值税(进项税额)30600银行存款29400贷:其他货币资金——银行本票240000(5)5日销售商品收到商业汇票借:应收票据——玉泉公司234000贷:主营业务收入200000应交税费——应交增值税(销项税额)34000(6)6日收到本金和利息借:银行存款151200贷:应收票据150000财务费用1200(7)7日收到退回产品借:主营业务收入20000应交税费——应交增值税(销项税额)3400贷:应收账款——阳光商店23400(8)9日收到货款借:银行存款160524财务费用3276贷:应收账款——阳光商店163800(9)10日销售商品借:应收票据——大地公司351000贷:主营业务收入300000应交税费——应交增值税(销项税额)51000(10)11日购进材料借:原材料200000应交税费——应交增值税(进项税额)34000贷:应收票据234000(11)25日收回已核销坏账借:应收账款50000贷:坏账准备50000借:银行存款50000贷:应收账款50000(12)28日转销无法收回债权82

借:坏账准备180000贷:应收账款——利群公司180000(13)30日计算应缴税费借:所得税费用120000贷:应交税费——应交所得税120000(14)31日支付所得税借:应交税费——应交所得税120000贷:银行存款120000(15)31日计提坏账准备借:资产减值损失107000贷:坏账准备1070006.根据所给资料进行相关业务的处理(1)20×9年11月1日收到票据时:借:应收票据117000贷:主营业务收入100000应交税费—应交增值税(销项税额)17000(2)20×9年12月31日年度终了,计算该票据所产生利息时:票据应计利息=117000×12%×2÷12=2340(元)借:应收票据2340贷:财务费用2340经过以上的计算,在年末时公司的应收票据的账面价值为119340元(117000+2340)。(3)20×0年2月1日票据到期收回款项时:收款金额=117000×(1+12%×3÷12)=120510(元)20×0年应计票据利息=117000×12%×1÷12=1170(元)借:银行存款120510贷:应收票据119340财务费用11707.编制的会计分录如下:(1)①借:应收账款——B企业7020000贷:主营业务收入6000000应交税费——应交增值税(销项税额)1020000②借:坏账准备520000贷:应收账款520000③借:银行存款4000000贷:应收账款——B企业4000000④借:应收账款300000贷:坏账准备300000借:银行存款300000贷:应收账款300000⑤借:应收账款2340000贷:主营业务收入2000000应交税费——应交增值税(销项税额)340000(2)本企业本期应计提的坏账准备:82

期末应收账款余额为:1000+702-52-400+234=1484(万元)“坏账准备”账户余额为:50-52+30=28(万元)本期应计提坏账准备:1484×5%=74.2(万元)再补提坏账准备金额为:74.2-28=46.2(万元)会计分录为:借:资产减值损失462000贷:坏账准备4620008.(1)借:应收票据——M公司432900贷:主营业务收入370000应交税费——应交增值税(销项税额)62900(2)借:应收账款——K公司234000贷:主营业务收入200000应交税费——应交增值税(销项税额)34000(3)借:应收票据——T公司351000贷:主营业务收入300000应交税费——应交增值税(销项税额)51000(4)借:银行存款596700贷:应收票据585000财务费用11700(5)借:应收账款800000贷:应收票据8000009.(1)借:库存现金500贷:其他应收款500(2)借:财务费用50贷:银行存款50(3)借:应收账款——B公司585000贷:主营业务收入500000应交税费——应交增值税(销项税额)85000(4)借:应收票据——H公司936000贷:主营业务收入800000应交税费——应交增值税(销项税额)136000(5)借:银行存款403200贷:应收票据400000财务费用3200(6)借:应收账款100000贷:坏账准备100000借:银行存款100000贷:应收账款10000010.(1)借:库存现金5000贷:银行存款5000(2)借:其他货币资金——外埠存款500000贷:银行存款500000(3)借:管理费用120082

贷:库存现金1200(4)借:银行存款994500贷:主营业务收入850000应交税费——应交增值税(销项税额)144500(5)借:其他应收款——李红3000贷:库存现金3000(6)借:应付账款——D公司128000贷:银行存款128000(7)借:银行存款285000贷:应收账款——F公司285000(8)借:原材料405000应交税费——应交增值税(进项税额)68000贷:其他货币资金——外埠存款473000(9)借:其他货币资金——银行汇票存款250000贷:银行存款250000(10)借:应付职工薪酬168500贷:银行存款168500(11)借:库存现金600管理费用2400贷:其他应收款——李红3000(12)借:银行存款27000贷:其他货币资金——外埠存款27000(13)借:应收账款1404000贷:主营业务收入1200000应交税费——应缴增值税(销项税额)204000(14)借:原材料202000应交税费——应缴增值税(进项税额)34000贷:其他货币资金——银行汇票存款236000(15)借:银行存款14000贷:其他货币资金——银行汇票存款14000(16)借:管理费用8500贷:银行存款8500(17)借:银行存款420000贷:应收票据42000082

第五章存货练习题参考答案(一)单项选择题1.D2.C3.C4.C5.A6.B7.D8.D9.D10.B11.D12.A13.A14.D15.C16.A17.B18.D19.B20.D21.D22.B23.D24.C25.B26.A27.D28.D29.B30.C31.B32.B33.B34.D35.A(二)多项选择题1.ABC2.ACE3.ABC4.AD5.ABCD6.AB7.ABD8.ACE9.ABCDE10.ABCD11.ABE12.ACE13.BD14.ABCE(三)判断题1.√2.×3.√4.×5.×6.×7.×8.×9.×10.×11.×12.×13.×14.×15.×16.×17.√18.×19.×20.×(四)计算题1.解答:(1)先进先出法:销售成本=1000×400+800×420=736000(元)期末结存存货成本=200×420+2000×410+1000×400=1304000(元)(2)加权平均法:加权平均单位成本=(1000×400+1000×420+2000×410+1000×400÷(1000+1000+2000+1000)=408(元/件)销售存货成本=1800×408=734400(元)结存存货成本=3200×408=1305600(元)2.解答:(1)加权平均法:存货单位成本=(8700+12710+19200+14850+6120)÷(3000+4100+6000+4500+1800)=3.17(元/件)本月发出存货成本=3.17×(2500+5500+7000)=47550(元)本月结存成本=3.17×6400=20288(元)(2)先进先出法:期初存货单价=8700/3000=2.90(元/件)10日发出成本=2500×2.9=7250(元)13日发出成本=500×2.9+4100×3.1+900×3.2=17040(元)25日发出成本=5100×3.2+1900×3.3=22590(元)本月销售成本=7250+17040+22590=46880(元)本月结存成本=2600×3.3+6120=14700(元)3.解答:按先进先出法确定的表内各个项目的填列见表5—1表5—1甲材料收发情况表日期收入发出结存数量(件)单位成本(元)总成本(元)数量(件)单位成本(元)总成本(元)数量(件)单位成本(元)总成本(元)6004.00240082

12月1日12月8日4004.4017606004004.004.002400176012月14日6002004.004.0024008802004.4088012月20日6004.6027602002004.404.608809202006004.404.60880276012月28日4004004.60184012月31日4005.0020004004004.604.6018402000合计140065201200508080038404.解答:根据题意计算填列的内容见表5—2表5—2甲、乙、丙、丁公司A商品购销情况表内容甲公司乙公司丙公司丁公司本期销售收入625000(470000)550000300000A商品成本:6月1日6月30日100000(38750)2500062500(35000)96250122500(90000)本期购进A商品成本462500450000(562500)262500本期销售A商品成本(527500)392500(465000)235000A商品收入与成本的差额975007750085000(65000)5.解答:1月份销售A商品的成本=630000÷(1+25%)=504000(元)1月末结存A商品的成本=756000÷(1+25%)×40%=241920(元)(2)二月份销售A商品的成本=756000÷(1+25%)=604800(元)二月末结存A商品成本=909000÷(1+25%)×40%=290880(元)二月份购进A商品成本=290880+604800-241920=653760(元)6.解答:甲材料本月发出数量=350+700+350-336=1064(件)乙材料本月发出数量=2100+1120+2380-1680=3920(件)丙材料本月发出数量=980+700+1120-140=2660(件)先进先出法:82

甲材料发出成本=350×160+700×152+14×168=164752(元)乙材料发出成本=2100×32+1120×34+600×32.8=124960(元)丙材料发出成本=980×220+700×232+980×216=589680(元)甲材料期末结存成本=(350×160+700×152+350×168)-164752=56448(元)乙材料期末结存成本=(2100×32+1120×34+2380×32.8)-124960=58384(元)丙材料期末结存成本=(980×220+700×232+1120×216)-589680=30240(元)一次加权平均法:甲材料加权平均成本=(350×160+700×152+350×168)÷(350+700+350)=158(元/件)乙材料加权平均成本=(2100×32+1120×34+2380×32.8)÷(2100+1120+2380)=32.7(元/件)丙材料加权平均成本=(980×220+700×232+1120×216)÷(980+700+1120)=221.4(元/件)甲材料发出成本=1064件×158元/件=168112(元)乙材料发出成本=3920件×32.7元/件=128184(元)丙材料发出成本=2660件×221.4元/件=588924(元)甲材料期末结存成本=(350×160+700×152+350×168)-168112=53088(元)乙材料期末结存成本=(2100×32+1120×34+2380×32.8)-128184=55160(元)丙材料期末结存成本=(980×220+700×232+1120×216)-588924=30996(元)7.答⑴20×8年D商品实际销售损益=9000000-((8100000+900000)-1800000)=1800000(元)⑵20×9年D商品实际销售损益=11250000-((8550000-900000)-2250000)=5850000(元)⑶20×8年D商品实际销售损益=9000000-(8100000-(1800000-900000))=1800000(元)20×9年D商品实际销售损益=11250000-((8550000-900000)-2250000)=5850000(元)⑷20×9年D商品实际销售损益=11250000-(6300000-450000)=5400000(元)⑸20×8年D商品销售成本=6300000(元)20×9年D商品销售成本=6300000+900000=7200000(元)(五)业务处理题1.(1)借:在途物资——甲材料112000应交税费——应交增值税(进项税额)19040贷:应付账款131040(2)借:在途物资——甲材料3500贷:银行存款3500(3)借:在途物资——甲材料201600应交税费——应交增值税(进项税额)34272贷:银行存款235872(4)借:在途物资——甲材料61200——丙材料33000应交税费——应交增值税(进项税额)14892贷:银行存款109092(5)借:预付账款10000贷:银行存款10000(6)借:在途物资——丁材料144000应交税费——应交增值税(进项税额)2448082

贷:预付账款168480(7)借:原材料——甲材料176700——乙材料201600——丙材料33000——丁材料144000贷:在途物资——甲材料176700——乙材料201600——丙材料33000——丁材料1440002.(1)根据所给资料开设账户,见表5—3表5—3总分类账户账户名称:原材料单位:元20×6年摘要借方贷方借或贷余额月日期初余额购入材料213300借借4000217300本月发生额及余额213300借217300(2)编制的会计分录如下:①借:在途物资——甲材料52000——乙材料12000——丙材料32000应交税费——应交增值税(进项税额)16320贷:银行存款112320②借:在途物资——甲材料1000——乙材料500——丙材料2000贷:库存现金3500借:原材料——甲材料5300——乙材料12500——丙材料34000贷:在途物资——甲材料3500——乙材料12500——丙材料34000③借:在途物资——丙材料72000应交税费——应交增值税(进项税额)12240贷:应付账款84240借:在途物资——丙材料4000贷:银行存款4000借:原材料——丙材料76000贷:在途物资——丙材料76000④借:在途物资——甲材料14000——乙材料1080082

应交税费——应交增值税(进项税额)4216贷:应付账款29016⑤借:在途物资——甲材料500——乙材料900贷:银行存款1400借:原材料——甲材料11700——乙材料1400贷:在途物资——甲材料14500——乙材料11700⑥借:在途物资——甲材料11600应交税费——应交增值税(进项税额)1940贷:银行存款13504(3)编制材料采购成本计算表见表5—4表5—4甲、乙、丙材料采购成本计算表成本项目甲材料(2900千克)乙材料(1900千克)丙材料(8000千克)成本合计总成本单位成本总成本单位成本总成本单位成本买价7720026.6222800121040001320400采购费用19000.6614000.7460000.759300采购成本7910027.282420012.7411000013.752133003.(1)借:在途物资——甲材料123600应交税费——应交增值税(进项税额)10200贷:银行存款133800(2)借:在途物资——乙材料200900应交税费——应交增值税(进项税额)33320贷:应付账款234220(3)借:在途物资——甲材料176000——丙材料86000应交税费——应交增值税(进项税额)41480贷:银行存款303480(4)借:在途物资——丙材料6000贷:库存现金6000借:原材料——丙材料92000贷:在途物资——丙材料920004.(1)借:在途物资——甲材料28000应交税费——应交增值税(进项税额)4760贷:应付账款——凯悦商场32760(2)借:在途物资——甲材料1750贷:银行存款1750借:原材料——甲材料29750贷:在途物资——甲材料29750(3)借:在途物资——乙材料50400应交税费——应交增值税(进项税额)8586贷:银行存款85968(4)借:原材料——甲材料1620082

——丙材料9000应交税费——应交增值税(进项税额)3723贷:银行存款28923(5)借:预付账款——胜利工厂10000贷:银行存款10000(6)借:原材料——丁材料72000应交税费——应交增值税(进项税额)12240贷:预付账款84240借:预付账款34240贷:银行存款342405.(1)A材料的单位成本=(40000-4000+3600+800+72000+2000+99000+4000+1200)÷(4000-400+400+5900+10000+1000)=10.5元/千克(2)1月1日借:原材料——A材料4000贷:应付账款——暂估应付账款40001月6日借:原材料——A材料4400应交税费—应交增值税(销项税额)612贷:银行存款50121月10日借:在途物资——A材料74000应交税费——应交增值税(销项税额)12240贷:银行存款862401月14日借:原材料——A材料74000贷:在途物资——A材料740001月20日借:原材料—A材料103000应交税费—应交增值税(销项税额)16830贷:其他货币资金——银行汇票存款119830借:银行存款40170贷:其他货币资金——银行汇票存款401701月23日借:原材料——A材料1200贷:生产成本12001月30日借:生产成本132000制造费用22000管理费用22000贷:原材料——A材料1760006.答82

(1)借:在途物资——甲材料40000——乙材料40000应交税费——应交增值税(进项税额)13600贷:银行存款93600(2)借:在途物资——甲材料2500——乙材料2000贷:银行存款4500借:原材料——甲材料42500——乙材料42000贷:在途物资——甲材料42500——乙材料42000(3)借:原材料——甲材料68000应交税费——应交增值税(进项税额)11152贷:应付账款79152(4)不做处理(5)借:在途物资——甲材料90000应交税费——应交增值税(进项税额)15300贷:应付票据105300(6)借:原材料——甲材料51000贷:应付账款——暂估应付款510007.(1)5月份甲材料发出数量=4600+11500+8280+7820-5520=26680(件)6月份甲材料发出数量=5520+13800+4600+6900-3680=27140(件)先进先出法5月份甲材料发出成本=4600×465+11500×405+8280×412.5+2300×431.25=11203875(元)5月份甲材料结存成本=13584375-11203875=2380500(元)6月份甲材料发出成本=5520×431.25+13800×375+4600×480+3220×435=11164200(元)6月份甲材料结存成本=12765000-11164200=1600800一次加权平均法5月份甲材料加权平均成本=(4600×465+11500×405+8280×412.5+7820×431.25)÷(4600+11500+8280+7820)=421.9(元/件)6月份甲材料加权平均成本=(5520×421.9+13800×375+4600×480+6900×435)÷(5520+13800+4600+6900)=412.5(元/件)5月份甲材料发出成本=26680×421.9=11256292(元)6月份甲材料发出成本=27140×412.5=11195250(元)5月份甲材料结存成本=13584375-11256292=2328083(元)6月份甲材料结存成本=12712583-11195250=1517333(元)(2)先进先出法5月发出成本为11203875元,一次加权平均法发出成本为11256292元,采用先进先出法发出成本较少,企业当月利润增加。先进先出法6月发出成本为11164200元,一次加权平均法发出成本为11195250元,采用先进先出法发出成本较少,企业当月利润增加。(3)5月6日82

借:原材料4657500贷:银行存款46575005月15日借:原材料3415500贷:银行存款34155005月20日借:原材料3372375贷:银行存款33723755月31日先进先出法借:生产成本6722325制造费用3361162.5管理费用1120387.5贷:原材料11203875加权平均法借:生产成本6753375.2制造费用3376887.6管理费用1125629.2贷:原材料112562926月10日借:原材料5175000贷:银行存款51750006月17日借:原材料2208000贷:银行存款22080006月22日借:原材料3001500贷:银行存款30015006月30日先进先出法借:生产成本6698520制造费用3349260管理费用1116420贷:原材料11164200加权平均法借:生产成本6717150制造费用3358575管理费用1119525贷:原材料1119525082

第六章投资练习题参考答案(一)单项选择题1.B2.C3.A4.B5.A6.B7.A8.B9.C10.C11.A12.B13.C14.B15.D16.C17.C18.C19.C20.D21.C22.B23.A24.A25.D26.B27.B28.B29.C30.C31.D32.A33.B34.B35.D36.B37.D38.A39.A40.C41.A42.C43.D44.D45.B46.D47.D48.C49.D50.C51.A52.A53.C54.D55.D56.D57.B58.D59.D60.C61.D62.D63.C64.A65.C66.D67.D68.D69.B(二)多项选择题1.ACE2.BD3.BCE4.ABCE5.ABDE6.ABCE7.ACDE8.ABE9.AE10.ABE11.BCD12.ABCE13.ABCDE14.ACD15.ABDE16.ABCDE(三)判断题1.√2.×3.√4.√5.√6.√7.√8.√9.×10.√11.×12.√13.×14.√15.√16.√17.√18.×19.√20.√21.√22.×23.×24.×25.×26.√27.√28.√29.×30.×31.×32.√33.√34.√35.×36.×37.×38.√39.√40.×41.√(四)计算及账务处理题1.购入交易性金融资产(股票)(1)20×7年3月25日,购入股票投资成本=10000×(3.50-0.10)=34000(元)应收股利=10000×0.10=1000(元)借:交易性金融资产──A公司股票(成本)34000应收股利1000投资收益250贷:银行存款35250(2)20×7年4月10日,收到现金股利借:银行存款1000贷:应收股利10002.购入交易性金融资产(债券)借:交易性金融资产──A公司债券(成本)248000投资收益800贷:银行存款2488003.交易性金融资产的购入、持有、转让(债券)(1)20×7年2月25日,购入债券。借:交易性金融资产──A公司债券(成本)46800投资收益200贷:银行存款47000(2)20×7年7月5日,收到债券利息。82

债券利息=45000×4%=1800(元)借:银行存款1800贷:投资收益1800(3)20×7年12月1日,转让债券。借:银行存款46000投资收益800贷:交易性金融资产──A公司债券(成本)468004.交易性金融资产的购入、持有、转让(股票)(1)20×7年1月20日,购入股票。投资成本=50000×3.80=190000(元)借:交易性金融资产──B公司股票(成本)190000投资收益1200贷:银行存款191200(2)20×7年3月5日,B公司宣告分派现金股利。应收股利=50000×0.20=10000(元)借:应收股利10000贷:投资收益10000(3)20×7年4月10日,收到现金股利。借:银行存款10000贷:应收股利10000(4)20×7年9月20日,转让股票。借:银行存款220000贷:交易性金融资产──B公司股票(成本)190000投资收益300005.交易性金融资产公允价值变动(1)假定C公司股票期末公允价值为520000元。公允价值变动=520000-680000=-160000(元)借:公允价值变动损益160000贷:交易性金融资产——C公司股票(公允价值变动)160000(2)假定C公司股票期末公允价值为750000元。公允价值变动=750000-680000=70000(元)借:交易性金融资产——C公司股票(公允价值变动)70000贷:公允价值变动损益700006.交易性金融资产的购入、持有、转让(股票)(1)20×7年1月10日,购入股票借:交易性金融资产──B公司股票(成本)65000投资收益500贷:银行存款65500(2)20×7年4月5日,B公司宣告分派现金股利借:银行存款1000贷:投资收益1000(3)20×7年6月30日,确认公允价值变动借:交易性金融资产——B公司股票(公允价值变动)10000贷:公允价值变动损益1000082

(4)20×7年9月25日,将B公司股票出售借:银行存款86000贷:交易性金融资产──B公司股票(成本)65000交易性金融资产——B公司股票(公允价值变动)10000投资收益11000借:公允价值变动损益10000贷:投资收益100007.购入持有至到期投资(初始确认金额大于面值)应收利息=50000×6%=3000(元)投资成本=55000-3000=52000(元)借:持有至到期投资——A公司债券(成本)50000持有至到期投资——A公司债券(利息调整)2000应收利息3000贷:银行存款550008.购入持有至到期投资(初始确认金额小于面值)应收利息=50000×6%=3000(元)投资成本=52000-3000=49000(元)借:持有至到期投资——A公司债券(成本)50000应收利息3000贷:持有至到期投资——A公司债券(利息调整)1000银行存款520009.持有至到期投资的购入、利息收入确认(初始确认金额大于面值)(1)编制购入债券的会计分录借:持有至到期投资——A公司债券(成本)500000持有至到期投资——A公司债券(利息调整)26730贷:银行存款526730(2)采用实际利率法编制债券利息收入与摊余成本计算表,见表6—1(表中所有数字均保留整数)。表6—1利息收入与摊余成本计算表单位:元计息日期应计利息实际利率利息收入利息调整摊销摊余成本20×6.1.152673020×6.12.31400006%31604839651833420×7.12.31400006%31100890050943420×8.12.31400006%305669434500000合计120000—9327026730—(3)编制各年年末确认债券利息收益的会计分录①20×6年12月31日借:应收利息40000贷:持有至到期投资——A公司债券(利息调整)8396投资收益31604②20×7年12月31日借:应收利息40000贷:持有至到期投资——A公司债券(利息调整)8900投资收益3110082

③20×8年12月31日借:应收利息40000贷:持有至到期投资——A公司债券(利息调整)9434投资收益30566(4)编制债券到期收回本金和最后一期利息的会计分录借:银行存款540000贷:持有至到期投资——A公司债券(成本)500000应收利息4000010.持有至到期投资的购入、利息收入确认(初始确认金额小于面值)(1)编制购入债券的会计分录债券利息=200000×4%=8000(元)初始投资成本=197300-8000=189300(元)借:持有至到期投资——B公司债券(成本)200000应收利息8000贷:持有至到期投资——B公司债券(利息调整)10700银行存款197300(2)采用实际利率法编制债券利息收入与摊余成本计算表,见表6—2(表中所有数字均保留整数)。表6—2利息收入与摊余成本计算表单位:元计息日期应计利息实际利率利息收入利息调整摊销摊余成本20×6.1.118930020×6.12.3180006%11358335819265820×7.12.3180006%11559355919621720×8.12.3180006%117833783200000合计24000—3470010700—(3)编制各年年末确认债券利息收益的会计分录①20×6年12月31日借:应收利息8000持有至到期投资——B公司债券(利息调整)3358贷:投资收益11358②20×7年12月31日借:应收利息8000持有至到期投资——B公司债券(利息调整)3559贷:投资收益11559③20×8年12月31日借:应收利息8000持有至到期投资——B公司债券(利息调整)3783贷:投资收益11783(4)编制债券到期收回本金和最后一期利息的会计分录借:银行存款208000贷:持有至到期投资——B公司债券(成本)200000应收利息800011.购入可供出售金融资产(股票)(1)20×7年4月20日,购入股票。82

初始投资成本=20000×(6.50-0.30)+600=124600(元)应收现金股利=20000×0.30=6000(元)借:可供出售金融资产──B公司股票(成本)124600应收股利6000贷:银行存款130600(2)20×7年5月10日,收到发放的现金股利。借:银行存款6000贷:应收股利600012.可供出售金融资产的购入、持有、转让(债券)(1)编制购入债券的会计分录借:可供出售金融资产——A公司债券(成本)500000可供出售金融资产——A公司债券(利息调整)26730贷:银行存款526730(2)采用实际利率法编制债券利息收入与摊余成本计算表,见表6—3(表中所有数字均保留整数)。表6—3利息收入与摊余成本计算表单位:元计息日期应计利息实际利率利息收入利息调整摊销摊余成本20×6.1.152673020×6.12.31400006%31604839651833420×7.12.31400006%31100890050943420×8.12.31400006%305669434500000合计120000—9327026730—(3)编制20×6年12月31日确认债券利息收益的会计分录借:应收利息40000贷:可供出售金融资产——A公司债券(利息调整)8396投资收益31604(4)编制20×6年12月31日确认公允价值变动的会计分录公允价值变动=520000-518334=1666(元)借:可供出售金融资产——A公司债券(公允价值变动)1666贷:资本公积——其他资本公积1666(5)编制20×7年9月1日出售债券的会计分录借:银行存款546000贷:可供出售金融资产——A公司债券(成本)500000可供出售金融资产——A公司债券(利息调整)18334可供出售金融资产——A公司债券(公允价值变动)1666投资收益26000借:资本公积——其他资本公积1666贷:投资收益166613.持有至到期投资购入至到期收回(初始确认金额大于面值)(1)购入债券的会计分录。借:持有至到期投资——甲公司债券(成本)500000持有至到期投资——甲公司债券(利息调整)60000贷:银行存款560000(2)计算债券实际利率并编制债券利息收入与摊余成本计算表82

①计算实际利率先按6%作为折现率进行测算:债券年利息额=500000×8%=40000(元)利息和本金的现值=40000×4.212364+500000×0.747258=542124(元)再按5%作为折现率进行测算:利息和本金的现值=40000×4.329477+500000×0.783526=564942(元)因此,实际利率介于5%和6%之间。使用插值法估算实际利率如下:实际利率=5%+(6%-5%)×=5.22%②采用实际利率法编制的利息收入与摊余成本计算表,见表6—4(表中所有数字均保留整数)。表6—4利息收入与摊余成本计算表单位:元计息日期应计利息实际利率利息收入利息调整摊销摊余成本20×4.1.120×4.12.3120×5.12.3120×6.12.3120×7.12.3120×8.12.3140000400004000040000400005.22%5.22%5.22%5.22%5.22%29232286702807827456265641076811330119221254413436560000549232537902525980513436500000合计200000—14000060000—(3)编制各年年末确认债券利息收益的会计分录。①20×4年12月31日,确认利息收入并摊销溢价。借:应收利息40000贷:投资收益29232持有至到期投资——甲公司债券(利息调整)10768②20×5年12月31日,确认利息收入并摊销溢价。借:应收利息40000贷:投资收益28670持有至到期投资——甲公司债券(利息调整)11330③20×6年12月31日,确认利息收入并摊销溢价。借:应收利息40000贷:投资收益28078持有至到期投资——甲公司债券(利息调整)11922④20×7年12月31日,确认利息收入并摊销溢价。借:应收利息40000贷:投资收益27456持有至到期投资——甲公司债券(利息调整)12544⑤20×8年12月31日,确认利息收入并摊销溢价。借:应收利息40000贷:投资收益26564持有至到期投资——甲公司债券(利息调整)13436(4)编制到期收回债券本金和最后一期利息的会计分录。借:银行存款540000贷:持有至到期投资——甲公司债券(成本)50000082

应收利息4000014.持有至到期投资购入至到期收回(初始确认金额小于面值)(1)购入债券的会计分录。债券利息=200000×4%=8000(元)借:持有至到期投资——乙公司债券(成本)200000应收利息8000贷:持有至到期投资——乙公司债券(利息调整)3000银行存款205000(2)计算债券实际利率并编制债券利息收入与摊余成本计算表①计算实际利率先按5%作为折现率进行测算:利息和本金的现值=8000×2.723248+200000×0.863838=194554(元)因此,实际利率介于4%和5%之间。使用插值法估算实际利率如下:实际利率=4%+(5%-4%)×=4.55%②采用实际利率法编制的利息收入与摊余成本计算表,见表6—5(表中所有数字均保留整数)。表6—5利息收入与摊余成本计算表单位:元计息日期应计利息实际利率利息收入利息调整摊销摊余成本20×6.1.120×6.12.3120×7.12.3120×8.12.318000800080004.55%4.55%4.55%89649007902996410071029197000197964198971200000合计24000—270003000—(3)编制各年年末确认债券利息收益的会计分录。①20×6年12月31日,确认利息收入并摊销溢价。借:应收利息8000持有至到期投资——乙公司债券(利息调整)964贷:投资收益8964②20×7年12月31日,确认利息收入并摊销溢价。借:应收利息8000持有至到期投资——乙公司债券(利息调整)1007贷:投资收益9007③20×8年12月31日,确认利息收入并摊销溢价。借:应收利息8000持有至到期投资——乙公司债券(利息调整)1029贷:投资收益9029(4)编制到期收回债券本金和最后一期利息的会计分录。借:银行存款208000贷:持有至到期投资——乙公司债券(成本)200000应收利息800015.可供出售金融资产公允价值变动(1)A公司股票公允价值变动股票公允价值变动=780000-850000=-70000(元)82

借:资本公积——其他资本公积70000贷:可供出售金融资产——A公司股票(公允价值变动)70000(2)甲公司债券公允价值变动债券公允价值变动=252000-250000=2000(元)借:可供出售金融资产——A公司债券(公允价值变动)2000贷:资本公积——其他资本公积200016.可供出售金融资产的购入、持有、转让(股票)(1)20×7年1月10日,购入股票借:可供出售金融资产──B公司股票(成本)65500贷:银行存款65500(2)20×7年4月5日,B公司宣告分派现金股利借:银行存款1000贷:投资收益1000(3)20×7年6月30日,确认公允价值变动借:可供出售金融资产——B公司股票(公允价值变动)9500贷:资本公积——其他资本公积9500(4)20×7年9月25日,将B公司股票出售借:银行存款86000贷:可供出售金融资产──B公司股票(成本)65500可供出售金融资产——B公司股票(公允价值变动)9500投资收益11000借:资本公积——其他资本公积9500贷:投资收益950017.非同一控股下的企业合并取得长期股权投资(发行权益证券)企业合并成本=2500×3+60=7560(万元)借:长期股权投资——D公司(成本)75600000贷:股本25000000资本公积——股本溢价50000000银行存款60000018.同一控股下的企业合并取得长期股权投资(付出现金、非现金资产)(1)清理参与合并的固定资产借:固定资产清理19000000累计折旧6000000贷:固定资产25000000(2)确认长期股权投资初始投资成本=6000×60%=3600(万元)借:长期股权投资——B公司(成本)36000000贷:固定资产清理19000000银行存款15000000资本公积——股本溢价200000019.同一控制下的企业合并取得长期股权投资(发行权益证券)初始投资成本=5000×90%=4500(万元)借:长期股权投资——B公司(成本)45000000贷:股本2500000082

资本公积2000000020.非同一控股下的企业合并取得长期股权投资(付出非现金资产、发行权益证券)合并成本=600+1500×2.5+50=4400(万元)借:长期股权投资——C公司(成本)44000000累计摊销3000000营业外支出1000000贷:无形资产10000000股本15000000资本公积22500000银行存款50000021.非同一控股下的企业合并取得长期股权投资(付出现金、非现金资产)(1)将参与合并的固定资产转入清理借:固定资产清理5800000累计折旧700000贷:固定资产6500000(2)确认通过企业合并取得的长期股权投资合并成本=600+120+10=730(万元)固定资产增值收益=600-580=20(万元)借:长期股权投资——C公司(成本)7300000贷:固定资产清理5800000营业外收入200000银行存款130000022.购入长期股权投资(1)20×7年2月20日,购入股票。应收股利=100000×0.10=10000(元)初始投资成本=151000-10000=141000(元)借:长期股权投资──A公司(成本)141000应收股利10000贷:银行存款151000(2)20×7年3月25日,收到现金股利。借:银行存款10000贷:应收股利1000023.应收股利的确认(成本法)(1)假定B公司每股分派现金股利0.20元应享有的收益份额=(6750000×)×1%=39375(元)现金股利=150000×0.20=30000(元)上列现金股利未超过应享有的收益份额,因此,应全部确认为当期投资收益:借:应收股利30000贷:投资收益30000(2)假定B公司每股分派现金股利0.30元获得的现金股利=150000×0.30=45000(元)应冲减初始投资成本=45000-39375=5625(元)借:应收股利4500082

贷:投资收益39375长期股权投资——B公司(成本)562524.购入股票、确认应收股利(成本法)(1)20×7年1月10日,购入股票借:长期股权投资──B公司(成本)185000贷:银行存款185000(2)20×7年3月5日,B公司宣告分派现金股利现金股利=60000×0.10=6000(元)借:应收股利6000贷:长期股权投资——B公司(成本)600025.购入股票和获得现金股利(成本法)(1)20×3年6月10日,取得D公司股票。借:长期股权投资──D公司(成本)856000贷:银行存款856000(2)20×5年3月5日,D公司宣告20×4年度股利分配方案现金股利=300000×0.20=60000(元)借:应收股利60000贷:投资收益60000(3)20×7年4月5日,D公司宣告20×6年度股利分配方案现金股利=300000×0.10=30000(元)借:应收股利30000贷:投资收益3000026.长期股权投资(成本法)(1)20×2年1月10日,购入股票。借:长期股权投资──C公司(成本)1510000贷:银行存款1510000(2)20×2年3月5日,C公司宣告20×1年度股利分配方案,每股分派现金股利0.10元,并于4月10日派发。①20×2年3月5日,C公司宣告分派现金股利现金股利=600000×0.10=60000(元)借:应收股利60000贷:长期股权投资——C公司(成本)60000②20×2年4月10日,收到现金股利借:银行存款60000贷:应收股利60000(3)20×2年度,C公司盈利15000000元。20×3年2月15日,宣告20×2年度股利分配方案,每股分派现金股利0.20元,并于3月20日派发。①20×3年2月15日,C公司宣告分派现金股利本年获得的现金股利=600000×0.20=120000(元)累计获得的现金股利=60000+120000=180000(元)应享有的收益份额=15000000×1%=150000(元)应冲减初始投资成本=(180000-150000)-60000=-30000(元)应确认投资收益=120000-(-30000)=150000(元)借:应收股利12000082

长期股权投资——C公司(成本)30000贷:投资收益150000②20×3年3月20日,收到现金股利。借:银行存款120000贷:应收股利120000(4)20×3年度,C公司盈利18000000元。20×4年3月20日,宣告20×3年度股利分配方案,每股分派现金股利0.15元,并于4月15日派发。①20×4年3月20日,C公司宣告分派现金股利本年获得的现金股利=600000×0.15=90000(元)累计获得的现金股利=60000+120000+90000=270000(元)累计应享有的收益份额=(15000000+18000000)×1%=330000(元)应冲减初始投资成本=-30000(元)应确认投资收益=90000-(-30000)=120000(元)借:应收股利90000长期股权投资——C公司(成本)30000贷:投资收益120000②20×4年4月15日,收到现金股利。借:银行存款90000贷:应收股利90000(5)20×4年度,C公司亏损7200000元。20×5年3月5日,宣告20×4年度股利分配方案,每10股派送股票股利3股,并于4月15日派送。当年未分派现金股利。股票股利=600000×0.3=180000(股)在备查簿中登记增加的股份。(6)20×5年度,C公司盈利9000000元。20×6年2月25日,宣告20×5年度股利分配方案,每股分派现金股利0.15元,并于3月20日派发。①20×6年2月25日,C公司宣告分派现金股利本年获得的现金股利=(600000+180000)×0.15=117000(元)累计获得的现金股利=60000+120000+90000+117000=387000(元)累计应享有的收益份额=(15000000+18000000-7200000+9000000)×1%=348000(元)应冲减初始投资成本=387000–348000=39000(元)应确认投资收益=117000-39000=78000(元)借:应收股利117000贷:投资收益78000长期股权投资——C公司(成本)39000②20×6年3月20日,收到现金股利。借:银行存款117000贷:应收股利117000(7)20×6年度,C公司盈利12000000元。20×7年2月20日,宣告20×6年度股利分配方案,每股分派现金股利0.15元,并于3月15日派发。①20×7年2月20日,C公司宣告分派现金股利本年获得的现金股利=(600000+180000)×0.15=117000(元)累计获得的现金股利=60000+120000+90000+117000+117000=504000(元)累计应享有的收益份额=(15000000+18000000-7200000+9000000+12000000)×1%=468000(元)82

应冲减初始投资成本=(504000-468000)-39000=-3000(元)应确认投资收益=117000-(-3000)=120000(元)借:应收股利117000长期股权投资——C公司(成本)3000贷:投资收益120000②20×7年3月15日,收到现金股利。借:银行存款117000贷:应收股利117000(8)20×7年度,C公司盈利11000000元。20×8年2月25日,宣告20×7年度股利分配方案,每10股派送股票股利2股,并于3月30日派送。当年未分派现金股利。股票股利=(600000+180000)×0.2=156000(股)在备查簿中登记增加的股份。(9)20×8年度,C公司盈利14000000元。20×9年2月20日,宣告20×8年度股利分配方案,每股分派现金股利0.20元,并于3月5日派发。①20×9年2月20日,C公司宣告分派现金股利本年获得的现金股利=(600000+180000+156000)×0.20=187200(元)累计获得的现金股利=60000+120000+90000+117000+117000+187200=691200(元)累计应享有的收益份额=(15000000+18000000-7200000+9000000+12000000+11000000+14000000)×1%=718000(元)应冲减初始投资成本=-36000(元)应确认投资收益=187200-(-36000)=223200(元)借:应收股利187200长期股权投资——C公司(成本)36000贷:投资收益223200②20×9年3月5日,收到现金股利借:银行存款187200贷:应收股利18720027.购入股票(权益法)(1)假定投资当时,D公司可辨认净资产公允价值为9000万元。应享有D公司可辨认净资产公允价值份额=9000×25%=2250(万元)借:长期股权投资——D公司(成本)24850000贷:银行存款24850000(2)假定投资当时,D公司可辨认净资产公允价值为10000万元。应享有D公司可辨认净资产公允价值的份额=10000×25%=2500(万元)初始投资成本调整额=2500-2485=15(万元)借:长期股权投资——D公司(成本)24850000贷:银行存款24850000借:长期股权投资——D公司(成本)150000贷:营业外收入15000028.投资收益的确认(权益法)(1)确认20×1年度的投资收益应享有的收益份额=1500×30%=450(万元)借:长期股权投资——D公司(损益调整)450000082

贷:投资收益4500000(2)20×2年3月10日,确认应收股利现金股利=2000×0.15=300(万元)借:应收股利3000000贷:长期股权投资——D公司(损益调整)3000000(3)确认20×2年度的投资损失应分担的亏损份额=600×30%=180(万元)借:投资收益1800000贷:长期股权投资——D公司(损益调整)180000029.长期股权投资(权益法)(1)20×2年1月5日,购入股票初始投资成本=16000000×1.50+120000=24120000(元)应享有D公司股东权益份额=96000000×20%=19200000(元)借:长期股权投资——D公司(成本)24120000贷:银行存款24120000(2)20×2年3月10日,D公司宣告20×1年度股利分配方案,每股分派现金股利0.15元,并于4月5日派发。①20×2年3月10日,D公司宣告分派现金股利现金股利=16000000×0.15=2400000(元)借:应收股利2400000贷:长期股权投资——D公司(成本)2400000②20×2年4月5日,收到现金股利借:银行存款2400000贷:应收股利2400000(3)20×2年度,D公司盈利42000000元。20×3年3月15日,宣告20×2年度股利分配方案,每股分派现金股利0.20元,并于4月20日派发。①确认20×2年度投资收益应享有的收益份额=42000000×20%=8400000(元)借:长期股权投资——D公司(损益调整)8400000贷:投资收益8400000②20×3年3月15日,D公司宣告分派现金股利现金股利=16000000×0.20=3200000(元)借:应收股利3200000贷:长期股权投资——D公司(损益调整)3200000③20×3年4月20日,收到现金股利借:银行存款3200000贷:应收股利3200000(4)20×3年度,D公司亏损4800000元。用以前年度留存收益弥补亏损后,20×4年3月20日,宣告20×3年度股利分配方案,每股分派现金股利0.10元,并于4月25日派发。①确认20×3年度投资损失应分担的亏损份额=4800000×20%=960000(元)借:投资收益960000贷:长期股权投资——D公司(损益调整)960000②20×4年3月20日,D公司宣告分派现金股利。82

现金股利=16000000×0.10=1600000(元)借:应收股利1600000贷:长期股权投资——D公司(损益调整)1600000③20×4年4月25日,收到现金股利借:银行存款1600000贷:应收股利1600000(5)20×4年度,D公司亏损9600000元。20×5年3月5日,宣告20×4年度股利分配方案,每10股派送股票股利2股,并于4月10日派送。当年未分派现金股利。①确认20×4年度投资损失应分担的亏损份额=9600000×20%=1920000(元)借:投资收益1920000贷:长期股权投资——D公司(损益调整)1920000②在备查簿中登记增加的股份股票股利=16000000×0.2=3200000(股)(6)20×5年度,D公司盈利12800000元。20×6年2月25日,宣告20×5年度股利分配方案,每10股派送股票股利3股,并于3月20日派送。当年未分派现金股利。①确认20×5年度投资收益应享有的收益份额=12800000×20%=2560000(元)借:长期股权投资——D公司(损益调整)2560000贷:投资收益2560000②在备查簿中登记增加的股份股票股利=(16000000+3200000)×0.3=5760000(股)(7)20×6年2月20日,D公司以1500万元的成本取得F公司股票作为可供出售金融资产;20×6年12月31日,该项可供出售金融资产公允价值为1800万元。应享有资本公积份额=3000000×20%=600000(元)借:长期股权投资——D公司(其他权益变动)600000贷:资本公积——其他资本公积600000(8)20×6年度,D公司盈利26400000元。20×7年3月5日,宣告20×6年度股利分配方案,每股分派现金股利0.15元,并于4月1日派发。①确认20×6年度投资收益应享有的收益份额=26400000×20%=5280000(元)借:长期股权投资——D公司(损益调整)5280000贷:投资收益5280000②20×7年3月5日,D公司宣告分派现金股利现金股利=(16000000+3200000+5760000)×0.15=3744000(元)借:应收股利3744000贷:长期股权投资——D公司(损益调整)3744000③20×7年4月1日,收到现金股利借:银行存款3744000贷:应收股利374400030.其它权益变动(权益法)应享有权益变动份额=500×25%=125(万元)借:长期股权投资——M公司(其他权益变动)1250000贷:资本公积——其他资本公积125000082

第七章固定资产与无形资产练习题参考答案(一)单项选择题1.B2.D3.C4.A5.A6.B7.D8.C9.B10.C11.A12.B13.B14.B15.D16.D17.D18.B19.B20.B21.D22.B23.C24.B25.D26.B27.C28.D29.B30.B31.B32.C(二)多项选择题1.ABE2.BCDE3.ACD4.BD5.ABCD6.ADE7.AC8.ABCE9.ABCDE10.AB11.BD12.ABCE13.ABCDE14.ABCE15.AD16.ABD17.ABCE18.ABC19.ABCDE20.ACE21.ACDE22.ABE23.AE24.ABCD25.CD26.ABCDE27.ABCDE28.ADE29.ABCDE30.ABCE31.ABCDE(三)判断题1.√2.×3.×4.×5.√6.×7.√8.×9.√10.√11.√12.√13.√14.√15.×16.√17.√18.×19.√20.×21.×22.×23.×24.×25.√26.√27.√28.√29.×30.√31.√32.√33.√34.×35.×36.√37.×38.√39.×40.×41.×42.√43.√44.×45.×(四)业务处理题1.(1)借:工程物资—专用设备81400应交税费—应交增值税13600贷:银行存款95000(2)借:在建工程81400贷:工程物资—专用设备814002.借:固定资产51500应交税费—应交增值税8500贷:银行存款600003.借:在建工程3200贷:银行存款32004.M设备的实际成本为:81400+3200=84600(元)借:固定资产—M设备84600贷:在建工程846005.借:银行存款2000000贷:长期借款20000006.借:在建工程2000000贷:银行存款20000007.借:在建工程100000贷:长期借款10000082

8.借:固定资产—生产线2100000贷:在建工程21000009.借:固定资产800000贷:股本80000010.借:固定资产80000贷:以前年度损益调整8000011.借:固定资产清理120000累计折旧80000贷:固定资产20000012.借:固定资产清理9200贷:原材料8000银行存款120013.借:银行存款160000贷:应交税费—应交营业税3200固定资产清理15680014.计算净收益并转为公司的营业外收入:156800―120000―9200=27600(元)借:固定资产清理27600贷:营业外收入2760015.借:待处理财产损溢25000累计折旧25000贷:固定资产50000(五)综合题1.根据所给资料计算该公司各年的折旧率和折旧额,各月的折旧率和折旧额。(1)年限平均法各年的折旧率:=9.6%各年的折旧额:200000×9.6%=19200(元)各月的折旧率:9.6%÷12=0.8%各月的折旧额:200000×0.8%=1600(元)(2)工作量法每小时折旧额:=4.80(元)各年的折旧额:第1年至第5年每年:4.80×5000=24000(元)第6年至第10年每年:4.80×3000=14400(元)各月的折旧额:第1年至第5年各月:4.80×5000÷12=2000(元)第6年至第10年各月:4.80×3000÷12=1200(元)(3)双倍余额递减法82

各年的折旧率:×100%=20%折旧计算表中的所有项目计算:折旧计算表(双倍余额递减法)单位:元年次年初账面净值年折旧率年折旧额累计折旧额期末账面净值12345678910200000160000128000102400819206553652428.8041943.0433554.4320777.2120%20%20%20%20%20%20%20%改用年限法计提折旧400003200025600204801638413107.2010485.768388.6112777.2212777.21400007200097600118080134464147571.20158056.96166445.57179222.79192000.00160000128000102400819206553652428.8041943.0433554.4320777.218000第9、10两年的折旧额是按照使用年限法计算的平均数,计算过程为:(33554.43-200000×4%)÷2=12777.22(元)(4)年数总和法在年数总和法下应提取折旧的基数:200000-200000×4%=192000(元)折旧计算表(年数总和法)单位:元年次固定资产净值年折旧率年折旧额累计折旧额期末账面净值1234567891019200019200019200019200019200019200019200019200019200019200010/559/558/557/556/555/554/553/552/551/5534909.0931418.1827927.2724436.3620945.4517454.5513963.6410472.736981.823490.9134909.0966327.2794254.54118690.90139636.35157090.90171054.54181527.27188509.09192000.00157090.91125672.7397745.4673309.1052363.6534909.1020945.4610472.733490.9102.假定该设备生产车间的使用量占五分之四,公司管理部门的使用量占五分之一。分别计算双倍余额递减法和年数总和法两种方法下,生产车间和公司管理部门各自应分摊的该设备第一年第一个月的折旧额,并根据计算出来的月折旧额编制提取折旧的会计分录。根据两种折旧计算方法计算出来的年折旧额可以计算出各月折旧额。(1)双倍余额递减法第一年第一个月的折旧额:40000÷12=3333.33(元)生产车间应分摊部分为:3333.33×4/5=2666.66(元)公司管理部门应分摊部分为:3333.33×1/5=666.67(元)提取折旧的会计分录为:借:制造费用2666.66管理费用666.6782

贷:累计折旧3333.33(2)年数总和法第一年第一个月的折旧额:34909.09÷12=2909.09(元)生产车间应分摊部分为:2909.09×4/5=2327.27(元)公司管理部门应分摊部分为:2909.09×1/5=581.82(元)提取折旧的会计分录为:借:制造费用2327.27管理费用581.82贷:累计折旧2909.093.试根据例题说明,采用不同的折旧方法对该公司各月份的费用会产生怎样的影响。从上面的举例中可以看出,即使是在固定资产的原始价值相同的情况下,企业采用不同的计提折旧方法所计算出来的各年和各月的折旧额也是有所不同的。特别是在后两种方法下,计算出来的结果更大大高于前两种方法下计算出来的结果。而计算出来的折旧额是要按照规定的方法计入各月的成本或费用的。因而,该公司采用不同的计提折旧方法对各月费用的高低是会产生重大影响的,而各月费用的高低又会进一步影响到各月利润的计算。(六)业务处理题1.借:资产减值损失50000贷:固定资产减值准备500002.借:本年利润50000贷:资产减值损失500003.借:银行存款50000累计折旧80000固定资产减值准备20000贷:固定资产1500004.借:固定资产5000贷:以前年度损益调整50005.借:待处理财产损溢1500累计折旧3000固定资产减值准备1500贷:固定资产60006.借:其他应收款1500贷:待处理财产损溢15007.借:待处理财产损溢50000累计折旧20000固定资产减值准备10000贷:固定资产800008.借:其他应收款48000营业外支出2000贷:待处理财产损溢50000(七)业务处理题1.借:无形资产150000贷:银行存款1500002.借:无形资产200000贷:股本20000082

3.借:管理费用7000贷:累计摊销70004.借:资产减值损失30000贷:无形资产减值准备300005.借:银行存款100000贷:其他业务收入1000006.借:其他业务成本100000累计摊销50000贷:无形资产1500007.借:研发支出——费用化支出15000——资本化支出70000贷:原材料50000应付职工薪酬20000银行存款150008.借:管理费用15000无形资产70000贷:研发支出——费用化支出15000——资本化支出70000第八章负债练习题参考答案(一)单项选择题1.C 2.C 3.A 4.B 5.A 6.B 7.A 8.B 9.D 10.C 11.C 12.D 13.D 14.A 15.D 16.D 17.A 18.B 19.C 20.A21.B22.C 23.C 24.C 25.D 26.C 27.C 28.C 29.C 30.A 31.D 32.C 33.B 34.B 35.D 36.A 37.B 38.D39.B40.C41.A42.C43.D44.B45.C46.B47.C 48.B49.D50.A51.B52.A53.C54.B(二)多项选择题1.ABE 2.ABCD 3.AE 4.ABCD 5.ACDE 6.AD 7.BDE 8.BCDE 9.BCDE 10.ABCD 11.ABCDE 12.AB 13.AB 14.ABDE 15.AD16.AD 17.ABDE18.ABD19.ADE20.AC21.ABCDE22.AE23.BC(三)判断题1.× 2.√ 3.√ 4.√ 5.× 6.× 7.√ 8.√ 9.× 10.√ 11.√ 12.× 13.√ 14.√ 15.√ 16.× 17.×18.√19.√20.×21.√(四)业务与计算题1.2003年末的负债总额为2200000+500000+20000-100000+120000+40000-1000000+65000=1845000(元)82

流动负债总额为1200000+20000-100000+120000-1000000+65000=305000(元)长期负债总额为1000000+500000+40000=1540000(元)2.(1)借入本金时:借:银行存款 100000 贷:短期借款 100000(2)2月末预提借款的利息费用:借:财务费用 700 贷:预提费用 7003月、4月末预提借款利息费用的会计分录同上。(3)借:短期借款 100000 预提费用 2100 贷:银行存款 1021003.(1)借:原材料 50000 应交税费——应交增值税(进项税额) 8500 贷:应付票据——A 58500(2)借:原材料 100000 应交税费——应交增值税(进项税额) 17000 贷:应付账款——B 117000(3)借:原材料 400000 应交税费——应交增值税(进项税额)68000 贷:应付账款——C 468000(4)借:应付账款——B 117000 贷:银行存款 117000(5)借:应付账款——C 468000 贷:应付票据——C 468000(6)借:应付票据——C 468000 贷:银行存款 468000(7)借:应付票据——A 58500 贷:短期借款 58500(8)借:短期借款 58500 财务费用 780 贷:银行存款 592804.答案:按总价法核算:(1)借:原材料 40000 应交税费——应交增值税(进项税额)6800贷:应付账款 46800(2)借:原材料 80000 应交税费——应交增值税(进项税额)13600贷:应付账款 93600(3)借:应付账款 46800 贷:银行存款 45600 财务费用 1200(4)借:应付账款 9360082

贷:银行存款 93600 按净价法核算:(1)借:原材料 38800 应交税费——应交增值税(进项税额)6800贷:应付账款 45600(2)借:原材料 79200 应交税费——应交增值税(进项税额) 13600贷:应付账款 92800(3)借:应付账款 45600 贷:银行存款 45600(4)借:应付账款 92800 财务费用 800 贷:银行存款 936005.答案:(1)借:银行存款 100000 贷:预收账款——E 100000(2)借:预收账款——E 234000 贷:主营业务收入 200000 应交税费——应交增值税(销项税额)34000(3)借:银行存款 134000 贷:预收账款 134000(4)借:银行存款 60000 贷:预收账款——D 60000(5)借:预收账款——D 58500 贷:主营业务收入 50000 应交税费——应交增值税(销项税额) 8500(6)借:预收账款——D 1500 贷:银行存款 15006.答案:(1)借:银行存款 20000 贷:应收账款——A 20000 (2)借:应收账款——A 35100 贷:主营业务收入 30000 应交税费——应交增值税(销项税额) 5100 (3)借:银行存款 15100 贷:应收账款 151007.答案:(1)借:销售费用 200 贷:预计负债 200 (2)借:预计负债 120 贷:银行存款 1208.答案:(1)借:库存现金 431000 贷:银行存款 431000(2)借:应付职工薪酬473000 贷:库存现金 431000 其他应付款 30000 应交税费——应交个人所得税 1200082

(3)借:生产成本 400000 制造费用 20000 管理费用 40400 在建工程 5000 销售费用 7600 贷:应付职工薪酬 473000(4)借:生产成本 56000 制造费用 2800 管理费用 5880 在建工程 700 销售费用 840 贷:应付职工薪酬 66220(5)借:应付职工薪酬 1500 贷:银行存款 1500(6)借:其他应付款 30000 应交税费——代扣代缴个人所得税 12000 贷:银行存款 420009.(1)借:物资采购 50000 应交税费——应交增值税(进项税额)8500 贷:应付账款 58500(2)借:固定资产 200000 应交税费——应交增值税8500贷:银行存款 208500(3)借:应收账款 304200 贷:主营业务收入 260000 应交税费——应交增值税(销项税额)44200(4)借:银行存款 46800 贷:主营业务收入 40000 应交税费——应交增值税(销项税额) 6800 借:营业税金及附加 12000 贷:应交税费——应交消费税 12000 (5)借:营业税金及附加 6000 贷:应交税费——应交城市维护建设税 4200 应交税费——应交教育费附加 1800(6)借:应交税费——应交增值税(已交税金)45150 ——应交消费税 12000——应交营业税 2850——应交城市维护建设税 4200应交税费——应交教育费附加 1800 贷:银行存款 6600010.答案:(1)借:利润分配——应付股利 150000 贷:应付股利 150000 (2)借:应付股利 150000 贷:银行存款 15000082

11.答案:(1)借:银行存款 2000000 贷:长期借款 2000000 (2)借:在建工程 2000000 贷:银行存款 2000000 (3)借:在建工程 24000 贷:长期借款 24000(4)借:在建工程 120000 贷:长期借款 120000借:固定资产 2144000 贷:在建工程 2144000(5)借:财务费用 24000 贷:长期借款 24000(6)借:长期借款 2168000 财务费用 120000 贷:银行存款 228800012.(1)①债券发行时:借:银行存款 4000000 贷:应付债券——债券面值 4000000借:在建工程 4000000 贷:银行存款 4000000②20×2年末计提应计利息:借:在建工程 280000 贷:应付债券——应计利息 280000 ③20×3年工程竣工结算时:借:在建工程 140000 贷:应付债券——应计利息 140000借:固定资产 4420000 贷:在建工程 4420000④20×3年末计提应计利息:借:财务费用 140000 贷:应付债券——应计利息 140000⑤20×4年1月1日,还本付息:借:应付债券——债券面值 4000000——应计利息 560000贷:银行存款 4560000(2)问世公司债券溢价摊销表单位:万元年份期初公司债券余额(a)实际利息费用(b=a×8%)每年支付利息金额(c)每年摊销溢价金额(d=c-b)期末公司债券账面价值(e=a-d)2007210.3116.82203.18207.132008207.1316.57203.43203.72009203.716.3203.720082

①债券发行时:借:银行存款2103100贷:应付债券——面值2000000应付债券——利息调整103100借:在建工程 2103100 贷:银行存款 2103100 ②2007年末计提应计利息及摊销溢价:借:在建工程168200应付债券——利息调整31800贷:应付利息200000支付债券利息,编制会计分录:借:应付利息200000贷:银行存款200000 ③2008年末计提应计利息及摊销溢价:借:在建工程165700应付债券——利息调整34300贷:应付债券——应计利息2000002008年末工程竣工结算时:借:固定资产 2437000 贷:在建工程 24370002008年末支付债券利息,编制会计分录:借:应付利息200000贷:银行存款200000 ④2009年末计提应计利息:借:财务费用163000应付债券——利息调整37000贷:应付利息200000⑤2009年末,债券到期,偿还本金,同时支付本年度利息。借:应付债券——面值2000000应付利息200000贷:银行存款2200000(3)东图公司债券折价摊销表单位:万元年份期初公司债券余额(a)实际利息费用(b=a×11.49)每年支付利息金额(c)每年摊销折价金额(d=b-c)期末公司债券账面价值(e=a+d)200713615.696.6142.62008142.616.497.4150①债券发行时:借:银行存款1360000应付债券——利息调整140000贷:应付债券——面值1500000借:在建工程 136000082

贷:银行存款 1360000 ②2002年末计提利息及摊销折价:借:在建工程156000贷:应付利息90000应付债券——利息调整66000支付利息:借:应付利息90000贷:银行存款90000 ③2003年末计提利息及摊销折价:借:在建工程164000贷:应付利息90000应付债券——利息调整74000支付利息:借:应付利息90000贷:银行存款90000工程竣工结算时:借:固定资产 168000 贷:在建工程 1680000④2004年1月1日,还本付息:借:应付债券——债券面值 1500000 贷:银行存款 150000013.答案:(1)借:原材料 5000 应交税费—应交增值税(进项税额)850 贷:应付账款 5850(2)借:原材料 30000 应交税费—应交增值税(进项税额)5100 贷:应付票据 35100(3)借:短期借款 20000 财务费用 500 贷:银行存款 20500(4)借:生产成本80000制造费用10000管理费用6000销售费用3000在建工程5000贷:应付职工薪酬——工资104000代扣各种款项:借:应付职工薪酬——工资7000贷:其他应收款6700应交税金——应交个人所得税300(5)借:应付职工薪酬——工资97000贷:银行存款97000(6)借:应付职工薪酬——职工福利1456082

贷:库存现金14560(7)借:生产成本11200制造费用1400管理费用1080销售费用280在建工程600贷:应付职工薪酬——职工福利14560(8)借:生产成本16000制造费用2000管理费用1200销售费用600在建工程1000贷:应付职工薪酬——社会保险费20800(9)借:生产成本12000制造费用1500管理费用900销售费用450在建工程700贷:应付职工薪酬——住房公积金15600(10)借:应付职工薪酬——社会保险费20800——住房公积金15600贷:银行存款36400(11)借:营业税金及附加3000贷:应交税费3000(12)借:银行存款1000000贷:应付债券1000000(13)借:银行存款500000贷:长期借款500000(14)借:在建工程12000贷:长期借款12000(15)借:财务费用3000贷:长期借款3000(16)借:长期借款515000贷:银行存款51500082

第九章所有者权益练习题参考答案(一)单项选择题1.B2.B3.B4.B5.C6.C7.D8.A9.D10.D11.C12.C13.B14.C15.D16.C17.B18.A19.B20.B21.D22.D23.C24.D25.B26.B27.C28.D29.C30.C31.D32.A33.B34.D35.D36.C37.A38.C39.D40.C41A42.C43.C44.B45.C46.D47.B48.A49.A50.A51.C(二)多项选择题1.AC2.BD3.ABCD4.ABCD5.CD6.ABCDE7.ABC8.AB9.BCD10.ABCE11.ADE12.CD13.ABD14.CD15.ABC16.BCE17.CDE18.ACDE19.ABDE20.ABE21.ABCD22.ABCD23.DE24.ABCDE(三)判断题1.×2.√3.√4.×5.×6.×7.√8.×9.×10.√11.×12.√13.×14.√15.×16.×17.×18.√19.×20.√21.√22.×23.×24.×25.√26.×27.√(四)计算题1.提取法定盈余公积100×(1-25%)×10%=7.5(万元) 提取任意盈余公积 100×(1-25%)×5%=3.75(万元) 年末所有者权益总额 500+45+100×(1-25%)-30=5909(万元)2.计入“股本”的金额为:50万元。计入“资本公积”的金额为:80-50=30万元3.20+8+2=30(万元)4.年末未分配利润数额5-8+3=0 年初所有者权益总额60+15+20+5=100(万元) 年末所有者权益总额100-8=92(万元) 年末负债总额200-92=108(万元)5.本年的净利润600×(1-25%)=450(万元) 提取法定盈余公积450×10%=45(万元) 提取任意盈余公积450×5%=22.5(万元)年末未分配利润150+450-45-22.5-100=432.5(万元)6.解答本题需要注意以下几点,一是充分利用会计等式即“资产总额=负债总额+所有者权益总额”;二是对资产等有关项目存在“期末余额=期初余额+本期增加发生额-本期减少发生额”的关系式。据此可做如下的计算:(1)公司年末的未分配利润=12+(-40)+8=-20(万元)(2)公司年初的所有者权益总额=160+16+12+12=200(万元)公司年末的所有者权益总额=160+16+(-20)+(12-8)=160(万元)公司年末的负债总额=资产总额-所有者权益总额=396-160=236(万元)(3)说明:根据以上的计算结合题意可以看出,公司的负债由年初的200万元变化为年末的236万元,增加了36万元;公司的资产由年初的400万元变化为年末的396万元,减少4万元。资产和负债的变化都是由于公司发生亏损的原因造成的,即由于发生亏损40万元,使得公司的资产减少4万元,负债增加36万元。82

7.本题主要是练习对“利润分配”账户掌握情况的考察,这里必须注意“利润分配”账户在结构上的特殊性,即:该账户的借方登记的正常内容包括利润分配的具体内容和年末结账时结清“利润分配”账户所属明细账户的内容,而这两部分内容一般来说是相等的;该账户贷方登记的内容包括年末结账时转入的全年净利润(正是本题的要求)和年末结清“利润分配”账户所属明细账户的内容(与借方的该项内容是相等的)。根据题意,结合以上的分析,作如下的解答:(1)由于“利润分配”账户的借方发生额为3103500元,所以,本年的利润分配额为1551750元(3103500/2),年末结清明细账户的发生额也是1551750元(否则,有关明细账户不“清”)。(2)“利润分配”账户的贷方发生额为3896750(1475250+3103500-682000)元,而这个发生额在本题中是由两个项目组成的,即年末转来的全年净利润额和年末结清有关明细账户的发生额,根据(1)的计算已知年末结清额为1551750元,所以,全年实现的净利润额为2345000(3896750-1551750)元。(五)业务处理题1.(1)借:银行存款 1000000 贷:实收资本 1000000(2)借:无形资产 400000 贷:实收资本 40000(3)借:固定资产 300000应交税费——应交增值税(进项税额)51000 贷:实收资本 3510002.答案:(1)借:银行存款 970000 资本公积(股本溢价)30000 贷:股本 1000000(2)借:银行存款 29700000 贷:股本 5000000 资本公积(股本溢价)247000003.(1)借:银行存款 400000 固定资产 341880应交税费——应交增值税(进项税额)58120 贷:实收资本 800000(2)借:银行存款 400000 贷:实收资本 200000 资本公积 2000004.答案:(1)借:利润分配——提取法定盈余公积 50000 ——提取任意盈余公积 75000 ——应付股利 200000 贷:盈余公积——法定盈余公积 50000 ——任意盈余公积 75000 应付股利 20000082

(2)借:本年利润 500000 贷:利润分配——未分配利润 500000(3)借:利润分配——未分配利润 325000 贷:利润分配——提取法定盈余公积 50000 ——提取任意盈余公积 75000 ——应付股利 200000年末未分配利润账户余额=20000+500000-(50000+75000+200000)=195000(元)5.答案:(1)借:盈余公积 300000 贷:利润分配——盈余公积弥补亏损 300000(2)借:盈余公积 200000 贷:实收资本 200000(3)借:盈余公积 50000 贷:应付股利 50000(4)借:应付股利 50000 贷:银行存款 500006答案:会计分录如下:(1)借:银行存款450000贷:股本450000(2)借:坏账准备18000贷:应收账款18000(3)借:营业外支出6000贷:银行存款6000(4)借:管理费用200贷:库存现金200(5)借:财务费用450贷:预提费用450(6)借:银行存款20000贷:营业外收入20000(7)借:主营业务收入148000营业外收入32000贷:本年利润180000(8)借:本年利润100000贷:主营业务成本40000营业税金及附加2000销售费用1500管理费用33600财务费用450营业外支出22450(9)本期应交所得税=(180000-100000)×25%=20000(元)借:所得税费用20000贷:应交税费——应交所得税20000借:本年利润20000贷:所得税费用2000082

(10)提取的盈余公积金=(80000-20000)×10%=6000(元)借:利润分配——提取法定盈余公积6000贷:盈余公积6000(11)分给投资人的利润=(80000-20000)×40%=24000(元)(12)借:利润分配——应付现金股利24000贷:应付股利24000借:本年利润60000贷:利润分配——未分配利润60000第十章费用与成本练习题参考答案(一)单项选择题1.B2.D3.A4.D5.C6.B7.A8.C9.A10.B11.C12.B13.C14.D15.C16.D17.B18.B19.C20.A21.B22.B23.A24.D25.B(二)多项选择题1.ABD2.ABCD3.ABCDE4.ACD5.ABCE6.BDE7.ABCDE8.BE9.AB10.ADE11.AB12.ACE13.BCE14.ACE15.ABCDE16.AD17.ACDE18.ABE19.ACD20.BE(三)判断题1.×2.√3.√4.√5.×6.√7.√8.√9.√10.√11.×12.×13.×14.×15.√16.×17.√18.×19.√20.√21.√22.×23.×24.√(四)业务处理题1.借:生产成本——A产品60000——B产品55000制造费用2000贷:原材料1170002.借:生产成本——A产品25000生产成本——B产品15000制造费用6000贷:应付职工薪酬460003.借:库存现金46000贷:银行存款460004.借:应付职工薪酬4600082

贷:库存现金460005.先计算按各类人员工资数额的14%提取的职工福利费数额:按生产A产品工人工资数额提取的职工福利费:25000元×14%=3500元按生产B产品工人工资数额提取的职工福利费:15000元×14%=2100元按生产车间管理人员工资数额提取的职工福利费:6000元×14%=840元编制的会计分录为:借:生产成本——A产品3500借:生产成本——B产品2100制造费用840贷:应付职工薪酬65406.借:制造费用1200贷:银行存款12007.借:制造费用2500库存现金500贷:其他应收款30008.借:制造费用60贷:待摊费用609.借:制造费用400贷:预提费用40010.借:制造费用2000贷:累计折旧200011.先计算本月发生的制造费用总额:2000+6000+840+1200+2500+60+2000=14600(元)再计算本月制造费用分配率:14600元÷(25000元+15000元)=0.365最后计算A、B两种产品应分配制造费用:A产品应分配制造费用:25000元×0.365=9125元B产品应分配制造费用:15000元×0.365=5475元编制的会计分录为:借:生产成本——A产品9125生产成本——B产品5475贷:制造费用14600(五)计算题1.按规定计算提取生产工人的福利费,并将计算结果填入表格。(1)根据生产M产品工人工资总额提取的福利费:25000×14%=3500(元)(2)根据生产N产品工人工资总额提取的福利费:20000×14%=2800(元)82

表格登记见下表“福利费”栏:产品名称期初在产品成本本期新发生费用部分资料直接材料工资福利费制造费用合计M—50000250003500750086000N700040000200002800600068800合计700090000450006300135001548002.计算制造费用分配率;分配M、N两种产品本月应分摊的制造费用,并将计算结果填入上表。(1)制造费用分配率:13500÷(25000+20000)=0.3(2)M产品应分配制造费用:25000×0.3=7500(元)(3)N产品应分配制造费用:20000×0.3=6000(元)表格登记见上表“制造费用”栏:3.计算N产品月末在产品成本。(1)N产品月末在产品约当产量:40×50%=20(件)(2)N产品月末相当完工产品产量:60+20=80(件)(3)N产品月末相当完工产品产量单位成本:(7000+40000+20000+2800+6000)÷80=947.50(元/件)(4)N产品月末在产品成本:947.50×20=18950(元)4.计算已经完工的M产品的总成本和单位成本。(1)已经完工的M产品的总成本:(50000+25000+3500+7500)=86000(元)(2)已经完工的M产品的单位成本:86000÷80=1075(元)5.计算已经完工的N产品的总成本和单位成本。(1)已经完工的N产品的总成本:947.50×60=56850(元)(2)已经完工的N产品的单位成本:56850÷60=947.50(元)6.编制结转本月完工产品成本的会计分录。借:库存商品——M产品86000——N产品56850贷:生产成本——M产品86000——N产品56850(六)业务处理题1.借:销售费用——工资及福利费8000贷:应付职工薪酬80002.借:销售费用——工资及福利费112082

贷:应付职工薪酬11203.借:管理费用——业务招待费1500贷:银行存款15004.借:管理费用——折旧费2000贷:累计折旧20005.借:销售费用——广告费5000贷:银行存款50006.借:销售费用——运输费800贷:库存现金8007.借:管理费用——工资及福利费22800贷:应付职工薪酬228008.借:财务费用1500贷:预提费用1500第十一章收入与利润练习题参考答案(一)单项选择题1.D2.A3.D4.C5.B6.C7.A8.B9.C10.A11.D12.C13.D14.D15.C16.C17.B18.A19.A20.A21.D22.C23.A24.A(二)多项选择题1.ACE2.ABE3.ABE4.ABC5.ABC6.ABC7.BE8.ABC9.BE10.ABCD11.ABCDE12.ABCD13.CD14.BC15.BE16.ABCE17.CD18.AD19.BC20.ABCD21.ACDE22.ABCD(三)判断题1.×2.×3.×4.√5.×6.×7.√8.√9.×10.×11.√12.√13.×14.√15.×16.×17.×18.√19.×20.√21.×22.√23.×24.×25.×26.√27.×28.√29.×30.×31.√32.√33.×34.×35.√36.√37.√38.√39.×(四)计算及账务处理题答案1.销售商品和结转销售成本借:银行存款70200贷:主营业务收入60000应交税费——应交增值税(销项税额)1020082

借:主营业务成本50000贷:库存商品500002.赊销商品、结转销售成本和收回货款(1)6月10日,发出商品并结转成本借:应收账款——B公司128700贷:主营业务收入110000应交税费——应交增值税(销项税额)18700借:主营业务成本80000贷:库存商品80000(2)7月10日,收回货款借:银行存款128700贷:应收账款——B公司1287003.销售原材料(1)20×7年9月20日,发出原材料借:发出商品55000存货跌价准备35000贷:原材料90000借:应收账款——B公司(应收销项税额)8500贷:应交税费——应交增值税(销项税额)8500(2)20×8年5月10日,收到B公司开来的商业汇票借:应收票据——B公司58500贷:其他业务收入50000应收账款——B公司(应收销项税额)8500借:其他业务成本55000贷:发出商品550004.采用分期收款方式销售商品(不具有融资性质)(1)2月20日,销售商品并收到B公司的首付货款首付货款=(360000+61200)×20%=84240(元)借:银行存款84240应收账款——B公司336960贷:主营业务收入360000应交税费——应交增值税(销项税额)61200借:主营业务成本276000贷:库存商品276000(2)3月31日,收到B公司支付的部分货款每期应收账款==112320(元)借:银行存款112320贷:应收账款——B公司1123205.当期所得税费用和递延所得税费用的确认(1)计算下列项目金额当期应交所得税=160000×25%=40000(元)应纳税暂时性差异=60000-45000=15000(元)可抵扣暂时性差异=20000-0=20000(元)82

递延所得税负债=15000×25%=3750(元)递延所得税资产=20000×25%=5000(元)递延所得税费用=3750-5000=-1250(元)所得税费用=40000-1250=38750(元)(2)编制确认所得税费用的会计分录借:所得税费用38750递延所得税资产5000贷:应交税费——应交所得税40000递延所得税负债37506.所得税费用的会计处理(1)计算设备账面价值设备账面价值=800-=640(万元)(2)计算设备计税基础设备计税基础=800-800×40%=480(万元)(3)计算应纳税暂时性差异应纳税暂时性差异=640-480=160(万元)(4)计算应确认的递延所得税负债递延所得税负债=160×25%=40(万元)(5)计算当期应交所得税应交所得税=500×25%=125(万元)(6)计算递延所得税费用递延所得税费用=40-0=40(万元)(7)计算所得税费用所得税费用=125+40=165(万元)(8)编制确认所得税费用的会计分录借:所得税费用1650000贷:应交税费——应交所得税1250000递延所得税负债4000007.计算所得税相关数据并编制相应的会计分录(1)计算应纳税暂时性差异应纳税暂时性差异=500-400=100(万元)(2)计算可抵扣暂时性差异可抵扣暂时性差异=200-150=50(万元)(3)计算递延所得税负债递延所得税负债=100×25%=25(万元)(4)计算递延所得税资产递延所得税资产=50×25%=12.5(万元)(5)计算当期应交所得税当期应交所得税=1000×25%=250(万元)(6)计算计入所有者权益的递延所得税计入所有者权益的递延所得税=25(万元)(7)计算递延所得税费用82

递延所得税费用=0-12.5=-12.5(万元)(8)计算所得税费用所得税费用=250-12.5=237.5(万元)(9)编制确认所得税费用的会计分录借:所得税费用2375000递延所得税资产125000资本公积——其他资本公积250000贷:应交税费——应交所得税2500000递延所得税负债2500008.利润计算、结转与分配(1)结转损益类科目余额借:主营业务收入60000000其他业务收入15000000投资收益18000000营业外收入3000000贷:本年利润96000000借:本年利润85200000贷:主营业务成本40000000其他业务成本10000000营业税金及附加2000000销售费用9500000管理费用6500000财务费用3000000营业外支出9000000所得税费用5200000(2)结转净利润借:本年利润10800000贷:利润分配——未分配利润10800000(3)提取法定盈余公积法定盈余公积=1080×10%=108(万元)借:利润分配——提取法定盈余公积1080000贷:盈余公积——法定盈余公积1080000(4)分配现金股利和股票股利借:利润分配——应付现金股利3000000贷:应付股利3000000借:利润分配——转作股本的股利3000000贷:股本3000000(5)结平“利润分配”所属其他明细科目余额。借:利润分配——未分配利润6080000贷:利润分配——提取法定盈余公积1080000——应付现金股利3000000——转作股本的股利2000000(6)计算利润表中下列项目的金额:营业利润=6000+1500+1800-4000-1000-200-950-650-300=2200(万元)82

利润总额=2200+300-900=1600(万元)净利润=1600-520=1080(万元)第十二章财务列表列报练习题参考答案(一)单项选择题1.A2.B3.D4.D5.D6.A7.D8.D9.C10.C11.D12.D13.A14.A15.D16.B17.A18.A19.C20.A21.C22.D23.A24.A25.B26.B(二)多项选择题1.ABCD2.ABCDE3.ABCD4.BCE5.BCDE6.ABD7.AB8.DE9.BCDE10.ABCDE11.ABCDE12.ABCE13.ABCE14.BC15.ABCDE16.ABCD17.ABCDE18.ABCDE19.AD(三)判断题1.×2.×3.×4.√5.×6.×7.√8.×9.×10.×11.×12.√13.√14.√15.√16.×17.×18.√19.√20.√21.√22.√23.×24.×25.√26.√27.√28.×(四)计算题1.(1)资产负债表上“应收账款”项目的净额为64500元;(2)资产负债表上“存货”项目的数额为175000元;(3)资产负债表上“待摊费用”项目的数额为4800元;(4)资产负债表上“未分配利润”项目的数额37500元。2.销售商品、提供劳务收到的现金=20+(6-2)-0.2-1.2+1.6=24.2(万元)3.购买商品、接受劳务支付的现金=12+(0.6-0.4)+0.1+(18-14-1.6)=14.7(万元)4.营业利润=7500-5000-200-750-450-100+800=1800(万元)利润总额=1800+300-500=1600(万元)净利润=1600×(1-25%)=1200(万元)82

(五)业务处理题1.(1)借:银行存款93600贷:主营业务收入80000应交税费——应交增值税(销项税额)13600(2)借:应收账款——红星公司52650贷:主营业务收入45000应交税费-应交增值税(销项税额)7650(3)借:主营业务成本101400贷:库存商品——甲产品65400——乙产品36000(4)借:销售费用1520贷:银行存款1520(5)借:营业税金及附加8750贷:应交税费——应交城市维护建设税8750(6)借:管理费用350库存现金50贷:其他应收款400(7)借:管理费用1000贷:库存现金1000(8)借:银行存款45000贷:应收账款45000(9)借:其他应付款6020贷:营业外收入6020(10)借:待摊费用2040贷:银行存款2040(11)借:管理费用170贷:待摊费用170(12)借:主营业务收入125000营业外收入6020贷:本年利润131020(13)借:本年利润113190贷:营业成本101400销售费用1520营业税金及附加8750管理费用1520(14)借:所得税费用4457.5贷:应交税费——应交所得税4457.5借:本年利润4457.5贷:所得税费用4457.5(15)借:应交税费——应交城市维护建设税8750——应交所得税4457.5贷:银行存款13207.582

表12-1利润表编制单位:A企业2009年8月单位:元项目行次本月金额一、营业收入1125000减:营业成本2101400营业税金及附加38750销售费用41520管理费用71520财务费用90资产减值损失100加:公允价值变动净收益110投资净收益140二、营业利润1511810加:营业外收入166020减:营业外支出170三、利润总额2017830减:所得税费用224457.5四、净利润2513372.5五、每股收益:(一)基本每股收益(二)稀释每股收益2.表12-2资产负债表编制单位:C公司2009年12月31日单位:元资产金额负债及所有者权益金额货币资金31740短期借款20000应收账款53200应付账款64800存货129000应交税费16000待摊费用12460长期借款233400固定资产原价650000实收资本374200减:累计折旧150000未分配利润18000固定资产净值50000082

资产总计726400负债及所有者权益总计7264003.(1)借:银行存款500000贷:短期借款500000(2)借:固定资产80000贷:股本80000(3)借:银行存款10000贷:股本10000(4)借:应交税费6500贷:银行存款6500(5)借:银行存款8000贷:应收账款8000(6)借:待摊费用2400贷:银行存款2400(7)借:银行存款292500贷:营业收入250000应交税费——应交增值税(销项税额)42500(8)借:原材料——甲材料38000应交税费——应交增值税(进项税额)6460贷:预付账款44460(9)借:生产成本——A产品6000贷:原材料——甲材料6000(10)借:制造费用1200贷:原材料——甲材料1200(11)借:制造费用800贷:库存现金800(12)借:库存现金30000贷:银行存款30000借:应付职工薪酬——工资30000贷:库存现金30000(13)借:应付职工薪酬——职工福利2200贷:银行存款2200(14)借:生产成本——B产品5000贷:原材料——甲材料5000(15)借:销售费用1000贷:银行存款1000(16)借:应收账款58500贷:主营业务收入50000应交税费——应交增值税(销项税额)8500(17)借:营业税金及附加2500贷:应交税费——应交消费税2500(18)借:固定资产28180082

贷:应付账款281800(19)借:制造费用780贷:银行存款780(20)借:制造费用8100管理费用3200贷:累计折旧11300(21)借:财务费用980贷:预提费用980(22)借:生产成本——A产品12000——B产品10000制造费用8000贷:应付职工薪酬——工资30000(23)借:生产成本——A产品1680——B产品1400制造费用1120贷:应付职工薪酬——职工福利4200(24)借:资本公积60000贷:股本60000(25)借:生产成本——A产品12000——B产品8000贷:制造费用20000(26)借:库存商品——A产品38500贷:生产成本——A产品38500(27)借:营业外支出5400贷:银行存款5400(28)借:管理费用4300贷:库存现金4300(29)借:主营业务成本138000贷:库存商品——A产品138000(30)借:主营业务收入300000贷:本年利润300000借:本年利润155380贷:主营业务成本138000销售费用1000营业税金及附加2500管理费用7500财务费用980营业外支出5400(31)本月应交所得税=144620×25%=36155(元)借:所得税费用36155贷:应交税费——应交所得税36155借:本年利润36155贷:所得税费用36155借:本年利润10846582

贷:利润分配——未分配利润108465(32)借:利润分配——提取法定盈余公积10846.5贷:盈余公积10846.5(33)借:利润分配——应付股利43386贷:应付股利43386(34)借:利润分配——未分配利润54232.5贷:利润分配——提取法定盈余公积10846.5利润分配——应付股利43386银行存款库存现金期初余额540000期初余额9254(11)800(1)500000(4)65003000030000(5)800024004300(7)29250030000本期发生额30000本期发生额35100(3)100002200期末余额415410007805400本期发生额810500本期发生额48280期末余额1302220应收账款预付账款期初余额342260期初余额125000(16)58500(5)8000(8)44460本期发生额58500本期发生额8000本期发生额0本期发生额44460期末余额392760期末余额80540原材料库存商品期初余额250000期初余额150000(9)6000(8)38000(10)1200(26)38500(29)138000(14)5000本期发生额38000本期发生额12200本期发生额38500期发生额138000期末余额275800期末余额50500生产成本——A产品生产成本——B产品期初余额50000期初余额9493.682

(9)6000(14)5000(22)12000(26)38500(22)100000(23)1680(23)1400(25)12000(25)8000本期发生额31680本期发生额38500本期发生额24400本期发生额0期末余额43180期末余额33893.6固定资产累计折旧期初余额1028092期初余额15585000(2)80000(20)11300281800本期发生额361800本期发生额0本期发生额0本期发生额11300期末余额1389892期末余额167150待摊费用短期借款期初余额1820期初余额8000000(1)500000(6)2400本期发生额2400本期发生额0本期发生额0本期发生额500000期末余额4220期末余额580000应付账款应付职工薪酬期初余额30200期初余额75840(18)28180022004200本期发生额0本期发生额281800本期发生额32200本期发生额34200期末余额312000期末余额9584预提费用应付股利期初余额1360期初余额5800009800(33)43386本期发生额0本期发生额980本期发生额0本期发生额43386期末余额2340期末余额101386应交税费本年利润期初余额63227.2(4)6500(7)42500(30)155380(30)300000(8)6460(16)8500(31)3615582

(17)2500(34)108465(31)36155本期发生额12960本期发生额89655本期发生额300000本期发生额300000期末余额139922.2股本资本公积期初余额1500000期初余额281000(2)800000(3)10000(24)60000(24)60000本期发生额0本期发生额150000本期发生额60000本期发生额0期末余额1650000期末余额221000盈余公积利润分配期初余额72586.5期初余额237078.50(32)10846.5(32)10846.5(34)108465(33)43386本期发生额0本期发生额10846.5本期发生额54232.5本期发生额108465期末余额83433期末余额 291311表12—3试算平衡表编制单位:环球股份有限公司2009年12月31日单位:元账户名称本期发生额期末余额借方贷方借方贷方库存现金30000351004154银行存款810500482801302220应收票据00100100应收账款585008000392760其他应收款001110.4预付账款04446080540原材料3800012200275800库存商品3850013800050500生产成本560803850077073.6固定资产36180001389892累计折旧011300167150待摊费用240004220短期借款0500000580000应付票据0040950应付账款0281800312000预收账款0075500其他应付款003000其他应交款00793.8应付职工薪酬3220034200958482

预提费用09802340应付股利043386101386应交税费1296089655139922.2本年利润300000300000股本01500001650000资本公积600000221000盈余公积010846.583433利润分配54232.5108465291311营业收入300000300000营业成本138000138000营业税金及附加25002500制造费用2000020000销售费用10001000管理费用75007500财务费用980980所得税费用3615536155合计2361307.52361307.536783703678370表12—4资产负债表编制单位:环球股份有限公司2009年12月31日单位:元资产年初数期末数负债及所有者权益年初数期末数流动资产:货币资金交易性金融资产应收票据应收账款其他应收款预付账款存货待摊费用流动资产合计非流动资产:固定资产原价减:累计折旧固定资产净值在建工程固定资产合计5492541001003422601110.4125000459493.618201579038102809215585087224287224213063741001003927601110.480540403373.642202278478138989216715012227421222742流动负债:短期借款应付票据应付账款预收账款应付职工薪酬应付股利应交税费其他应付款预提费用其他应交款流动负债合计所有者权益:股本资本公积盈余公积未分配利润所有者权益合计8000040950302007550075845800063227.230001360793.8360615150000028100072586.5237078.5209066558000040950312000755009584101386139922.230002340793.812654761650000221000834332913112245744资产总计24512803511220负债及所有者权益总计2451280351122082

第十三章财务报表的分析与利用练习题参考答案(一)单项选择题1.B2.D3.B4.A5.D6.C7.A8.B9.C10.C11.A12.B13.D14.D15.C16.D17.C18.D19.D20.D21.B22.C23.B24.B25.D26.A(二)多项选择题1.ABC2.ABCD3.ABDE4.AB5.CDE6.DE7.ABE8.ABD9.AD10.ABC11.ABC12.BD13.ABC14.CD15.ABCE16.ABCDE17.ABE18.BCD19.BCDE20.ABCD21.ABC(三)判断题1.×2.√3.√4.×5.×6.×7.×8.√9.×10.√11.×12.√13.×14.×15.×16.√17.√18.×19.×20.×21.√22.√23.√24.×25.×26.×27.×28.√29.×30.×31.√32.√(四)计算题1.(1)存货平均余额=(950+1050)÷2=1000(万元)(2)存货周转率=850÷1000=0.852.(1)速动资产=363-63=300(万元)(2)速动比率=300÷400=0.753.(1)流动资产=3×60=180(万元)(2)速动资产=2.5×60=150(万元)(3)年末存货数额=180-150=30(万元)(4)存货周转率=81÷[(30+30)÷2]=2.74.(1)企业存货=400×2.5-400×1.2=520(万元)(2)企业的应收账款数额=400×2.5-400×0.6-520=240(万元)5.净资产收益率=(1250÷8000)×(8000÷10000)×[(3000+7000)÷4000]=15.625%×0.8×2.5=31.25%6.2006年的权益乘数=1÷(1-60%)=2.52006年的净资产收益率=448÷2800×2800÷8000×2.5=14%2005年的净资产收益率=14%+2%=16%2005年的权益乘数=16%÷(448÷2800×2800÷8000)=2.85782

7.表13—1某企业2009年年末的相关财务数据表单位:元资产期末数权益期末数货币资金应收账款净额存货固定资产原值减:累计折旧固定资产净值总计2015002500060000294000148500145500432000短期借款应付账款非流动负债负债合计实收资本未分配利润总计1000009100025000216000300000-84000432000(五)业务处理题1.(1)企业的流动比率=(100+67000+1200+5000+5000+75000)÷(18000+4500+54000+20000)=153300÷96500=1.59(2)该企业的速动比率=(153300—75000)÷(18000+4500+54000+20000)=0.81(3)该企业的现金比率=(100+67000)÷(18000+4500+54000+20000)=0.70(4)该企业的资产负债率=(96500+160000)÷(153300+836000-14000)×100%=26.3%2.(1)企业的应收账款周转率=680÷[(26+32)÷2]=23.45(2)企业的期末存货额=680×60%÷8×2-48=54(万元)(3)企业的期末资产总额=54÷10%=540(万元)(4)企业的资产净利润率=680×10%÷[(580+540)÷2]=12.14%3.(1)流动比率=流动资产÷流动负债=3而流动资产年末为27000,所以流动负债=9000(元)速动比率=(流动资产-存货)÷流动负债=1.3因此:年末存货=15300又由于存货周转率为4,所以销售成本=(15000+15300)÷2×4=60600(元)(2)应收账款周转率=96000÷[(12700+27000-15300)÷2]=7.874.2009年环宇公司净资产收益率=销售净利率×资产周转率×权益乘数=7.2%×1.11×[1÷(1-50%)]=15.98%2009年同行业平均净资产收益率=销售净利率×资产周转率×权益乘数=6.27%×1.14×[1÷(1-58%)]=17.01%计算结果表明,2006年环宇公司净资产收益率低于同行业平均净资产收益率。分析原因:(1)销售净利率高于同业水平0.93%,其原因是销售毛利率高2%,即销售成本低2%;(2)资产周转率略低于同业平均水平,低0.03次,其原因是应收账款回收较慢,周转天数多于同业1天;(3)权益乘数低于同行业水平,主要原因是负债较少。5.82

(1)运用资产获利能力的变化及其原因①该公司总资产净利率在平稳下降,说明其运用资产获利能力在降低,其原因是资产周转率和销售净利率都在下降。②总资产周转率下降的原因是平均收现期延长和存货周转率下降。③销售净利率下降的原因是销售毛利率在下降。(2)资产、负债和所有者权益的变化及其原因①该公司总资产在增加,主要原因是存货和应收账款占用增加。②负债是筹资的主要来源,负债的变化是呈上升趋势的,其中主要是流动负债的增长。③所有者权益增加很少。(3)2006年应从以下四方面改善公司的财务状况和经营业绩①扩大销售;②降低存货;③降低应收账款;④降低进货成本。82'

您可能关注的文档

- 《会计基础》经典各章习题及参考答案.doc

- 《会计基础》预测试题汇总(附答案).doc

- 《会计基础习题及答案详解》(单选+多选+判断)56页.doc

- 《会计学(第二版)习题与案例》参考答案.doc

- 《会计学(非专业用)》(徐经长、孙蔓丽、周华)课后习题及答案.docx

- 《会计学》(各专业通用) 课后练习(带有答案).doc

- 《会计学》(第二版)刘威 同济大学出版社 课后答案.doc

- 《会计学》练习题及答案.doc

- 《会计学》练习题及答案_2.doc

- 《会计学原理》(科学出版社2010版)习题参考答案.docx

- 《会计学原理》主编杨怀宏 焦争昌 课后练习题参考答案.doc

- 《会计学原理》习题库及部分答案.doc

- 《会计学原理》习题答案.pdf

- 《会计学原理》李海波第15版答案全.doc

- 《会计学原理》模拟试题及答案 - 东北师范大学 (18).doc

- 《会计学原理》答案-主编 周密黄冰-复旦大学出版.doc

- 《会计学原理》练习题及参考答案(1).doc

- 《会计学原理》课后习题答案-周密黄冰主编-复旦大学出版社.doc

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明