- 202.50 KB

- 2022-04-22 11:43:29 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

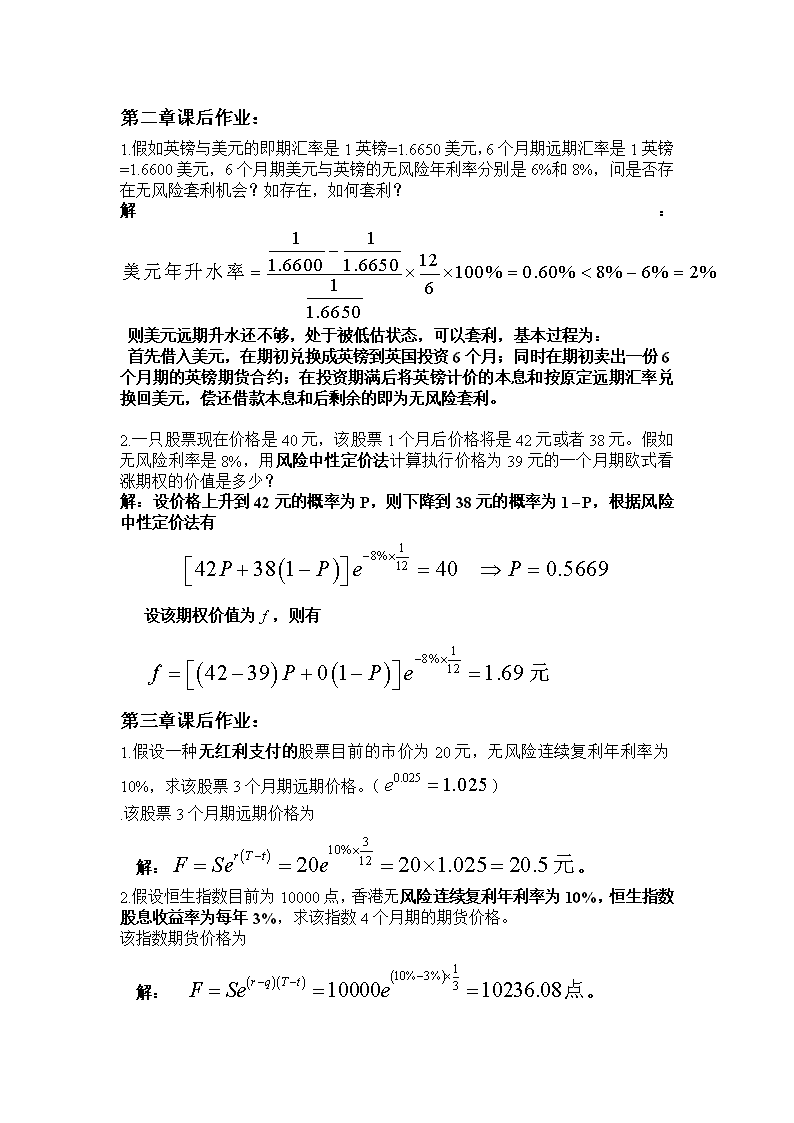

'第二章课后作业:1.假如英镑与美元的即期汇率是1英镑=1.6650美元,6个月期远期汇率是1英镑=1.6600美元,6个月期美元与英镑的无风险年利率分别是6%和8%,问是否存在无风险套利机会?如存在,如何套利?解:则美元远期升水还不够,处于被低估状态,可以套利,基本过程为:首先借入美元,在期初兑换成英镑到英国投资6个月;同时在期初卖出一份6个月期的英镑期货合约;在投资期满后将英镑计价的本息和按原定远期汇率兑换回美元,偿还借款本息和后剩余的即为无风险套利。2.一只股票现在价格是40元,该股票1个月后价格将是42元或者38元。假如无风险利率是8%,用风险中性定价法计算执行价格为39元的一个月期欧式看涨期权的价值是多少?解:设价格上升到42元的概率为P,则下降到38元的概率为1P,根据风险中性定价法有设该期权价值为,则有第三章课后作业:1.假设一种无红利支付的股票目前的市价为20元,无风险连续复利年利率为10%,求该股票3个月期远期价格。().该股票3个月期远期价格为解:。2.假设恒生指数目前为10000点,香港无风险连续复利年利率为10%,恒生指数股息收益率为每年3%,求该指数4个月期的期货价格。该指数期货价格为解:。

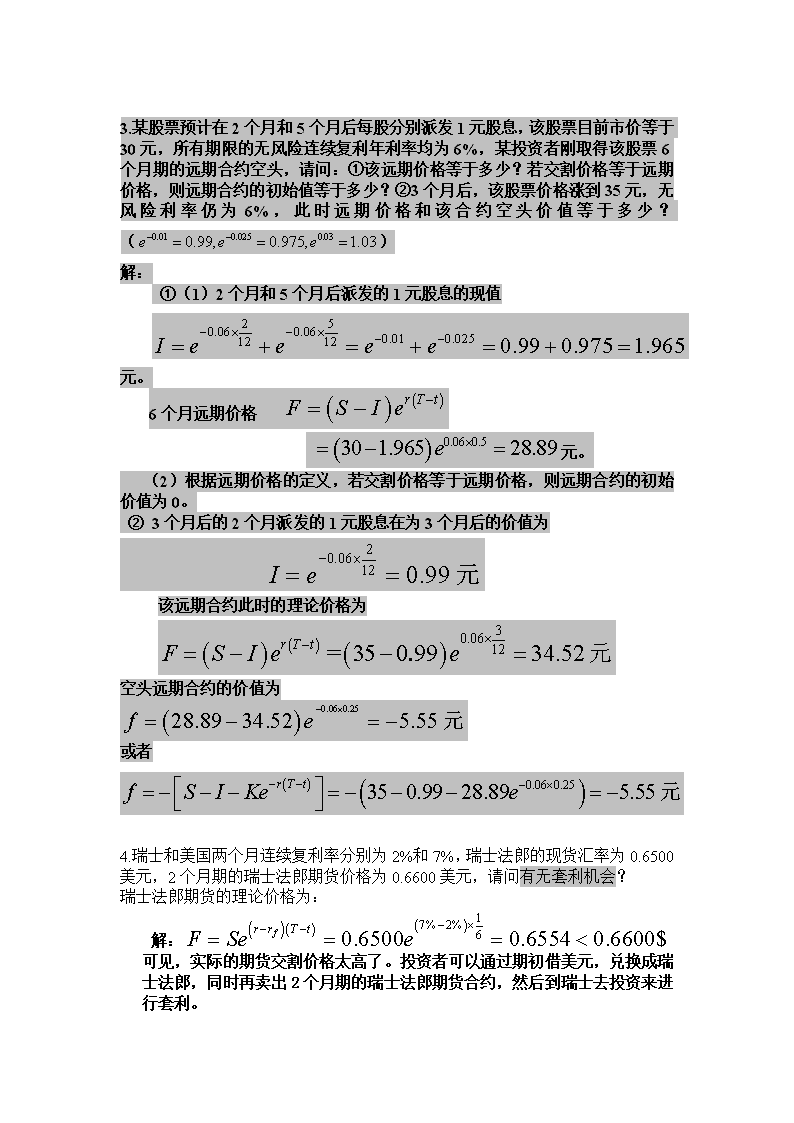

3.某股票预计在2个月和5个月后每股分别派发1元股息,该股票目前市价等于30元,所有期限的无风险连续复利年利率均为6%,某投资者刚取得该股票6个月期的远期合约空头,请问:①该远期价格等于多少?若交割价格等于远期价格,则远期合约的初始值等于多少?②3个月后,该股票价格涨到35元,无风险利率仍为6%,此时远期价格和该合约空头价值等于多少?()解:①(1)2个月和5个月后派发的1元股息的现值元。6个月远期价格元。(2)根据远期价格的定义,若交割价格等于远期价格,则远期合约的初始价值为0。②3个月后的2个月派发的1元股息在为3个月后的价值为该远期合约此时的理论价格为空头远期合约的价值为或者4.瑞士和美国两个月连续复利率分别为2%和7%,瑞士法郎的现货汇率为0.6500美元,2个月期的瑞士法郎期货价格为0.6600美元,请问有无套利机会?瑞士法郎期货的理论价格为:解:可见,实际的期货交割价格太高了。投资者可以通过期初借美元,兑换成瑞士法郎,同时再卖出2个月期的瑞士法郎期货合约,然后到瑞士去投资来进行套利。

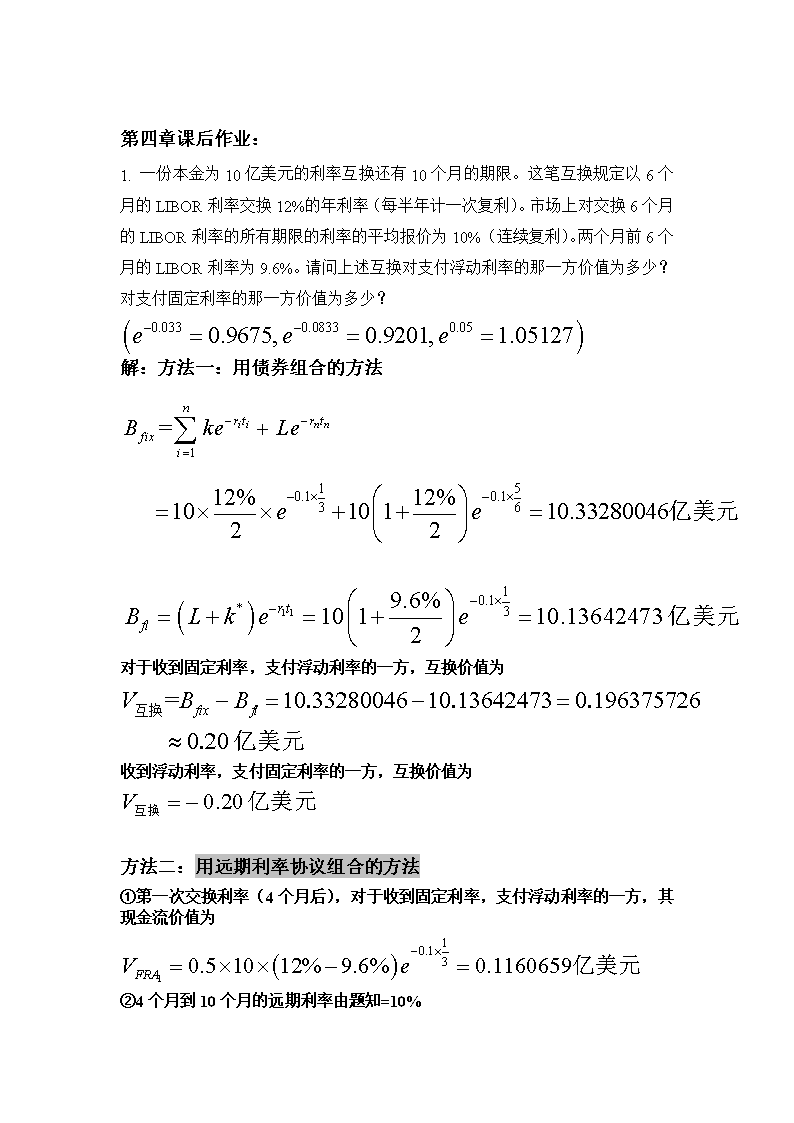

第四章课后作业:1.一份本金为10亿美元的利率互换还有10个月的期限。这笔互换规定以6个月的LIBOR利率交换12%的年利率(每半年计一次复利)。市场上对交换6个月的LIBOR利率的所有期限的利率的平均报价为10%(连续复利)。两个月前6个月的LIBOR利率为9.6%。请问上述互换对支付浮动利率的那一方价值为多少?对支付固定利率的那一方价值为多少?解:方法一:用债券组合的方法对于收到固定利率,支付浮动利率的一方,互换价值为收到浮动利率,支付固定利率的一方,互换价值为方法二:用远期利率协议组合的方法①第一次交换利率(4个月后),对于收到固定利率,支付浮动利率的一方,其现金流价值为②4个月到10个月的远期利率由题知=10%

对应的半年计一次复利的利率为③第二次交换利率(10个月后),对于收到固定利率,支付浮动利率的一方,其现金流价值为④因此,对于收到固定利率,支付浮动利率的一方,互换价值为收到浮动利率,支付固定利率的一方,互换价值为2.一份货币互换还有15个月的期限。这笔互换规定每年交换利率为14%、本金为2000万英镑和利率为10%、本金为3000万美元两笔借款的现金流。英国和美国现在的利率期限结构都是平的,即期利率分别为11%和8%(连续复利)。即期汇率为1英镑=1.6500美元。请问上述互换对支付英镑的那一方价值为多少?对支付美元的那一方价值为多少?解:假设美元是本币。方法一:用债券组合的方法因此,对于收到美元,支付英镑的一方,互换价值为

对于收到英镑,支付美元的一方,互换价值为方法二:用远期外汇协议组合的方法根据远期外汇协议定价公式可以求出3个月期远期汇率为15个月期远期汇率为两份远期合约价值分别为因此,对于收到美元,支付英镑的一方,互换价值为对于收到英镑,支付美元的一方,互换价值为3.X公司和Y公司各自在市场上的10年期500万美元的投资可以获得的收益率为:公司固定利率浮动利率X公司8.0%LIBORY公司8.8%LIBORX公司希望以固定利率进行投资,而Y公司希望以浮动利率进行投资。请设计一个利率互换,其中银行作为中介获得的报酬是0.2%的利差,而且要求互换对双方具有同样的吸引力。解:X、Y两公司在浮动利率和固定利率市场上的投资差异分别为:公司固定利率浮动利率X公司8.0%LIBORY公司8.8%LIBOR投资差异0.8%0

由X、Y两公司在浮动利率和固定利率市场上的投资差异显示出X公司在浮动利率市场上有比较优势,Y公司在固定利率市场上有比较优势,而X公司想以固定利率投资,Y公司想以浮动利率进行投资,两者可以设计一份利率互换协议。互换的总收益为0.8%-0=0.8%,银行的收益是0.2%,剩余0.6%,双方各享受到的收益为0.3%,因此X公司最终总投资收益为8.0%+0.3%=8.3%,而Y公司最终总投资收益为LIBOR+0.3%,可以设计如下的具体互换协议:LIBORLIBOR8.3%8.5%X公司银行Y公司LIBOR8.8%浮动利率市场固定利率市场4.假设A、B公司都想借入1年期的100万美元借款,A想借入与6个月期相关的浮动利率借款,B想借入固定利率借款。两家公司信用等级不同,故市场向它们提供的利率也不同(如下表所示),请简要说明两公司应如何运用利率互换进行信用套利。公司借入固定利率借入浮动利率A公司10.8%LIBOR+0.25%B公司12.0%LIBOR+0.75%解:A公司和B公司在固定利率市场和浮动利率市场上借款的成本差异分别为:假设A、B公司都想借入1年期的100万美元借款,A想。两家公司信用等级不同,故市场向它们提供的利率也不同(如下表所示),请简要说明两公司应如何运用利率互换进行信用套利。公司借入固定利率借入浮动利率A公司10.8%LIBOR+0.25%B公司12.0%LIBOR+0.75%借款成本差异1.2%0.5%由A、B两公司在浮动利率和固定利率市场上的借款成本差异显示出A公司在固定利率市场上有比较优势,B公司在浮动利率市场上有比较优势,而A公司想借入浮动利率借款,B想借入固定利率借款,两者可以设计一份利率互换协议。互换的总收益为1.2%-0.5%=0.7%,假设双方平分,则双方各享受到的收益为0.35%,因此A公司最终总借款成本为LIBOR+0.25%-0.35%=LIBOR-0.1%,而B公司最终总借款成本为12.0%-0.35%=11.65%,可以设计如下的具体互换协议:

6个月LIBOR10.9%A公司B公司LIBOR+0.75%10.8%固定利率市场浮动利率市场5.A公司和B公司如果要在金融市场上借款需支付的利率分别为:公司美元浮动利率加元固定利率A公司LIBOR+0.5%5.0%B公司LIBOR+1.0%6.5%假设A公司需要的是美元浮动利率贷款,B公司需要的是加元固定利率贷款。一家银行想设计一个互换,并希望从中获得0.5%的利差。如果互换对双方具有同样的吸引力,A公司和B公司的利率支付是怎么安排的?解:A公司和B公司在美元浮动利率和加元固定利率市场上借款的成本差异分别为:公司美元浮动利率加元固定利率A公司LIBOR+0.5%5.0%B公司LIBOR+1.0%6.5%成本差异0.5%1.5%A、B两公司在美元浮动利率和加元固定利率市场上的投资差异显示出A公司在加元固定利率市场上有比较优势,B公司在美元浮动利率市场上有比较优势,而A公司需要的是美元浮动利率贷款,B公司需要的是加元固定利率贷款,两者可以设计一份混合互换协议。互换的总收益为1.5%-0.5%=1.0%,银行的收益是0.5%,剩余0.5%,双方各享受到的收益为0.25%,因此A公司最终总借款成本为LIBOR+0.5%-0.25%=LIBOR+0.25%,而B公司最终总借款成本为6.5%-0.25%=6.25%,可以设计如下的具体互换协议:

加元本金加元本金LIBOR+1.0%(美元)LIBOR+0.25%(美元)5.0%(加元)6.25%(加元)A公司银行B公司美元本金美元本金加元本金美元本金5.0%(加元)LIBOR+1.0%(美元)加元固定利率市场美元浮动利率市场第五章课后作业:1.某一协议价格为25元,有效期6个月的欧式看涨期权价格为2元,标的股票现在价格为24元,该股票预计在2个月和5个月后各支付0.50元的股息,所有期限的无风险连续复利年利率均为8%,请问该股票协议价格为25元,有效期6个月的欧式看跌期权价格等于多少?()解:由欧式期权的平价公式可得欧式看跌期权的价格为2.假设某种不支付红利股票的市价为50元,无风险利率为10%,该股票的年波动率为30%,求该股票协议价格为50元、期限3个月的欧式看涨、看跌期权价格。()解:根据欧式看涨期权价格公式

其中,;查表可得代入,可得3.甲卖出一份A股票的欧式看涨期权,9月份到期,协议价格为20元。现在是5月份,A股票价格为18元,期权价格为2元。如果期权到期时A股票价格为25元,请问甲在整个过程中的现金流状况如何?解:甲在5月份通过出售期权可获得期权费,此时现金流为2*100=200元;到期时,由于此时标的资产A股票市价为25元,执行价为20元,期权的买方会选择执行期权,此时甲的现金流为-(25-20)*100=-500元。'

您可能关注的文档

- 软件工程项目管理习题解答.doc

- 软件组建技术课后答案.doc

- 近代史纲要课后答案.doc

- 近现代史复习要点及 课后习题答案.doc

- 选调生 公务员考试 《 综合知识》 习题以及参考答案.doc

- 通信原理 (樊昌信)1-7章所有习题答案05.pdf

- 道路与桥梁工程试验检测技术习题(含答案).doc

- 遗传学习题附答案.doc

- 遗传课后题答案(前十章).doc

- 郭锡良《古代汉语》练习参考答案.doc

- 郭锡良古代汉语练习题及参考答案.doc

- 郭锡良版古代汉语习题解答.doc

- 重庆市《教育心理学》练习题及答案.doc

- 重要《飞行签派实践考试习题及答案》.doc

- 金属热处理原理及工艺习题一(参考答案).pdf

- 金德环 《证券投资学》 课后习题答案 上海财经大学出版社.doc

- 金融学习题及参考答案.doc

- 钢结构基础习题参考答案.pdf

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明