- 91.21 KB

- 2022-04-22 11:45:46 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

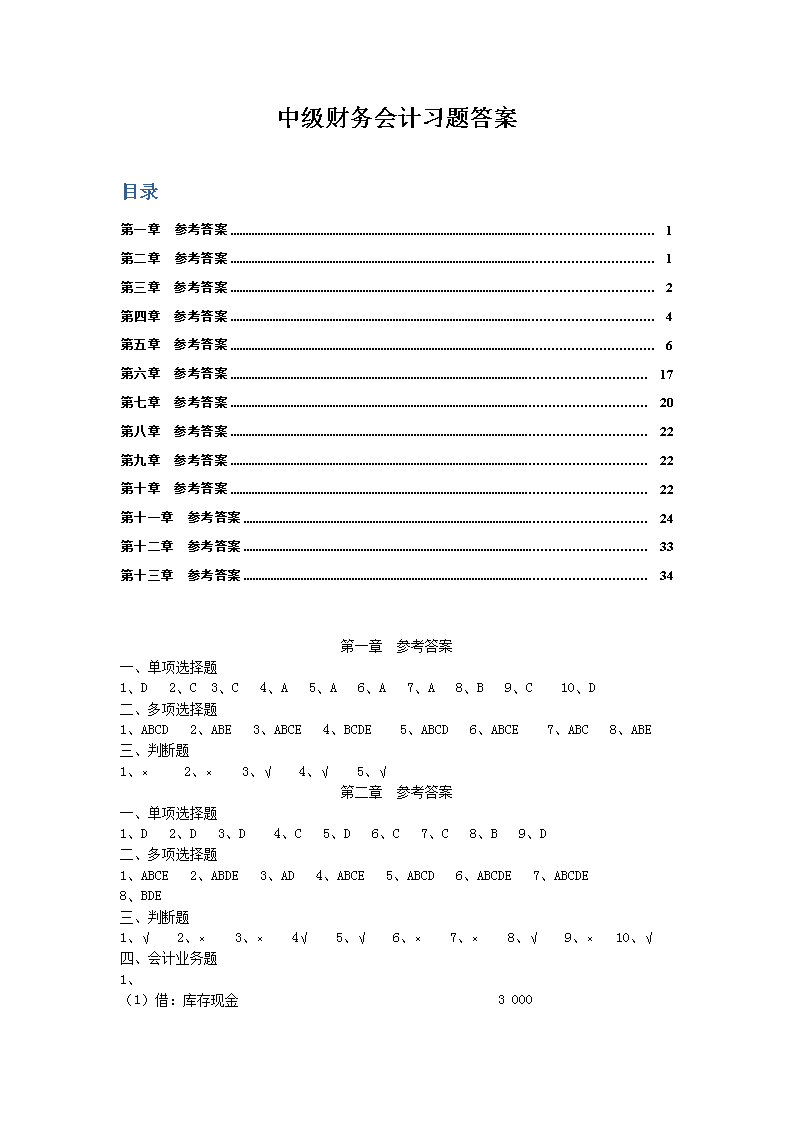

'中级财务会计习题答案目录第一章 参考答案1第二章 参考答案1第三章参考答案2第四章参考答案4第五章参考答案6第六章参考答案17第七章参考答案20第八章参考答案22第九章参考答案22第十章参考答案22第十一章参考答案24第十二章参考答案33第十三章参考答案34第一章 参考答案一、单项选择题1、D2、C3、C4、A5、A6、A7、A8、B9、C10、D二、多项选择题1、ABCD2、ABE3、ABCE4、BCDE5、ABCD6、ABCE7、ABC8、ABE三、判断题1、×2、×3、√4、√5、√第二章 参考答案一、单项选择题1、D2、D3、D4、C5、D6、C7、C8、B9、D二、多项选择题1、ABCE2、ABDE3、AD4、ABCE5、ABCD6、ABCDE7、ABCDE8、BDE三、判断题1、√2、×3、×4√5、√6、×7、×8、√9、×10、√四、会计业务题1、(1)借:库存现金3000

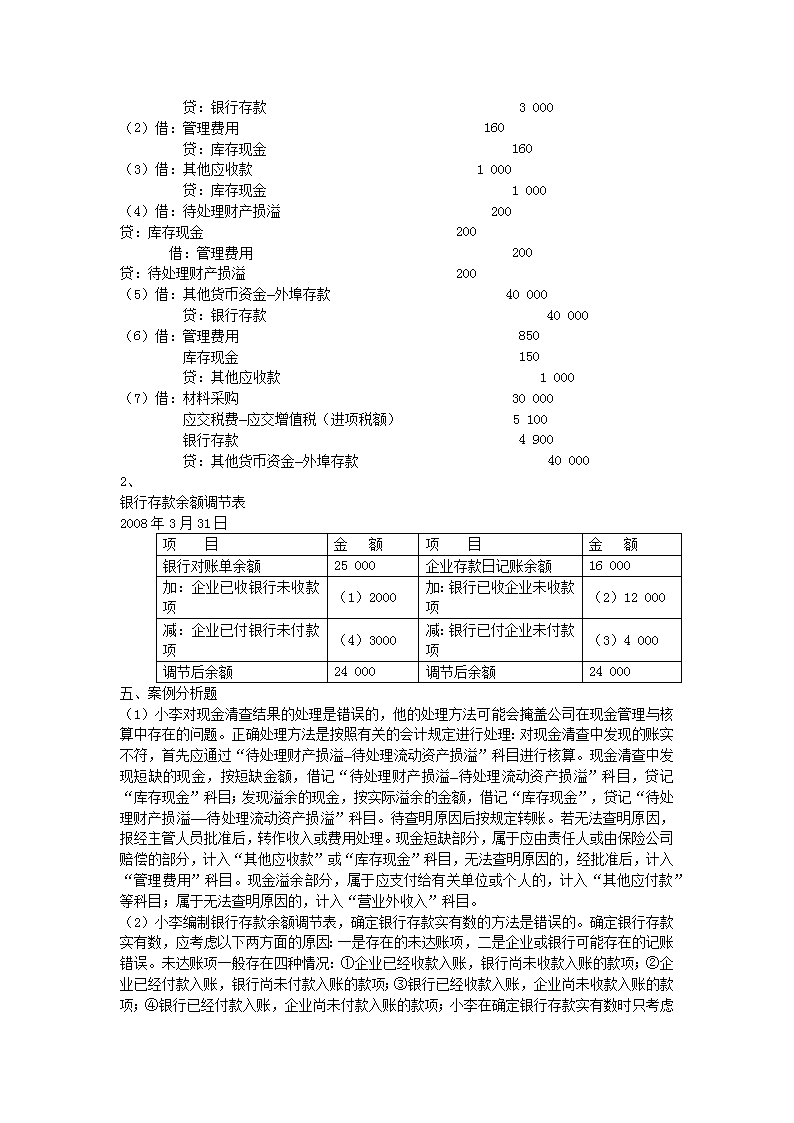

贷:银行存款3000(2)借:管理费用160贷:库存现金160(3)借:其他应收款1000贷:库存现金1000(4)借:待处理财产损溢200贷:库存现金200借:管理费用200贷:待处理财产损溢200(5)借:其他货币资金—外埠存款40000贷:银行存款40000(6)借:管理费用850库存现金150贷:其他应收款1000(7)借:材料采购30000应交税费—应交增值税(进项税额)5100银行存款4900贷:其他货币资金—外埠存款400002、银行存款余额调节表2008年3月31日项目金额项目金额银行对账单余额25000企业存款日记账余额16000加:企业已收银行未收款项(1)2000加:银行已收企业未收款项(2)12000减:企业已付银行未付款项(4)3000减:银行已付企业未付款项(3)4000调节后余额24000调节后余额24000五、案例分析题(1)小李对现金清查结果的处理是错误的,他的处理方法可能会掩盖公司在现金管理与核算中存在的问题。正确处理方法是按照有关的会计规定进行处理:对现金清查中发现的账实不符,首先应通过“待处理财产损溢—待处理流动资产损溢”科目进行核算。现金清查中发现短缺的现金,按短缺金额,借记“待处理财产损溢—待处理流动资产损溢”科目,贷记“库存现金”科目;发现溢余的现金,按实际溢余的金额,借记“库存现金”,贷记“待处理财产损溢——待处理流动资产损溢”科目。待查明原因后按规定转账。若无法查明原因,报经主管人员批准后,转作收入或费用处理。现金短缺部分,属于应由责任人或由保险公司赔偿的部分,计入“其他应收款”或“库存现金”科目,无法查明原因的,经批准后,计入“管理费用”科目。现金溢余部分,属于应支付给有关单位或个人的,计入“其他应付款”等科目;属于无法查明原因的,计入“营业外收入”科目。(2)小李编制银行存款余额调节表,确定银行存款实有数的方法是错误的。确定银行存款实有数,应考虑以下两方面的原因:一是存在的未达账项,二是企业或银行可能存在的记账错误。未达账项一般存在四种情况:①企业已经收款入账,银行尚未收款入账的款项;②企业已经付款入账,银行尚未付款入账的款项;③银行已经收款入账,企业尚未收款入账的款项;④银行已经付款入账,企业尚未付款入账的款项;小李在确定银行存款实有数时只考虑

了上述③、④两种情况,忽略了前两种情况。按照现行规定,发生未达账项时,应编制银行存款余额调节表进行调节。调节后,双方余额如果相等,一般表明双方记账没有错误。如果双方余额不相等,一般表明双方记账有错误,需要进一步查对。属于银行方面的原因,应及时通知银行更正;属于本单位原因,应按错账更正办法进行更正。小李对未达账项的处理方法错误。银行对账单和银行存款余额调节表只是用来核对账目的,不是记账依据。小李每次做完银行存款余额调节表后,立即将未入账的款项登记入账的做法,不符合规定,应该在相关未达账项符合入账标准时入账。第三章参考答案一、单项选择题1、A2、B3、D4、B5、B6、D7、A8、A二、多项选择题1、ABD2、ACDE3、ACE4、ABDE5、ABCDE三、判断题1、×2、√3、√4、√5、√6、×7、×8、√9、×10、√四、账务处理题1、(1)借:应收账款23060贷:主营业务收入18000应交税费—应交增值税(销项税额)3060银行存款2000(2)借:应收票据23400贷:主营业务收入20000应交税费—应交增值税(销项税额)34000借:主营业务成本16000贷:库存商品16000(3)借:银行存款22660财务费用400贷:应收账款23060(4)借:预付账款8000贷:银行存款8000(5)贴现息=23400×10%×44/360=286元借:银行存款23114财务费用286贷:应收票据23400(6)借:原材料20000应交税费—应交增值税(进项税额)3400贷:预付账款23400借:预付账款15400贷:银行存款154002、(1)借:应收账款20000贷:坏账准备20000借:银行存款20000

贷:应收账款20000(2)借:坏账准备45000贷:应收账款45000(3)当期期末坏账准备余额=1200000×0.5%=6000元提取坏账准备前科目余额=7000+20000-45000=-18000元应补提坏账准备=6000-(-18000)=24000元借:资产减值损失24000贷:坏账准备240003、(1)借:银行存款14000财务费用2000贷:短期借款16000(2)出售应收账款时:借:银行存款198000其他应收款23400财务费用11700营业外支出900贷:应收账款234000给予A公司销售折让并收到银行退回的多余扣留款时:借:主营业务收入10000应交税费—应交增值税(销项税额)1700银行存款11700贷:其他应收款23400五、案例分析题(1)√(2)√(3)√(4)√(5)×。应收票据不应并入应收账款计提坏账准备,正确处理如下:其他应收款项应计提跌价准备=(5000000-4000000+2340000)×1%-50000=-16600元借:坏账准备16600贷:资产减值准备16600(6)√(7)×。应收C公司账款已计提的坏账准备,应在出售时一并结转,正确处理如下:借:银行存款1900000坏账准备23400营业外支出416600贷:应收账款—C公司2340000(8)√(9)√(10)×。正确处理如下:借:短期借款5800000财务费用500000贷:银行存款5850000借:应收账款5850000贷:应收票据5850000(11)×。坏帐准备计提的计算错误,正确处理如下:

计提的坏帐准备=(1000000+5850000)×1%+16600=85100元借;资产减值准备85100贷:坏账准备85100第四章参考答案一、单项选择题1、A2、D3、B4、C5、B6、A7、B8、C二、多项选择题1、BE2、BCD3、ABCD4、ABCE5、ABE6、ABD7、AC三、判断题1、×2、√3、×4、×5、×6、×7、√8、×四、账务处理题1、(1)借;材料采购20000应交税费—应交增值税(销项税额)3400贷;应付账款23400(2)借:原材料22000贷:材料采购20000材料成本差异2000(3)借:生产成本25300贷:原材料25300(4)借:预付账款20000贷:银行存款20000(5)月末B材料暂估:借:原材料—暂估材料12000贷:应付账款—暂估材料12000(6)借:原材料44000材料成本差异6000贷:预付账款50000借:预付账款30000贷:银行存款30000(7)结转材料成本差异借:生产成本759贷:材料成本差异7592、(1)2007年12月31日,计提A材料跌价准备借:资产减值损失—计提的存货跌价准备10000贷:存货跌价准备—A材料100002008年12月31日,冲回A材料的跌价准备借:存货跌价准备—A材料5000贷:资产减值损失—计提的存货跌价准备50002008年12月31日,计提B材料的跌价准备借:资产减值损失—计提的存货跌价准备50000贷:存货跌价准备—B材料50000(2)借:待处理财产损溢1500

贷:库存商品—甲商品1500借:库存商品—乙商品100贷:待处理财产损溢100经批准处理:借:营业外支出1500贷:待处理财产损溢1500借:待处理财产损溢100贷:管理费用100(3)借:委托加工物资7000贷:原材料7000(4)消费税计税价格=(7000+1100)/(1-10%)=9000(元)代扣代缴消费税=9000×10%=900(元)应交增值税销项税=1100×17%=187(元)借:委托加工物资1100应交税费—应交增值税(销项税额)187应交税费—应交消费税900贷:应付账款2187借:原材料8100贷:委托加工物资81003、(1)A公司的会计处理:A公司收到的补价3000元占换出资产公允价值30000元的比例为10%,该比例低于25%,属于非货币性资产交换,按照非货币性资产交换会计准则核算。而且该交易具有商业实质,公允价值能够可靠计量,应以公允价值为基础确定换入原材料的成本。A公司作如下会计分录:借:原材料──乙材料33850(35000+5950+3000-5100-5000)应交税费──应交增值税(进项税额)5100(30000×17%)银行存款5000贷:主营业务收入35000应交税费──应交增值税(销项税额)5950银行存款3000借:主营业务成本25000贷:库存商品25000(2)B公司的会计处理:借:库存商品—甲商品35750(30000+5100+5000+1600-5950)应交税费──应交增值税(进项税额)5950(35000×17%)贷:其他业务收入30000应交税费──应交增值税(销项税额)5100银行存款6600借:其他业务支出28000贷:原材料—乙材料28000五、案例分析题A产品:

可变现净值=280×(13-0.5)=3500(万元)<4200(万元)则A产品应计提跌价准备为4200-3500=700(万元)本期应计提存货跌价准备=700-(800-200)=100(万元)B产品:有合同部分的可变现净值=300×(3.2-0.2)=900(万元)成本=300×3=900(万元),则有合同部分不用计提存货跌价准备;无合同部分的可变现净值=200×(3-0.2)=560(万元)成本=200×3=600(万元)应计提存货跌价准备=600-560=40(万元)C产品:可变现净值=1000×(2-0.15)=1850(万元)成本为1700万元,则C产品不用计提准备,同时把原有余额150-100=50(万元)存货跌价准备转回。D配件:对应产品C的成本=600+400×(1.75-1.5)=700(万元)可变现净值=400×(2-0.15)=740(万元)C产品未减值,不用计提存货跌价准备。2007年12月31日,作如下会计分录:借:资产减值损失1000000贷:存货跌价准备—A产品1000000借:资产减值损失400000贷:存货跌价准备—B产品400000借:存货跌价准备—C产品500000贷:资产减值损失500000第五章参考答案一、单项选择题1.A2.B3.C4.C5.D6.A7.B8.D9.D10.A11.D12B13.D14.A15.A16.B17.A18.B19.A20.B21C22.D23.D24.C25.B26.A27.D28.A29.D二、多项选择题1.ABC2.AC3.ABD4.AD5.BD6.BCD7.CD8.ABCD9.ABCD10.CD11.ABC12.ABCD13.ACD14.ABC15.ABC16.ABCD17.ABC18.ABC19.CD20.ABCD21.ABC22.BCD23.ABD24.ABCD三、判断题1.×2.×3.×4.√5.√6.×7.×8.×9.×10.×11.×12.√13.×14.√15.×16.√17.×18.√19.×20.√21.×22.×23.×24.√25.×四、账务处理题1.A公司应作如下会计处理:(1)①2006年1月10日,购入B公司的公司债券时:借:交易性金融资产——成本63250000

应收利息750000投资收益500000贷:银行存款64500000②2006年3月2日,收到购买价款中包含的已宣告发放的债券利息时借:银行存款750000贷:应收利息750000③2006年12月31日,确认B公司的公司债券利息收入时:借:应收利息3000000贷:投资收益3000000(2)①2006年6月30日,确认该笔债券的公允价值变动损益时:借:交易性金融资产——公允价值变动550000贷:公允价值变动损益550000②2006年12月31日,确认该笔债券的公允价值变动损益时:借:公允价值变动损益1100000贷:交易性金融资产——公允价值变动1100000(3)2007年3月2日,收到持有B公司的公司债券利息时:借:银行存款3000000贷:应收利息3000000(4)借:银行存款65000000贷:交易性金融资产——成本63250000——公允价值变动550000投资收益1200000同时,借:投资收益550000贷:公允价值变动损益5500002.(1)借:交易性金融资产——A股票(成本)800000投资收益4000贷:银行存款804000(2)借:应收股利20000贷:投资收益20000(3)借:交易性金融资产——A股票(成本)900000应收股利20000投资收益6000贷:银行存款926000(4)借:银行存款20000贷:应收股利20000(5)公允价值变动损益=(800000+900000)-100000×16.4=60000(元)借:公允价值变动损益60000贷:交易性金融资产——A股票(公允价值变动)60000(6)借:银行存款1040000借:交易性金融资产——A股票(公允价值变动)36000贷:交易性金融资产——A股票(成本)1020000投资收益56000

借:投资收益36000贷:公允价值变动损益36000(7)公允价值变动损益=18×40000-[(800000+900000-1020000)-(60000-36000)]=64000(元)借:交易性金融资产——A股票(公允价值变动)64000贷:公允价值变动损益640003.(1)2007年1月1日,购人债券借:可供出售金融资产——成本500——利息调整14.122贷:银行存款514.122(2)2007年12月31日,收到债券利息、确认公允价值变动实际利息=514.122×3%=15.42366≈15.42(元)应收利息=500×4%=20(元)年末摊余成本=514.122+15.42-20=509.542(元)借:应收利息20贷:投资收益15.42可供出售金融资产——利息调整4.58借:银行存款20贷:应收利息20借:资本公积——其他资本公积9.5贷:可供出售金融资产——公允价值变动9.54.假定不考虑其他因素,甲公司的账务处理如下:(l)2006年5月6日,购入股票借:应收股利75000可供出售金融资产——成本5005000贷:银行存款5080000(2)2006年5月10日,收到现金股利借:银行存款75000贷:应收股利75000(3)2006年6月30日,确认股票的价格变动借:可供出售金融资产——公允价值变动195000贷:资本公积——其他资本公积195000(4)2006年12月31日,确认股票价格变动借:资本公积——其他资本公积200000贷:可供出售金融资产—公允价值变动200000(5)2007年5月9日,确认应收现金股利借:应收股利100000贷:投资收益100000(6)2007年5月13日,收到现金股利借:银行存款100000贷:应收股利100000

(7)2007年5月20日,出售股票借:银行存款4900000投资收益105000可供出售金融资产——公允价值变动5000贷:可供出售金融资产——成本5005000资本公积——其他资本公积50005.甲公司有关的涨势处理如下:(l)2005年1月1日购入债券借:可供出售金融资产—成本2000000贷:银行存款2000000(2)2005年12月31日确认利息、公允价值变动借:应收利息60000贷:投资收益60000借:银行存款60000贷:应收利息60000债券的公允价值变动为零,故不作账务处理。(3)2006年12月31日确认利息收入及减值损失借:应收利息60000贷:投资收益60000借:银行存款60000贷:应收利息60000借:资产减值损失400000贷:可供出售金融资产——公允价值变动400000(4)2007年12月31日确认利息收入及减值损失回转应确认的利息收入=(期初摊余成本2000000—发生的减值损失400000)×3%=48000(元)借:应收利息60000贷:投资收益48000可供出售金融资产——利息调整12000借:银行存款60000贷:应收利息60000减值损失回转前,该债券的摊余成本=2000000-400000-12000=1588000(元)2007年12月31日,该债券的公允价值=1900000(元)应回转的金额=1900000-1588000=312000(元)借:可供出售金融资产——公允价值变动312000贷:资产减值损失3120006.A公司有关的账务处理如下:(1)2005年1月1日购入股票借:可供出售金融资产——成本60000000贷:银行存款60000000(2)2005年5月确认现金股利借:应收股利800000贷:可供出售金融资产——成本800000

借:银行存款800000贷:应收股利800000(3)2005年12月31日确认股票公允价值变动借:资本公积——其他资本公积7200000贷:可供出售金融资产—公允价值变动7200000(4)2006年12月31日,确认股票投资的减值损失借:资产减值损失35200000贷:资本公积——其他资本公积7200000可供出售金融资产——公允价值变动28000000(5)2007年12月31日确认股票价格上涨借:可供出售金融资产—公允价值变动16000000贷:资本公积—其他资本公积160000007.(1)债券投资每年末的摊余成本及各年应确认的投资收益的计算如下表:年份年初摊余成本a实际利息收益b=a×r应收利息c年末摊余成本d=a—(c—b)200451773002588653000005136165200551361652568083000005092973200650929732546493000005047622200750476222523783000005000000(2)乙公司有关该项投资的会计分录如下:①取得的持有至到期投资时:借:持有至到期投资—成本5000000—利息调整177300贷:银行存款5177300②2004年末计提利息时:借:应收利息300000贷:持有至到期投资—利息调整41135投资收益258865③2005年初收到2004年度的债券利息时:借:银行存款300000贷:应收利息3000002005年末计提利息时惜:应收利息300000贷:持有至到期投资——利息调整43192投资收益256808④2006年初收到2005年度的债券利息时:借:银行存款300000贷:应收利息3000002006年末计提利息时:借:应收利息300000贷:持有至到期投资——利息调整45351投资收益254649⑤2007年初收到2006年度的债券利息时:

借:银行存款300000贷:应收利息3000002007年末计提利息时:借:应收利息300000贷:持有至到期投资——利息调整47622投资收益252378⑥2008年初到期兑付并收回2007年度利息时:借:银行存款5300000贷:持有至到期投资——成本5000000应收利息3000008.(l)2007年1月2日:借:持有至到期投资——成本1000应收利息40(1000×4%)贷:银行存款1012.77持有至到期投资——利息调整27.23(2)2007年1月5日:借:银行存款40贷:应收利息40(3)2007年12月31日:应确认的投资收益=972.77×5%=48.64(万元)持有至到期投资—利息调整=48.64-1000×4%=8.64(万元)。借:应收利息40持有至到期投资—利息调整8.64贷:投资收益48.64(4)2008年1月5日:借:银行存款40贷:应收利息40(5)2008年12月31日:应确认的投资收益=(972.77+8.64)×5%=49.07(万元)持有至到期投资—利息调整=49.07—1000×4%=9.07(万元)。借:应收利息40持有至到期投资——利息调整9.07贷:投资收益49.07(6)2009年1月5日:借:银行存款40贷:应收利息40(7)2009年12月31日:持有至到期投资——利息调整=27.23-8.64-9.07=9.52(万元)投资收益=40+9.52=49.52(万元)。借:应收利息40持有至到期投资——利息调整9.52贷:投资收益49.52(8)2010年1月1日:

借:银行存款1040贷:持有至到期投资——成本1000应收利息409.(1)该债券年票面利息=20000×6%=1200(万元)(2)持有至到期投资初始确认金额与到期日金额之间的差额=21909.2-20000×6%-20000=709.2(万元)2002年投资收益=(20000+709.2)×5%=1035.46(万元)2002年初始确认金额与到期日金额之间差额的摊销额=20000×6%-(2000+709.2)×5%=164.54(万元)2003年投资收益=(20000+709.2-164.5)×5%=1027.23(万元)2003年初始确认金额与到期日金额之间差额的摊销额=20000×6%-(20000+709.2-164.5)×5%=172.77(万元)2004年投资收益=(2000+709.2-164.5-172.77)×5%=1018.60(万元)2004年初始确认金额与到期日金额之间差额的摊销额=20000×6%-(20000+709.2-164.5-172.77)×5%=181.40(万元)2005年初始确认金额与到期日金额之间差额的摊销额=709.2-164.5-172.77-181.40=190.53(万元)2005年投资收益=1200-190.53=1009.47(万元)(因为以前年度的数据保留了小数位数,不是精确数据,最后一年如果再按上述公式来计算,各年摊销的差额之和就会与初始确认金额与到期日金额之间的总差额有误差,所以最后一年的数据倒挤)(3)①借:持有至到期投资—成本20000应收利息1200持有至到期投资—利息调整709.2贷:银行存款21909.2②借:银行存款1200贷:应收利息1200③借:应收利息1200贷:持有至到期投资—利息调整164.54投资收益1035.46④借:银行存款1200贷:应收利息1200⑤借:应收利息1200贷:持有至到期投资——利息调整172.77投资收益1027.23⑥借:银行存款1200贷:应收利息1200⑦借:应收利息1200贷:持有至到期投资—利息调整181.40投资收益1018.60⑧借:银行存款1200贷:应收利息1200⑨借:应收利息1200

贷:持有至到期投资—利息调整190.53投资收益1009.47⑩借:银行存款21200贷:应收利息1200持有至到期投资——成本2000010.(1)借:在建工程1700累计折旧200固定资产减值准备100贷:固定资产2000借:在建工程715贷:工程物资400原材料200应付职工薪酬50银行存款66借:固定资产2416贷:在建工程2416(2)2008年厂房计提的折旧额=(2450-50)÷20=120(万元)借:制造费用120贷:累计折旧120(3)2009年12月31日厂房的账面价值=2450-120×2=2210(万元)借:投资性房地产2450累计折旧240贷:固定资产2450投资性房地产累计折旧240(4)2010年12月31日借:银行存款180贷:其他业务收入180借:其他业务成本120贷:投资性房地产累计折旧12011.(1)2007年6月30日借:投资性房地产8250累计折旧1191.43固定资产减值准备300贷:固定资产8250投资性房地产累计折1191.43投资性房地产减值准备300截至2006年12月31日折旧=(8250-250)/20×2.5=1000万元,2007年l-6月折旧=(8250-1000-300-250)/17.5×6/12=191.43万元,折旧合计1191.43万元。

(2)2007年12月31日借:银行存款300贷:其他业务收入300惜:其他业务成本191.43贷:投资性房地产累计折旧191.43(3)2008年12月31日借:银行存款600贷:其他业务收入600借:其他业务成本382.86贷:投资性房地产累计折旧382.86借:资产减值损失184.28贷:投资性房地产减值准备184.28折旧=(8250-1000-300-250)/17.5=382.86万元,账面价值=8250-(1191.43+191.43+382.86)—300=6184.28万元,未来可收回金额=6000万元,计提184.28万元减值准备。(4)2009年12月31日借:银行存款600贷:其他业务收入600借:其他业务成本370.97贷:投资性房地产累计折旧37097折旧=(6000-250)/15.5=370.97万元账面价值=8250(1191.43+191.43+382.86+370.97)-(300+184.28)=5629.03万元未来可收回金额=5900万元,减值准备不转回。(5)2010年6月30日借:银行存款300贷:其他业务收入300借:其他业务成本185.48贷:投资性房地产累计折旧185.48借:固定资产8250投资性房地产累计折旧2322.17投资性房地产减值准备484.28贷:投资性房地产8250累计折旧2322.17固定资产减值准备484.28折旧=1191.43+191.43+382.86+370.97+185.48=2322.17万元账面价值=8250-(1191.43+191.43+382.86+370.97+185.48)-(300+184.28)=5443.55万元12(1)2007年7月1日借:投资性房地产——成本2800贷:开发产品2500资本公积——其他资本公积3002007年12月31日借:银行存款100

贷:主营业务收入100借:公允价值变动损益50贷:投资性房地产——公允价值变动50(2)2008年12月31日借:银行存款200贷:主营业务收入200借:公允价值变动损益30(2720-2750)贷:投资性房地产——公允价值变动30(3)2009年12月31日借:银行存款200贷:主营业务收入200借:公允价值变动损益70(2650-2720)贷:投资性房地产——公允价值变动70(4)2010年6月30日出租处理借:银行存款100贷:主营业务收入100借:公元价值变动损益50(2600-2650)贷:投资性房地产——公允价值变动50出售处理借:长期应收款2940(980×3)贷:主营业务收入2600(980/l.0641+980/l.06412+980/l.06413)未实现融资收益340借:主营业务成本2600投资性房地产——公允价值变动200贷:投资性房地产——成本2800借:主营业务收入200贷:公允价值变动损益200借:资本公积——其他资本公积300贷:主营业务收入30013.(l)计算该房产2006年12月31日账面价值2006年12月31日折余价值=5200-5000/20×1.5=4825万元;销售净价=4600万元,未来现金流量的现值=600/1.05+600/1.052+4400/l.053=4916.53万元,确定可收回金额为4916.53万元,不需要计提减值准备,账面价值为4825万元。(2)计算该房产2010年3月出售损益2010年3月出售收入=3800万元,出售成本(账面价值)=5200-5000/20×(4+9/12)=4012.5万元,出售损益=3800-4012.5=-212.5万元(损失)(3)作出相关会计处理2006年12月31日借:投资性房地产5200累计折旧375

贷:投资性房地产累计折旧375固定资产52002007年12月31日借:银行存款600贷:其他业务收入600借:其他业务成本250贷:投资性房地产累计折旧250(5000/20)2010年3月出售借:银行存款3800贷:其他业务收入3800借:其他业务成本4012.5投资性房地产累计折旧1187.5贷:投资性房地产5200五、案例甲企业的账务处理如下:(1)2006年1月1日,购入债券借:交易性金融资产——成本500000交易利息10000投资收益10000贷:银行存款5020000(2)2006年1月5日,收到该债券2005年下半年利息借:银行存款10000贷:应收利息10000(3)2006年6月30日,确认债券公允价值变动和投资收益借:交易性金融资产——公允价值变动75000贷:公允价值变动损益75000借:应收利息10000贷:投资收益10000(4)2006年7月5日,收到该债券半年利息借:银行存款10000贷:应收利息10000(5)2006年12月31日,确认债券公允价值变动和投资收益借:公允价值变动损益25000贷:交易性金融资产——公允价值变动25000借:应收利息10000贷:投资收益10000(6)2007年1月5日,收到该债券2006年下半年利息借::银行存款10000贷:应收利息10000(7)2007年3月31日,将该债券予以出售借:应收利息5000贷:投资收益5000借:银行存款585000允价值变动损益50000

贷:交易性金融资产—成本500000—公允价值变动50000投资收益85000借:银行存款5000贷:应收利息5000第六章参考答案一、单项选择题1.C2.C3.C4.B5.A6.A7.B8.D9.C10.D11.C12.D13.C14.C15.B二、多项选择题1.CD2.AD3.ABCD三、判断题1.√2.×四、账务处理题1.答案:(2)该设备的入账价值=80000+80000×17%+1400+5000=100000(元)购入设备时:借:在建工程(80000+13600+1400)95000贷:银行存款95000发生的安装费:借:在建工程5000贷:银行存款5000达到预定可使用状态时:借:固定资产100000贷:在建工程100000(2)计算各年的折旧额平均年限法:2007~2011年各年折旧额=(100000-4000)÷5=19200(元)双倍余额递减法:2007年折旧额=100000×(2÷5)=40000(元)2008年折旧额=(100000-40000)×(2÷5)=24000(元)2009年折旧额=(100000-40000-24000)×(2÷5)=14400(元)2010年折旧额=[(100000-40000-24000-14400)-4000]÷2=8800(元)2011年折旧额=8800(元)年数总和法:2007年折旧额=(100000-4000)×(5÷15)=32000(元)2008年折旧额=(100000-4000)×(4÷15)=25600(元)2009年折旧额=(100000-4000)×(3÷15)=19200(元)2010年折旧额=(100000-4000)×(2÷15)=12800(元)2011年折旧额=(100000-4000)×(1÷15)=6400(元)2.答案:(1)借:管理费用70000贷:原材料50000应付职工薪酬20000

(2)①将出售固定资产转入清理借:固定资产清理3000000累计折旧5000000贷:固定资产8000000②收回出售固定资产的价款借:银行存款6000000贷:固定资产清理6000000③应纳营业税为6000000×5%=300000(元)借:固定资产清理300000贷:应交税费——应交营业税300000④结转出售固定资产实现的利得借:固定资产清理2700000贷:营业外收入——非流动资产处置利得2700000(3)①盘盈固定资产借:固定资产50000贷:以前年度损益调整50000②确定应交纳的所得税借:以前年度损益调整16500贷:应交税费——应交所得税16500③结转为未分配利润借:以前年度损益调整33500贷:利润分配——未分配利润33500(4)由于该生产线的可收回金额为2500000元,账面价值为3400000元,可收回金额低于账面价值,应按两者之间的差额900000(3400000-2500000)元计提固定资产减值准备。借:资产减值损失——计提的固定资产减值准备900000贷:固定资产减值准备9000003.答案:(1)装修领用原材料借:长期待摊费用712000贷:原材料600000应交税费——应交增值税(进项税额转出)112000(2)辅助生产车间为装修工程提供劳务借:长期待摊费用200000贷:生产成本——辅助生产成本200000(3)确认工程人员职工薪酬借:长期待摊费用255000贷:应付职工薪酬255000(4)2007年摊销装修支出借:管理费用9725贷:长期待摊费用9725五、案例分析题

(1)《企业会计准则——固定资产》规定,固定资产应当按其成本入账。固定资产的历史成本(即成本)是指企业购建某项固定资产达到预定可使用状态前所发生的一切合理、必要的支出。上述购置固定资产(货运汽车)所发生的支出,应计入固定资产的成本,即固定资产入账价值为320000元(300000十20000)。购入固定资产时的账务处理是:借:固定资产—汽车320000贷:银行存款320000(2)企业首先应确定折旧政策,包括折旧方法、折旧年限、净残值等,然后计算折旧额。甲公司对货运汽车采用直线法折旧,并确定了折旧年限和净残值。根据当月增加的固定资产,当月不提折旧的规定,该货运汽车应从2007年7月开始计提折旧。2007年7~12月折旧额=(320000—20000)÷5÷2=30000(元),年末计提折旧的账务处理是:借:销售费用30000贷:累计折旧30000注:固定资产折旧一般按月计提,此处为简化,假定年末进行账务处理。(3)根据规定,企业应当于每期末或者至少在每年年度终了时,对固定资产进行逐项检查,如果固定资产的可收回金额低于其账面价值,企业应当按可收回金额低于账面价值的差额计提固定资产减值准备。2007年12月31日货运汽车出售预计可获得净现金流入215000元,预期从该资产的持有和处置中形成的预计未来现金流量的现值为220000元,即货运汽车的可收回金额为220000元;货运汽车的净值为”290000元(320000-30000),故需计提固定资产减值准备70000元,账务处理是:借:资产减值损失70000贷:固定资产减值准备70000注:计提减值准备后,固定资产原值320000元,累计折旧30000元,固定资产净值290000元,固定资产减值准备70000元,固定资产账面价值220000元。(4)根据规定,已计提减值准备的固定资产,应当按照该项固定资产的账面价值以及尚可使用寿命重新计算确定折旧率和折旧额。在已计提固定资产减值准备的情况下,应计折旧额是指应当计提折旧的固定资产原价扣除其预计净残值,再扣除已计提的固定资产减值准备累计金额后的余额。2008年折旧额=[(320000-30000-70000)-10000]÷4=52500(元),年末时的账务处理是:借:销售费用52500贷:累计折旧52500(5)2008年12月31日货运汽车预计出售可获得净现金流入120000元,预期从该资产的持有和预期处置中形成的预计未来现金流量的现值为188000元,即可收回金额188000元。因计提减值准备前固定资产账面价值为167500元(220000-52500),小于可收回金额,根据新准则规定,资产减值损失一经确认,在以后会计期间不得转回,所以不需做账务处理。第七章参考答案一、单项选择题1.B2.D3.D4.A5.D6.D7.D8.A9.A10.B11.B12.A二、多项选择题1.ABCDE2.ABDE3.ABC4.ABCE5.BC6.ACD7.BCD8.ABD9.ACDE10.DE11.ABCDE12.ABCDE三、判断题

1.×2.×3.√4.√5.√6.×7.×8.×9.√10.×11.√12.×四、账务处理题1.(1)借:无形资产——商标权414000贷:银行存款414000(2)借:无形资产——某项专利权120000贷:实收资本——DEF公司120000(3)对于商标权,每月摊钠额计算如下:414000/(10×12)=3450对于专利权,每月摊销额计算如下:120000/(8×12)=1250借:管理费用4700贷:累计摊销4700(4)借:银行存款115000累计摊销7500应交税费5750贷:无形资产——某项专利权120000营业外收入——处置非流动资产利得82502.(1)2007年6月1日至12月31日。借:研发支出一一费用化支出46800一一资本化支出180000贷:原材料40000应交税费-一应交增值税(进项税额转出)6800应付职工薪酬100000银行存款80000借:管理费用46800贷:研发支出——费用化支出46800(2)2008年1月1日。借:研发支出——资本化支出12000贷:银行存款12000借:无形资产一一专利权192000贷:研发支出--资本化支出192000(3)2008年12月31日。借:制造费用38400贷:累计摊销384003.(1)2003年12月1日。借:无形资产600000贷:银行存款600000每月摊销:借:管理费用5000贷:累计摊销25000(2)2007年12月31日。账面价值=600000一(600000÷10÷12)×49=355000元应计提的无形资产减值准备=355000一284000=71000元借:资产减值损失――无形资产减值损失71000

贷:无形资产减值准备71000(3)2008年12月31日。该无形资产的摊销额=284000÷(12×5+11)×12=48000元该无形资产的账面价值=284000一48000=236000元可收回金额为259600元,按规定,己计提的减值准备不得冲回。(4)2009年1月1日。借:银行存款60000贷:其他业务收入60000借:其他业务成本48000贷:累计摊销480004.(1)2006年1月。借:无形资产——特许经营权200000贷:银行存款200000(2)2006年6月。借:研发支出——费用化支出600000贷:银行存款600000借:管理费用600000贷:研发支出一一费用化支出600000(3)2006年8月。借:研发支出——资本化支出4800000贷:原材料1800000银行存款200000应付职工薪酬2000000累计折旧800000(4)2006年10月1日。借:无形资产4800000贷:研发支出一一资本化支出48000002006年12月31日借:管理费用120000贷:累计摊销120000(5)2007年12月31日。借:管理费用480000贷:累计摊销480000账面价值=4800000一(120000+480000)=4200000元应计提的无形资产减值准备=4200000一1800000=240000元借:资产减值损失——无形资产减值损失240000贷:无形资产减值准备24000002008年12月31日。借:管理费用600000贷:累计摊销600000(6)2009年5月31日。借:营业外支出――处置非流动资产损失1200000累计摊销1200000无形资产减值准备2400000

贷:无形资产48000005.(1)筹建期间发生开办费时:借:长期待摊费用——开办费360000贷:银行存款180000应付职工薪酬180000在正式运营前五年内,按月摊销开办费:借:管理费用6000贷:长期待摊费用——开办费6000(2)支付装修费用时,作会计分录如下:借:长期待摊费用——租入固定资产改良支出2151200贷:原材料120000应交税费20400应付职工薪酬54720银行存款20000按月摊钠时,作会计分录如下:借:管理费用3585.33贷:长期待摊费用——租入固定资产改良支出3585.33第八章参考答案无第九章参考答案无第十章参考答案一、单项选择题1.D2.B3.D4.D5.A6.C7.A8.D9.A10.D11.B12.D13.C二、多项选择题1.ABC2.AD3.ABCD4.ABD5.ABCD6.ABCD7.ABCD8.ACD9.ABCD10.BD11.CD三、判断题1.×2.×3.×4.√5.×6.×7.×8.√9.×四、计算分析题1.(1)计算该公司回购股票所支付的价款(含交易费用)该公司回购股票所支付的价款(含交易费用)=100×1.5+2=152(万元)(2)计算确定该公司回购股票所支付的价款(含交易费用)与其面值总额的差额注销股票的面值总额=100×1=100(万元)回购股票所支付的价款(含交易费用)超过其面值总额的差额=152-100×1=52(万元)上述差额应一次冲减资本公积(股本溢价)、盈余公积和未分配利润。应首先冲减资本公积(股本溢价)20万元,冲减后尚余52-20=32(万元)再冲减盈余公积30万元,尚余32-30=2(万元)剩下的2万元冲减未分配利润。(3)编制该公司回购股票的会计分录借:股本100(100×1)资本公积——股本溢价20

盈余公积30利润分配——未分配利润2贷:银行存款152(4)若公司回购股票的价款为0.9元/股,其他条件不变,刚计算确定该公司回购股票所支付的价款(含交易费用)与其面值总额的差额并编制回购股票的会计分录回购股票所支付的价款(含交易费用)=100×0.9+2=92(万元)注销股票的面值总额=100×1=100(万元)回购股票所支付的价款(含交易费用)低于其面值总额的差额=100×1-92=8(万元)上述差额应全部增加资本公积(股本溢价)。借:股本100贷:银行存款92资本公积——股本溢价82.(1)20×7年利润分配的会计处理借:本年利润1800000贷:利润分配——未分配利润1800000借:利润分配——提取法定盈余公积180000利润分配——提取任意盈余公积450000利润分配——应付现金股利500000贷:盈余公积——法定盈余公积180000盈余公积——任意盈余公积450000应付股利500000借:利润分配——未分配利润1130000贷:利润分配——提取法定盈余公积180000利润分配——提取任意盈余公积450000利润分配——应付现金股利500000(2)以任意盈余公积转增股本:借:盈余公积——任意盈余公积500000贷:股本500000(3)结转20×8年发生的亏损借:利润分配——未分配利润350000贷:本年利润3500002008年未分配利润=300000+l800000-1130000-350000=620000(元)3.(1)借:银行存款4000000贷:股本——A(4000000×60%)2400000——B(4000000×25%)1000000——C(4000000×15%)600000(2)应记入“资本公积”科目的金额=100000000-20000000=80000000(元)借:银行存款100000000贷:股本20000000资本公积——股本溢价800000004.(1)结转本年利润:

借:本年利润1500000贷:利润分配——未分配利润1500000(2)提取法定盈余公积、宣告发放现金股利:借:利润分配——提取法定盈余公积150000——应付现金股利560000贷:盈余公积150000应付股利560000同时,借:利润分配——未分配利润710000贷:利润分配——提取法定盈余公积150000——应付现金股利560000五、案例分析题(1)提取盈余公积=2000×15%=300(万元)盈余公积余额=400+300=700(万元)(2)流通股数=500×(l+10%)=550(万股)(3)股票股利=40×500×10%=2000(万元)股本余额=1×550=550(万元)资本公积余额=100+(2000-500×10%)=2050(万元)(4)现金股利=500×(1+10%)×0.1=55(万元)未分配利润余额=1000+(2000-300-2000-55)=645(万元)(5)分配前每股市价与每股账面价值之比=40÷(4000÷500)=5分配后每股账面价值=(645+2050+700+550)÷550=7.17(元)预计分配后每股市价=7.17×5=35.85(元/股)第十一章参考答案一、单项选择题1.B2.C3.C4.C5.C6.B7.B8.D9.C10.D11.C、12.Cl3.D14.D15.D16.C17.D18.A19.C20.C21.D22.C23.B24.A25.C26.D27.B28.C29.A30.D31.B32.B33.A34.D35.C36.C37.B二、多项选择题1.ABD2.ABD3.ABC4.ABCD5.ABC6.ACD7.ACD8.ACD9.ACDl0.ADl1.ABCD12.ABCD13.AC14.ABCD15.ABD16.ABD17.AB18.CD19.ABD20.ABC21.BCD22.AD23.AB24.BCD25.ABCD26.BCD27.BC28.ABD29.ABC30.BCD31.BC32.AC33.ABD34.ABCD35.ABCD36.ACD37.AB38.BC39.ABD40.ABD41.AB42.ABCD三、判断题1.×2.×3.√4.×5.×6.√7.×8.√9.√10.√11.×12.√13.×14.×15.×16.×17.×18.√19.×20.√2l.×22.×23.×四、账务处理题1.营业收入=2000+200=2200(万元)营业成本=1400+120=1520(万元)

营业利润=营业收入-营业成本-营业税金及附加-销售费用-管理费用-财务费用-资产减值损失+公允价值变动收益(-公允价值变动损失)+投资收益(-投资损失)=2200-1520-50-70-162-20-26+38+150=540(万元)利润总额=营业利润+营业外收入-营业外支出=540+110-50=600(万元)无纳税调整增加额无纳税调整减少额应纳税所得额=600+0-0=600(万元)应交所得税=所得税费用=600×33%=198(万元)净利润=600-198=402(万元)提取的法定盈余公积=(402-102)×10%=30(万元)期末未分配利润=(402-102)-30-200=70(万元)(1)借:所得税费用198贷:应交税费——应交所得税198(2)借:主营业务收入2000其他业务收入200投资收益150营业外收入110公允价值变动损益38贷:本年利润2498(3)借:本年利润2096贷:主营业务成本1400营业税金及附加50其他业务成本120管理费用162销售费用70财务费用20营业外支出50资产减值损失26所得税费用198(4)借:本年利润402贷:利润分配—未分配利润402(5)借:利润分配——提取法定盈余公积30——应付普通股股利200贷:盈余公积30应付股利200(6)借:利润分配——未分配利润230贷:利润分配——提取法定盈余公积30——应付普通股股利2002.(1)2002年4月1日预收款项借:银行存款50000贷:预收账款50000(2)2002年12月31日累计实际发生成本

借:劳务成本16000贷:银行存款16000(3)确认2002年收入和费用收入=100000×40%=40000(元)费用=40000×40%=16000(元)借:预收账款40000贷:主营业务收入40000借:主营业务成本16000贷:劳务成本16000(4)2003年12月31日累计实际发生成本借:劳务成本18000贷:银行存款18000(5)确认2003年收入和费用收入=100000×85%-40000=45000(元)费用=40000×85%-16000=18000(元)借:预收账款45000贷:主营业务收入45000借:主营业务成本18000贷:劳务成本18000(6)2004年4月1日累计实际发生成本借:劳务成本7000贷:银行存款7000(7)确认2004年收入和费用收入=100000-40000-45000=15000(元)费用=41000-16000-18000=7000(元)借:预收账款15000贷:主营业务收入15000借:主营业务成本7000贷:劳务成本70003.甲公司转出代销商品:借:委托代销商品19000贷:库存商品19000收到代销清单:借:应收账款——D企业35100贷:主营业务收入30000应交税费——应交增值税(销项税额)5100结转成本:借:主营业务成本19000贷:委托代销商品19000核算代销手续费借:销售费用——代销手续费4500贷:应收账款——D企业4500结清款项:

借:银行存款30600贷:应收账款——D企业306004.(1)借:应收账款1170000贷:主营业务收入1000000应交税费——应交增值税(销项税额)170000借:主营业务成本500000贷:库存商品500000(2)借:应收票据819000贷:其他业务收入700000应交税费——应交增值税(销项税额)119000借:其他业务成本500000贷:原材料500000(3)借:主营业务收入400000应交税费——应交增值税(销项税额)68000贷:应收账款468000借:库存商品200000贷:主营业务成本200000(4)借:银行存款600000贷:预收账款600000(5)借:主营业务收入100000应交税费——应交增值税(销项税额)17000贷:应收账款117000(6)借:营业税金及附加11968贷:应交税费——应交城市维护建设税8377.6应交税费——应交教育费附加3590.45.(1)编制会计分录如下:①借:库存现金1500贷:待处理财产损溢1500借:待处理财产损溢1500贷:营业外收入1500其余业务不编制会计分录。(2)结转损益类科目借:主营业务收入950000其他业务收入200000投资收益15000营业外收入41500贷:本年利润1206500借:本年利润1091000贷:主营业务成本650000其他业务成本150000营业税金及附加36000销售费用40000

管理费用120000财务费用25000营业外支出70000计算当年应纳所得税:应纳税所得额=会计利润+超过计税标准工资的工资额+非公益性捐赠-国债利息收入=1206500-1091000+3500+1000-4000=116000(元)应纳所得税=116000×33%=38280(元)借:所得税费用38280贷:应交税费——应交所得税38280借:本年利润38280贷:所得税费用38280当年净利润=(1206500-1091000)-38280=77220(元)6.【答案】(1)借:银行存款84240贷:主营业务收入72000应交税费——应交增值税(销项税额)12240(2)借:应收账款70200贷:主营业务收入60000应交税费——应交增值税(销项税额)10200(3)借:银行存款69000财务费用1200贷:应收账款70200(4)借:应收账款105300贷:主营业务收入90000应交税费——应交增值税(销项税额)15300(5)借:主营业务收入5400应交税费——应交增值税(销项税额)918贷:应收账款6318或:借:应收账款-6318贷:主营业务收入-5400应交税费——应交增值税(销项税额)-9187.(1)①借:应收账款351000贷:主营业务收入300000应交税费——应交增值税(销项税额)51000②借:主营业务成本210000贷:库存商品210000(2)①借:银行存款468000贷:主营业务收入400000应交税费——应交增值税(销项税额)68000②借:主营业务成本180000

贷:库存商品180000(3)①借:应收票据585000应收账款2000贷:主营业务收入500000应交税费——应交增值税(销项税额)85000银行存款2000②借:主营业务成本360000贷:库存商品3600008.甲公司的会计处理如下:(1)收到60%货款时:借:银行存款540000贷:预收账款540000(2)收到剩余货款及增值税税款时:借:预收账款540000银行存款513000贷:主营业务收入900000应交税费——应交增值税(销项税额)153000借:主营业务成本700000贷:库存商品700000(3)发出商品时:借:委托代销商品1500贷:库存商品1500(4)收到代销清单时:借:应收账款1462.5贷:主营业务收入1250应交税费——应交增值税(销项税额)212.5借:主营业务成本750贷:委托代销商品750借:销售费用(1250×10%)125贷:应收账款125(5)收到丙公司支付的货款时:借:银行存款1337.5贷:应收账款1337.5丙公司的会计处理如下:(1)收到商品时:借:受托代销商品2500贷:受托代销商品款2500(2)对外销售时:借:银行存款1462.5贷:受托代销商品1250应交税费——应交增值税(销项税额)212.5(3)收到增值税专用发票时:

借:应交税费——应交增值税(进项税额)212.5贷:应付账款212.5(4)支付货款并计算代销手续费时:借:受托代销商品款1250应付账款212.5贷:银行存款1337.5其他业务收入1259.(1)2007年实际发生成本时:借:劳务成本19000贷:应付职工薪酬19000预收账款时:借:银行存款40000贷:预收账款400002007年12月31日按完工百分比法确认收入和费用:劳务的完工进度=9÷24=37.5%应确认的收入=120OOO×37.5%-0=45000(元)应确认的费用=80000×37.5%-0=30000(元)借:预收账款45000贷:主营业务收入45000借:主营业务成本30000贷:劳务成本30000(2)2008年实际发生成本时:借:劳务成本40000贷:应付职工薪酬40000预收账款时:借:银行存款40000贷:预收账款400002008年12月3113按完工百分比法确认收入和费用:劳务的完工进度=21÷24=87.5%应确认的收入=120000×87.5%-45000=60000(元)应确认的费用=80000×87.5%-30000=40000(元)借:预收账款60000贷:主营业务收入60000借:主营业务成本40000贷:劳务成本40000(3)2009年实际发生成本时:借:劳务成本21000贷:应付职工薪酬21000预收账款时:借:银行存款40OOO贷:预收账款400002009年7月1日完工时确认剩余收入和费用:借:预收账款15000

贷:主营业务收入15000借:主营业务成本10000贷:劳务成本10000lO.【答案】(1)20×7年1月1日,实际收到拨款30万元:借:银行存款300000贷:递延收益300000(2)自20×7年1月1日至20×9年1月1日,每个资产负债表日,分配递延收益(假设按年分配):借:递延收益150000贷:营业外收入150000(3)5月1日实际收到拨付30万元:借:银行存款300000贷:营业外收入30000011.计算甲公司当期所得税:当期应交所得税额=5000000×33%=1650000(元)计算甲公司所得税费用:递延所得税费用=(250000-200000)+(125000-100000)=75000(元)所得税费用=当期所得税+递延所得税费用=1650000+75000=1725000(元)甲公司会计分录如下:借:所得税1725000贷:应交所得税1650000递延所得税负债50000递延所得税资产25000五、案例分析题1.宁远公司对事项(1)的会计处理不正确。理由:销售商品采用支付手续费方式委托代销的,在收到代销清单时确认收入。宁远公司代销商品只销售了300台,但确认400台的销售收入是不正确的。正确的会计处理:宁远公司应确认销售收入3000万元(30×100),确认销售成本2400万元(300×8)。宁远公司对事项(2)的会计处理不正确。理由:在没有确凿证据表明售后回购满足确认收入条件的情况下,不能确认收入。正确的会计处理:宁远公司采用售后回购方式销售商品,应将收到的款项确认为负债;回购价格大于原售价的差额,应在回购期间按期计提利息,计入财务费用。宁远公司对事项(3)的会计处理不正确。理由:企业在资产负债表日提供劳务交易结果不能够可靠估计的,如果已经发生的劳务成本预计能够得到补偿的,应按照已经发生的劳务成本金额确认提供劳务收入,并按相同金额结转劳务成本。宁远公司在劳务的结果不能够可靠估计的情况下,按照完工百分比法确认收入是不正确的。正确的会计处理:宁远公司应确认劳务收入15万元,确认劳务成本18万元。宁远公司对事项(4)的会计处理正确。理由:本诉讼属于资产负债表日后事项的调整事项,应该将诉讼损失列报在报告年度。宁远公司对事项(5)的会计处理不正确。

理由:宁远公司的企业重组有详细、正式的重组计划,并且对外公告,表明企业承担了重组义务,满足确认预计负债的条件,应确认预计负债,宁远公司仅作披露是不正确的。正确的会计处理:宁远公司应确认预计负债500万元,同时确认相应的费用,同时在附注中进行披露。2.(1)按照《企业会计准则第18号——所得税》的规定,资产的计税基础,是指企业收回资产账面价值的过程中,计算应纳税所得额时按照税法规定可以自应税经济利益中抵扣的金额。如果有关的经济利益不纳税,则资产的计税基础即为其账面价值。该交易性金融资产的购入成本为900万元,将来在出售时可在税前抵扣,即交易性金融资产的计税基础为900万元。按照规定,暂时性差异是指资产或负债的账面价值与其计税基础之间的差额。某些不符合资产、负债的确认条件,未作为财务会计报告中资产、负债列示的项目,如果按照税法规定可以确定其计税基础,该计税基础与其账面价值之间的差额也属于暂时性差异。2007年末,该交易性金融资产的账面价值为980万元,其计税基础为900万元,故暂时性差异为80万元。(2)根据暂时性差额对未来期间应税金额影响的不同,暂时性差异分为应纳税暂时性差异和可抵扣暂时性差异。应纳税暂时性差异,是指在确定未来收回资产或清偿负债期间的应纳税所得额时,将导致产生应税金额的暂时性差异。资产的账面价值大于其计税基础或是负债的账面价值小于其计税基础时,会产生应纳税暂时性差异。可抵扣暂时性差异,是指在确定未来收回资产或清偿负债期间的应纳税所得额时,将导致产生可抵扣金额的暂时性差异。资产的账面价值小于其计税基础或是负债的账面价值大于其计税基础时,会产生可抵扣暂时性差异。2007年末,库存服装的账面价值为340万元,其计税基础为460万元(即入库成本),产生暂时性差异120万元。因资产的账面价值小于其计税基础,该暂时性差异为可抵扣暂时性差异120万元。(3)按题意,分别计算固定资产账面价值和计税基础①2007年该设备按年数总和法应计提折旧额=(3200—200)×(5/15)=1000(万元),2007年末固定资产账面价值=3200—1000=2200(万元)②2007年该设备按直线法应计提折旧额=(3200—200)/5=600(万元),2007年末固定资产计税基础=3200一600=2600(万元)2007年末固定资产的账面价值为2200万元,计税基础为2600万元,两者不相等,产生暂时性差异400万元。因资产的账面价值小于其计税基础,产生的是可抵扣暂时性差异,而不是应纳税暂时性差异。(4)无形资产的计税基础等于0,因为开发成本在开发当年已全部抵扣。该无形资产在2007年末的账面价值=1000—1000÷5×(3÷12)=1000—50=950(万元)。资产的账面价值大于其计税基础,产生应纳税暂时性差异,金额为950万元。(5)该项税金60万元已计入当年销售费用在税前抵扣,因此,应付租金的计税基础为60万元;由于该项负债的账面价值等于其计税基础,不形成暂时性差异。第十二章参考答案一、单项选择题1.C2.C3.D4.B5.A6.A7.B8.D9.A10.D11.B二、多项选择题1.ABCD2.ABCDE3.BCD4.ACDE5.ABC6.BCD7.ABCDE三、判断题1.×2.×3.√4.×5.√6.×7.√8.√9.√四、账务处理题1.2007年改变会计政策后销售成本=2000000+14400000一3600000=12800000(元)

2007年没有改变会计政策销售成本=2000000+14400000一1760000=14640000(元)销售成本的差额=12800000一14640000=一1840000(元)该企业由于会计政策变更使当期利润总额增加了1840000元,扣除所得税的影响,使当期利润总额增2.(1)2008年1月1日该项会计政策变更累积影响数计算表年度按直线法计提的折旧额按双倍余额递减法计提的折旧额所得税前差异所得税影响额累积影响额200520000040000020000066000134000200620000032000012000039600804002007200000256000560001848037520合计600000976000376000124080251920(2)调整会计政策变更累积影响数借:利润分配——未分配利润251920递延所得税资产124080贷:累计折旧376000调整盈余公积借:盈余公积(251920×15%)37788贷:利润分配——未分配利润37788(3)2008年度会计报表相关项目调整数2008年初未分配利润调减数=251920一251920×15%=214132(元)2007年初未分配利润调减数=(200000+120000)×(1-33%)=214400(元)项目上年数年初数调增调减调增调减累计折旧376000递延所得税资产124080盈余公积37788未分配利润214132管理费用56000所得税费用18480年初未分配利润2144003.该企业对于计提坏账准备方法的变更应作为会计估计变更处理,不追溯调整以前期间已计提的坏账准备金额,也不计算累积影响数,对于变更以后发生的经济业务按照新的方法计提坏账准备。由于2007年按照账龄分析法计算的坏账准备余额为1800000元,原2006年末“坏账准备”账户的余额800000元在2007年度没有发生变化,则2007年末应计提坏账准备1000000元。借:管理费用1000000贷:坏账准备1000000

4.(1)对该项前期差错进行分析:上年多计财务费用450000元,少积在建工程450000元,少计所得税费用(450000×33%)148500元,少积净利润(450000×67%)301500元,少计应交税费148500元,少提盈余公积(301500×15%)45225元,该项前期差错金额较大,属于重大前期差错,应采用追溯重述法进行更正。(2)前期差错更正的会计分录:补计在建工程借:在建工程450000贷:以前年度损益调整450000调整应交税费借:以前年度损益调整148500贷:应交税费148500将“以前年度损益调整”科目的余额转入利润分配借:以前年度损益调整301500贷:利润分配——未分配利润301500调整盈余公积借:利润分配——未分配利润45225贷:盈余公积45225(3)调整财务报表有关项目:调整资产负债表有关项目的年初数:调增在建工程450000元;调增应交税费148500元;调增盈余公积45225元;调增未分配利润(301500-45225)256275元。调整利润表有关项目上年数:调减财务费用450000元;调增所得税费用148500元。第十三章参考答案一、单项选择题1、D2、C3、D4、A5、D6、C7、C8、C9、D10、D二、多项选择题1、ABDE2、ABCDE3、ABCD4、ABCE5、ABCE6、BCDE三、判断题1、√2、×3、√4、√5、√6、×7、×8、×9、×10、×四、账务处理题1、(1)借:应付票据100000贷:银行存款100000(2)借:材料采购200000应交税费—应交增值税(进项税额)34000贷:银行存款234000(3)借:原材料160000贷:材料采购150000材料成本差异10000(4)借:材料采购194800银行存款2084应交税费—应交增值税(进项税额)33116贷:其他货币资金230000

借:原材料200000贷:材料采购194800材料成本差异5200(5)借:应收账款585000贷:主营业务收入500000应交税费—应交增值税(销项税额)85000借:主营业务成本260000贷:库存商品260000(6)借:固定资产206750贷:银行存款206750(7)借:工程物资351000贷:银行存款351000(8)借:在建工程550000贷:应付职工薪酬550000借:在建工程220000贷:长期借款—应付利息220000(9)借:固定资产1500000贷:在建工程1500000(10)借:固定资产清理24000累计折旧196000贷:固定资产220000借:固定资产清理1000贷:银行存款1000借:银行存款1500贷:固定资产清理1500借:营业外支出23500贷:固定资产清理23500(11)借:银行存款200000贷:应收票据200000(12)借:固定资产清理150000累计折旧450000贷:固定资产600000借:银行存款250000贷:固定资产清理250000借:固定资产清理100000贷;营业外收入100000(13)借:短期借款350000应付利息10000贷:银行存款360000(14)借:库存现金500000贷:银行存款500000(15)借:应付职工薪酬500000贷:库存现金500000借:生产成本450000

制造费用20000管理费用30000贷:应付职工薪酬500000借:生产成本63000制造费用2800管理费用4200贷:应付职工薪酬70000(16)借:财务费用41000贷:应付利息18000长期借款—应付利息23000(17)借:生产成本1200000贷:原材料1200000借:生产成本48000贷:材料成本差异48000(18)借:管理费用60000贷:无形资产60000(19)借:制造费用180000管理费用120000贷:累计折旧300000(20)借:生产成本202800贷:制造费用202800借:库存商品1963800贷:生产成本1963800(21)借:销售费用20000贷:银行存款20000(22)借:应收票据1170000贷:主营业务收入 1000000应交税费—应交增值税(销项税额)170000借:主营业务成本550000贷:库存商品550000(23)借:财务费用70000银行存款1100000贷:应收票据1170000(24)借:库存现金50000贷:银行存款50000借:管理费用50000贷:库存现金50000(25)借:主业务税金及附加5000贷:应交税费—应交教育费附加5000(26)借:应交税费—应交增值税(已交税金)160000贷:银行存款160000(27)借:资产减值损失1800贷:坏账准备1800(28)借:主营业务收入1500000

营业外收入100000贷:本年利润1600000借:本年利润1235500贷:主营业务成本810000营业税金及附加5000管理费用264200资产减值损失1800财务费用111000销售费用20000营业外支出23500(29)应交所得税=(1600000-1235500)×25%=91125(元)借:所得税费用91125贷:应交税费—应交所得税91125借:本年利润91125贷:所得税费用91125(30)本年应提法定/任意盈余公积=273375*15%=41006.25(元)借:利润分配—提取法定/任意盈余公积41006.25贷;盈余公积—法定/任意盈余公积41006.25(31)借:利润分配—未分配利润41006.25贷:利润分配—提取法定/任意盈余公积41006.25借:本年利润273375贷:利润分配—未分配利润273375资产负债表企会01表编制单位:诺雷股份有限公司2008年12月31日单位:元资产期末余额年初余额负债和所有者权益(或股东权益)期末余额年初余额流动资产流动负债货币资金20824342741600短期借款200000550000交易性金融资产2500025000交易性金融负债应收票据290000490000应付票据200000300000应收账款1081000497800应付账款12056001205600预付账款400000400000预收账款应收利息应付职工薪酬820000200000应收股利应交税费19020966200其他应收款1000010000应付利息92001200存货53592005058600应付股利一年内到期的非流动资产其他应付款100000100000其他流动资产一年内到期的非流动负债流动资产合计92476349223000其他流动负债

非流动资产:流动负债合计27250092423000可供出售金融资产非流动负债:持有至到期投资长期借款34430003200000投资性房地产应付债券长期股权投资500000500000长期应付款长期应收款专项应付款固定资产34327502200000递延所得税负债在建工程22700003000000其他非流动负债工程物资351000非流动负债合计34430003200000固定资产清理负债合计5623000生产性生物资产所有者权益(或股东权益):油气资产无形资产540000600000股本1000000010000000开发支出资本公积商誉盈余公积241006.25200000长期待摊费用400000400000未分配利润332368.75100000递延所得税资产减:库存股其他非流动资产所有者权益(或股东权益)合计1057337510300000非流动资产合计74937506700000资产总计1674138415923000负债和所有者权益(或股东权益)合计16741384159230002、(1)①借:银行存款93600贷:主营业务收入80000应交税费—应交增值税(销项税额)13600借:主营业务成本62000贷:库存商品62000②借:委托代销商品58000贷:库存商品58000借:银行存款32100销售费用3000贷:主营业务收入30000应交税费—应交增值税(销项税额)5100借:主营业务成本17400贷:委托代销商品17400③借:银行存款585000贷:主营业务收入500000应交税费—应交增值税(销项税额)85000借:劳务成本153000贷:应付职工薪酬153000借:主营业务成本153000

贷:劳务成本153000④借:主营业务收入50000应交税费—应交增值税(销项税额)8500贷:应收账款—E公司58500借:库存商品35000贷:主营业务成本35000⑤借;银行存款20000贷:预收账款20000借:劳务成本15000贷:应付职工薪酬15000⑥本月实现的利润总额=(80000+30000+500000-50000)+30000+23000+270000-(62000+17400+153000-35000)-15000-330000-120000-60000-20000-3000=137600(元)所得税=137600×33%=45408(元)借:所得税费用45408贷:应交税费—应交所得税45408(2)编制利润表利润表企会02编制单位:A公司2008年3月31日单位:元项目上年金额(略)一、营业收入590000减:营业成本212400营业税金及附加120000销售费用3000管理费用60000财务费用(收益以“-”号填列)20000资产减值损失加:公允价值变动收益(损失以“-”填列)投资收益(损失以“-”号填列)23000二、营业利润(亏损以“-”号填列)197600加:营业外收入270000减:营业外支出330000其中:非流动资产处置损失三、利润总额(亏损以“-”号填列)137600减:所得税费用45408四、净利润(净亏损以“-”号填列)92192五、每股收益(一)基本每股收益(二)稀释每股收益3、(1)销售商品、提供劳务收到的现金=200000+(60000-20000)-2000-12000+16000

=242000(元)(2)购买商品、接受劳务支付的现金=120000+(6000-4000)+1000+(180000-140000)-16000=147000(元)五、案例分析题(1)资产负债表(部分项目)编制单位:中实股份有限公司2008年12月31日单位:万元资产年初数年末数负债和所有者权益年初数年末数应收账款594891应付账款500300预付款项200100预收账款100200存货600900(2)现金流量表(部分项目)编制单位:中实股份有限公司2008年12月31日单位:万元项目计算过程金额销售商品、提供劳务收到的现金5000+850+(300-0)+(594-891)+(200-100)-计提坏账准备3-票据贴现息55945购买商品、接受劳务支付的现金3500+340-(600-900)+(500-300)+(100-200)-工资及福利1000-折旧费1803060支付给职工以及为职工支付的现金1000+200+(30-70)1160支付的各项税费51+198+310+180+30+(25-11)783支付的其他与经营活动有关的现金300+500-200-3-20-30547收回投资收到的现金400+20420取得投资收益收到的现金30-2010处置固定资产收到的现金净额210-30180购建固定资产支付的现金400+300-30670投资支付的现金500取得借款收到的现金250偿还债务支付的现金200偿还利息支付的现金25-5+3050'

您可能关注的文档

- 中山大学《中国古代文学批评史》考研备考习题集(答案).doc

- 中山大学考研《中国古代文学批评史》讲义、习题、答案.doc

- 中级会计习题集答案.doc

- 中级经济法2015年1-8章习题打印版含答案解析.doc

- 中级经济法第2章练习.doc

- 中级财务会计 课后习题答案.doc

- 中级财务会计(第二版)课后习题答案.doc

- 中级财务会计习题与案例(第二版)答案 东北财经大学出版社.doc

- 中级财务会计习题及答案.doc

- 中级财务会计学湖南大学课后答案.docx

- 中级财务会计第四章存货习题及答案.doc

- 中级财务会计答案(第二版)(刘永泽).doc

- 中级财务会计课后习题答案.doc

- 中职计算机应用基础习题集及答案.doc

- 中职计算机高复配套练习(参考答案).doc

- 中药学习题库及答案.doc

- 中药鉴定学习题集答案.doc

- 中财习题及答案.doc

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明