- 260.00 KB

- 2022-04-22 11:45:39 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

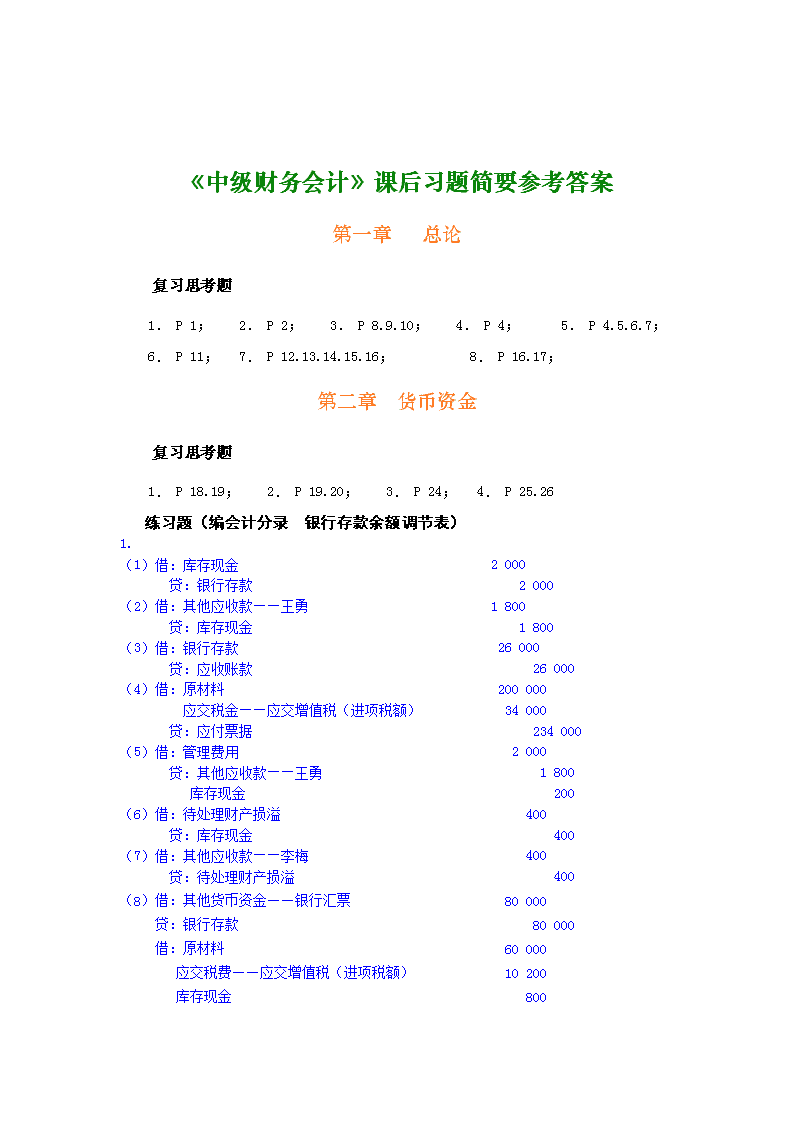

'《中级财务会计》课后习题简要参考答案第一章总论复习思考题1.P1;2.P2;3.P8.9.10;4.P4;5.P4.5.6.7;6.P11;7.P12.13.14.15.16;8.P16.17;第二章货币资金复习思考题1.P18.19;2.P19.20;3.P24;4.P25.26练习题(编会计分录银行存款余额调节表)1.(1)借:库存现金2000贷:银行存款2000(2)借:其他应收款——王勇1800贷:库存现金1800(3)借:银行存款26000贷:应收账款26000(4)借:原材料200000应交税金——应交增值税(进项税额)34000贷:应付票据234000(5)借:管理费用2000贷:其他应收款——王勇1800库存现金200(6)借:待处理财产损溢400贷:库存现金400(7)借:其他应收款——李梅400贷:待处理财产损溢400(8)借:其他货币资金——银行汇票80000贷:银行存款80000借:原材料60000应交税费——应交增值税(进项税额)10200库存现金800

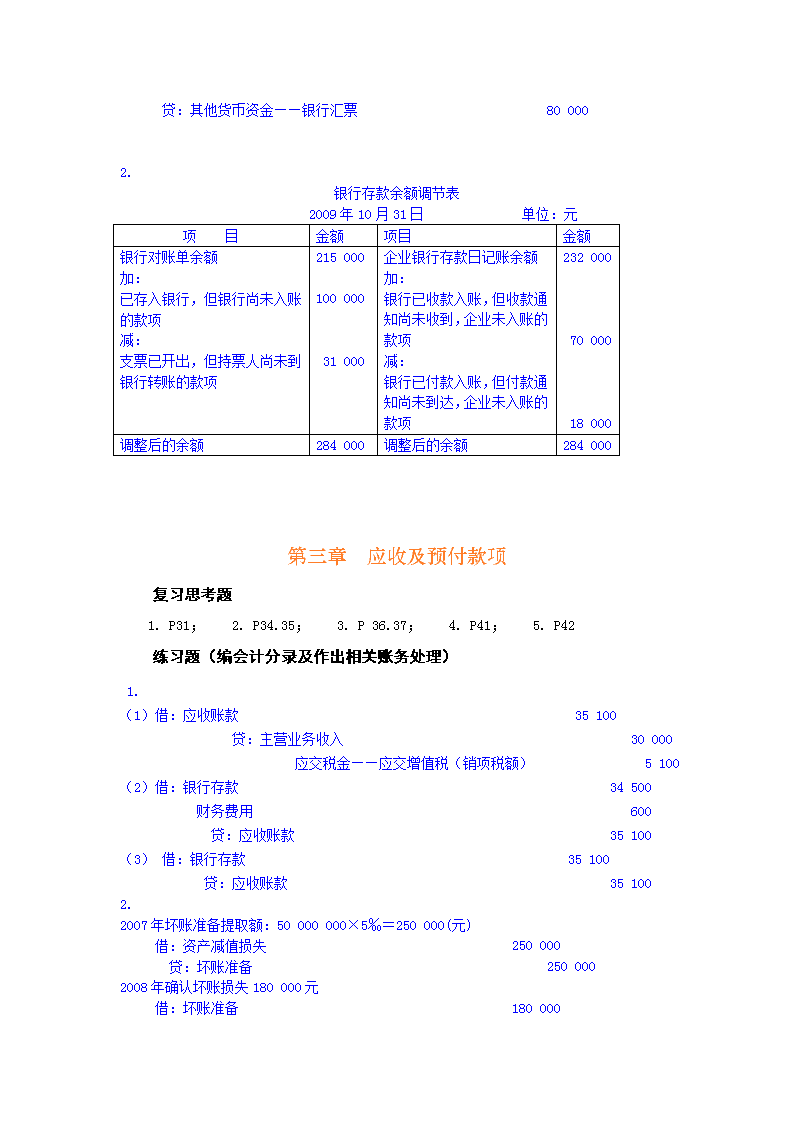

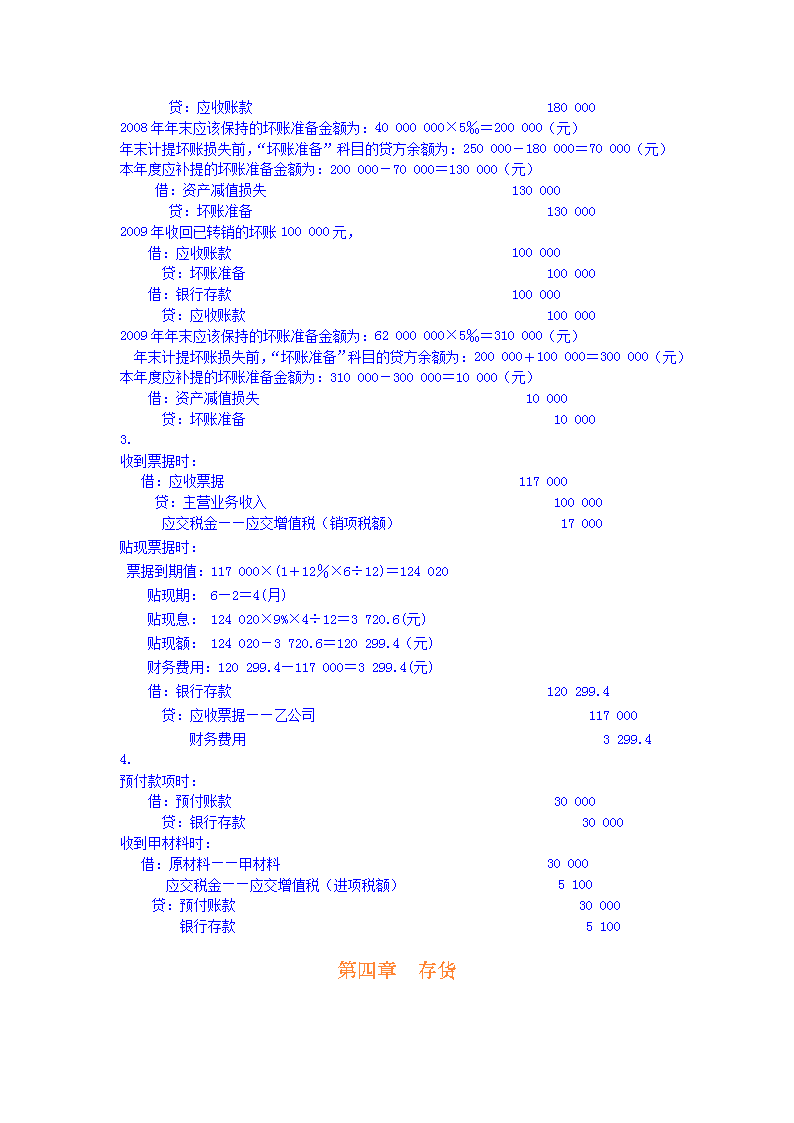

贷:其他货币资金——银行汇票800002.银行存款余额调节表2009年10月31日单位:元项目金额项目金额银行对账单余额加:已存入银行,但银行尚未入账的款项减:支票已开出,但持票人尚未到银行转账的款项21500010000031000企业银行存款日记账余额加:银行已收款入账,但收款通知尚未收到,企业未入账的款项减:银行已付款入账,但付款通知尚未到达,企业未入账的款项2320007000018000调整后的余额284000调整后的余额284000第三章应收及预付款项复习思考题1.P31;2.P34.35;3.P36.37;4.P41;5.P42练习题(编会计分录及作出相关账务处理)1.(1)借:应收账款 35100 贷:主营业务收入 30000 应交税金——应交增值税(销项税额) 5100(2)借:银行存款 34500 财务费用 600 贷:应收账款 35100(3)借:银行存款 35100 贷:应收账款 351002.2007年坏账准备提取额:50000000×5‰=250000(元)借:资产减值损失250000贷:坏账准备2500002008年确认坏账损失180000元借:坏账准备180000

贷:应收账款1800002008年年末应该保持的坏账准备金额为:40000000×5‰=200000(元)年末计提坏账损失前,“坏账准备”科目的贷方余额为:250000-180000=70000(元)本年度应补提的坏账准备金额为:200000-70000=130000(元)借:资产减值损失130000贷:坏账准备1300002009年收回已转销的坏账100000元,借:应收账款100000贷:坏账准备100000借:银行存款100000贷:应收账款1000002009年年末应该保持的坏账准备金额为:62000000×5‰=310000(元)年末计提坏账损失前,“坏账准备”科目的贷方余额为:200000+100000=300000(元)本年度应补提的坏账准备金额为:310000-300000=10000(元)借:资产减值损失10000贷:坏账准备100003.收到票据时:借:应收票据117000贷:主营业务收入100000应交税金——应交增值税(销项税额)17000贴现票据时:票据到期值:117000×(1+12%×6÷12)=124020贴现期:6—2=4(月)贴现息:124020×9%×4÷12=3720.6(元)贴现额:124020-3720.6=120299.4(元)财务费用:120299.4—117000=3299.4(元)借:银行存款120299.4贷:应收票据——乙公司117000财务费用3299.44.预付款项时:借:预付账款30000贷:银行存款30000收到甲材料时:借:原材料——甲材料30000应交税金——应交增值税(进项税额)5100贷:预付账款30000银行存款5100第四章存货

复习思考题1.P45;2.P45;3.P45.46.47.48;4.P565.P56.57;6.P61练习题(编会计分录及作出相关账务处理)1.(1)发出原材料时:借:委托加工物资 519.50贷:原材料 519.50(2)应付加工费、代扣代交的消费税;应缴纳增值税=70×17%=11.90(万元)应税消费品计税价格=(519.50+70)÷(1-10%)=655(万元)代扣代交的消费税=655×10%=65.50(万元)借:委托加工物资 70应交税费-应交增值税(进项税额) 11.90应交税费-应交消费税 65.50贷:应付账款 147.40(3)支付往返运杂费:借:委托加工物资 1.50贷:银行存款 1.50(4)收回加工物资验收入库:借:原材料 591 贷:委托加工物资 591(5)甲产品领用收回的加工物资:借:生产成本 591 贷:原材料 591(6)甲产品发生其他费用:借:生产成本 409贷:应付职工薪酬 228 制造费用 181(7)甲产品完工验收入库:借:库存商品 1000 贷:生产成本 1000(8)销售甲产品:借:应收账款 2340贷:主营业务收入 2000 应交税费-应交增值税(销项税额) 340借:营业税金及附加 2000×10%=200 贷:应交税费-应交消费税 200(9)计算并上交消费税:借:应交税费-应交消费税 200-65.50=134.50 贷:银行存款 134.502.(1)A产品的可变现净值=30台×10-30台×1=270(万元)(2)A产品的成本=150+142.50=292.50(万元)

(3)由于A产品的可变现净值270万元低于产品的成本292.50万元,表明原材料应该按可变现净值计量(4)原材料可变现净值=30台×10-142.50-30台×1=127.50(万元)(5)计提的存货跌价准备金额=150-127.50=22.50(万元)(6)借:资产减值损失 22.50 贷:存货跌价准备 22.503.⑴2005年12月31日计算库存原材料A料应计提的存货跌价准备。①有合同部分:乙产品成本=80×10+80×3=1040(万元)乙产品可变现净值=80×11.25-80×0.55=856判断,库存原材料A料应计提的存货跌价准备:库存原材料A料可变现净值=80×11.25-80×3-80×0.55=616库存原材料A材料应计提的存货跌价准备=80×10-616=184②无合同部分:乙产品成本=20×10+20×3=260(万元)乙产品可变现净值=20×11-20×0.55=209判断,库存原材料A料应计提的存货跌价准备:库存原材料A料可变现净值=20×11-20×3-20×0.55=149库存原材料A料应计提的存货跌价准备=20×10-149=51③库存原材料A料应计提的存货跌价准备合计=184+51=235⑵2005年12月31日计算甲产品应计提的存货跌价准备。甲产品成本=500(万元)甲产品可变现净值=350-18=332(万元)甲产品应计提的存货跌价准备=500-232-100=68(万元)⑶2005年12月31日计算应计提的存货跌价准备合计金额=235+68=303(万元)⑷编制会计分录。借:资产减值损失 303贷:存货跌价准备 303第五章投资复习思考题1.P64.65;2.P66.67;3.P70.71;4.P72.75.76.77.78.79.80.81练习题(编会计分录及作出相关账务处理)1.(1)3月15日购入股票时借:交易性金融资产—成本1000000投资收益8000应收股利20000

贷:银行存款10280004月20日收到现金股利时:借:银行存款20000贷:应收股利20000(2)借:交易性金融资产—公允价值变动80000贷:公允价值变动损益80000(3)借:银行存款1300000贷:交易性金融资产—成本1000000交易性金融资产—公允价值变动80000投资收益220000借:投资收益80000贷:公允价值变动损益800002.2008年1月9日取得该持有至到期投资时:借:持有至到期投资—成本200000应收利息20000持有至到期投资—利息调整7500贷:银行存款2275002008年1月10日收到2007年债券利息时:借:银行存款20000贷:应收利息20000收到持有至到期投资按合同支付的利息时核算各年的利息收益。20000×(P/A,r,4)+220000×(P/F,r,5)=207500元采用内插法,计算出实际利率为9.03%。各年的摊余成本、利息收益以及应收利息的计算见下表:表5——1折溢价摊销表(实际利率法)(单位:元)计息日期各年期的摊余成本①利息收益②=①×9.03%应收利息③=面值×10%各年期末的摊余本④=①+②-③2008.12.3120750018737200002062372009.12.3120623718623200002048602010.12.3120486018499200002033592011.12.3120335918363200002017222012.12.3120172218278*2000020000018278*=200000+20000-201722根据表的计算结果,各年的会计分录如下:2008年12月31日核算利息时:借:应收利息20000贷:投资收益18737持有至到期投资—利息调整12632009年1月10日收到利息时:借:银行存款20000贷:应收利息20000

2009年12月31日核算利息时:借:应收利息20000贷:投资收益18623持有至到期投资—利息调整13772010年1月10日收到利息时:借:银行存款20000贷:应收利息200002010年12月31日核算利息时:借:应收利息20000贷:投资收益18499持有至到期投资—利息调整15012011年1月10日收到利息时:借:银行存款20000贷:应收利息200002011年12月31日核算利息时:借:应收利息20000贷:投资收益18363持有至到期投资—利息调整16372012年1月10日收到利息时:借:银行存款20000贷:应收利息200002012年12月31日核算利息时:借:应收利息20000贷:投资收益18278持有至到期投资—利息调整17222013年1月10日收到利息时:借:银行存款20000贷:应收利息200003.(1)借:可供出售金融资产8000000贷:银行存款8000000(2)借:可供出售金融资产500000贷:资本公积—其他资本公积5000004.(1)a.2008年购入C公司股份时:借:长期股权投资——C公司403600贷:银行存款403600b.2008年C公司宣告分派现金股利时:借:应收股利15000贷:长期股权投资——C公司15000c.环瑞公司收到股利时借:银行存款15000

贷:应收股利15000a.计算环瑞公司2008年度应享有的每股收益每股收益=2008年度每股收益×2008年投资持有月份/全年月份=0.3×9÷12=0.225元b.计算投资收益:投资收益=0.225×50000=11250元应冲减的投资成本数额=(0.55-0.225)×50000-0.3×50000=-1250元应确认的投资收益=0.25×50000-(-1250)=13750c.2009年C公司宣告分派股利时:借:应收股利12500长期股权投资——C公司1250贷:投资收益——股票投资收益13750(2)初始投资时:借:长期股权投资——D公司(投资成本)63000000贷:银行存款60000000营业外收入30000002008年3月3日环瑞公司按持股比例计算应享有的现金股利=60万元×30%=18万元借:应收股利180000贷:长期股权投资——损益调整1800002008年4月10日收到现金股利时:借:银行存款180000贷:应收股利1800002008年12月31日,D公司全年实现利润700万元(假定不考虑所得税影响)。环瑞公司按持股比例计算应享有的所有者权益的增加额=700万元×30%=210万元借:长期股权投资——损益调整2100000贷:投资收益2100000(3)a.2007年1月10日,环瑞公司确认对E公司的长期股权投资借:长期股权投资—E公司5000000贷:银行存款—E公司5000000b.2008年1月10日,环瑞公司确认对E公司的长期股权投资借:长期股权投资——E公司12000000贷:银行存款12000000c.对长期股权投资账面价值进行调整确认新增部分长期股权投资后,启航公司对E公司投资的账面价值为:500万元+1200万元=1700万元对于E公司可辨认净资产在原投资时至新增投资交易日之间公允价值的变动(7500万元-5000万元=2500万元)相对于原持股比例12%的部分是300万元,其中属于投资后E公司实现净利润部分是45万元(450万元×10%),应调整增加长期股权投资的账面余额,同时调整留存收益;除实现净损益外其他原因导致的可辨认净资产公允价值的变动255万元(=300万元-45万元),应当调整增加长期股权投资的账面余额,同时计入资本公积(其他资本公积)。借:长期股权投资—E公司3000000

贷:资本公积——其他资本公积2550000盈余公积45000利润分配——未分配利润405000(4)借:银行存款23000000贷:长期股权投资20000000投资收益3000000同时将原计入“资本公积——其他资本公积”205万元的部分转为出售当期的投资收益:借:资本公积——其他资本公积2550000贷:投资收益2550000第六章固定资产复习思考题1.P84;2.P85;3.P85-93;4.P72.73;练习题(编会计分录及作出相关账务处理)1.练习购入固定资产的核算(1)借:固定资产293000贷:银行存款293000(2)2006年1月1日,设备如期运抵启航公司并开始安装,发生运杂费和相关税费200000元,已用银行存款付讫。2006年12月31日,设备达到预定可使用状态,发生安装调试费30000元,已用银行存款付讫。启航公司按照合同约定如期支付了款项,假定折现率为10%。(1)计算购买价款的现值:200000+120000×(P/A,10%,5)=200000+120000×3.7908=654896(元)2006年1月1日环瑞公司的账务处理:购入机器设备时:借:在建工程654896未确认融资费用145104贷:长期应付款800000首期款项支付:借:长期应付款200000贷:银行存款200000发生运杂费和相关税费200000元借:在建工程200000贷:银行存款200000(2)确定信用期间未确认融资费用的分摊额表6—1

启航公司未确认融资费用分摊表2006年1月1日日期分期付款额确认的融资费用应付本金减少额应付本金余额①②③=期初⑤×10%④=②-③期末⑤=期初⑤-④2006.01.014548962006.12.3112000045489.6074510.40380385.602007.12.3112000038038.5681961.44298424.162008.12.3112000029842.4290157.58208266.582009.12.3112000020826.6699173.34109093.242010.12.3112000010906.76*109093.24*0合计600000145104454896454896=654896-200000尾数调整:10906.76=120000-109093.24109093.24为期初应付本金。(3)2006年1月1日至2006年12月31日为设备的安装期间,未确认融资费用的分摊额符合资本化条件,应先计入在建工程,后转入固定资产的成本。2006年12月31日环瑞公司的账务处理:分摊属于本期的未确认融资费用:借:在建工程45489.60贷:未确认融资费用45489.60分期支付的款项:借:长期应付款120000贷:银行存款120000支付安装调试费用:借:在建工程30000贷:银行存款30000将在建工程的成本转入固定资产借:固定资产681988贷:在建工程681988固定资产的成本:654896+200000+45489.60+30000=930385.60(元)(4)2007年1月1日至2009年12月31日,设备已经达到预定可使用状态,未确认融资费用的分摊额不再符合资本化条件,应计入当期损益。2007年12月31日:分摊属于本期的未确认融资费用:借:财务费用38038.56贷:未确认融资费用38038.56分期支付的设备款项:借:长期应付款120000贷:银行存款1200002008年12月31日:分摊属于本期的未确认融资费用:借:财务费用29842.42贷:未确认融资费用29842.42分期支付的设备款项:借:长期应付款120000

贷:银行存款1200002009年12月31日:分摊属于本期的未确认融资费用:借:财务费用20826.66贷:未确认融资费用20826.66分期支付的设备款项:借:长期应付款120000贷:银行存款1200002010年12月31日:分摊属于本期的未确认融资费用:借:财务费用10906.76贷:未确认融资费用10906.76分期支付的设备款项:借:长期应付款120000贷:银行存款120000(3)①购入的工程物资,其入账价值应该包括价款和进项税额。借:工程物资655200贷:银行存款655200②借:在建工程——厂房551000贷:工程物资551000③借:在建工程——厂房18000贷:应付职工薪酬18000④借:在建工程——厂房5000贷:库存现金5000⑤借:固定资产——厂房574000贷:在建工程——厂房574000⑥借:原材料89060应交税费——应交增值税(进项税额)15140贷:工程物资1042002.练习固定资产折旧额的计算(1)平均年限法年折旧率=(1-5%)÷10×100%=9.5%年折旧额=60000×9.5%=5700(元)(2).双倍余额递减法表6——2

折旧计算表(双倍余额递减法)(单位:元)年度固定资产年初净值年折旧率年折旧额累计折旧额固定资产年末净值①②③=①×②④⑤=①-③16000020%12000120004800024800020%9600216003840033840020%7680292803072043072020%6144354242457652457620%4915.2040339.219660.8619660.820%3932.1644271.3615728.64715728.6420%3145.7347417.0912582.91812582.9120%2516.5849933.6710066.33910066.333533.1753466.846533.16106533.163533.16570003000(3)年数总和法表6——3折旧计算表(年数总和法)(单位:元)年度原值-净残值年折旧率年折旧额累计折旧额固定资产年末净值①②③=①×②④⑤15700010/5510363.6410363.6449636.362570009/5593272719690.9140309.093570008/558290.9127981.9232018.184570007/557254.5535236.4724763.635570006/556218.1841454.6518545.456570005/555181.8246636.4713363.637570004/554145.4550781.929218.188570003/5531090953891.016109.099570002/552072.7355963.744036.3610570001/551036.365700030003.练习固定资产的处置(1)(1)将设备转入清理时,借:固定资产清理200000累计折旧150000贷:固定资产350000(2)发生的清理费用借:固定资产清理2000贷:库存现金2000(3)残料变价收入借:银行存款1000贷:固定资产清理1000(4)保险公司赔偿借:其他应收款100000

贷:固定资产清理100000(5)清理净损益借:营业外支出101000贷:固定资产清理101000(2)(1)盘盈时,将固定资产净值转入以前年度损益调整借:固定资产100000贷:累计折旧20000以前年度损益调整80000(2)核算应交所得税借:以前年度损益调整20000 贷:应交税费——应交所得税20000(3)提取盈余公积,比例为10%。借:以前年度损益调整6000 贷:盈余公积——法定盈余公积6000(4)将剩余的价值转入利润分配借:以前年度损益调整54000 贷:利润分配——未分配利润54000(3)(1)盘亏固定资产时借:待处理财产损溢2000累计折旧17000固定资产减值准备2000贷:固定资产21000(2)按规定程序批准转销借:营业外支出2000贷:待处理财产损溢——待处理固定资产损溢2000第七章无形资产复习思考题1.P104;2.P107-116;3.P111.112;4.P114;练习题(编会计分录及作出相关账务处理)1.无形资产购买价款的现值=3000000×2.673=8019000(元)未确认融资费用=9000000-8019000=981000(元)借:无形资产--专利权 8019000未确认融资费用981000贷:长期应付款9000000第一年应确认的融资费用=8019000×6%=481140(元)第二年应确认的融资费用=[8019000-(3000000-481140)]×6%=330008.4(元)

第三年应确认的融资费用=981000-481140-330008.4=169851.6(元)第一年底付款时:借:长期应付款3000000贷:银行存款3000000借:财务费用481140贷:未确认融资费用481140第二年底付款时:借:长期应付款3000000贷:银行存款3000000借:财务费用330008.4贷:未确认融资费用330008.4第三年底付款时:借:长期应付款3000000贷:银行存款3000000借:财务费用169851.6贷:未确认融资费用169851.62编制会计分录如下:借:研发支出——费用化支出120贷:应付职工薪酬等120期末,应将费用化的研发支出结转,作会计分录如下:借:管理费用120贷:研发支出——费用化支出1202007年10月1日以后发生的支出,编制会计分录如下:借:研发支出——资本化支出70贷:应付职工薪酬等702008年1至6月又发生材料费用、直接参与开发人员的工资、场地设备等租金和注册费等支出210万元,编制会计分录如下:借:研发支出——资本化支出210贷:应付职工薪酬等2102008年6月末该项新工艺完成,达到预定可使用状态时,编制会计分录如下:借:无形资产280贷:研发支出——资本化支出2803.2009年:(1)截至2009年末该商标权的账面价值=280-280÷10×4=168(万元),可收回金额为110万元,计提减值准备58万元:借:资产减值损失580000贷:无形资产减值准备580000(2)内部研发非专利技术账面价值210万元,属于使用寿命不确定的无形资产,不进行摊销,可收回金额为170万元时计提减值准备40万元:借:资产减值损失——计提的无形资产减值准备400000贷:无形资产减值准备4000002010年:

(1)计提减值准备以后,购入的商标权在2010年继续摊销,摊销金额=110÷5=22(万元)借:管理费用220000贷:累计摊销220000(2)内部研发非专利技术确定了可使用年限后需要摊销,摊销金额=170÷4=42.5(万元)借:管理费用425000贷:累计摊销425000第八章投资性房地产复习思考题1.P117.118;2.P118-120;3.P120.121;4.P121;5.P123练习题(编会计分录及作出相关账务处理)1.(1)编制甲公司2007年1月取得该项建筑物的会计分录。借:投资性房地产 9100 贷:银行存款 9100(2)计算2007年度甲公司对该项建筑物计提的折旧额,并编制相应的会计分录。2007年度该项建筑物计提的折旧额=(9100-100)÷15×11/12=550万元。借:其他业务成本 550贷:投资性房地产累计折旧 550(3)编制甲公司2007年取得该项建筑物租金收入的会计分录。 借:银行存款 900贷:其他业务收入 900(4)计算甲公司该项房地产2008年末的账面价值。该项房地产2008年末的账面价值=9100-550-(9100-100)÷15=7950万元。(5)编制甲公司2009年收回该项建筑物的会计分录。借:固定资产 9100 投资性房地产累计折旧 1750贷:投资性房地产 9100累计折旧 17502.(1)编制乙公司自行建造办公大楼的有关会计分录。①借:工程物资 16380 贷:银行存款 16380②借:在建工程 16380 贷:工程物资 16380③借:在建工程 5560 贷:库存商品 1600

应交税费——应交增值税(销项税额)(2000×17%) 340 应付职工薪酬 3620④借:固定资产 21940 贷:在建工程 21940(2)计算乙公司该项办公大楼2008年年末累计折旧的金额。2008年年末累计折旧的金额=(21940-940)÷20×(4+12)/12=1400万元。(3)编制乙公司将该项办公大楼停止自用改为出租的有关会计分录。借:投资性房地产——成本 22000(公允价值)累计折旧 1400贷:固定资产 21940资本公积——其他资本公积 1460(4)编制乙公司该项办公大楼有关2009年末后续计量的有关会计分录。借:投资性房地产——公允价值变动 2000贷:公允价值变动损益 2000(5)编制乙公司该项办公大楼有关2009年租金收入的会计分录。借:银行存款 2400贷:其他业务收入 2400(6)编制乙公司2010年处置该项办公大楼的有关会计分录。借:银行存款 25000贷:其他业务收入 25000借:其他业务成本 24000贷:投资性房地产——成本 22000——公允价值变动 2000借:公允价值变动损益 2000贷:其他业务收入 2000借:资本公积——其他资本公积 1460 贷:其他业务收入 1460第九章资产减值复习思考题1.P129;2.P129.130;3.P130-133;4.P133练习题(编会计分录及作出相关账务处理)1.(1)计算固定资产的账面价值:该资产的账面价值=原值-累计折旧-计提的减值准备=3500-1100-300=2100(万元)

(2)计算资产的可收回金额:公允价值减去处置费用后的净额为1700万元;预计未来现金流量现值=600/(1+5%)+550/(1+5%)2+400/(1+5%)3+320/(1+5%)4+180/(1+5%)5=1820.13(万元)所以该资产的可收回金额为1820.13万元,低于该资产的账面价值2000万元,即甲设备发生了减值。(3)应该计提的资产减值准备=2100-1820.13=279.87(万元)。借:资产减值损失 279.87贷:固定资产减值准备 279.872.第一步,计算固定资产账面价值账面价值=原值-累积折旧-资产减值=1150-300-100=750万元第二步,计算资产可收回金额 (1)公允价值减去处置费用后的净额=570万元; (2)预计未来现金流量的现值=200/1.05+150/1.052+125/1.053+100/1.054+95/1.055=591万元 (3)按照公允价值减去处置费用后的净额和未来现金流量的现值孰高原则确定可收回金额=591万元第三步,确认减值准备 计提减值准备=750-591=159万元借:资产减值损失 159贷:固定资产减值准备 159第十章会计核算程序复习思考题1.P135.136;2.P137;3.P139.140.141;4.P138.161;5.P161.162.163;6.164练习题(编会计分录及作出相关账务处理)1.(1)借:原材料20000应变税金——应交增值税3400贷:应付票据23400(2)借:应付票据89500贷:应付账款89500(3)借:应付票据35000贷:短期借款35000

(4)借:应付账款56000贷:应付票据56000(5)借:应付票据23400贷:银行存款23400(6)公用承兑的全部款项=56000+56000×0.6%×3=57008(元)借:应付票据56000财务费用1008贷:银行存款570082.1.借款利息当月计入法:(1)7月1日,借入短期借款。借:银行存款1200000贷:短期借款1200000(2)9月30日,根据银行转来的支息通知单,支付第一季度利息。公司应付利息=1200000×0.6%×3=21600(元)借:财务费用21600贷:银行存款21600(3)12月31日,根据银行转来的支息通知单,支付第二季度利息并偿还借款本金。公司应付利息及本金=1200000+1200000×0.6%×3=1221600(元)借:短期借款1200000财务费用21600贷:银行存款12216002.借款利息按月预提法(1)7月1日,借入短期借款借:银行存款1200000贷:短期借款1200000(2)7月31日,预提当月利息预提当月利息=1200000×0.6%=7200(元)借:财务费用7200贷:预提费用7200(3)8月31日,预提当月利息,财务处理同前。(4)9月30日,根据银行转来的支息通知单,支付第一季度利息。公司第一季度应付利息=1200000×0.6%×3=21600(元)借:财务费用7200预提费用14400贷:银行存款21600(5)10月31日,预提当月利息。预提当月利息=1200000×0.6%=7200(元)借:财务费用7200贷:预提费用7200(6)11月30日,预提当月利息,财务处理同前。(7)12月31日,根据银行转来的支息通知单,支付第一季度利息并偿还借款本金。公司应付利息及本金=1200000+1200000×0.6%×3=1221600(元)借:短期借款1200000

财务费用7200预提费用14400贷:银行存款1221600第十一章所有者权益复习思考题1.P179.180;2.P184;3.P183;练习题(编会计分录及作出相关账务处理)1.(1)结转本年利润时 借:本年利润 1500000 贷:利润分配-未分配利润 1500000提取法定盈余公积、宣告发放现金股利时 借:利润分配——提取法定盈余公积150000 ——应付现金股利 400000 贷:盈余公积 150000应付股利 400000同时借:利润分配——未分配利润550000 贷:利润分配——提取法定盈余公积150000 ——应付现金股利 400000借:资本公积100000盈余公积200000贷:实收资本300000(2)启航股份有限公司本年年末的累计未分配利润=250000+1500000-150000-400000=12000002.(1)按4元回购股票 借:库存股 8000000 贷:银行存款8000000借:股本2000000资本公积——股本溢价3000000盈余公积3000000 贷:库存股 8000000(2)

按6元回购股票 借:库存股 12000000 贷:银行存款12000000借:股本2000000资本公积——股本溢价3000000盈余公积4000000未分配利润5000000 贷:库存股 12000000(3)按1元回购股票 借:库存股 2000000 贷:银行存款2000000借:股本2000000贷:库存股 8000000第十二章收入、费用和利润复习思考题1.P187;2.P187;3.P191.192;4.P200.2015.P205;6.207.208练习题(编会计分录及作出相关账务处理)1.启航公司销售甲产品10000件,每件售价20元(不含增值税),增值税税率均为17%,每件销售成本为12元;环瑞公司为购货方提供的商业折扣为10%,现金折扣条件为:2/10,1/20,n/30,计算现金折扣时需考虑增值税,该公司已收到购货方于销售实现后的第20天所支付的货款。要求:编制上述业务的会计分录。(1)销售实现时 借:应收账款 210600 贷:主营业务收入 180000 应交税费——应交增值税(销项税额) 30600 借:主营业务成本 120000 贷:库存商品 120000 (2)收到贷款时 借:银行存款 208494 财务费用 2106 贷:应收账款 2106002.启航公司于2009年12月10日销售甲商品一批,售价200000元(不含增值税),增值税税率17%,成本120000元。环瑞公司已收到购货方于2009年12月18日支付的款项。2010年4月10日,该批商品因质量出现严重问题被全部退回,环瑞公司同意退货并将所收货款退回。要求:编制上述业务的会计分录。答案:2009年12月10日 借:应收账款 234000 贷:主营业务收入 200000 应交税费——应交增值税(销项税额)34000

借:主营业务成本 120000 贷:库存商品 120000 2009年12月18日 借:银行存款 234000 贷:应收账款 234000 2009年4月10日 借:主营业务收入 200000 应交税费——应交增值税(销项税额)34000贷:银行存款 234000 借:库存商品 120000 贷:主营业务成本 1200003.启航公司生产A、B两种产品,A产品单位成本80元,单价100元;B产品单位成本50元,单价80元。这两种产品的增值税税率为17%,B产品需缴纳消费税,消费税税率为5%。2009年7月A、B两种产品具体销售情况如下:(1)10日收到乙企业汇来的预付购货款12000元。 (2)15日发往丙企业A产品200件,B产品300件,代垫运杂费2500元,已向银行办妥托收手续,预计款项可在10日内全部收回。 (3)20日银行转来承付通知,收到丙企业承付的货款和代垫运杂费。 (4)21日发出乙企业预订的A产品100件,代垫运杂费200元,所汇余款退回乙企业。 (5)25日采用分期收款方式向丁企业销售A产品200件,合同约定分4次等额付款,第一期货款已收到并存入银行。 (6)26日收到A产品退货20件并支付了退货款。该退货系去年售出,因质量问题退回,当时每件售价为120元,单位成本80元。 (7)27日发出委托代销A产品500件。 (8)28日收到委托代销清单,售出A产品200件,受托单位扣除按照5%计算的手续费后,将余款汇回。要求:根据上述业务编制会计分录。答案:(1)借:银行存款 12000 贷:预收账款——乙企业 12000 (2)借:应收账款——丙企业 53980 贷:银行存款 2500 主营业务收入——A产品 20000 ——B产品 24000 应交税费——应交增值税(销项税额)7480 借:主营业务税金及附加 1200[即(24000×5%)] 贷:应交税费——应交消费税 1200 借:主营业务成本 31000 贷:库存商品——A产品 16000 ——B产品 15000 (3)借:银行存款 53980 贷:应收账款——丙企业 53980 (4)借:预收账款——乙企业200 贷:银行存款 200 借:预收账款——乙企业 11700 贷:主营业务收人——A产品 10000 应交税费——应交增值税(销项税额)1700 借:预收账款——乙企业 100

贷:银行存款 100 借:主营业务成本 8000 贷:库存商品——A产品 8000 (5)借:分期收款发出商品 16000 贷:库存商品——A产品 16000 借:银行存款 5850 贷:主营业务收入——A产品 5000 应交税金——应交增值税(销项税额) 850 结转第一期成本:16000÷20000×5000=4000(元) 借:主营业务成本 4000 贷:分期收款发出商品 4000 (6)借:主营业务收入 2400 应交税费——应交增值税(销项税额)408 贷:银行存款 2808 借:库存商品 1600 贷:主营业务成本 1600 (7)借:委托代销商品 50000 贷:库存商品——A产品 50000 (8)借:银行存款 22400 营业费用 1000 贷:主营业务收入 20000 应交税费——应交增值税(销项税额) 3400 借:主营业务成本 16000 贷:委托代销商品 160004.启航公司于2009年10月1日为某公司研制开发A产品,合同规定的研制开发期为5个月,合同总收入2000000元,至2009年12月31日已发生费用800000元(假定均用银行存款支付),预收研制开发款1000000元。预计整个研制开发工程完工的总成本为1000000元。此外,经专业测量师测量,至2009年12月31日,研制开发工作的完工程度为70%。要求: (1)编制环瑞公司预收研制开发款与支付研制开发费用的会计分录; (2)分别采用以下方法确定2009年的劳务收入与成本,并编制有关会计分录: ①按专业测量师测量的研制开发工作的完工程度确定该劳务的完成程度; ②按已提供的劳务量占应提供劳务总量的百分比确定该劳务的完成程度(假定研制开发期内劳务量均衡发生);③按已发生的成本占估计总成本的百分比确定该劳务的完成程度。答案:(1)该公司应编制如下会计分录: ①支付研制开发费用时: 借:劳务成本 800000 贷:银行存款 800000 ②预收款项时: 借:银行存款 1000000 贷:预收账款 1000000 (2)确认该项劳务的本期收入和费用: 2009年确认的收入=劳务总收入×劳务的完成程度-以前年度已确认的收入 2009年确认的费用=劳务总成本×劳务的完成程度-以前年度已确认的费用 ①按专业测量师测量的研制开发工作的完工程度确定该劳务的完成程度经专业测量师测量的该研制开发工作的完工程度为70%

故2009年应确认的收入为:2000000×70%-0=1400000(元) 2009年应确认的费用为:1000000×70%-0=700000(元) 企业应根据所确定的营业收入和相关费用,编制以下分录: 借:预收账款 1400000 贷:主营业务收入 1400000 借:主营业务成本 700000 贷:劳务成本 700000 ②按已提供的劳务量占应提供劳务总量的百分比确定该劳务的完成程度 A产品研制开发已完成的工作时间为3个月,占完成此项劳务所需总工作时间5个月的60%,故2009年应确认的收入为:2000000×60%-0=1200000(元) 2009年应确认的费用为:1000000×60%-0=600000(元) 企业应根据所确定的营业收入和相关费用,编制下列分录: 借:预收账款 1200000 贷:主营业务收入 1200000 借:主营业务成本 600000 贷:劳务成本 600000 ③按已经发生的成本占估计总成本的百分比确定该劳务的完成程度 已经发生的成本占估计总成本的百分比为:800000/1000000×100%=80% 故2007年应确认的收入为:2000000×80%-0=1600000(元) 2007年应确认的费用为:1000000×80%-0=800000(元) 企业应根据所确定的营业收入和相关费用,编制下列分录: 借:预收账款 1600000 贷:主营业务收入 1600000 借:主营业务成本 800000 贷:劳务成本 8000005.启航公司年终结账前有关损益类科目的年末余额如下: 收益类科目期末余额成本费用或支出类科目期末余额主营业务收入100000主营业务成本50000其他业务收入40000其他业务成本10000投资收益10000主营业务税金及附加6000营业外收入30000销售费用4000 管理费用12000 财务费用5000 营业外支出9000 12月31日又发生下列业务: (1)原材料盘亏损失2000元经批准计入当期管理费用; (2)经查企业营业外支出中有1500元为税款滞纳罚金;(3)经查企业该年超过计税工资标准发放的工资数额为3500元。要求: (1)根据上述12月31日的业务编制有关会计分录; (2)将上述损益类科目结转“本年利润”科目。答案:(1)编制会计分录如下: ①借:管理费用 2000 贷:待处理财产损溢 2000 ②、③不作会计分录。

(2)结转损益类科目: 借:主营业务收入 100000 其他业务收入 40000 投资收益 10000 营业外收入 30000 贷:本年利润 180000 借:本年利润 98000 贷:主营业务成本 50000 其他业务成本 10000 主营业务税金及附加 6000 销售费用 4000 管理费用 14000[即(12000+2000)] 财务费用 5000 营业外支出 9000第十三章所得税复习思考题P222.223;2.P224-227;3.P227-229;4.P229.230练习题(编会计分录及作出相关账务处理))1.起航公司2008年该固定资产账面价值=100-100*20%/2=90万元该固定资产计税基础=100-100*10%/2=95万元应自家递延所得税资产(95-90)*25%=1.25万元应交所得税=(500+20+5)*25%=131.25万元所得税费用=131.25-1.25=130万元借:所得税费用130递延所得税资产1.25贷:应交税费——应交所得税131.252.(1)存货不形成暂时性差异。理由:按照《企业会计准则第18号——所得税》的规定,暂时性差异,是指资产或负债的账面简直与其计税基础之间的差额。2007年末乙公司的库存商品账面余额为2000万元,没有计提存货跌价准备,即账面价值为2000万元;存货的账面余额为其实际成本,可以在企业收回资产账面价值过程中,计算应交纳税所得额时按照税法规定自应税经济利益中抵扣,故库存商品的计税基础为2000万元。因资产账面价值与其计税基础之间没有差异,不形成暂时性差异。(2)无形资产形成可抵扣暂时性差异。理由:无形资产的账面价值为500万元,其计税基础为600万元,形成暂时性差异100万元;按照规定,当资产的账面价值小于其计税基础时,会产生可抵扣暂时性差异,故上述暂时性差异为可抵扣暂时性差异。

应确认递延所得税资产=100*25%=25(万元)。该公司的账务处理是:借:递延所得税资产25贷:所得税费用25(3)交易性金融资产形成应纳税暂时性差异。理由:交易性金融资产的账面价值为860万元,其计税基础为800万元,形成暂时性差异60万元;按照税法规定,当资产的账面价值大于其计税基础是,会产生应纳税暂时性差异,故上述暂时性差异为应纳税暂时性差异。应确认递延所得税负债=60*25%=15(万元)。该公司的账务处理是:借:所得税费用15贷:递延所得税负债15(4)可供出售金融资产形成应纳税暂时性差异。理由:可供出售金融资产的账面价值为2100万元,其计税基础为2000万元,形成暂时性差异100万元;按照税法规定,当资产的账面价值大于其计税基础时,会产生应纳税暂时性差异,故上述暂时性差异为应纳税暂时性差异。应确认递延所得税负债=100*25%=25(万元)。该公司的账务处理是:借:资本公积——其他资本公积25贷:递延所得税负债25(5)该企业合并形成应纳税暂时性差异。理由:资产的账面价值为800万元,其计税基础为650万元,形成暂时性差异150万元。按照规定,当资产的账面价值大于其计税基础时,会产生应纳税暂时性差异,故上述按时性差异为应纳税按时性差异。应确认递延所得税负债=150*25%=37.5(万元)。乙公司的账务处理是:借:商誉37.5贷:递延所得税负债37.53.(1)计算应交所得税应交所得税=(税前会计利润110-公允值变动损益15+预计保修费用5)*33%=33(万元)(2)确认年末递延所得税资产或递延所得税负债1.交易性金融资产项目产生的递延所得税负债年末余额=应纳税暂时性差异*所得税税率=15*25%=3.75(万元)2.预计负债项目产生的递延所得税资产=可抵扣暂时性差异*所得税税率=5*25%=1.25(万元)(3)计算所得税费用2007年所得税费用=本期应交所得税+(期末递延所得税负债-期初递延所得税负债)-(期末递延所得税资产-期初递延所得税资产)=33+(3.75-0)-(1.25-0)=35.5(万元)该公司所得税费用账务处理是:借:所得税费用35.5递延所得税资产1.25贷:应交税费——应交所得税33递延所得税负债3.75第十四章财务报告

复习思考题1.P237.238.239;2.P240-244;3.P246-248;4.P257;5.P260-264;练习题(编会计分录及作出相关账务处理)1.编制资产负债表: 资产负债表(简表) 编制单位:甲企业 2008年12月31日 单位:元 项目金额项目金额资产 负债和所有者权益 流动资产: 流动负债: 货币资金69000短期借款10000应收票据60000应付账款150000应收账款125000预收款项60000预付款项50000应付职工薪酬-4000存货215000应交税费13000流动资产合计519000-—年内到期的非流动负债30000非流动资产: 流动负债合计259000固定资产500000非流动负债: 在建工程40000长期借款50000无形资产150000负债合计309000非流动资产合计690000所有者权益: 实收资本500000 盈余公积200000 未分配利润200000 所有者权益合计900000资产总计1209000负债及所有者权益总计12090002.练习利润表编制(1)编制A公司上述(1)至(10)和(12)项经济业务相关的会计分录(应交税费科目要求写出明细科目及专栏名称)。(1)借:应收账款 234 贷:主营业务收入 200 应交税费——应交增值税(销项税额) 34借:主营业务成本 150 贷:库存商品 150 (2)借:主营业务收入 50 应交税费——应交增值税(销项税额)8.5 贷:应收账款 58.5(3)借:库存商品 150 贷:发出商品 150

借:应交税费——应交增值税(销项税额)34 贷:应收账款 34(4)借:银行存款 300 贷:其他业务收入 300借:其他业务成本250 贷:投资性房地产——成本250(5)借:银行存款150贷:其他业务收入150(6)借:银行存款 50 贷:递延收益 50 (7)借:银行存款60 贷:营业外收入60(8)借:在建工程5 财务费用15 贷:应付利息20(9)借:资产减值损失10 贷:固定资产减值准备10(10)借:待处理财产损溢 30 贷:原材料 30 借:管理费用 30 贷:待处理财产损溢 30借:待处理财产损溢 30 累计折旧 150 固定资产减值准备 20 贷:固定资产 200 借:营业外支出 30 贷:待处理财产损溢 30(12)借:所得税费用 47.75 贷:应交税费——应交所得税 47.75 (2)编制A公司2008年6月份的利润表。(答案中的金额单位用万元表示)。编制利润表利 润 表编制单位:A公司 2008年度6月 单位:万元项目本期金额一、营业收入 600减:营业成本 400 营业税金及附加 13 销售费用 20 管理费用 40 财务费用 15 资产减值损失 10加:公允价值变动收益(损失以“-”号填列) 50 投资收益(损失以“-”号填列) 10

其中:对联营企业和合营企业的投资收益 二、营业利润(亏损以“-”号填列) 162加:营业外收入 65减:营业外支出 36其中:非流动资产处置损失 30 三、利润总额(亏损总额以“-”号填列) 191减:所得税费用 47.75四、净利润(净亏损以“-”号填列) 143.253.练习现金流量的计算(1)销售商品、提供劳务收到的现金=(6000+1020)+(1170-3510)+(630-300)= 5010(万元)(2)购买商品、接受劳务支付的现金=2000+340+(2000-2600)+(2340-1755)=2325(万元)(3)支付的各项税费=实际交纳的增值税款300+支付的所得税款(50+60-30)=380(万元)(4)投资支付的现金=600(万元)(5)收回投资收到的现金=300+30+50+500=880(万元)(6)取得投资收益收到的现金=80+60-0=140(万元)(7)取得借款收到的现金=400+200=600(万元)(8)偿还债务支付的现金=500+(600+400-700)=800(万元)'

您可能关注的文档

- 中学教育心理学章节习题与答案解析.doc

- 中小学教师招聘考试《教育学》试题及答案.doc

- 中小学教师融合教育知识网络竞赛练习与答案.doc

- 中山大学《中国古代文学》考研备考习题——明清文学史(答案).doc

- 中山大学《中国古代文学批评史》考研备考习题集(答案).doc

- 中山大学考研《中国古代文学批评史》讲义、习题、答案.doc

- 中级会计习题集答案.doc

- 中级经济法2015年1-8章习题打印版含答案解析.doc

- 中级经济法第2章练习.doc

- 中级财务会计(第二版)课后习题答案.doc

- 中级财务会计习题与案例(第二版)答案 东北财经大学出版社.doc

- 中级财务会计习题及答案.doc

- 中级财务会计习题答案.docx

- 中级财务会计学湖南大学课后答案.docx

- 中级财务会计第四章存货习题及答案.doc

- 中级财务会计答案(第二版)(刘永泽).doc

- 中级财务会计课后习题答案.doc

- 中职计算机应用基础习题集及答案.doc

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明