- 137.95 KB

- 2022-04-22 11:14:27 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

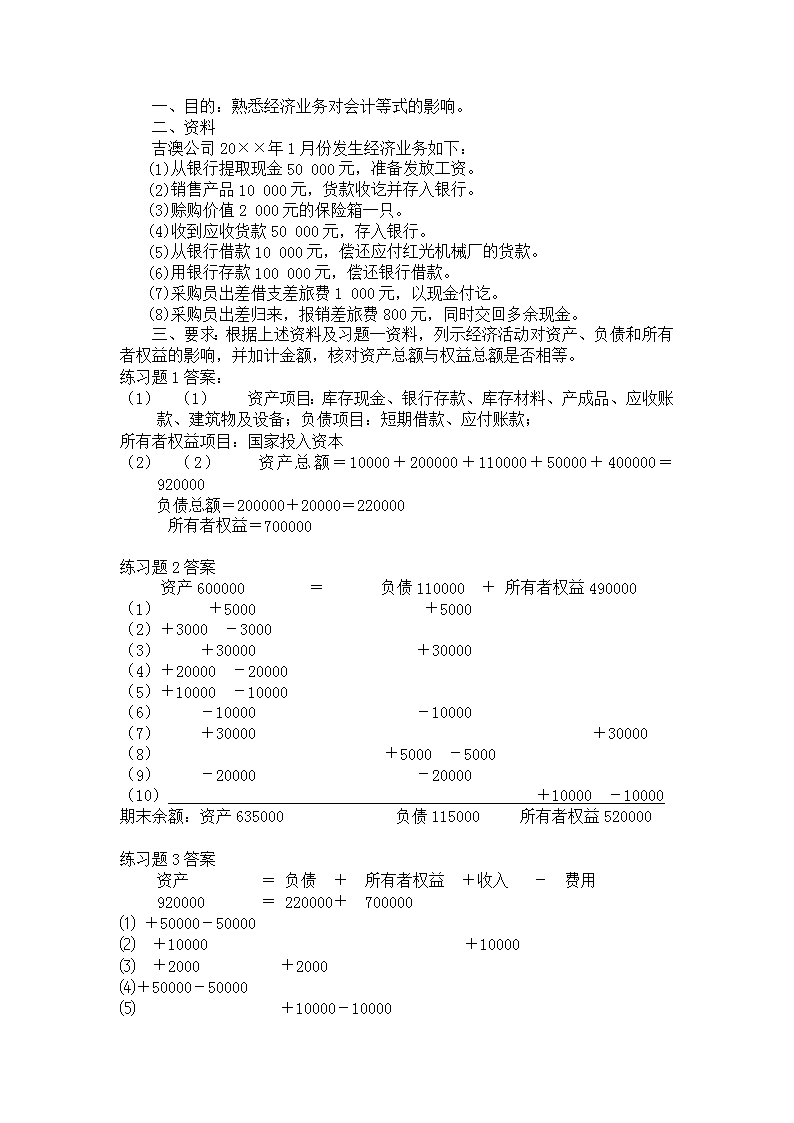

'第一章会计的基本理论思考题 一、试分析会计理论界对会计概念的不同观点,提出自己的看法,并加以论述。二、什么叫会计要素?各个会计要素的涵义是什么?它们之间有什么相互关系?三、会计等式为什么会成立?经济业务的发生是否会破坏会计等式的平衡关系?它的理论意义是什么?四、什么叫权责发生制和收付实现制?练习题1一、目的:熟悉资产、负债、所有者权益的内容。二、资料:吉澳公司20××年1月1日财务状况如下:(1)库存现金10000元。(2)银行存款200000元。(3)库存材料110000元。(4)产成品50000元。(5)应收贷款150000元。(6)厂房建筑物及各种设备400000元。(7)国家投入资本700000元。(8)向银行借人短期借款200000元。(9)应付红光机械厂货款20000元。三、要求:(1)根据上述资料确定资产、负债及所有者权益项目。(2)分别加计资产、负债及所有者权益的总额,并对该结果加以简要说明。练习题2一、目的:练习经济业务的发生对会计等式的影响。二、资料:某企业6月1日资产项目合计为600000元,负债项目合计为110000元,所有者权益项目合计为490000元。本月发生下列经济业务:(1)购入材料一批已入库,金额5000元,料款暂欠。(2)购入材料一批已入库,金额3000元,款项以银行存款支付。(3)从银行借入资金30000元,存入银行。(4)收到销货单位归还所欠货款20000元,存入银行。(5)以现金10000元,支付采购员出差预借的差旅费。(6)以银行存款20000元偿还短期借款。(7)接收捐赠设备一台,价值30000元。(8)从银行取得借款5000元,直接偿还前欠料款。(9)以银行存款20000元缴纳应交税金。(10)将盈余公积10000元,转增资本。三、要求:根据上述资料(1)逐项分析上述经济业务发生后对资产、负债和所有者权益三个要素增减变动的影响;(2)计算月末资产、负债和所有者权益三个要素的总额,并列出会计等式。练习题3

一、目的:熟悉经济业务对会计等式的影响。二、资料吉澳公司20××年1月份发生经济业务如下:(1)从银行提取现金50000元,准备发放工资。(2)销售产品10000元,货款收讫并存入银行。(3)赊购价值2000元的保险箱一只。(4)收到应收货款50000元,存入银行。(5)从银行借款10000元,偿还应付红光机械厂的货款。(6)用银行存款100000元,偿还银行借款。(7)采购员出差借支差旅费1000元,以现金付讫。(8)采购员出差归来,报销差旅费800元,同时交回多余现金。三、要求:根据上述资料及习题一资料,列示经济活动对资产、负债和所有者权益的影响,并加计金额,核对资产总额与权益总额是否相等。练习题1答案:(1)(1) 资产项目:库存现金、银行存款、库存材料、产成品、应收账款、建筑物及设备;负债项目:短期借款、应付账款;所有者权益项目:国家投入资本(2)(2) 资产总额=10000+200000+110000+50000+400000=920000负债总额=200000+20000=220000所有者权益=700000练习题2答案资产600000 = 负债110000 +所有者权益490000(1) +5000 +5000(2)+3000 -3000(3) +30000 +30000(4)+20000 -20000(5)+10000 -10000(6) -10000 -10000(7) +30000 +30000(8) +5000 -5000(9) -20000 -20000(10) +10000 -10000期末余额:资产635000 负债115000 所有者权益520000练习题3答案资产 =负债 + 所有者权益 +收入 - 费用920000 =220000+ 700000⑴+50000-50000⑵ +10000 +10000⑶ +2000 +2000⑷+50000-50000⑸ +10000-10000

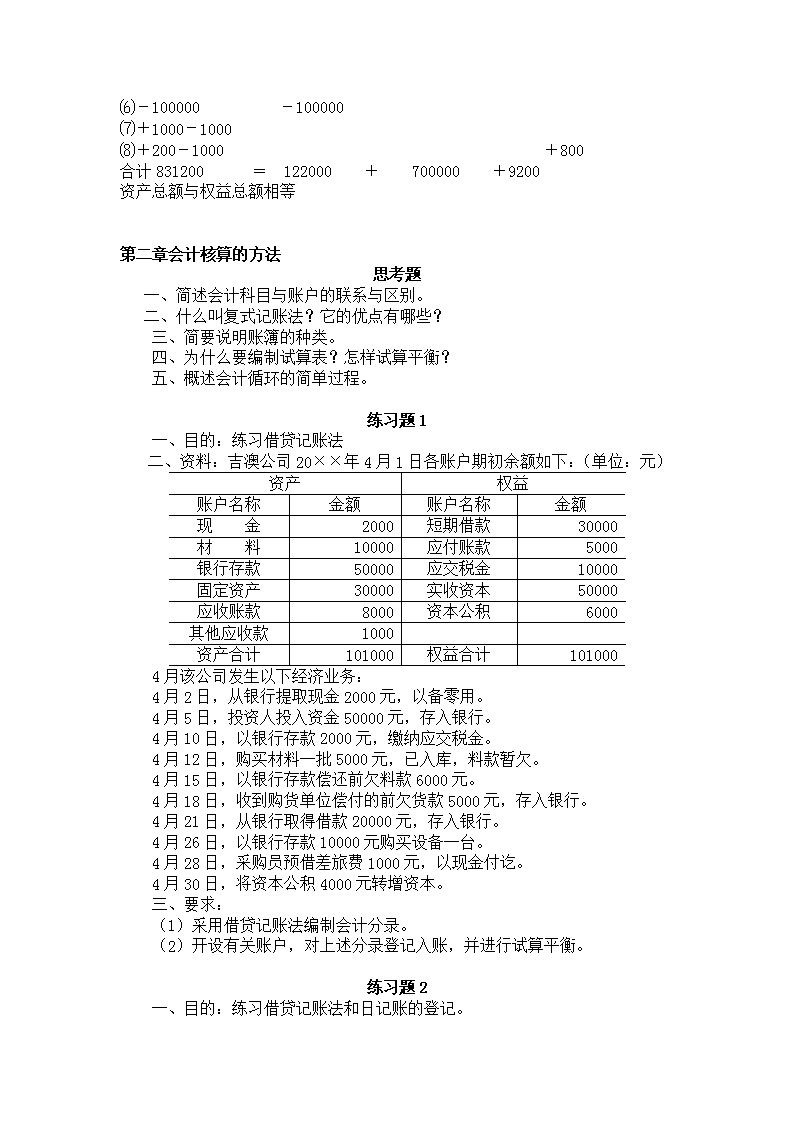

⑹-100000 -100000⑺+1000-1000⑻+200-1000 +800合计831200 = 122000 + 700000 +9200资产总额与权益总额相等第二章会计核算的方法思考题一、简述会计科目与账户的联系与区别。二、什么叫复式记账法?它的优点有哪些?三、简要说明账簿的种类。四、为什么要编制试算表?怎样试算平衡?五、概述会计循环的简单过程。练习题1 一、目的:练习借贷记账法二、资料:吉澳公司20××年4月1日各账户期初余额如下:(单位:元)资产权益账户名称金额账户名称金额现 金2000短期借款30000材 料10000应付账款5000银行存款50000应交税金10000固定资产30000实收资本50000应收账款8000资本公积6000其他应收款1000资产合计101000权益合计1010004月该公司发生以下经济业务:4月2日,从银行提取现金2000元,以备零用。4月5日,投资人投入资金50000元,存入银行。4月10日,以银行存款2000元,缴纳应交税金。4月12日,购买材料一批5000元,已入库,料款暂欠。4月15日,以银行存款偿还前欠料款6000元。4月18日,收到购货单位偿付的前欠货款5000元,存入银行。4月21日,从银行取得借款20000元,存入银行。4月26日,以银行存款10000元购买设备一台。4月28日,采购员预借差旅费1000元,以现金付讫。4月30日,将资本公积4000元转增资本。三、要求:(1)采用借贷记账法编制会计分录。(2)开设有关账户,对上述分录登记入账,并进行试算平衡。练习题2一、目的:练习借贷记账法和日记账的登记。

二、资料:吉澳公司19××年1月份发生下列经济业务:1月1日,银行存款日记账期初余额为400000元。1月2日,开出现金支票一张,金额5000元,用于办公室零星开支备用。1月3日,支付邮电费10000元,以银行存款付讫。1月4日,销售产品一批,价款50000元,增值税税率17%,款项尚未收到。1月5日,购买材料一批,价款25000元,增值税税率17%,款项已用银行存款付讫。1月7日,上述货款已收到并存入银行。1月8日,职工李明出差,借支差旅费1000元,以现金付讫。1月9日,从银行提取现金80000元,以备发放工资。1月15日,用银行存款5000元支付本月水电费。1月20日,从银行存款户中支付仓库租金10000元。1月24日,职工李明出差回来,凭差旅费单据报销750元,多余现金退回。 1月28日,从银行存款户中支付短期借款利息1240元。三、要求:根据上述资料,运用借贷记账法编制会计分录,并逐笔登记银行存款日记账。练习题3一、目的:练习平行登记法。二、资料:吉澳公司20××年1月份“应付账款”总账期初余额为20000元,其中欠东方工厂15000元,新新工厂5000元。本月又发生下列业务:(1)向东方工厂购进材料一批价款36600元,该厂代垫运杂费200元,合计36800元,贷款赊欠未付。(2)从银行存款户中支付51800元,归还东方工厂应付账款。其中上期结欠15000元,本期货款36800元。(3)向东方工厂购进材料,计货款42000元,该厂代垫运杂费300元,共计42300元,货款暂欠未付。(4)向新新工厂购进材料60000元,货款赊欠未付。(5)从银行存款中支付30000元,归还东方工厂的应付账款。三、要求:根据上述资料,运用借贷记账法编制会计分录,并平行登记“应付账款”总账及东方工厂和新新工厂明细账。练习题1答案:试算平衡表项目期初余额本期发生额期末余额借贷借贷借贷现 金2000200010003000银行存款500007500020000105000应收账款800050003000其他应收款100010002000材 料10000500015000固定资产300001000040000

短期借款300002000050000应付账款5000600050004000应交税金1000020008000实收资本5000054000104000资本公积600040002000合计101000101000105000105000168000168000练习题2:会计分录:1.2提现,办公室备用借:现金 5000 贷:银行存款 5000借:其他应收款——办公室5000 贷:现金 50001.3以银行存款支付邮电费借:管理费用 10000 贷:银行存款 100001.4赊销产品借:应收账款 58500 贷:主营业务收入 50000应交税金——应交增值税(销项税额)85001.5以银行存款购买材料借:原材料 25000应交税金——应交增值税(进项)4250 贷:银行存款 292501.7收回货款借:银行存款 58500 贷:应收账款 585001.8职工预借差旅费借:其他应收款——李明 1000 贷:现金 10001.9提现,备发工资借:现金 80000 贷:银行存款 800001.15以银行存款支付本月水电费借:管理费用 5000 贷:银行存款 50001.20以银行存款支付仓库租金借:营业费用 10000 贷:银行存款 100001.24职工报账,退回剩余现金借:管理费用 750现金 250

贷:其他应收款――李明 10001.28以银行存款支付短期借款利息借:财务费用 1240 贷:银行存款 1240银行存款日记账 年凭证摘 要对方科目借方贷方余额月日字号11期初余额40000012提现,办公室备用现金500039500013支付邮电费管理费用1000038500015购买材料原材料等2925035575017收到货款应收账款5850041425019提现,备发工资现金80000334250115支付水电费管理费用5000329250120支付仓库租金营业费用10000319250128支付短期借款利息财务费用1240318010131本月合计58500140490练习题3会计分录:(1)借:材料采购 36800 (2)借:应付账款—东方51800 贷:应付账款—东方 36800 贷:银行存款 51800(3)借:材料采购 42300 (4)借:材料采购 60000 贷:应付账款—东方 42300 贷:应付账款—新新 60000(5)借:应付账款—东方30000贷:银行存款 30000应付账款总账余额=20000+36800-36800-15000+42300+60000-30000=77300其中:“应付账款――东方工厂”明细账余额为12300元; “应付账款――新新工厂”明细账余额为65000元;第三章 流动资产思考题一、简述现金核算的范围。二、应收账款的入账金额如何确认?在有现金折扣的情况下,应收账款的入账金额如何确认?三、为什么要设立“坏账准备”账户?它体现了哪一条会计原则?估计坏帐有哪些方法?四、应收票据贴现业务发生时,如何计算贴现息及进行会计处理?五、债务重组的方式有哪些?会计上针对不同的方式如何进行处理?六、应收项目在资产负债表上列示应注意些什么? 七、简述存货的范围与分类。八、存货的入账价值包括哪些部分?九、什么是实地盘存制和永续盘存制,各自的优缺点是什么?十、材料按实际成本核算时发出成本的计价方法主要有几种?十一、低值易耗品的摊销方法有哪几种?十二、材料按计划成本计价时,应设置哪些账户?如何核算?十三、存货盘盈、盘亏、损毁如何核算?

练习题1一、目的:练习银行存款余额调节表。二、资料:吉澳公司20××年4月30日银行存款日记账余额为90000元,银行送来对账单余额为100000元。经逐笔核对,发现以下四笔未达账项。(1)公司月末将转账支票14000元送存银行,公司已记账,而银行尚未记账。(2)公司月末开出支票7000元,公司已记账,银行尚未记账。(3)银行代公司收入销售款20000元,银行已记账,而公司尚未收到银行收款通知,因而尚未记账。(4)银行代企业支付水电费、电话费3000元,银行已记账,而公司尚未收到银行付款通知,因而尚未记账。三、要求:(1)根据上述资料编制银行存款余额调节表。 (2)如果调节后的银行存款余额仍不相等,应如何处理?答案:(1)银行存款余额调节表项目余额项目余额银行对账单余额100000企业银行存款日记账余额90000加:企业已收银行未收14000加:银行已收企业未收20000减:企业已付银行未付7000减:银行已付企业未付3000调节后余额107000调节后余额107000(2)如果调节后的银行存款余额仍不相等,则应进一步逐笔核对,发现错账、漏账应立即予以纠正。练习题2一、目的:练习交易性金融资产的核算。二、资料:吉澳公司于2000年3月10日购入宏达公司股票10万股作为短期投资。每股购入价5元,另支付相关税费1万元。吉澳公司将持有宏达公司股权划分为交易性金融资产,且持有宏达公司股权后对其无重大影响。2000年3月20日宏达公司宣告分配现金股利,每股0.5元。吉澳公司于2000年4月10日收到应得现金股利。2000年6月30日该批股票的市价为40万元。2000年8月10日,吉澳公司将宏达公司股票对外转让5万股,实得价款22万元。三、要求:编制吉澳公司从购入股票到转让股票的全部会计分录。练习题2答案(金额单位用万元表示) (1)2000年3月10日 借:交易性金融资产——成本 50 投资收益 1 贷:银行存款 51 (2)2000年3月20日 借:应收股利 5贷:投资收益 5 (3)2000年4月10日借:银行存款 5 贷:应收股利 5 (4)2000年6月30日 借:公允价值变动损益 10 贷:交易性金融资产——公允价值变动损益 10 (4)2000年8月10借:银行存款 22 交易性金融资产——公允价值变动损益 5 投资收益 3贷:交易性金融资产——成本 25 公允价值变动损益 5练习题3一、目的:练习应收票据的账务处理。二、资料:吉澳公司发生下列经济业务:(1)4月1日收到一张面值为50000元,年利率为6%的商业承兑汇票,结欠前欠的货款,期限为60天。(2)5月10日将其贴现,贴现率为7.2%,贴现所得款项已存入银行。

(3)6月1日接到银行通知,该票据遭到拒付,银行已将票据的到期值连同拒付手续费100元从企业账户中扣出。三、要求:(1)计算贴现所得额;(2)作出4月1日――6月1日的账务处理。答案:1.(1)4月1日收到票据时:借:应收票据 50000 贷:应收账款 50000 (2)5月10日贴现时:贴现期限:20天到期值:50000×(1+6%×60/360)=50500贴现利息:50500×7.2%×20/360=202贴现金额:50500-202=50298借:银行存款 50298 贷:应收票据贴现(或应收票据) 50000 财务费用 298 (3)6月1日接银行通知时:借:应收账款 50600 贷:银行存款 50600如果贴现时记入“应收票据贴现”,则应同时借:应收票据贴现 50000 贷:应收票据 50000练习题4一、目的:练习应收账款的账务处理。二、资料:吉澳公司200×年1—2月内发生经济业务如下:(1)1月2日销售商品一批给新新公司,价款100000元,增值税税率17%,贷款尚未收到。(2)1月10日销售商品一批给宏远公司,价款50000元,付款条件为2/10、1/20、n/30。 (3)1月25日收到新新公司退来的1月2日销售的部分商品,发票价格为1200元。 (4)1月26日,收到新新公司支票一张,余款全部支付。 (5)1月28日宏远公司用银行汇票结算方式,结清了1月10日的货款。三、要求:用总价法编制有关会计分录。答案:(1)1.2赊销商品借:应收账款—新新 117000 贷:主营业务收入 100000 应交税金—增(销项税额) 17000(2)1.10赊销商品借:借:应收账款—宏远 50000 贷:主营业务收入 50000(3)1.25收到退货借:主营业务收入(销售退回) 1200 应交税金—增(销项税额) 204 贷:应收账款—新新 1404(4)1.26收回新新帐款借:银行存款 115596 贷:应收账款 115596(5)1.28收到宏远帐款借:银行存款 49500 财务费用—销货折扣 500 贷:应收账款 50000练习题5

一、目的:练习坏账的账务处理。二、资料:吉澳公司每年末按应收账款余额的5‰提取坏账准备。该企业第一年末应收账款余额200000元;第二年4月发生坏账5000元,第二年末应收账款的余额为300000元;第三年10月又收回上年已确认坏账的3000元,第三年末应收账款余额为100000元。三、要求:根据上述业务编制有关会计分录。答案:第一年年末:提取数:200000×5‰=1000借:资产减值损失 1000 贷:坏账准备 1000 第二年,发生坏账时:借:坏账准备 5000 贷:应收账款 5000第二年年末:提取数:300000×5‰+4000=5500借:资产减值损失 5500 贷:坏账准备 5500 第三年,收回坏账时:借:应收账款 3000 贷:坏账准备 3000借:银行存款 3000 贷:应收账款 3000 第三年年末:提取数:100000×5‰-4500=-4000借:坏账准备 4000贷:资产减值损失 4000练习题6一、目的:熟悉存货按实际成本材料发出的明细分类核算。二、资料:某企业采用定期盘存制,20××年5月份的存货有关资料如下:期初存货3000千克,单价4元。(1)5月4日,进货2000千克,单价3元。(2)5月6日,销货1000千克。(3)5月8日,进货6000千克,单价3.5元。(4)5月12日,销货5000千克。(5)5月20日,进货5500千克,单价3元。(6)5月22日,进货4000千克,单价3元。(7)5月30日,销售5000千克。三、要求:分别用先进先出法、加权平均法、移动加权平均法计算存货成本,编制材料明细分类账。答案:(1)先进先出法:日期收入发出结存数量单位成本总成本数量单位成本总成本数量单位成本总成本5月1日30004120005月4日20003600030002000431200060005月6日1000440002000200043800060005月8日60003.521000200020006000433.580006000210005月12日200020004380006000

10003.5350050003.5175005月20日5500316500500055003.5317500165005月22日4000312000500095003.5317500285005月30日50003.5175009500328500合计17500555001100039000950028500本期发出存货成本=39000元 期末结存存货成本=28500元(2)加权平均法:存货的加权平均单位成本=[期初结存金额+∑(本期各批购货的实际单位成本×本期各批购货的数量)]/(期初结存数量+∑本期各批购货数量)=[4×3000+(3×2000+3.5×6000+3×5500+3×4000)]/[3000+(2000+6000+5500+4000)]=3.29本期发出存货成本=11000×3.29=36190元期末结存存货成本=12000+55500-36190=31310(3)移动加权平均法:存货的移动平均单位成本=(本次购入前结存存货总成本+本次购入存货实际成本)/(本次购入前存货数量+本次购入存货数量)5.4购货后的平均单位成本=(12000+6000)/(3000+2000)=3.6元5.6销货后账面存货成本=18000-1000×3.6=144005.8购货后的平均单位成本=(14400+21000)/(4000+6000)=3.54元5.12销货后账面存货成本=35400-5000×3.54=177005.20购货后的平均单位成本=(17700+16500)/(5000+5500)=3.257元5.22购货后的平均单位成本=(34200+12000)/(10500+4000)=3.186元5.30销货后账面存货成本=46200-5000×3.186=30270元练习题7 一、目的:练习存货按计划成本的总分类核算。 二、资料:某企业采用计划成本计价,有关资料如下: 某企业材料按计划成本计算,假定甲材料计划价格为12.50元/件,上月底存1000件,总分类账材料账户余额为12500元,材料成本差异为贷方余额500元。本月购入800件,取得增值税发票,计11800元,其中货价10085.47,增值税金1714.53元,领用1300件。 三、要求:根据上述资料编制有关会计分录: (1)本月购入材料(已用银行存款付讫)分录; (2)材料到达验收入库的分录; (3)计算材料成本差异率; (4)本月领用材料的分录;(5)分摊材料成本差异的分录。答案:(1)购入材料借:材料采购 10085.47 应交税金――应交增值税(进项税额)1714.53 贷:应付账款 11800(2)验收入库借:原材料 10000材料成本差异 85.47

贷:材料采购 10085.47(3)材料成本差异率=(500-85.47)/(12500+10000)=1.84%(4)领用材料借:生产成本 16250 贷:原材料 16250(5)领用材料应分摊差异额=16250×1.84%=299借:生产成本 299贷:材料成本差异 299练习题8一、目的:练习存货跌价准备转回的处理。二、资料:2003年12月31日,吉澳公司A材料的账面成本为10万元,由于A材料的市场价格下跌,导致由A材料生产的B机器的可变现净值低于其成本。A材料的预计可变现净值为8万元,由此计提存货跌价准备2万元。假定:(1)2007年6月30日,A材料的账面成本为10万元,由于A材料市场价格有所上升,使得A材料的可变现净值变为9.5万元。(2)2007年12月31日,A材料的账面成本为10万元,由于A材料市场价格进一步上升,预计A材料的可变现净值为11.1万元。三、要求:做出吉澳公司的有关账务处理。答案:(1)2007年12月31日,由于A材料市场价格上升,A材料的可变现净值有所恢复,应计提的存货跌价准备为0.5万元(10万元-9.5万元),则当期应冲减已计提的存货跌价准备1.5万元,冲减额小于已计提的存货跌价准备2万元,因此,应转回的存货跌价准备为1.5万元。会计分录为:借:存货跌价准备 15000 贷:资产减值损失——存货减值损失 15000(2)2007年12月31日,A材料的可变现净值又有所恢复,应冲减存货跌价准备为1.1万元,但是对A材料已计提的存货跌价准备的金额仅为0.5万元,因此,当期应转回的存货跌价准备为0.5万元而不是1.1万元。会计分录为:借:存货跌价准备 5000 贷:资产减值损失——存货减值损失 5000第四章 非流动资产思考题一、简述短期投资与长期投资的区别。二、如何确认股票投资的入账价值?三、如何用成本法和权益法对股票投资记账?四、为什么会有债券的溢价和折价问题?五、简述债券溢价和折价摊销的会计处理,并比较直线法与实际利率法的优缺点。六、简述长期投资收回的核算。七、试述成本法和权益法各自的适用范围。八、固定资产有哪些特点? 九、固定资产的原始价值如何确定?十、影响固定资产折旧的因素有哪些?十一、计提固定资产折旧的方法有哪些?十二、盘盈、盘亏固定资产应怎样核算?十三、企业以不同方式取得的固定资产应分别如何处理? 十四、什么是无形资产?它有什么特点? 十五、如何进行无形资产的计价? 十六、如何进行无形资产的摊销?如何确定无形资产的摊销期限?十七、如何进行无形资产转让的核算?十八、递延资产包括哪些内容?它与待摊费用有什么不同?十九、开办费包括哪些内容?不包括哪些内容?

二十、什么是其他资产?包括哪些内容?是否需要摊销?为什么?练习题1一、一、 目的:练习长期债权投资及折价摊销的核算。二、二、 资料:吉澳公司于20×1年7月1日购入某公司当年1月1日发行的三年期债券200000元,购入价格为201000元,票面利率为6%,付息日为每年的1月1日,本金在债券到期时一次偿还。该公司对债券的折价采取直线法摊销。三、要求:编制购入、年末计息及摊销折价、收取利息和到期时的会计分录。答案:(1)(1) 购入时,该债券的应收利息为6000元(=200000×6%/2),入账价值应为195000元,折价5000元,会计分录如下:借:长期债券投资――债券投资(面值) 200000应收利息 6000贷:长期债券投资――债券投资(折价) 5000 银行存款 201000(2)(2) 每年年末计算应收利息并摊销折价第一年年末,应收利息为6000元(=200000×6%/2)应摊销的折价=1000元(=5000/2.5×0.5)借:长期债券投资――债券投资(折价) 1000应收利息 6000贷:投资收益――债券利息收入 7000第二年和第三年年末,应收利息为12000元(=200000×6%)每年应摊销的折价为2000元(5000/2.5)借:长期债券投资――债券投资(折价) 2000 ――应收利息 12000贷:投资收益――债券利息收入 14000(3)(3) 每年收到利息时借:银行存款 12000贷:应收利息 12000(4)(4) 到期收回本金借:银行存款 200000贷:长期债券投资――债券投资(面值)200000 练习题2一、目的:练习长期债权投资及溢价摊销的核算。二、资料:吉澳公司1998年5月1日某公司购入B公司1998年3月1日发行的债券,债券面值为10000元,期限为2年,到期一次还本付息,年利率为12%,购入时实际支付价款11000元(含相关费用580元)。溢价采用直线法摊销,相关费用作为当期费用处理。三、要求:编制购入、年末计息、摊销溢价及到期收回本息的会计分录。答案:购入时应计利息=200元溢价=11000-10000-200-580=220元每月摊销溢价=220÷22=10元1998.5.1,购入债券时借:长期债权投资——债券投资(债券面值) 10000(溢价) 220(应计利息) 200投资收益——长期债券费用摊销 580贷:银行存款 110001998.12.31,计提利息、摊销溢价借:长期债权投资——债券投资(应计利息) 800贷:长期债权投资——债券投资(溢价) 80 投资收益——债券利息收入 7201999.12.31,计提利息、摊销溢价借:长期债权投资——债券投资(应计利息) 1200贷:长期债权投资——债券投资(溢价) 120 投资收益——债券利息收入 10802000.3.1,计提利息、摊销溢价借:长期债权投资——债券投资(应计利息) 200

贷:长期债权投资——债券投资(溢价) 20 投资收益——债券利息收入 180同时,收回本金及利息借:银行存款 12400贷:长期债权投资——债券投资(面值) 10000(应计利息) 2400练习题3一、一、 目的:练习股权投资成本法核算二、资料:吉澳公司1999年4月1日购入A公司股票50000股,每股价格12.12元,另支付相关税费3200元,该企业的投资占A公司有表决权资本的3%,并准备长期持有。A公司于5月1日宣告分派1998年的现金股利,每股0.2元。 三、要求:编制购入股票时和A公司宣告分派现金股利时的会计分录。 答案:(1)计算投资成本: 成交价(50000×12.12) 606000 加:税费 3200 投资成本 609200 (2)购入时的会计分录: 借:长期股权投资——C公司 609200 贷:银行存款 609200 (3)C公司宜告分派现金股利: 借:应收股利(50000×0.2) 10000 贷:长期股权投资——C公司 10000(注)练习题4一、一、 目的:练习股权投资权益法核算二、资料:吉澳公司于1999年4月1日购入乙公司普通股1000000股,每股面值1元,实际支付价款共2520000元,其中包含已宣告尚未支付的股利100000元,另支付佣金手续费等30000元,占乙公司有表决权资本的60%,甲公司用权益法核算对乙公司的股票投资;1999年5月10日乙公司支付现金股利;1999年乙公司净利润为200000元(假定利润均衡发生);2000年5月20日甲公司将上述股票转让500300股,实得款项1800000元。三、要求:完成吉澳公司上述投资业务的会计处理。答案:(1)1999.4.1,投资时借:长期股权投资——乙公司(投资成本) 2450000应收股利 100000贷:银行存款 2550000(2)1999.5.10,收到股利时借:银行存款 100000贷:应收股利 100000(3)1999年乙公司实现净利润投资公司确认收益=200000×60%÷12×9=90000元借:长期股权投资——乙公司(损益调整) 90000贷:投资收益 90000(4)2000.5.20,转让部分股票借:银行存款 1800000贷:长期股权投资——乙公司(投资成本) 1225000 (损益调整) 45000 投资收益 530000练习题5一、目的:练习自建固定资产的核算二、资料:吉澳公司自行建造仓库一座购入为工程准备的各种物资200000元,支付增值税额34000元,全部用于工程;另外还领用了企业生产用的原材料一批,实际成本为20000元;领用库存产品一批,生产成本为6000元,相同产品的市价为10000元;发生工程人员工资50

000元,企业辅助生产车间为工程提供有关劳务支出10000元,工程完工交付使用。产品及原料适用的增值税率均为17%。三、要求:为上述业务作会计处理。答案:(1)购入为工程准备的物资借:工程物资 234000 贷:银行存款 23400(2)工程领用物资借:在建工程—仓库 234000 贷:工程物资 234000(3)工程领用原材料借:在建工程—仓库 23400 贷:原材料 20000应交税金—增(进项税额转出) 3400(4)工程领用库存产品借:在建工程—仓库 7700 贷:库存商品 6000应交税金—增(销项税额) 1700(5)发生工程人员工资借:在建工程—仓库 50000 贷:应付工资 50000(6)辅助生产车间为工程提供的劳务支出借:在建工程—仓库 10000 贷:生产成本—辅助生产成本 10000(7)工程完工交付使用借:固定资产 325100 贷:在建工程—仓库 325100练习题6一、一、 目的:练习固定资产入账价值的确认及折旧的计算二、资料:吉澳公司购入设备一台,增值税专用发票上注明的贷款为40000元,增值税税率为17%,支付运杂费500元,安装调试费2700元。该设备预计残值收入2200元,预计清理费用200元,预计使用年限为5年。三、要求:(1)计算该设备的入账价值;(2)分别采用平均年限法、双倍余额递减法和年数总和法计算该项设备第2年和第4年的折旧额。答案:(1)该项资产入账价值=40000+40000×17%+500+2700=50000元(2)计算该项设备第2年和第四年的折旧额平均年限法:第2年折旧额=〔50000-(2200-200)〕÷5=9600元 第4年折旧额=〔50000-(2200-200)〕÷5=9600元双倍余额递减法:第2年折旧额=(50000-50000×2/5)×2/5=12000元 第4年折旧额=〔(50000-20000-12000-7200)-200〕÷2=4400元年数总和法:第2年折旧额=(50000-200)×4/15=12800元 第4年折旧额=(50000-200)×2/15=6400元练习题7 一、目的:练习固定资产清理的核算二、资料:吉澳公司出售一栋办公楼,出售收入320000元已存入银行。该办公楼的账面原值为400000元,已提折旧100000元;出售过程中用银行存款支付清理费用5000元。销售该项固定资产适用的营业税率为5%。

三、要求:对固定资产清理的过程进行必要的计算和会计处理。答案:(1)将固定资产转入清理借:固定资产清理 300000 累计折旧 100000 贷:固定资产 400000(2)收到出售收入时借:银行存款 320000 贷:固定资产清理 320000(3)支付清理费用时借:固定资产清理 5000 贷:银行存款 5000(4)计算应交营业税时借:固定资产清理 16000 贷:应交税金――应交营业税 16000(5)结转销售该固定资产的净损失借:营业外支出 1000 贷:固定资产清理 1000练习题8一、目的:练习无形资产的核算二、资料:吉澳公司用银行存款10万元购入一项专利权的所有权,该企业经营期为20年,该项专利权法律规定的有效年限为10年。两年后,该企业将上述专利权的所有权转让,取得转让收入10万元,转让专利权涉及的营业税税率为5%。 要求:编制该企业购入专利权,每年专利权摊销和转让专利权的会计分录。答案:购入专利权借:无形资产——专利权 100000贷:银行存款 100000每年末专利权摊销100000÷10=10000元借:管理费用——无形资产摊销 10000贷:无形资产——专利权 10000转让专利权借:银行存款 10000贷:无形资产 80000 应交税金——应交营业税 5000 营业外收入 15000思考题一、什么是负债?它有哪些特征? 二、流动负债和长期负债的划分标准是什么? 三、流动负债与长期负债有哪些区别?四、什么是或有事项?会计上对或有资产和或有负债的反映有何不同?为什么?五、常见的或有负债有哪些?六、如何计量和确认或有负债?七、流动负债和长期负债应如何进行计价?八、负债的费用应如何处理?练 习 题1 一、目的:练习短期借款的核算。二、资料:吉澳公司2007年1月1日向银行借入短期借款100000元,利率为12%,借款期限三个月,到期一次还本付息。

三、要求:分别按分月预提利息费用和在支付时一次摊销利息费的办法进行会计处理。答案:(1)2007.1.1借入款项时:借:银行存款 100000 贷:短期借款 100000按分月计提利息费用,1.31计提当月利息(每月利息费用=100000×12%/12=1000元)借:财务费用—利息支出 1000 贷:应付利息 10002.28作同样的账务处理。3.31还本付息借:短期借款 100000应付利息 2000财务费用 1000 贷:银行存款 103000若一次摊销利息,则4.1应作如下会计处理:借:短期借款 100000财务费用 3000 贷:银行存款 103000 一、目的:练习与应付职工薪酬有关的核算。二、资料:本月提取41500元现金,发放工资。月份终了,分配应付的薪酬费用。其中:生产工人工资28000元,车间管理人员工资5000元,企业行政管理人员工资为4500元,在建工程人员工资为3000元,专设销售机构人员工资1000元。公司预计本年应承担的职工福利费为职工工资总额的2.5%。根据所在地政府规定,企业分别按职工工资总额的10%、12%、2%和10.5%计提职工医疗保险费、养老保险费、失业保险费和住房公积金,缴纳给当地社会保险机构和住房公积金管理机构。另外,企业按照职工工资总额的2%和1.5%计提工会经费和职工教育经费。三、要求:编制分配职工薪酬的会计分录。答案:应计入生产成本的职工薪酬金额 =28000+28000×(2.5%+10%+12%+2%+10.5%+2%+1.5%) =39340(元) 应计入制造费用的职工薪酬金额 =5000+5000×(2.5%+10%+12%+2%+10.5%+2%+1.5%) =7025(元) 应计入管理费用的职工薪酬金额 =4500+4500×(2.5%+10%+12%+2%+10.5%+2%+1.5%) =6322.5(元) 应计入在建工程的职工薪酬金额 =3000+3000×(2.5%+10%+12%+2%+10.5%+2%+1.5%)

=4215(元) 应计入销售费用的职工薪酬金额 =1000+1000×(2.5%+10%+12%+2%+10.5%+2%+1.5%) =1405(元)编制分录:借:生产成本 39340制造费用 7025管理费用 6322.5在建工程 4215销售费用 1405贷:应付职工薪酬——工资 41500 ——职工福利费 1037.5 ——社会保险费 9960 ——住房公积金 4357.5 ——工会经费 830 ——职工教育经费 622.5 一、目的:练习应交税费的核算。二、资料:吉澳公司为增值税一般纳税企业,适用的增值税税率为17%,消费税税率为10%,营业税税率为5%,所得税税率为33%,存货收发采用实际成本核算。该企业2000年发生下列经济业务。(1)从一般纳税企业购入一批原材料,增值税专用发票上注明的原材料价款为100万元,增值税17万元,货款已经支付,另购入材料过程中支付运费1万元(进项税额按7%的扣除率计算),材料已经到达并验收入库。(2)将一批材料用于工程项目,材料成本为1万元。(3)从一般纳税企业购入工程物资一批,其价款为20万元,增值税为3.4万元,用银行存款支付。(4)对外提供运输劳务,收入10万元存入银行,确认收入并计算应交营业税。(5)转让一项专利权的所有权,收入10万元存入银行,该专利权转让时的摊余价值为6万元。(6)企业当年收到减免增值税5000元。该企业采取先征后退返还增值税的方法。(7)企业用银行存款支付购买印花税票1300元。(8)向甲公司销售一批产品1OOOOO元,收到款项存入银行。该批产品的实际成本为80000元。三、要求:根据上述业务编制相关业务的会计分录。答案: (1)购入原材料: 借:原材料 1009300

应交税费—应交增值税(进项税额) 170700 贷:银行存款 1180000 (2)工程项目领用材料: 借:在建工程 11700 贷:应交税费一应交增值税(进项税额转出) 1700 原材料 10000 (3)购入工程物资: 借:工程物资 234000 贷:银行存款 234000 (4)对外提供劳务: 确认收入: 借:银行存款 100000 贷:其他业务收入 100000 计算应交营业税: 借:其他业务成本 5000 贷:应交税费一应交营业税 5000 (5)转让无形资产: 确认转让收入: 借:银行存款 100000 贷:无形资产 60000 应交税费一应交营业税 5000 营业外收入 35000 (6)收到增值税返还: 借:银行存款 5000 贷:营业外收入 5000 (7)借:管理费用 1300 贷:银行存款 1300 (8)销售产品: 借:银行存款 117000 贷:主营业务收入 100000 应交税费一应交增值税(销项税额) 17000 借:主营业务成本 80000 贷:库存商品 80000练习题4一、目的:练习长期借款的核算。二、资料:吉澳公司2007年1月1日向银行借入资金1

500万元(立即投入固定资产购建),借款利率年率8%,借款期限为两年,每年年底归还借款利息,两年期满后一次还清本金。该企业用该借款购建厂房,2007年12月31日前共发生料、工费l000万元,厂房于2007年12月31日达到预定可使用状态。三、要求:编制该企业借款、每年末计提利息和支付利息、到期归还本金的会计分录(金额单位用万元表示)。答案:2007年从银行借入资金: 借:银行存款 1500 贷:长期借款 1500 2007年12月31日计提利息: 借:在建工程 120 贷:应付利息 120 2007年12月31日支付利息: 借:应付利息 120 贷:银行存款 1202008年12月31日计提利息:借:财务费用 120 贷:应付利息 120 2008年12月31日支付利息: 借:应付利息 120 贷:银行存款 1202009年1月1日归还本金:借:长期借款 1500 贷:银行存款 1500练习题5一、目的:练习债券的平价发行及其会计处理。二、资料:吉澳公司经批准从2007年1月1日起发行三年期面值为lOO元的债券lOOOO张,发行价格确定为面值发行,债券年利率为6%,每年7月1日和1月1日为付息日,该债券所筹资金全部用于新生产线的建设,该生产线于2008年6月底完工交付使用,债券到期后全部一次支付本金,该债券发行时用银行存款支付发行费及手续费共计20000元。三、要求:编制该企业从债券发行到债券到期的全部会计分录(债券每半年付息一次)。答案:支付发行费用借:在建工程 20000 贷:银行存款 200002007年1月1日发行债券:借:银行存款 1000000

贷:应付债券——面值 1000000 2007年6月30日、2007年12月31日和2008年6月30日计提利息: 借:在建工程 30000 贷:应付利息 30000 (4)2007年7月1日、2008年1月1日和2008年7月1日支付利息 借:应付利息 30000 贷:银行存款 30000(5)2008年12月31日、2009年6月30日和2009年12月31日计提利息借:财务费用 30000 贷:应付利息 30000 (6)2009年1月1、2009年7月1日和2010年1月1日支付利息 借:应付利息 30000 贷:银行存款 30000 (7)2010年1月1日支付本金: 借:应付债券——面值 1000000 贷:银行存款 1000000练习题6一、目的:练习债券的折溢价发行及其会计处理。二、资料:某企业2007年1月1日发行了5年期面值为1000万元,票面利率为6%的一次还本公司债券,债券利息每年末支付一次。若企业发行价格为1043.27万元(债券发行费略)采用实际利率法摊销利息调整,实际利率为5%。 要求:编制企业发行债券、年末计息及摊销折溢价、付息、到期还本的会计分录。答案:首先计算实际利率法摊销利息调整下各年的利息费用:付息日期支付利息利息费用摊销的利息调整应付债券摊余成本2007.1.1104327002007.12.3160000052163578365103543352008.12.31600000517716.7582283.2510272051.752009.12.31600000513602.5986397.4110185654.342010.12.31600000509282.7290717.2810094937.062011.12.31600000505062.94*94937.0610000000

*为尾数调整发行债券时 借:银行存款 10432700 贷:应付债券-面值 10000000 -利息调整 432700 2007年12月31日计算利息费用时: 借:财务费用 521635 贷:应付债券-利息调整 78365 应付利息 6000002007年12月31日支付利息时: 借:应付利息 600000 贷:银行存款 600000以后各年年末计息、支付利息的会计处理同上。到期偿还本金和最后一次计息时 借:应付债券-面值 10000000 -利息调整 94937.06 财务费用 505062.94 贷:银行存款 10600000第六章 所有者权益思考题一、如何理解所有者权益的概念?二、独资企业和合伙企业所有者权益核算有何区别?三、股份公司所有者权益由哪几部分组成?四、所有者权益的计量方法如何?五、普通股股东有哪些基本权益?六、优先股具有哪些特点?练习题1一、目的:练习实收资本业务的核算。二、资料:某企业发生如下业务:(1)接受甲公司专用设备一台作为投资,其账面原值125000元,已提折旧50000元,经双方协商,作价85000元。(2)接受乙公司仓库一座作为投资,其账面原值248000元,已提折旧12000元,经评估作价130000元。(3)联营单位投入一项非专利技术,记价80000元。(4)收到甲公司投入商品一批作为原材料使用,记价70000元,增值税11900元,材料已验收入库。(5)按法定程序报经批准,减少投资100000元,转让给乙公司,办理转资手续。(6)收到国家追加投资100000元,存入银行。三、要求:根据以上经济业务编制会计分录。答案:(1)借:固定资产 85000 贷:实收资本—甲公司 85000(2)借:固定资产 130000 贷:实收资本—乙公司130000(3)借:无形资产 80000 贷:实收资本—联营单位 80000

(4)借:原材料 70000 应交税金—应交增值税(进项) 11900 贷:实收资本—甲公司 81900(5)借:实收资本—乙公司100000 贷:银行存款 100000(6)借:银行存款 100000 贷:实收资本—国家100000练习题2一、目的:练习企业筹集资本的核算。二、资料:(1)吉澳公司收到B企业作为资本投入的原材料一批,该批原材料双方确认的价值为300000元。经税务部门认定应交的增值税为51000元。B企业已开具了增值税专用发票。(2)吉澳公司于1998年2月组建为股份有限公司,并以公开发行股票方式募集资本,共发行普通股4000000股,每股面值1元,每股发行价格1.2元。证券公司代理发行费用共100000元,从发行收入中扣除。现发行完毕,所得股款存入银行。 三、要求:编制吉澳公司有关收到投资的会计分录。答案: (1)收到B公司投入的材料借:原材料 300000 应交税金——应交增值税(进项税额)51000贷:实收资本——B企业 351000(2)发行股票借:银行存款 4700000贷:股本 4000000 资本公积——股本溢价 700000练习题3一、目的:练习接受捐赠业务的账务处理。二、资料:吉澳公司于20×1年12月31日接受捐赠一项固定资产,捐赠方有关该固定资产价值的凭证上注明固定资产价值为500000元。20×6年12月31日,企业将该固定资产对外出售,获得价款50000元,款项已收存银行。出售时,固定资产已累计计提折旧425000元,没有发生其他相关税费。为简化,不考虑应缴纳的所得税。 三、要求:编制有关会计分录。答案:(1)20×l年12月31日接受捐赠时: 借:固定资产 500000 贷:资本公积——接受捐赠非现金资产准备 500000 (2)20×6年12月31日固定资产出售时: 借:固定资产清理 75000 累计折旧 425000 贷:固定资产 500000 借:银行存款 50000 贷:固定资产清理 50000 借:营业外支出 25000 贷:固定资产清理 25000 借:资本公积——接受捐赠非现金资产准备 500000 贷:资本公积——其他资本公积 500000 练习题4一、目的:练习利润分配的核算。二、资料:吉澳公司年初未分配利润为300000元,本年实现净利润100000元,即“本年利润”年末贷方余额100000元,本年提取法定盈余公积10000元,提取法定公益金10000元,支付普通股股利20000元。 三、要求:编制吉澳公司有关的会计分录,并计算其“利润分配——未分配利润”科目的期末余额。答案:有关的会计分录如下: (1)借:本年利润 100000 贷:利润分配——未分配利润 lOO000 (2)借:利润分配——提取法定盈余公积 lO000 ——提取法定公益金 l0000 ——应付普通股股利 20000 贷:盈余公积——法定盈余公积 10000 ——法定公益金 lOOOO

应付股利 20000 (3)借:利润分配——未分配利润 40000 贷:利润分配——提取法定盈余公积 10000 ——提取法定公益金 10000 ——应付普通股股利 20000 “利润分配——未分配利润”科目的贷方余额=300000+100000-l0000-l0000-20000=360000(元)练习题5一、目的:练习盈余公积的核算。二、资料:(1)某股份有限公司某年度实现净利润200000元,按10%提取法定盈余公积,按5%提取法定公益金。(2)用盈余公积弥补以前年度亏损150000元。(3)用公益金200000元购买大型医疗设备一台。(4)将盈余公积50000元转增资本金。三、要求:根据以上经济业务编制会计分录。答案:(1)借:利润分配—提取盈余公积20000 贷:盈余公积 20000 借:利润分配—提取公益金10000 贷:盈余公积—公益金 10000(2)借:盈余公积 150000贷:利润分配—未分配利润 150000(3)借:固定资产 200000 贷:银行存款 200000 借:盈余公积—公益金 200000 贷:盈余公积—一般盈余公积 200000(4)借:盈余公积 50000 贷:实收资本 50000练习题6一、目的:练习与所有者权益相关综合业务的会计处理。二、资料:吉澳公司由甲、乙双方投资建立,甲的投资比例为60%,乙的投资比例为40%。该公司所得税核算采用资产负债表债务法,所得税税率为33%。1999年吉澳公司发生下列经济业务: (1)收到现金捐赠10万元。 (2)接受某外商捐赠的一台需要安装的新设备一台,该设备国内市场价格为100000元,A公司另以银行存款支付该设备相关税费1万元,支付安装调试费2万元。设备安装完毕(假定不考虑递延税款)。 (3)用盈余公积弥补亏损10万元。 (4)1999年发生亏损50万元。三、要求:根据上述业务编制会计分录。答案:(1)收到现金捐赠借:银行存款 100000 贷:资本公积——接受现金捐赠 100000 (2)接受捐赠并支付相关税费时: 借:在建工程 110000 贷:资本公积——接受捐赠资产准备 100000 银行存款 10000 支付安装调试费时: 借:在建工程 20000 贷:银行存款 20000 设备安装完毕: 借:固定资产 130000 贷:在建工程 130000 (3)借:盈余公积 100000 贷:利润分配——其他转入 100000 (4)借:利润分配——未分配利润500000 贷:本年利润 500000

贷:资本公积——其他转入 480 (5)转销无法偿还的应付账款 借:应付账款 1360 贷:资本公积——其他转入 13602、计算资本公积的期末余额=12000-10000+39850+2000+3510+1360=48720(元) 3、可用来转增资本的资本公积=2000-10000+39850+2000+1755+480+1360(或 =48720-1755-10000+480)=3745(元)第七章 一、目的:练习辅助生产费用的分配。 二、资料: (1)某厂设有机修和供水两个辅助生产车间,9月份发生费用为:机修车间9000元,供水车间6000元。(2)对本月各车间、部门提供劳务数量如下表所示:车间或部门修理(小时)供水(吨)供水车间机修车间基本生产车间甲产品乙产品企业管理部门800—2000——300—600060000250003500010000合计310076000 (3)厂内劳务计划单位成本:每小时机修3元,每吨水0.1元。 (4)该厂采用计划成本分配法分配辅助生产费用,辅助生产的成本差异调整计入费用。 三、要求: (1)根据上列资料,按计划成本分配法,编制“辅助生产费用分配表”。 (2)编制有关分配的会计分录。 练习题1辅助生产费用分配法(计划成本分配法)项目机修车间供水车间合计数量金额数量金额待分配及数量31009000760006000—计划单位及成本30.1—辅助生产车间机修车间600600600供水车间80024002400基本生车间甲产品250025002500产品350035003500车间200060006000企业管理部门3009001000010001900按计划成本分配金额9300760016900辅助生产实际成本9600①8400②18000ll 注:①9600=9000+600 ②8400=6000+2400根据上述计算结果,作如下会计分录:(1)(1) 结转按计划成本分配的金额数:借:生产成本—辅助生产成本—机修 600—辅助生产成本—供水 2400—基本生产成本—甲产品 2500

—乙产品 3500制造费用—基本生产成本 6000管理费用 1900贷:生产成本—辅助生产成本—机修 9300 —供水 7600 (2)、将辅助生产的成本差异转入管理费用借:管理费用 1100贷:生产成本—辅助生产成本—机修 300 —供水 800练习题2 一、目的:练习生产费用在完工产品与月末在产品之间的分配。 二、资料: (1)某厂9月份生产甲产品,其月初在产品成本和本月发生的生产费用合计数为361000元,其中原材料250000元,直接人工66000元,制造费用45000元。原材料系开始生产时一次投入。 (2)甲产品本月完工产品产量2500件,月末在产品625件,完工程度为80%。 三、要求: 用约当产量法计算完工产品和月末在产品成本,编制完工产品入库的会计分录。练习题 2(1)、分配原材料原材料分配率=250000÷(2500+625)=80(元/件)本月在产品的原材料费用=2500×80=200000(元)月末在产品的原材料费用=625×80=50000(元)(2)、分配直接人工直接人工分配率=66000÷(625×80%+2500)=22(元/件)本月完工产品的直接人工=2500×22=55000(元)月末在产品的直接人工=625×80%×22=11000(元)(3)、分配制造费用制造费用分配率=45000÷(625×80%+2500)=15(元/件)本月完工产品的制造费用=2500×15=37500(元)月末在产品的制造费用=625×80%×15=7500(元)则完工产品成本=200000+55000+37500=292500(元)月末在产品费用=50000+11000+7500=68500(元)完工产品入库的会计分录借:库存商品——甲产品 292500 贷:生产成本——基本生产成本——甲产品 292500 练习题3一、目的:练习产品成本计算的品种法。二、资料:(1)某厂大量生产甲、乙两种产品,由厂部财会部门集中按产品品种计算产品成本。该厂设有一个辅助生产车间(机修车间),为简化核算,全部辅助生产费用只设一个“生产成本——辅助生产成本”账户核算。(2)该厂9月份的成本计算资料如下:①月初在产品成本产品品种直接材料直接人工制造费用合计甲12502508702370乙1500500650730②产量资料项目甲产品乙产品期初在产品本月投产本月完工期末在产品402202006030908040 甲、乙产品月末在产品完工程度均为50%。 ③本月生产费用 a.零星货币开支(假定均由银行存款开支)的办公费等各项费用:

基本生产车间 1300元 辅助生产车间 150元 企业管理部门 2850元 b.原材料费用(材料系开工时一次投入) 产品生产耗用:甲产品7500元 乙产品6000元 车间一般消耗:基本生产车间750元 辅助生产车间300元 c.工资费用 基本生产工人:3750元 基本生产车间管理人员:1250元 辅助生产车间人员:600元 企业管理人员:2050元 d.折旧费: 基本生产车间:1250元 辅助生产车间: 550元 企业管理部门:1000元 e.外购动力费用(外购动力费款项尚未支付)。 基本生产车间:1600元 辅助生产车间: 450元 企业管理部门: 900元 f.待摊和预提费用 本月各单位应摊销的报刊费用: 基本生产车间:350元;辅助生产车间:50元;企业管理部门:600元 本月预提短期借款利息1500元 g.工时记录: 各种产品生产工时:甲产品1200小时,乙产品800小时,共计2000小时。 各单位耗用机修车间修理工时:基本生产车间400小时,管理部门440小时,共计840小时。 生产工人工资、制造费用均按生产工时比例分配,辅助生产费用按修理工时比例分配,生产费用在完工产品与在产品之间采用约当产量法。 三、要求: (1)设置有关生产费用账户及产品成本计算单,登记月初余额。 (2)根据本月发生的经济业务,编制会计分录,登记有关生产费用账户及产品成本计算单。 (3)分配和归集各项费用,计算并结转甲、乙两种产成品的实际成本。练习题3答案甲产品成本计算单项 目 产量直接材料直接人工制造费用 合计期初在产品40 1250 250 870 2370本月投产 220 7500 2565 4629 14694本月累计 260 8750 2815 5499 17064本月完工 200 6730.77 2447.83 4781.74 13960.34期末在产品 60 2019.23 367.17 717.26 3103.66乙产品成本计算单项 目 产量直接材料直接人工制造费用 合计期初在产品30 1500 500 650 730本月投产 90 6000 1710 3086 10976本月累计 120 7500 2210 3736 11526本月完工 80 5000 1768 2988.8 9756.8期末在产品 40 2500 442 747.2 3689.2会计分录:(1)分配办公费借:制造费用—基本生产车间 1300 生产成本— 辅助生产成本—机修 150管理费用 2850

贷:银行存款 4300 (2)分配原材料费用 借:生产成本—基本生产成本—甲 7500 —乙 6000制造费用—基本生产车间 750生产成本—辅助生产成本—机修 300贷:原材料 14550(3)分配工资 按生产工时分配生产工人工资分配率:3750÷2000=1.875元/小时借:生产成本—基本生产成本——甲 2250(1200×1.875) ——乙 1500(800×1.875)制造费用——基本生产车间 1250生产成本——辅助生产车间——机修 600管理费用 2050贷:应付职工薪酬 7650计提福利费 借:生产成本—基本生产成本——甲 315 ——乙 210制造费用——基本生产车间 175生产成本——辅助生产车间——机修 84管理费用 287贷:应付职工薪酬——职工福利 1071(4)计提折旧 借:制造费用——基本生产车间 1250 生产成本——辅助生产车间 550 管理费用 1000贷:累计折旧 2800(5)分配外购动力费 借:制造费用——基本 1600生产成本——辅助 450管理费用 900贷:应付账款 2950(6)分配待摊和预提费用 借:制造费用——基本生产车间 350生产成本——辅助生产成本——机修 50管理费用 600贷:贷摊费用 1000借:财务费用 1500 贷:预提费用 1500(7)归集和分配辅助生产费用 分配率=2184÷840=2.6元/小时 借:制造费用——基本生产车间 1040(400×2.6)管理费用 1144(440×2.6)贷:生产成本辅助生产成本 2184(8)归集分配制造费用 分配率=7715÷2000=3.8575借:制造费用——基本生产成本——甲 4629(1200×3.8575) ——乙 3086(800×3.8575) 贷:制造费用 7715(9)结转完工产品成本13960.34 9756.8借:库存商品——甲产品 13960.34 ——乙产品 9756.80 贷:生产成本——甲产品 13960.34 ——乙产品 9756.80练习题4 一、目的:练习产品成本计算的分批法。 二、资料: 某企业19××年1~2月份按照订单生产A、B两种产品,采用分批法核算产品成本。各有关资料如下: (1)A产品订单号101号,计划产量200件,1月份投产,2月份完工150件,另有在产品50件。 (2)B产品订单号102号,计划产量100件,2月份投产,当月全部完工。

(3)A产品的月末在产品成本的计算采用约当产量法,原材料一次投入,月在产品完工程度按50%计算。(4)1—2月份费用发生情况如下表:成本项目A产品B产品1月份2月份1月份2月份直接材料直接人工制造费用2400032201804224010803600054604600合计29024332046060 三、要求: (1)编制产品成本计算单,计算A、B两种产品的总成本和单位成本。(2)根据产品成本计算单编制有关的会计分录。练习题 4A产品成本计算单项目直接材料 直接人工 制造费用 合计1月份生产费用2400 3220 1084 290242月份生产费用 2240 1080 3320生产费用累计 24000 5460 2884 32344完工产品成本 18000 4680 2472 25152完工产品单位成本 120 31.2 16.48 167.68月末在产品费用 6000 780 412 7192B产品成本计算单项目直接材料 直接人工 制造费用 合计2月份生产费用 36000 5460 4600 46060完工产品成本 36000 5460 4600 46060完工产品单位成本 360 54.6 46 460.6会计分录:借:库存商品—A 25152 贷:生产成本—基本生产成本—A 25152借:库存商品—B 46060 贷:生产成本—基本生产成本—B 46060练习题5 一、目的:练习产品成本计算的逐步结转分步法及其成本还原。 二、资料: 某厂有两个基本车间生产甲产品,第一车间为第二车间提供半成品,半成品收发通过半成品库进行。两个车间的月末在产品均按定额成本计价。成本计算资料如下:第一车间(1月) 产量:2500件项目直接材料直接人工费制造费用合计月初在产品本月费用合计本月完工月末在产品600030200362002990063002200137001590014300160029001650019400176001800111006040071500618009700半成品明细账月份月初余额本月增加合计本月减少

数量实际成本数量实际成本数量实际成本单位成本数量实际成本1250040011000970025006180030007280024.27260063100产成品成本计算单第二车间(1月) 产量:2800件项目直接材料直接人工费制造费用合计月初在产品本月费用合计本月完工月末在产品27600631009070076900138001100125001360011200240026001540018000140004000313009100012230010210020200三、要求:(1)编制第一车间结转完工半成品的会计分录。(2)编制第二车间领用半成品的会计分录。(3)编制第二车间结转完工成品的会计分录。(4)通过产品成本还原计算表,对甲产品成本进行还原。练习题5(1)借:自制半成品 61800 贷:生产成本—基本生产成本—一车间 61800(2)借:生产成本—基本生产成本—二车间 63100 贷:自制半成品 63100(3)借:库存商品—甲 102100 贷:生产成本—基本生产成本—二车间 102100(4) 成本计算还原单项目还原前产成品成本上步本月半成品成本还原率产成品成本中半产品还原值还原后产成品成本(1)(2)(3)(4)=(2)*(3)(5)=(1)+(4)半产品 76900 -76900 直接材料 29900 37204.57 37204.57直接人工 11200 14300 17793.49 28993.49制造费用 14000 17600 21899.68 35899.68 合计102100 618001.2443 0 120100还原率=76900÷61800=1.2443 练习题6一、目的:练习产品成本一般的核算。二、资料:吉澳公司8月份生产A、B两种产品,根据“发料凭证汇总表”的记录,8月份基本生产车间共领用甲材料700000元(其中,400000元材料用于A产品生产,300000元材料用于B产品生产),车间管理部门领用甲材料4000元。根据“工资结算汇总表”结算的本月应付基本生产车间生产工人工资为150000元(其中,生产A产品的工人工资90000元,生产B产品的工人工资60000元),应付车间管理人员工资为20000元。假定A、B两种产品本月无其他耗费,均于本月末完工并验收入库,且无月初在产品成本和月末在产品成本。8月31日,该批入库的A、B产品全部对外销售。 三、要求:编制领用材料、分配工资、分配制造费用(本月制造费用24000元采用一定方法分配后,应计入A产品14000元、应计入B产品10000元)、结转本月完工产品成本、结转本月已销产品成本的会计分录。答案:(1)领用甲材料:借:生产成本——A产品 400000 ——B产品 300000

制造费用 4000 贷:原材料——甲材料 704000 (2)分配工资:借:生产成本——A产品 90000 ——B产品 60000 制造费用 20000 贷:应付职工薪酬 170000 (3)分配制造费用:借:生产成本——A产品 14000 ——B产品 10000 贷:制造费用 24000 (4)结转本月完工产品成本,其中: A产品成本=400000+90000+14000=504000(元) B产品成本=300000+60000+10000=370000(元)借:库存商品——A产品 504000 ——B产品 370000 贷:生产成本——A产品 504000 ——B产品 370000(5)结转本月已销产品成本借:主营业务成本——A产品 504000 ——B产品 370000 贷:库存商品——A产品 504000 ——B产品 370000第八章练习题1一、目的:练习销货折扣的核算。二、资料:吉澳公司销售甲产品10000件,每件售价20元(不含增值税),增值税税率均为17%,每件销售成本为12元;吉澳公司为购货方提供的商业折扣为10%,现金折扣条件为:2/10,1/20,N/30,计算现金折扣时需考虑增值税;该公司已收到购货方于销售实现后的第20天所支付的货款。三、要求:编制上述业务的会计分录。答案:(1)销售实现时 借:应收账款 210600 贷:主营业务收入 180000 应交税费——应交增值税(销项税额) 30600 借:主营业务成本 120000 贷:库存商品 120000 (2)收到贷款时 借:银行存款 208494 财务费用 2106 贷:应收账款 210600练习题2一、目的:练习销货退回的核算。二、资料:吉澳公司于2006年12月10日销售甲商品一批,售价300000元(不含增值税),增值税税率17%,成本156000元。A企业已收到购货方于2006年12月18日支付的款项。2007年5月10日,该批商品因质量出现严重问题被全部退回,A企业同意退货并将所收货款退回。三、要求:编制上述业务的会计分录。

答案:2006年12月10日 借:应收账款 351000 贷:主营业务收入 300000 应交税费——应交增值税(销项税额)51000 借:主营业务成本 156000 贷:库存商品 156000 2006年12月18日 借:银行存款 351000 贷:应收账款 351000 2007年5月10日 借:主营业务收入 300000 贷:银行存款 351000 应交税费——应交增值税(销项税额)51000 借:库存商品 156000 贷:主营业务成本 156000练习题3一、目的:练习销售商品业务的核算。二、资料:吉澳公司生产A、B两种产品,A产品单位成本80元,单价100元;B产品单位成本60元,单价80元。这两种产品的增值税税率为17%,B产品需缴纳消费税,消费税税率为5%。2000年7月A、B两种产品具体销售情况如下: (1)10日收到乙企业汇来的预付购货款12000元。 (2)15日发往丙企业A产品400件,B产品600件,代垫运杂费2500元,已向银行办妥托收手续,预计款项可在10日内全部收回。 (3)20日银行转来承付通知,收到丙企业承付的货款和代垫运杂费。 (4)22日发出乙企业预订的A产品100件,代垫运杂费100元,所汇余款退回乙企业。 (5)25日采用分期收款方式向丁企业销售A产品200件,合同约定分4次等额付款。第一期货款已收到并存入银行。 (6)25日收到A产品退货20件并支付了退货款。该退货系去年售出,因质量问题退回,当时每件售价为120元,单位成本80元。 (7)27日发出委托代销A产品500件。 (8)28日收到委托代销清单,售出A产品400件,受托单位扣除按照5%计算的手续费后,将余款汇回。三、要求:根据上述业务编制会计分录。答案:(1)借:银行存款 12000 贷:预收账款——乙企业 12000 (2)借:应收账款——丙企业 105460 贷:银行存款 2500 主营业务收入——A产品 40000 ——B产品 48000 应交税费——应交增值税(销项税额) 14960 借:主营业务税金及附加 2400[即(48000×5%)]

贷:应交税费——应交消费税 2400 借:主营业务成本 68000 贷:库存商品——A产品 32000 ——B产品 36000 (3)借:银行存款 105460 贷:应收账款——丙企业 105460 (4)借:预收账款——乙企业 100 贷:银行存款 100 借:预收账款——乙企业 11700 贷:主营业务收人——A产品 10000 应交税费——应交增值税(销项税额) 1700 借:预收账款——乙企业 200 贷:银行存款 200 借:主营业务成本 8000 贷:库存商品——A产品 8000 (5)借:分期收款发出商品 16000 贷:库存商品——A产品 16000 借:银行存款 5850 贷:主营业务收入——A产品 5000 应交税金——应交增值税(销项税额) 850 结转第一期成本:16000÷20000×5000=4000(元) 借:主营业务成本 4000 贷:分期收款发出商品 4000 (6)借:主营业务收入 2400 应交税费——应交增值税(销项税额) 408 贷:银行存款 2808 借:库存商品 1600 贷:主营业务成本 1600 (7)借:委托代销商品 40000 贷:库存商品——A产品 40000 (8)借:银行存款 44800 营业费用 2000 贷:主营业务收入 40000 应交税费——应交增值税(销项税额) 6800 借:主营业务成本 32000 贷:委托代销商品 32000练习题4一、目的:练习提供劳务业务的核算。二、资料:甲企业于2007年10月1日为某公司研制开发A产品,合同规定的研制开发期为5个月,合同总收入1600000元,至2007年12月31日已发生费用640000元(假定均用银行存款支付),预收研制开发款1000000元。预计整个研制开发工程完工的总成本为1000000元。此外,经专业测量师测量,至2007年12月31日,研制开发工作的完工程度为70%。

三、要求: (1)编制甲企业预收研制开发款与支付研制开发费用的会计分录; (2)分别采用以下方法确定2007年的劳务收入与成本,并编制有关会计分录: ①按专业测量师测量的研制开发工作的完工程度确定该劳务的完成程度; ②按已提供的劳务量占应提供劳务总量的百分比确定该劳务的完成程度(假定研制开发期内劳务量均衡发生); ③按已发生的成本占估计总成本的百分比确定该劳务的完成程度。答案:(1)该企业应编制如下会计分录: ①支付研制开发费用时: 借:劳务成本 640000 贷:银行存款 640000 ②预收款项时: 借:银行存款 1000000 贷:预收账款 1000000 (2)确认该项劳务的本期收入和费用: 2007年确认的收入=劳务总收入×劳务的完成程度-以前年度已确认的收入 2007年确认的费用=劳务总成本×劳务的完成程度-以前年度已确认的费用 ①按专业测量师测量的研制开发工作的完工程度确定该劳务的完成程度经专业测量师测量的该研制开发工作的完工程度为70%故2007年应确认的收入为:1600000×70%-0=1120000(元) 2007年应确认的费用为:1000000×70%-0=700000(元) 企业应根据所确定的营业收入和相关费用,编制以下分录: 借:预收账款 1120000 贷:主营业务收入 1120000 借:主营业务成本 700000 贷:劳务成本 700000 ②按已提供的劳务量占应提供劳务总量的百分比确定该劳务的完成程度 A产品研制开发已完成的工作时间为3个月,占完成此项劳务所需总工作时间5个月的60%,故1999年应确认的收入为:1600000×60%-0=960000(元) 2007年应确认的费用为:1000000×60%-0=600000(元) 企业应根据所确定的营业收入和相关费用,编制下列分录: 借:预收账款 960000 贷:主营业务收入 960000 借:主营业务成本 600000 贷:劳务成本 600000 ③按已经发生的成本占估计总成本的百分比确定该劳务的完成程度 已经发生的成本占估计总成本的百分比为:640000/1000000×100%=64% 故2007年应确认的收入为:1600000×64%-0=1024000(元) 2007年应确认的费用为:1000000×64%-0=640000(元) 企业应根据所确定的营业收入和相关费用,编制下列分录: 借:预收账款 1024000 贷:主营业务收入 1024000 借:主营业务成本 640000 贷:劳务成本 640000

练习题5一、目的:练习利润的结转及核算。二、资料:吉澳公司年终结账前有关损益类科目的年末余额如下:收益类科目期末余额成本费用或支出类科目期末余额主营业务收入800000主营业务成本500000其他业务收入160000其他业务支出110000投资收益15000主营业务税金及附加36000营业外收入60000营业费用40000管理费用120000财务费用25000营业外支出90000 12月31日又发生下列业务: (1)原材料盘亏损失2000元经批准计入当期管理费用; (2)经查企业营业外支出中有1500元为税款滞纳罚金;(3)经查企业该年超过计税工资标准发放的工资数额为3500元。三、要求: (1)根据上述12月31日的业务编制有关会计分录; (2)将上述损益类科目结转“本年利润”科目; (3)计算企业当年应纳所得税并编制有关所得税费用确认和结转的会计分录(所得税税率为33%,除上面已指出的外,无其他纳税调整因素,该企业采用应付税款法进行所得税核算)。答案:(1)编制会计分录如下: ①借:管理费用 2000 贷:待处理财产损溢 2000 ②、③不作会计分录。 (2)结转损益类科目: 借:主营业务收入 800000 其他业务收入 160000 投资收益 15000 营业外收入 60000 贷:本年利润 1035000 借:本年利润 923000 贷:主营业务成本 500000 其他业务支出 110000 主营业务税金及附加 36000 营业费用 40000 管理费用 122000[即(120000+2000)] 财务费用 25000 营业外支出 90000 (3)计算当年应纳所得税:

经过上述损益类科目的结转后,“本年利润”科目贷方发生额合计减去“本年利润”科目借方发生额合计即为当年实现的税前会计利润,具体计算如下: 当年实现的税前会计利润=(800000+160000+15000+60000) -(500000+110000+36000+40000+122000+25000+90000) =1035000-923000=112000(元) 应纳税所得额=112000+1500+3500=117000(元) 应纳所得税=117000×33%=38610(元) 借:所得税 38610 贷:应交税金——应交所得税 38610 借:本年利润 38610 贷:所得税 38610练习题6一、目的:练习净利润的计算和所得税的核算。二、资料:吉澳公司12月份发生下列有关经济业务: (1)原材料意外灾害损失15000元,经批准转作营业外支出。 (2)用银行存款支付税款滞纳金20000元。 (3)报销行政管理部门职工李某差旅费3000元。 (4)转账支付短期借款利息5600元(该企业按月支付利息)。 (5)上个月售出的一批A产品由于质量不合格,购货方要求在价格上给予10%的折让,该企业同意并办妥了有关手续(该企业上月已确认了该批商品的销售收入,但货款尚未收到;A产品单位成本80元,上月售出时的单价为100元,共售出100件,增值税税率为17%)。 (6)经结转有关损益类科目并计算,企业当年实现利润总额(即税前会计利润)150000元,其中包括当年收到的国库券利息收入30000元。 三、要求:(1)根据上述业务编制有关会计分录; (2)计算企业当年应交的所得税并编制有关会计分录(所得税税率为33%,除上面已指出的外,无其他纳税调整因素,该企业采用资产负债表债务法进行所得税核算); (3)计算企业当年实现的净利润,并编制结转“所得税”科目(其他损益类科目的结转分录略)和“本年利润”科目年末余额的会计分录。答案:(1)①借:营业外支出 15000 贷:待处理财产损溢 15000 ②借:营业外支出 20000 贷:银行存款 20000 ③借:管理费用 3000 贷:现金 3000 ④借:财务费用 5600 贷:银行存款 5600 ⑤借:主营业务收入 1000 贷:应收账款 1170 应交税费——应交增值税(销项税额) 170 ⑥不作会计分录 (2)计算当年应交所得税:

应纳税所得额=150000+20000-30000=140000(元) 应交所得税=140000×33%=46200(元)借:所得税 46200 贷:应交税金——应交所得税 46200 (3)计算当年净利润: 当年实现的净利润=150000-46200=103800(元) 结转“所得税”科目的余额 借:本年利润 46200 贷:所得税 46200 结转“本年利润”科目的年末余额(“本年利润”科目的年末余额即为当年实现的净利润103800元) 借:本年利润 103800 贷:利润分配——未分配利润 103800练习题7一、目的:练习所得税的会计核算。二、资料:某公司是2007年初新成立的企业,所得税核算采用资产负债债务法,公司预计会计持续盈利,各年能够获得足够的应纳税所得额。2007年全年实现的利润总额为500万元。2007年其他有关资料如下:(1)3月10日,购入A股票10万股,支付价款120万元,划分为交易性金融资产,4月20日收到A公司宣告并发放的现金股得8万元,年末该公司持有的A股票的市价为150万元。(2)12月31日应收账款余额为800万元,应计提坏账准备84万元,税法规定,按期末应收账款余额的5‰计提的坏账准备可在税前扣除。(3)12月31日存货账面实际成本600万元,预计可变现净值为540万元,存货期末按成本与可变现净值孰低法计价。(4)2007年度支付非广告性质的赞助费16万元,支付税收滞纳金5万元,支付非公益救济性捐赠4万元,另发生国债利息收入15万元。要求:(1)根据资料(1)~(3)编制上述有关交易或事项的有关会计分录。(2)计算该公司2007年度应交的所得税并编制有关会计分录。(3)计算因上述事项所产生的应纳税暂时性差异和可抵扣暂时性差异及应确认的递延所得税资产和递延所得税负债,并编制相关会计分录。答案:(1)①借:交易性金融资产 120 贷:银行存款 120 借:银行存款 8 贷:投资收益 8 借:交易性金融资产 30 贷:公允价值变动损益 30 ②借:资产减值损失 84 贷:坏账准备 84

③借:资产减值损失 60 贷:存货跌价准备 60(2)应纳税所得额=633-30+(84-800×5‰)+60+16+5+4-15=720(万元) 应交所得税=720×33%=237.6(万元) 借:所得税费用 237.6 贷:应交税费—应交所得税 237.6练习题8一、目的:练习应交所得税的计算及相关核算。二、资料:吉澳公司所得税采用资产负债表债务法核算,适用的所得税税率为33%。2007实现利润总额为2000万元,其中: (1)国债利息收入50 (2)违反合同支付违约金20 (3)交易性金融资产公允价值变动收益40万元。 (4预计产品质量保证费用50万元。(5)计提存货跌价准备200万元。吉澳公司2007年12月31日资产负债表中部分项目情况如下:项目账面价值计税基础应纳税暂时性差异可抵扣暂时性差异交易性金融资产30000002600000存货1590000018000000预计负债5000000合计三、要求:(1)计算吉澳公司2007年应纳税所得额和应交所得税。(2)计算吉澳公司2007年的应纳税暂时性差异和可抵扣暂时性差异。(3)编制吉澳公司2007年确认的所得税费用和递延所得税资产和递延所得税负债的会计分录。答案:(处理中的金额单位用万元表示)(1)计算吉澳公司2007应纳税所得额应纳税所得额=2000-50+20-40+200+50=2180应交所得税=2180×33%=719.4(2)可抵扣暂时性差异=1800-1590+50-0=260 应纳税暂时性差异=300-260=40(3)应确认的递延所得税资产=260×33%=85.8 应确认的递筵所得税负债=40×33%=13.2 所得税费用=719.4+13.2-85.8=646.8借:所得税费用 646.8递延所得税资产 85.8

贷:应交税费——应交所得税 719.4 递延所得税负债 13.2第九章 财务报告思考题 一、财务报表的作用是什么? 二、财务报表主要包括哪些报表? 三、财务报表可分为哪些种类?四、资产负债表的作用是什么?五、资产负债表中各项目的分类与排列方式有哪些?六、对资产负债表的本质有哪两种不同的认识?七、损益表的作用是什么?八、单步式损益表和多步式损益表各有什么特点?九、确定企业会计利润有哪两种观点?十、现金流量表的作用是什么?练习题1一、目的:练习资产负债表的编制。二、资料:某公司为增值税一般纳税企业,产品、材料销售价格均不含增值税且都按实际成本核算。该公司2007年1月1日有关科目余额如下:科目余额表科目名称借方余额科目名称贷方余额库存现金500短期借款320000银行存款400000应付账款200000应收票据670000应付票据50000应收账款200000应付职工薪酬6000坏账准备-1000应交税费12000其他应收款1200长期借款1260000原材料350000实收资本2000000周转材料30000盈余公积120000库存商品80000利润分配7700固定资产2800000累计折旧-560000无形资产5000合计397570039757002007年度本企业发生如下经济业务:(1)销售给A企业一批产品,销售价格40000元,产品成本32000元。产品已经发出,开出增值税专用发票,款项还未收到。(2)出售一台设备给C公司,设备的账面价值为150000元,已提折旧24000元,出售价格为180000元,价款已收到并存入银行。(3)对外销售一批原材料,销售价格为26000元,材料成本为18000元。材料已经发出,款项也已经收到并存入银行。(4)购入原材料一批,增值税专用发票上注明的增值税税额为5100元,原材料的成本为30000元。材料已经到达,并验收入库。企业开出商业承兑汇票。(5)用银行存款偿还到期应付票据20000元,交纳所得税费用2300元。(6)该企业经过减值测试,报经批准后决定按应收账款年末余额的5‰计提坏账准备。(7)摊销自用无形资产价值1000元,计提管理用固定资产折旧8766元。(8)计算本年的所得税费用为19800元,实现净利润为40200元,计提盈余公积4020元。三、要求:(1)编制上述经济业务的会计分录(注:除“应交税费”科目外,其余科目可不写明细科目)。(2)将该企业2007年12月31日的资产负债表“期末数”栏各有关项目的数字填入报表。资产负债表2007年12月31日 单位:元资产期末数负债及所有者权益期末数流动资产:流动负债:

货币资金短期借款应收票据应付票据应收账款应付账款其他应收款应付职工薪酬存货应交税费流动资产合计流动负债合计非流动资产:非流动负债: 固定资产长期借款无形资产非流动负债合计非流动资产合计负债合计所有者权益:实收资本盈余公积未分配利润所有者权益合计资产总计负债及所有者权益总计[答案] 有关经济业务的会计分录: (1)借:应收账款 46800 贷:主营业务收入 40000 应交税费——应交增值税(销项税额)6800借:主营业务成本 32000 贷:库存商品 32000 (2)借:固定资产清理 126000 累计折旧 24000 贷:固定资产 150000借:银行存款 180000 贷:固定资产清理 180000借:固定资产清理 54000 贷:营业外收入 54000 (3)借:银行存款 30420 贷:其他业务收入 26000 应交税费——应交增值税(销项税额) 4420借:其他业务成本 18000 贷:原材料 18000 (4)借:原材料 30000 应交税费——应交增值税(进项税额) 5100 贷:应付票据 35100 (5)借:应付票据 20000 应交税费 2300 贷:银行存款 22300 (6)借:资产减值损失 234贷:坏账准备 234 (7)借:管理费用 9766 贷:累计折旧 8766 累计摊销 1000 (8)借:所得税费用 19800 贷:应交税费——应交所得税 19800

资产负债表2007年12月31日 单位:元资产期末数负债及所有者权益期末数流动资产:流动负债:货币资金588620短期借款320000应收票据670000应付票据65100应收账款245566应付账款200000其他应收款1200应付职工薪酬6000存货440000应交税费35620流动资产合计1945386流动负债合计626720非流动资产:非流动负债: 固定资产2105234长期借款1260000无形资产4000非流动负债合计1260000非流动资产合计2109234负债合计1886720所有者权益:实收资本2000000盈余公积124020未分配利润43880所有者权益合计2167900资产总计4054620负债及所有者权益总计4054620练习题2一、目的:练习利润表的编制。二、资料:A股份有限公司(以下简称A公司)为增值税一般纳税企业,适用的增值税税率为17%。其销售收入不含应向购买者收取的增值税额。所得税采用资产负债表债务法核算,适用的所得税税率为33%。公司2007年12月份发生如下经济业务:(1)A公司在2000年12月1日销售一批商品给甲公司,增值税发票上注明售价300万元,消费税税率为10%,公司为了及早收回货款而在合同中规定的现金折扣条件为:2/10,n/20。该批商品成本为200万元。(2)12月3日,A公司收到先征后返的增值税10万元存入银行。(3)12月5日,A公司收到甲公司支付的货款,并存入银行。(4)12月7日,收到乙公司来函,要求对11月20日所购的商品给予10%的折让(该商品已经收入100万元,但款项尚未收到)。经确认,出售的商品确实存在质量问题,A公司同意乙公司的要求。当日,收到乙公司交来的税务机关开具的折让证明单,并开具红字增值税专用发票。(5)12月9日,A公司与丙公司签定合同,A公司将其一项专利技术使用权转让给丙公司,使用期限为2年,一次性交付使用费用100万元且A公司不提供后续服务。当日,A公司收到丙公司的使用费并存入银行。(6)12月13日,A公司转让交易性金融资产取得转让收入120万元,交易性金融资产的账面价值为85万元(假定没有公允价值变动影响)(7)12月15日,A公司销售材料一批,价款为40万元,该材料成本为20万元。款项已经存入银行。(8)12月16日,A公司为丁公司提供设备安装服务,截止到12月28日,设备安装已经完成并验收

通过。30日,收到丁公司支付的价款40万元,甲公司需支付安装费用20万(为安装工人工资)。(9)12月25日,A公司出售一批商品给G公司——售价为400万元,实际成本为320万元,货款尚未收到。(10)A公司计提存货跌价准备6万元、坏账准备4万元。(11)除上述经济业务外,公司本月发生的其他经济业务形成的有关帐户发生额如下:帐户名称借方余额(万元)贷方余额(万元)其他业务成本30管理费用20财务费用10销售费用40营业外收入5营业外支出30(12)12月31日,计算本月应交所得税,并用银行存款交纳所得税[假定除(10)外无其他调整事项]三、要求:(1)编制上述业务的会计分录。 (2)编制A公司12月份利润表。利润表2007年12月 单位:万元项目本年累计数一、营业收入 减:营业成本 营业税金及附加 销售费用 管理费用 财务费用 资产减值损失 加:公允价值变动收益 投资收益二、营业利润 加:营业外收入 减:营业外支出三、利润总额 减:所得税费用四、净利润[答案](金额单位用万元表示)(1)借:应收账款-甲公司 351 贷:主营业务收入 300 应交税费一应交增值税(销项税额) 51 借:营业税金及附加 30 贷:应交税费一应交消费税 30借:主营业务成本 200 贷:库存商品 200(2)借:银行存款 10 贷:营业外收入 10(3)借:银行存款 345 财务费用 6贷:应收账款-甲公司 351(4)借:主营业务收入 10 应交税费一应交增值税(销项税额) 1.7 贷:应收账款-乙公司 11.7(5)借:银行存款 100

贷:其他业务收入 100(6)借:银行存款 120贷:交易性金融资产 85 投资收益 35(7)借:应收账款 46.8 贷:其他业务收入 40 应交税费一应交增值税(销项税额) 6.8借:其他业务成本 20 贷:原材料 20(8)借:银行存款 40贷:其他业务收入 40借:其他业务成本 20 贷:应付职工薪酬 20(9)借:应收账款-G公司 468 贷:主营业务收入 400 应交税费一应交增值税(销项税额) 68借:主营业务成本 320 贷:库存商品 320(10)借:资产减值损失 10 贷:存货跌价准备 6 坏账准备 4(11)本月交纳所得税:借:所得税费用 59.4 递延所得税资产 3.3 贷:应交税费—应交所得税 62.7借:应交税费—应交所得税 62.7 贷:银行存款 62.7利润表2007年12月 单位:万元项目本年累计数一、营业收入870 减:营业成本590 营业税金及附加30 销售费用40 管理费用20 财务费用20 资产减值损失10 加:公允价值变动收益0 投资收益35二、营业利润195 加:营业外收入15 减:营业外支出30三、利润总额180 减:所得税费用59.4四、净利润120.6练习题3一、目的:练习现金流量表的编制。二、资料:某公司2007年度编制现金流量表有关资料如下:1. 资产负债表编制单位:××公司 2007年12月31日 单位:元资 产年初数年末数负债和所有者权益年初数年末数

(股东权益)流动资产:流动负债: 货币资金63000300000 短期借款1000000交易性金融资产10000060000 应付账款500000100000 应收票据10000080000 预收账款10000090000 应收股利00 应交税费3000041700 应收账款597000398000流动负债合计730000231700 存货800000811000非流动负债: 待摊费用6000055000 长期借款100000105000流动资产合计17200001701000 应付债券180000190000非流动资产: 非流动负债合计280000295000长期股权投资200000290700 负债合计1010000526700 固定资产11000001080000所有者权益(股东权益):在建工程2000000 实收资本(或股本)20000002000000固定资产合计13000001080000 资本公积0100000 盈余公积100000135700 未分配利润110000312300资产总计32200003074700负债和所有者权益总计322000030747002. 利润表编制单位:××公司 2007年度 单位:元项 目本年累计数一、营业收入1000000 减:营业成本500000 营业税金及附加0 销售费用0 管理费用50000 财务费用2000 资产减值损失0加:公允价值变动收益3000 投资收益10000二、营业利润(亏损以“-”号填列)443000 加:营业外收入0 减:营业外支出40000三、利润总额(亏损总额以“-”号填列)403000 减:所得税费用165000四、净利润(净亏损以“-”号填列)2380003.其他有关资料:(1)主营业务成本500000元中,包括商品销售成本400000元,生产经营人员工资费用100000元; (2)管理费用50000元中,包括折旧费用30000元,待摊费用摊销5000元,由于管理不善造成的存货盘亏损失3000元,用货币资金支付其他费用13000元;(3)财务费用20000元中含有票据贴现息1000元,计提债券利息10000元,短期借款利息4000元(用银行存款支付),计提长期借款利息5000元;(4)投资收益10000元系转让可交易性金融资产产生的,转让可交易性金融资产实得价款110000元,

可交易性金融资产成本为100000;(5)用货币资金购入交易性金融资产,支付价款为57000元;(6)经测试,前期购买的交易性金融资产,现在市价为60000元;(7)营业外支出40000元系出售一台设备产生的,该设备原值为400000元,已提折旧200000元,支付清理费用2000元,出售时实得价款162000元;(8)应收账款项目中的坏账准备的增减变动为:本年实际发生坏账500元,本年冲减多提的坏账500元;(9)本年用一批存货对外投资,该批存货成本为9000元,评估价为10000元,计税价等于评估价,增值税税率为17%。(10)本年度用银行存款81000元购入某公司的股票作为长期投资,实际支付的价款中含有已宣告尚未领取的现金股利1000元,A公司于本年度已收到现金股利;(11)本年度发生在建工程人员工资10000元并用现金支付,工程项目已全部完工并交付使用,固定资产本期增加额系在建工程转入;(12)本年度用银行存款偿还短期借款100000元;(13)应交税金项目年初数和期末数只含有增值税和所得税两项内容,其中,增值税有关账户年初余额为20000元,年末余额为31700元,本年度增值税销项税额为171700元(含对外投资确认的增值税销项税额1700元),进项税额为71400元。“应交税费——应交所得税”账户年初余额为10000元,年末余额仍为10000元;(14)资本公积中100000元系本期接受的现金捐赠;(15)期初期末存货均为外购商品。除上述业务外,购销业务的往来项目和存货项目均为正常购销业务。假定A公司无现金等价物,货币资金均可随时支用,不考虑增值税、所得税以外的其他税费。三、要求:根据上述资料编制A公司现金流量表。答案:现 金 流 量 表编制单位:××公司 2001年度 单位:元项 目金 额一、经营活动产生的现金流量: 销售商品、提供劳务收到的现金1378500 收到的税费返还 收到的其他与经营活动有关的现金 现金流入小计1378500 购买商品、接收劳务支付的现金894400 支付给职工以及为职工支付的现金100000 支付的各项税费253600 支付的其他与经营活动有关的现金12500 现金流出小计1260500 经营活动产生的现金流量净额118000二、投资活动产生的现金流量: 收回投资所收到的现金110000 取得投资收益所收到的现金处置固定资产、无形资产和其他长期资产而收回的现金160000 收到的其他与投资活动有关的现金1000 现金流入小计271000购建固定资产、无形资产和其他长期资产所支付的现金10000投资所支付的现金137000支付的其他与投资活动有关的现金1000 现金流出小计148000 投资活动产生的现金流量净额123000三、筹资活动产生的现金流量: 吸收投资所收到的现金

借款所收到的现金 收到的其他与筹资活动有关的现金100000 现金流入小计100000 偿还债务所支付的现金100000 分配股利、利润和偿付利息所支付的现金4000 支付其他与筹资活动有关的现金 现金流出小计104000 筹资活动产生的现金流量净额-4000四、汇率变动对现金的影响0五、现金及现金等价物净增加额237000注:(1)销售商品提供劳务收到的现金:[销售商品产生的主营业务收入1000000元+销售商品产生的增值税销项税额170000元(170170—170)]+应收票据本期减少额20000元+应收账款本期减少额199000元-预收账款本期减少额1000/3元—票据贴现息1000元+冲减多提坏账准备500元=1378500元。(2)购买商品接受劳务支付的现金=(与购买商品有关的主营业务成本400000元+增值税进项税额71400元)+存货本期增加额11000元+应付账款本期减少额400000元+存货盘亏3000元+对外投资减少的存货9000元=894400元。(3)支付的各项税费=(增值税年初余额20000元+本年增值税销项税额171700元—本年增值税进项税额71400元—增值税年末余额31700元)+(所得税年初余额10000元+本年应交所得税增加额165000元—所得税年末余额10000元)=253600元。现金流量表补充资料 补 充 资 料金 额1.将净利润调节为经营活动现金流量: 净利润238000加:计提的资产减值准备-500 固定资产折旧30000 无形资产摊销 长期待摊费用的摊销 待摊费用减少5000 预提费用增加 公允价值变动损失—3000 处置固定资产、无形资产和其他长期资产的损失40000 固定资产报废损失 财务费用19000 投资损失(减:收益)-10000 递延税款贷项(减:借项) 存货的减少-2000 经营性应收项目的减少(减:增加)219500 经营性应付项目的增加(减:减少)-400000 经营活动产生的现金流量净额1180002.不涉及现金收支的投资和筹资活动: 以固定资产偿还债务 以对外投资偿还债务 以存货偿还债务 接受捐赠非现金资产

融资租入固定资产3.现金及现金等价物净增加情况: 现金的期末余额300000 减:现金的起初余额63000 加:现金等价物的期末余额0 减:现金等价物的期初余额0 现金及现金等价物净增加额237000注:(1)财务费用=20000元-票据贴现息1000元=19000元。(2)经营性应收项目的减少(减:增加)=应收账款本期减少额199000元+应收票据本期减少额20000元+发生坏账500元(此项在计提的资产减值准备作为减项处理,因计提坏账准备不需调整,所以,此处将其加回)=219500元(3)存货的减少(减:增加)=-存货本期增加额11000元—对外投资减少的存货9000元=-20000元(4)经营性应付项目的增加(减:减少)=[(100000+90000+41700)—(500000十100000十30000)]-对外投资产生的增值税销项税额1700元=-400000元第十章 财务报告分析练习题一、目的:练习企业财务评价指标的计算。一、资料:某工业企业2001年度有关资料如下表所示:项目金额项目金额1.主营业务利润3600009.负债总额2880002.主营业务收入总额144000010.流动资产7200003.赊销收入净额36000011.企业社会贡献总额3600004.利润总额25200012.流动负债3600005.总资产平均占用额72000013.应收账款平均余额1800006.所有者权益期初余额45000014.存货期初余额3600007.所有者权益期末余额54000015.存货期末余额5400008.资产总额108000016.营业成本972000二、 要求:根据所给资料计算销售利润率、总资产报酬率、资本收益率、资本保值增值率、资产负债率、流动比率、速动比率、应收账款周转次数、应收账款周转天数、存货周转率、社会贡献率等指标,并简要评价该企业的财务状况和盈利能力。答案:销售利润率=(主营业务利润/主营业务收入净额)×100% =(360000/1440000)×100%=25%总资产报酬率=(利润总额/总资产平均占用额)×100%=(252000/720000)×100%=35%资本收益率=(利润总额/所有者权益总额)×100% =(252000/540000)×100%=46.67%资本保值增值率=(所有者权益期末总额/所有者权益期初总额)×100% =(540000/450000)×100%=120%资产负债率=(负债总额/资产总额)×100% =(288000/1080000)×100%=26.67%流动比率=(流动资产/流动负债)×100% =(720000/360000)×100%=2:1速动比率=(速动资产/流动负债)×100% (速动资产=流动资产-存货)=〔(720000-540000)/360000〕×100%=1:2应收账款周转次数=赊销收入净额/应收账款平均余额=360000/180000=2(次)

应收账款周转天数=(1/应收账款周转次数)×360 =(1/2)×360=180(天)存货周转率=营业成本/存货平均余额 =972000/45000=2.16(次)社会贡献率=(社会贡献总额/平均资产总额)×100% =(360000/720000)×100%=50%'

您可能关注的文档

- 会计学指导书(含答案).doc

- 会计学概论-刘永泽-课后习题答案.doc

- 会计学第一章至第三章课后习题答案.doc

- 会计学课后练习答案.docx

- 会计教材答案-课后练习题答案(08.9.8三版).doc

- 会计电算化习题答案.doc

- 会计继续教育网上授课课后习题答案考试用.doc

- 会计继续教育考试试题答案.docx

- 会计证培训之《基础会计》计算和业务题有答案.doc

- 传感器习题与思考题2006-答案.doc

- 传感器习题及答案.doc

- 传感器习题答案.doc

- 传感器原理与应用习题课后答案_第2章到第8章.doc

- 传感器原理及工程应用习题参考答案.doc

- 传感器原理及工程应用习题参考答案1.doc

- 传感器原理及工程应用完整版习题参考答案.doc

- 传播学教程课后习题答案【全】郭庆光.doc

- 传热学课后答案-第1-2章.doc

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明