- 344.44 KB

- 2022-04-22 11:20:27 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'刘力版公司财务课后习题答案37

公司财务课后习题答案1第二章资金的时间价值习题答案3第三章债务及其估值6第四章股票估值习题答案8第五章资本投资与决策指标10第六章资本预算分析习题答案12第七章风险与收益与证券市场理论15第九章资本成本17第十章权益资本筹资习题答案19第十一章债务与租赁融资20第十二章资本结构分析习题答案23第十三章分配政策26第十四章期权与公司财务习题答案29第十五章营运资金管理30第十六章企业的筹资组合与财务计划习题答案32第十七章企业并购、分立与重组3437

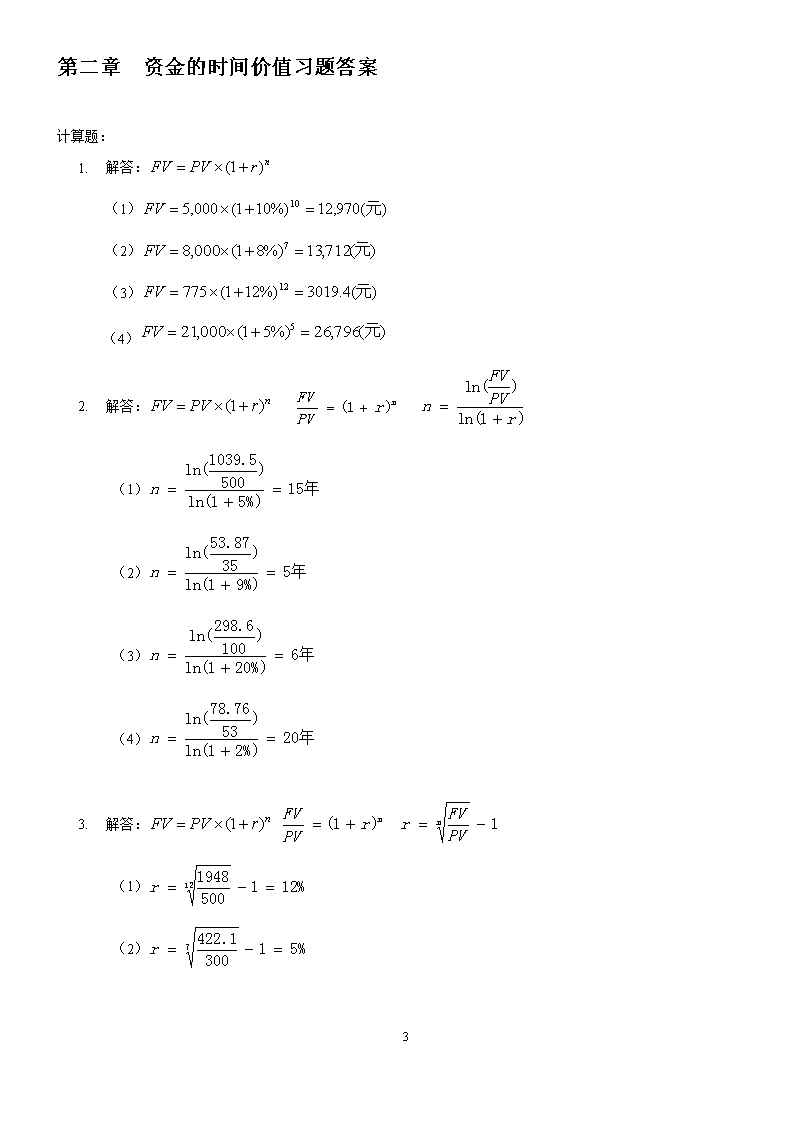

第二章资金的时间价值习题答案计算题:1.解答:(1)(2)(3)(4)2.解答:(1)(2)(3)(4)3.解答:(1)(2)37

(3)(4)1.解答:(1)(2)(3)(4)5.解答:(1)方法一:方法二:(2)(3)方法一:方法二:37

(4)方法一:方法二:6.解答:(1)(2)(3)(4)7.解答:第1年:第2年:第3年:8.解答:A=FV/FVIFAr,n=15,000/FVIFA6%,159.解答:10.解答:(1)A=FV/FVIFAr,n=100,000/FVIFA7%,1537

=3,979.47(元)(2)PV=FV/(1+r)n=100,000/(1+7%)14=38,781.72(元)(年底存入,而非年初存入,因此第一年并未计息)(3)2万元现金的终值FV=PV×(1+r)n=20,000×(1+7%)10=39,343(元)A=(100,000-39,343)/FVIFA7%,15=2,413.82(元)11.解答:查表得:r=19.87%第三章债务及其估值1.P=i=1121000*8%(1+12%)i+1000(1+12%)12=752.232.P=i=1161000*9%*121+8%*12i+10001+8%*1216=1058.263.900=i=1201000*8%*0.5(1+IRR/2)i+1000(1+IRR/2)20IRR=9.58%4.(1)市场利率为12%时,三种债券的价格等于票面价值,PA=PB=PC=1000A债券:DA=i=15i*277.41PA(1+12%)i=2.7745B债券:DB=i=14i*120PB(1+12%)i=4.037C债券:DC=1762.34*5(1+12%)5PC=5(2)市场利率为20%时,同理:A债券:PA=i=15277.41(1+20%)i=829.63,DA=i=15i*277.41PA(1+20%)i=2.64B债券:PB=i=151201+20%i+10001+20%5=760.75,DB=i=15i*120PB(1+20%)i=3.89C债券:PC=1762.34(1+20%)5=760.75,DC=1762.34*5(1+12%)5PC=55.37

PA=i=1101001+ri+10001+r5,PB=1000+100(1+r)由上述公式计算可得,当市场利率分别为6%,7%,8%时,A、B债券的价格如下:6%7%8%债券A1294.391210.711134债券B1037.741028.041018.5当债券的票面利率和票面价值相同时,债券的到期期限越长,债券的久期越大,债券面临的利率风险越大,因而债券的价格变动越大。6.830=i=141000*9%(1+IRR)i+1000(1+IRR)4,IRR为15%1100=i=141000*9%(1+IRR)i+1000(1+IRR)4,IRR为6%由于830元对应的内部回报率为15%,高于市场利率12%,因此愿意支付830元。7.(1)考虑两年之后债券的价格,市场利率降为8%:P=i=1161000*10%/21+8%/2i+10001+8%/216=1116.52(2)考虑两年之后的价格,市场利率为12%:P=i=1161000*10%/21+12%/2i+10001+12%/216=898.94(3)在第3-10年,债券价格分别为1105.65、1093.85、1081.14、1067.33、1052.40、1036.3、1018.90、1000(不考虑利息),债券的价格逐步接近面值。8.(1)最初按面值出售,则到期回报率等于票面利率5%(2)650=i=1171000*5%(1+YTM)i+1000(1+YTM)17,YTM=9%(3)债券的价格会逐步上升并逐渐接近面值,投资者因而会获得资本利得。9.市场利率为8%时,四种债券的市场价格分别为:10年期、票面利率为10%:P=i=110100(1+8%)i+1000(1+8%)10=1134.25年期零息债券:P=10001+8%5=680.510年期零息债券:P=10001+8%10=463年息10%的无限期债券:P=10008%=1250当市场利率升为9%时,同理可计算四种债券价格:10年期、票面利率为10%:P=i=110100(1+9%)i+1000(1+9%)10=1064.1837

5年期零息债券:P=10001+9%5=649.9310年期零息债券:P=10001+9%10=422.41年息10%的无限期债券:P=10009%=1111.11可见,当市场利率上升时,价格变化幅度最大的是无限期债券,其次是票面利率为10%的10年期债券,再次是10年期零息债券,最后是5年期零息债券。但是,价格变化率顺序依次是无限期债券、10年期零息债券、票面利率为10%的10年期债券、5年期零息债券。10.PA=i=1T1001+9%i+10001+9%T债券A在第0、1、2、3年末的价格,分别对应T=3,2,1,0时的价格,分别为1025.3、1017.59、1009.17、1000。PB=10001+9%T债券B在第0、1、2、3年末的价格,分别对应T=3,2,1,0时的价格,分别为772.2、841.6、917、1000第四章股票估值习题答案计算题:1.解答:(1)r=D1/P+g=2/22.5+10%=18.89%(2)>22.5因为该股票的价格低于投资者的预期价值,所以该投资者会购买2.解答:(1)r=rf+β×rm-rf=12%+1.65×15.6%-12%=17.94%(2)P=8.5/(17.94%-5%)=65.693.解答:P0=EPS/r=5/16%=31.25NPV=-5×65%+5×65%×0.2/0.16=0.8125PVGO=0.8125/(16%-65%×20%)=27.08P=P0+PVGO=31.25+27.08=58.33利用股利增长模型验证:P=5×35%/(16%-65%×20%)=58.334.解答:43=(48+2.84)/(1+r),推出r=18.23%37

1.解答:(1)r=3.6/33=10.91%(2)P=3.6/10%=36(3)因为该优先股价值被低估了,所以投资者应该购买优先股。2.解答:50×(1+15%)-6=51.53.解答:(1)P1(公司债)=1000×0.27+130×5.216=270+678.08=948.08 948.08/1100=86%P2(优先股)=13/15%=86.67 86.67/90=96.3%P3(普通股)=2×(1+7.18%)/(20%-7.18%)=2.1436/12.82%=16.7216.72/20=83.6% 其中股利增长率:3(1+g)^10=6得到g=7.18%(2)由于三种证券的价值均小于价格,所以均不应该购买(3)P1=10000×0.322+130×5.65=322+734.5=1056.51056.5/1100=96%P2=13/14%=92.8692.86/90=103%P3=2×(1+7.18%)/(18%-7.18%)=2.1436/10.82%=19.8119.81/20=99% 此时只有第二种证券被低估,因此应该购买第二种证券4.解答:(1)23.5=1.32×(1+8%)/((r-8%)得到r=14%(2)P=1.32×(1+8%)/((10.5%-8%)=57.024>23.5(3)因为该股票价值被低估了,所以可以购买。5.解答:(1)P1=EPS/r=6/20%=30(2)P2=DV1/(r-g)=6×70%/(20%-18%×30%)=28.77(3)P3=DV1/(r-g)=6×40%/(20%-18%×60%)=26.09(4)P4=DV1/(r-g)=6×0%/(20%-18%×100%)=0以上表明如果资本在公司内部的收益率低于股东自己投资的收益率,不如把资本还给股东,表现在股票的价格上为,留存比越高,该股票的价格越低。6.解答:DV1=2.5×(1+5%)=2.625DV2=2.625×(1+5%)=2.756DV3=2.756×(1+5%)=2.894DV4=2.894×(1+10%)=3.183DV5=3.183×(1+10%)=3.5017.解答:r=D1/P+g=1×(1+10%)/20+10%=15.5%一年以后公司股价P=20×(1+15.5%)-1.1=228.解答:r=rf+β×rm-rf=6%+1.2×5%=12%P=2×(1+10%)/(1+12%)+2×(1+10%)^2/(1+12%)^2+2×(1+10%)^2×(1+7%)/(12%-7%)(1+12%)^2=45.1837

1.解答:80=4×(1+g)/(14%-g)得出g=8.57%2.解答:r=rf+β×rm-rf=5.6%+0.9×6%=11%25=2×(1+g)/(11%-g)得出g=2.78%P=2×(1+2.78%)^4/(11%-2.78%)=27.153.解答:r1=D/P1=8/60=13.3%r2=D/P2=8/80=10%r3=D/P3=8/100=8%r4=D/P4=8/120=6.67%4.解答:P=D×(1+g)/(r-g)=5×(1-5%)/(12%+5%)=27.945.解答:rA=rf+βA×rm-rf=9%+0.4×(13%-9%)=10.6%rB=rf+βB×rm-rf=9%-0.5×(13%-9%)=7%PA=D×(1+g)/(r-g)=1.5×(1+4%)/(10.6%-4%)=23.64现在A的股价被高估第五章资本投资与决策指标1.(1)净现值:NPV=-195+45×PVIFA(9%,6)=-195+45×4.4859=6.87现值系数:PI=45×PVIFA(9%,6)÷195=201.87÷195=1.04内部收益率:由于NPV(10%,6)=0.975万元,NPV(11%,6)=-4.625万元用内差法,(x%/1%)=[0.975/(0.957-(-4.625))]x/1=(0.975/5.6)x=0.17%所以IRR=10%+0.17%=10.17%(2)因为NPV>0(或PI>1,或IRR>9%),所以该项目可行。2.(1)NPV=18000×PVIFA(10%,10)–100000=18000×6.145-100000=10610(元)(2)NPV=18000×PVIFA(15%,10)–100000=18000×5.019-100000=-9662(元)(3)由于NPV(12%,10)=1700元,NPV(14%,10)=-6112元用内差法,(x%/2%)=[1700/(1700-(-6112))]x/2=(1700/7812)x=0.44所以IRR=12%+0.44%=12.44%如果用i=12%和i=13%进行内差,IRR=12.42%。3.(1)PPA=50000÷15625=3.2(年)PPB=50000/100000+4=4.5(年)(2)NPVA=-50000+15625×PVIFA(10%,5)=9231.25NPVB=-50000+100000×PVIFB(10%,5)=12092(3)PVIFA(IRRA,5)=3.237

IRRA=16%+2%×(3.2743-3.2)÷(3.2743-3.1272)=16.99%PVIF(IRRB,5)=0.5IRRB=14%+(0.5194-0.5)÷(0.5194-0.4972)=14.87%(4)i=1515625*(1+10%)5-i(1+MIRRA)5=50000,MIRRA=13.79%100000(1+MIRR)5=50000,MIRRB=IRRB=14.87%4.NPV=-200+2351+11.5%+-651+11.5%2+300(1+11.5%)3=174.895.(1)NPVA=5100×PVIFA(14%,5)–17100=408.71NPVA=7500×PVIFA(14%,5)–22430=3318.11(2)5100×PVIFA(IRRA,5)=17100,IRRA=15%7500×PVIFA(IRRB,5)=22430,IRRB=20%(3)i=155100*(1+14%)5-i(1+MIRRA)5=17100,MIRRA=14.53%i=157500*(1+10%)5-i(1+MIRRB)5=22430,MIRRB=17.19%两个项目均具有正的NPV,且内部回报率高于资本成本,调整的内部回报率也高于资本成本,因此接受项目。6.NPVS=-1000+9001.1+2501.12+101.13+101.14=39.14NPVI=-1000+2501.12+4001.13+8001.14=53.55IRRS=13.5%,IRRL=11.8%考虑S-L项目,对应的现金流如下:年度01234现金流09000-390-790S-L项目的NPV为:NPVSL=9001.1+-3901.13+-7901.14=-14.4因此,L项目更好,对应的内部回报率为11.8%7.100=i=15CF1+10%^i,可得每期的现金流流入为26.38万元。i=1526.38*(1+8%)5-i(1+MIRR)5=100,MIRR=9.13%8.两年后公司开始投产。37

NPV=-900+i=15350(1+13.5%)i+1-1501+13.5%=39.35900=i=15350(1+IRR)i+1-1501+IRR,IRR=14.68%假设每年赔偿额为x,最大赔偿额满足:-900+i=15350-x(1+13.5%)i+1-1501+13.5%=0X=12.85因此每年赔偿额不能超过12.85万元。9.考虑休闲楼减去写字楼后的现金流:01234567休闲中心-300-387-193-100600600850-150写字楼-405140140140140140140140休闲-写字楼105-527-333-240460460710-290PV(休闲-写字楼)105-479.09-275.21-180.32314.19285.62400.78-148.82因此,NPV(写字楼)=276.58,NPV(休闲中心)=298.74,NPV(休闲-写字楼)=22.16所以在资本成本为10%时,选择休闲中心。同理,在资本成本为15%时,NPV(写字楼)=177.46,NPV(休闲中心)=104.23,NPV(休闲-写字楼)=-73.22,此时应该选择写字楼。10.T=5:NPV=-22000+i=156500(1+10%)i=2640T=4:NPV=-22000+i=146500(1+10%)i+7000(1+10%)4=3385.2T=3:NPV=-22000+i=136500(1+10%)i+11000(1+10%)3=2429T=2:NPV=-22000+i=126500(1+10%)i+14000(1+10%)2=851.2T=1:NPV=-22000+i=116500(1+10%)i+18000(1+10%)1=272.73因此,应该选择在第四年末卖出。37

第六章资本预算分析习题答案计算题:1.解答:解法1:项目现金流量时间系数现值继续使用旧设备:旧设备变现价值-1000001-10000旧设备变现损失减税(10000-15000)×0.34=-170001-1700每年付现操作成本-20000×(1-0.34)=-132001-53.3522-44249.64每年折旧抵税3000×0.34=10201-53.35223419.24合计-52529.8更换新设备:设备投资-6000001-60000每年付现操作成本-8000×0.66=-52801-53.3522-17699.62每年折旧抵税12000×0.34=40801-53.352213676.98合计-64022.64NPV(新设备-旧设备)-11492.84解法2:初始投资=新设备支出-旧设备变现-变现损失抵税=60000-10000–1700=483001-5年各年现金流量:项目旧设备新设备差值(新-旧)付现成本-20000-800012000折旧-3000-12000-9000税前利润-23000-200003000所得税78206800-1020税后利润-15180-132001980经营现金流量-12180--120010980NPV=-48300+10980×NPVFA(15%,5)=-48300+10980×3.352=-11495.04由于更换设备的净现值小于零,故应该继续使用旧设备。2.解答:(1)PPA=20000÷12590=1.59(年)PPB=20000÷6625=3.02(年)(2)NPVA=-20000+12590×PVIFA(10%,3)=11311(元)NPVB=-20000+6625×PVIFA(10%,9)=18153(元)(3)PVIFA(IRRA,3)=1.5886查表可知:IRRA=40%PVIFB(IRRB,9)=3.0189查表可知:IRRB=30%(4)由于两个项目的期限不同,因此不能直接比较.(5)计算等年值EAA=11310.071÷PVIFA(10%,3)=4547.86(元)EAB=18153.375÷PVIFA(10%,9)=3152.17(元)因为EAA>EAB,所以应选择A项目。3.解答:初始投资=300000-60000-40000×34%=226400(元)每年现金流量:37

项目旧设备新设备差值(新-旧)税前现金流量090009000折旧-20000-60000-40000税前利润-200003000050000所得税6800-10200-17000税后利润-132001980033000经营现金流量68007980073000第五年收回的净残值=50000×(1-0.34)=33000(元)(1)PP=226400÷73000=3.1(年)(2)NPV=-226400+73000×PVIFA(15%,5)+33000×PVIF(15%,5)=34697(3)PI=261118.2÷226400=1.15(4)当r=20%时,NPV=5205当r=24%时,NPV=-14762IRR=20%+4%×5176.5÷(5176.5+14762)=21%1.解答:利用等年值方法比较(1)出售新设备,当期可获得税后收入:50000元×(1-0.35),同时要为继续使用旧设备支出维修费20000元,随后5年按照继续使用旧设备发生净现金流量,净现值计算如下:等年值EA1为:PV1=EA1×年金系数(5年)=EA1×3.605EA1=PV1÷3.605=7314.82÷3.605=2029.08(元)(2)出售旧设备,当期可获得税后收入:25000元×(1-0.35),随后10年按照继续使用新设备发生净现金流量20000元,净现值计算如下:等年值EA2为:PV2=EA2×年金系数(10年)=EA2×5.65EA2=PV2÷5.65=-128000÷5.65=220.36(元)相比之下,出售新设备的净现值等年值更高,故应出售新设备。2.解答:利用线性规划进行资本限量决策项目投资额(百万)PINPV(百万)=投资额×PIA41.184.72B31.083.24C51.336.65D61.317.86E41.194.76F61.207.20G41.184.72Max:NPV=4.72XA+3.24XB+6.65XC+7.86XD+4.76XE+7.20XF+4.72XGs.t.4XA+3XB+5XC+6XD+4XE+6XF+4XG<=12Xi=0或Xi=1(i=A,B,C,D,E,F,G)解得应该投资D和F。37

1.解答:.由于A和B的使用年限不同,在购买决策时,应比较它们的等年值:EAA=-(10000+40000÷PVIFA(6%,3))=-24964.46EAB=-(8000+50000÷PVIFA(6%,4))=-22429.60因为EAA9.8%此投资项目的净现值为负。(e)6.CAPM模型假设的是非系统性风险已经被无成本的分散掉,但是对于个股来说,无风险资产不可能被分散掉,因此L公司的回报率高于20%7.而资本资产定价模型为8.不对。资本资产定价模型为当一种证券的beta为负(由于,该证券的标准差肯定为正)时,其期望收益率低于无风险利率。第九章资本成本1.(1)1125*(1-5%)=i=1101000*11%(1+Rd)i+1000(1+Rd)10Rd=9.89%,税后债务成本为9.89%*(1-34%)=6.52%37

(2)PE1-fE=DIVRE-g,RE=DIVPE1-fE+g=1.8*(1+7%)27.5(1-5%)+7%=14.37%(3)Pp1-fp=DIVRp,Rp=DIVPp1-fp=150*9%175*(1-12%)=8.77%2.(1)300*(525450+225450+1)=800,可投资额为800,000总资本达到:525+225+450+800=2000k(2)700*(525450+225450+1)=1866.67,可投资额为1866.67k总资本达到:525+225+450+1866.67=3066.67k3.优先股成本为:2.532.5=7.69%4.945=i=1151000*12%(1+Rd)i+1000(1+Rd)15,Rd=12.84%税后债务成本为:12.84%*(1-34%)=8.48%5.Rp=DIVP=100*14%105=13.33%6.过去五年的税后利润增速为:(8/5)^(1/5)-1=9.86%(1)PE=DIVRE-g,RE=DIVPE+g=4*(1+9.86%)58+9.86%=17.43%(2)PE1-fE=DIVRE-g,RE=DIVPE1-fE+g=4*(1+9.86%)58(1-8%)+9.86%=18.09%7.PE1-fE=DIVRE-g,RE=DIVPE1-fE+g=0.7*(1+15%)21.5(1-10%)+15%=19.16%8.(1)债务的成本:1035*(1-5%)=i=1161000*8%(1+Rd)i+1000(1+Rd)16Rd=8.19%,税后债务成本为8.19%*(1-34%)=5.4%优先股成本:Rp=DIVP=1.519-1=8.33%普通股成本:RE=DIVPE+g=2.5*(1+6%)35+6%=13.57%(不需要发行新的普通股)37

在保持资本结构不变的情况下,利用税后利润可筹措到的资金上限为500000/47%=1063,830,其中优先股的筹资额上限为500,000*15%/47%=159574,债务筹资额上限为500,000*38%/47%=404255此时对应的WACC=38%*5.4%+8.33%*15%+13.57%*47%=9.68%(2)发行新的普通股,则普通股成本:RE=DIVPE+g=2.5*(1+6%)35-1.21+6%=13.84%此时对应的WACC=38%*5.4%+8.33%*15%+13.84%*47%=9.81%9.普通股成本:RE=DIVPE+g=2.430+9%=17%10.(1)(2)如果对应的beta为0.9,则期望收益率为:,而考虑到公司无负债,项目的收益率15%高于资金的成本13.2%,因此应该接受。11.920=i=1401000*10%/2(1+Rd/2)i+1000(1+Rd)40Rd=11%税后成本为11%*(1-40%)=6.60%第十章权益资本筹资习题答案计算题:1.解答:初次融资资产负债表单位:万元资产权益资本现金200创业者300无形资产300A公司投资200总计500总计500二次融资资产负债表单位:万元资产权益资本现金1000创业者600有形资产300A公司投资40037

无形资产700B公司投资1000总计2000总计20001.解答:折价成本=首日上市收益率=17/15-1=13.33%全部成本=13.33%+5%=18.33%2.解答:P×50+30×10=40×(50+10)可以得出P=42元/股3.解答:(1)1200/60=20万股;(2)每10股配售2股,配股价60元,需要10/2=5个配股权才能购买1股新股;(3)配股后的股票价格=(84×100+1200)/(100+20)=80元配股权价值=84-80=4元4.解答:(1)3500/35=100万股;(2)每10股配售5股,配股价35元,需要10/5=2个配股权才能购买1股新股;(3)配股后的股票价格=(50×200+3500)/(200+100)=45元配股权价值=50-45=5元5.解答:发行价为40元时,增发后的股票价格=(400000+40×5000)/(10000+5000)=40元发行价为20元时,增发后的股票价格=(400000+20×5000)/(10000+5000)=33.33元发行价为10元时,增发后的股票价格=(400000+10×5000)/(10000+5000)=30元6.解答:(1)增发除权后的股票价格=(25×10+20×1)/(10+1)=27.55元(2)公司市场价值=25×10+20×1=270万元7.解答:(1)每10股配10/3股,配股后的价格=(45×10+10×10/3)/(10+10/3)=36.25(2)每个配股权价值=45-36.25=8.75元(3)股价下跌发生在除权日8.解答:(1)股份数=130000/2=65000(2)发行价格=(195000+130000)/65000=5元(3)每股净资产=136500/65000=21元第十一章债务与租赁融资1、由题意知:i=16%PV=100,000N=7年本息支付额A7=100,000/PVIFA16%,7=100,000/4.039=24761.27年度利息支出本金支出全部支出本金余额37

0 100,000116,000.008,761.2724,761.2791,238.73214,598.2010,163.0724,761.2781,075.66312,972.1111,789.1624,761.2769,286.49411,085.8413,675.4324,761.2755,611.0658,897.7715,863.5024,761.2739,747.5666,359.6118,401.6624,761.2721,345.9073,415.3421,345.9024,761.24*0.00总计 100,000 *此处因四舍五入造成一定的误差。2.如果选择贷款方式购买,公司的流动资产不变仍为300万元,固定资产700万元,债务600万元,权益400万元,公司的账面负债率会上升到60%。如果公司选择融资租赁方式购买,由于资产不必计入公司的资产账户,公司的债务比例保持不变。3.由题意知:PV=400,000N=4i=14%1)银行融资AT=400,000/PVIFA14%,4=400,000/2.914=137,2822)分期付款AT=140,106因为1)<2),所以应当选择银行融资。4.由题意知:AT=100,000/PVIFA15%,30=152301-4年每年还款15230元。第5年还款额由下式计算结果决定:5.由题意知:N=30PV=5000万i=7%现金流量分析:1)发行新债导致现金流入:4860万元;2)赎回旧债应支付现金50×108=5400万元;3)新债发行成本中40万元费用化,当年减少税收支出40×34%=13.6万元;4)赎回旧债,超过面值部分费用化,5400-(4800+(200/30)×3)=580万元,减少税收支出580×34%=197万元;5)因新、旧债共同存在1个月而多支付的新债1个月的利息支出:[(5000×6%)÷12]×(1-34%)=16.5万元;6)利率下降导致每年税后利息支付减少:37

5000×(7%-6%)×(1-34%)=33万元;7)每年发行成本摊销减少导致税收增加:(200/30-100/27)×34%=1万元。综合以上分析,有:初始投资额=5400-4860-13.6-197+16.5=345.9万元每年节约支出额=33-1=32万元税后债务成本为6%*(1-34%)=4%NPV=-345.9+32×PVIFA4%,27=-345.9+32×16.33=176.66万元>0所以,可以换债。6.每年等额偿还金额为:20000i=141(1+10%)i=6309.4选择借款买入:借款买入利息支出本金支出全部债务支出借款余额折旧可减税支出成本节省残值收入税金节约净现金流出净现金流出现值120004309.46309.415690.640006000.012000-30009309.48866.121569.14740.346309.410950.340005569.112000-3215.479524.878639.331095.05214.3746309.45735.940005095.012000-3452.499761.8878432.74573.65735.896309.50.040004573.6120004000-5713.2112022.689891.1NPV:35829.237

选择租赁设备:租赁租金支出现金成本节省经营费用税金节约净现金流出净现金流现值0600030003000300016000120001000-250095009047.61904826000120001000-250095008616.78004536000120001000-250095008206.4571864120001000-550065005347.566086NPV:34218.42237显然,选择租赁设备是更合理的。第十二章资本结构分析习题答案计算题:1.解答:(1)当Q=12,000时,EBIT=(P-V)Q-F=(180-110)×12,000-630,000=210,000当Q=15,000时,EBIT=420,000当Q=20,000时,EBIT=770,000(2)当Q=12,000时,DOL=(P-V)Q/[(P-V)Q-F]=4当Q=15,000时,DOL=2.5当Q=20,000时,DOL=1.822.解答:(1)DOL=(P-V)Q/[(P-V)Q-F]=3,000,000/(3,000,000-2,000,000)=3;(2)DFL=EBIT/(EBIT-I)=1,000,000/(1,000,000-200,000)=1.25;(3)DCL=DOL×DFL=3.75;(4)销售额增加20%,即ΔQ=20%Q,同时利息支出与固定成本均不变。A.利用营业杠杆和复合杠杆计算:,所以:37

ΔEBIT=3×20%×1,000,000=600,000新EBIT=1,000,000+600,000=1,600,000新税前利润=新EBIT-I=1,600,000-200,000=1,400,000新净利润=1,400,000×(1-50%)=700,000B.利用财务报表计算:销售收入=P(Q+ΔQ)=P(1.2Q)=1.2PQ=1.2×12,00014,400变动成本=V(Q+ΔQ)=V(1.2Q)=1.2VQ=1.2×9,00010,800固定成本前收益3,600固定成本2,000息税前收益1,600利息费用200税前利润1,400所得税700净利润7001.解答:(1)Vu=EBIT(1-T)/r=10,000(1-35%)/16.25%=40,000元(2)Vu=40,000,所以,借入债务DL=40,000/2=20,000元VL=40,000+20,000×35%=47,000REL=REU+D/E(REU—RD)(1-T)=16.25%+1×(16.25%-10%)(1-35%)=20.31%2.解答:(1)Vu=1000/20%=5000(2)V=1000(1-30%)/20%=700/20%=3500(3)由题意可以得到:EBIT1000I140EBT860Tax(30%)258NI602VL=602/23.89%+1400=3920比Vu增加420元;与TD=30%×1400=420元相同,本题MM命题成立。(4)D/(D+E)=1400/3920=35.8%3.解答:在第一种资本结构下,WACC=10%×(1-35%)×(15/100)+18%×(85/100)=16.275%在第二种资本结构下,WACC=12%×(1-35%)×(45/100)+23%×(55/100)=16.16%因为后者小于前者,所以对于同一家企业而言,资本结构二使得公司价值更大,Q公司将选择第二种资本结构。4.解答:(1)37

(2)(3)随着负债率的上升,权益资本成本需要一定的风险补偿而上升,同时由于税盾作用,加权平均资本成本随着负债权益比的上升而下降。1.解答:(1)万元)(2)D=0时,D=1000万元时,(3)(万元)(万元)2.解答:(1)可以,投资者可以通过构建下述投资组合增加净收益:投资者自有资金25万;按照6%利率借入15万元资金,现金流入15万;然后购买价值40万元的U公司股票,支出40万。投资U公司收益10%EBIT=5万,利息支出6%×15=0.9万,投资回报率为(5-0.9)/25=16.4%,高于L公司的投资回报率,可以增加净收益。(2)根据MM定理,U公司和L公司在无公司所得税的情况下市场价值应相等,目前L公司的权益资本成本被低估,市场价值被高估,因此L公司股票价格应下降,权益资本成本应上升。3.解答:(1)(2)37

(3)1.解答:(万元)(万元)2.解答:(万元)(万元)3.解答:(万元)(1)(2)(3)(万元)4.解答:(万元)5.解答:第十三章分配政策1.(1)37

年份12345现金股利70万元100万元90万元45万元140万元(2)(1400000+2000000+1800000+900000+2800000)*50%/5=890000(元)(3)年份12345现金股利50万元50+(200-150)*50%=75万元50+(180-150)*50%=65万元50万元50+(280-150)*50%=115万元2.设回购价格为P,回购股数为N,PN=500000①②由①②得,P=52元,N=9615股(3)高于52元,未被回购的股东遭受损失;低于52元,被回购的股东遭受损失。(4)在市场是完美的情况下,发放现金股利与回购股票是一样的。3.(1)P=2.73(元)(2)没有变化。因为分配股票股利市值增加了流通中的股票数量,并没有提升股东权益的价值,每股股票的市值被稀释,股价的下跌幅度恰好等于股票股利的分配比例。4.(1)方案1:方案2:故两种方案无差异。(2)现实中,股利分配往往具有信号传递效应,发放数额是公司盈利能力的重要反映渠道。方案二发放的股利多并且处于增长中,市场会看好公司,因而股价会更高。5.年份投资所需资金(1)需从内部获得资金(2)=(1)*60%用于重新投资或发放股利的内部奖金(3)可发放股利的资金(4)=(3)-(2)136000021600022500090002450000270000440000170000323000013800060000046200037

48900005340006500001160005600000360000410000500006.(1)无变化。(2)(元)7.设回购价格为P,回购股数为N,PN=550000①②由①②得,P=47元,N=11702股(3)高于47元,未被回购的股东遭受损失;低于47元,被回购的股东遭受损失。8.(1)10000*10%=1000(2)10000*25%=25009.(1)70*3/5=42(2)70/(1+15%)=60.87(3)70/(1+42.5%)=49.12(4)70*7/4=122.510.股票价格变为:20/(1+8%)=18.52普通股本350,000*(1+8%)=378,000股本溢价1650,000+(20-1)*28,000=2,182,000留存收益3000,000-(28,000+532,000)=2,440,000所有者权益总额11.权益再投资部分为900-420=480万元,新增债务资本为:480*0.8=384万元债务资本和权益资本共增加:480+384=864万元12.(1)年度剩余全部用来投资,资本性支出最多为:4*140,000=560,000元(2)770,000大于560,000,因此不会派发股利(3)没有股利发放多少取决于公司的投资机会和年度剩余37

13.(1)下跌DIV(2)P0-PX=DIV*(1-28%)==0.72DIV(3)P0-PX=DIV*(1-35%)/(1-28%)=0.903DIV第十四章期权与公司财务习题答案计算题:1.解答:转股比率=100/15=6.67转股价值=13.5×6.67=902.解答:认股权证回报率=7.5/3-1=150%股票回报率=45/40-1=12.5%3.解答:4.解答:利用Black-Scholes公式:5.解答:(元)6.解答:37

(1)转换比率=(2)目前转换价值=(3)1.解答:期权价值=立即行权价值+时间价值=4+5=9股票价值=15+4=192.解答:NPV=-200,000,000+30,000,000×(PVIFA,13%,20)=10,744,000政策有利时,一年后的PV=38,000,000×(PVIFA,13%,20)=266,942,400政策不利时,一年后的PV=22,000,000×(PVIFA,13%,20)=154,545,600此时的NPV=-200,000,000+[0.5×266,942,400+0.5×154,545,600]/(1+5%)=708,571<10,744,000公司不应该等待一年再投资3.解答:NPV=-3,000,000+400,000×(PVIFA,13%,20)=-190,080<0他不应该购买这个加油站油价上涨时,一年后的PV=500,000×(PVIFA,13%,20)=3,512,400油价下跌时,一年后的PV=300,000/1.13+2,800,000/1.13=2,743,363此时的NPV=-3,000,000+[0.5×3,512,400+0.5×2,743,363]/(1+5%)=-21,065<0S先生仍然不应该买这个加油站第十五章营运资金管理1.(1)存货周转周期=360/存货周转率=360/6=60天应收账款周转周期=360/应收账款周转率=360/10=36天应付账款周转周期=360/应付账款周转率=360/12=30天(2)生产经营周期=存货周转期+应收账款周转期=96天营运资金周转期=生产经营周期-应付账款周转期=96-30=36天2.信用期为20天时:应收帐款资金占用=(元)信用期为30天时:37

应收帐款资金占用=(元)3.(1)年订货总数=4×360=1440(件)(2)EOQ=(件)(3)年平均存货水平=144/2=72(件)4.(1)(件)∵必须为100的位数∴(件)(2)年订货次数=300,000/5500≈55(次)(3)订货时存货水平=300,000/360×3+1000=3500(件)(4)(件)年订货次数=300,000/4300≈70(次)订货时存货水平=300,000/360×3+1000=3500(件)5.每年对高尔夫球杆的需求量为D=10000*12=120000每年订货次数:6.假设这是一笔一次性销售的交易,而且,如果不授信客户就不购买。给A客户信用购货的NPV=-15*1000+22000*(1-15%)/(1+3%)=3155.34>0因此,应该授予信用。7.日赊销额=20000/7元平均应收账款=日赊销额*平均收账期=35*20000/7=100000元8.一年按52周算,总持有成本=170/2*45=3825元37

再订购成本=48*52=2496元经济订货量为:,应该减少每次订货量。每年订货次数:最优订货政策是每次订货138份,每年订购64次9.每年的赊销额为:40000*365=1460,000应收账款周转率365/61=6第十六章企业的筹资组合与财务计划习题答案计算题:1.解答:(1)EBIT=7.5×10-17.5×7-60=-7.5(万元)<0公司亏损(2)盈亏平衡点为:60/(10-7)=20(万件)销售额(万元)20020销售量(件)(3)2.解答:(1)盈亏平衡点为16/(35-15)=0.8万件=8000件因此销售量为6000<8000,亏损;销售量为9000>8000,盈利。(2)8000件(3)37

(4)盈亏平衡点为16/(40-20)=0.8(万件)=8000件,无变化。1.解答:T公司资产负债表单位:万元2013年2014年流动资产500500×(2000÷1500)=667固定资产500500+10=510总资产10001177应付帐款150150长期负债200200普通股250250留存收益400400+(1500×5%-50)=425(1)2014年的全部资金需求=667+510=1177(万元)(2)2014年需增加资金:1177-150-200-250-425=152(万元)2.解答:(1)ABC公司资产负债表单位:万元2013年占销售收入比例%2014年预计流动资产20040280固定资产30060420资产总计500100700短期借款00111应付帐款501070应付费用501070流动负债总计10020251长期负债20040200普通股票501050留存收益15030150+700×7%=199负债与权益总计500100700(2)2013年2014年流动比率200÷100=2280÷251=1.12资产负债率300÷500=0.6451÷700=0.643.解答:(1)最大可持续增长率=ROE×b=2000/(45000/1.8)×1=8%(2)最大可持续增长率=ROE×b=2000/(45000/1.8)×(1-600/2000)=5.6%(3)最大可持续增长率=ROE×b=2000/(45000/1.8)×(1-1200/2000)=3.2%(4)最大可持续增长率=ROE×b=2000/(45000/1.8)×(1-1800/2000)=0.8%4.解答:权益资本报酬率=销售利润率×销售收入/总资产×总资产/股东权益=9.2%/0.6×(0.5+1)=23%可持续增长率=ROE×b=23%×(1-14000/23000)=9%5.解答:资产满负荷利用时的销售收入=实际销售收入/资产利用率=425000/75%=566667元销售收入最大增长566667-425000=141667元37

1.解答:(1)可持续增长率=ROE×b=15000/32000×(1-4800/15000)=31.875%(2)外部资金需求量=资金需求总量-自然负债增加量-留存收益增加量=A/S×△S-L/S×△S-M×S1×b=110000×31.875%×(65000+32000)/110000-110000×31.875%×65000/110000-15000/110000×110000×(1+31.875%)×(1-4800/15000)=-3251.25元下一年不需要新借入资金(3)内部增长率=ROA×b=15000/(65000+32000)×(1-4800/15000)=10.515%2.解答:最大可持续增长率=ROE×b=销售利润率×资产周转率×权益乘数×b=4.5%×1.75×(1+0.4)×1=11.025%<12%蓝星公司不能实现这个增长率。第十七章企业并购、分立与重组1.公司收购对现金流的影响为:-6000,-500,2000,3000,3800,永续现金流影响为2400,时期现金流现金流现值1-6000-5660.382-500-445.00320001679.24430002376.28538002839.58终值29890.33股权现金价值30680.05因而L企业的股权现金价值为30680.05万元。2.B企业过去年三年的平均税后利润为:(2200+2300+2400)*(1-30%)/3=1610万元B股权价值:1610*15=24150万元B每股价值:24150/5000=4.83元A公司付出的成本为:24150*54%=13041万元3.收购前调整项收购后资产负债表A公司B公司借贷资产现金40020060037

土地160001600建筑物08006001400商誉13001300负债0019001900权益2000100030004.状态1状态2应税利润(万元)200-100=100-100+200=100税收(万元)100*34%=34100*34%=34税后利润(万元)6666总纳税额减少:68-34=34万元5.下雨0.1温暖0.4燥热0.5(1)合并后企业价值分布为:下雨+下雨下雨+温暖温暖+燥热温暖+温暖燥热+燥热下雨+燥热概率0.010.04*2=0.080.2*2=0.40.160.250.05*2=0.1价值200,000300,000600,000400,000800,000500,000(2)下雨+下雨下雨+温暖温暖+燥热温暖+温暖燥热+燥热下雨+燥热概率0.010.04*2=0.080.2*2=0.40.160.250.05*2=0.1价值00200,0000400,000100,000即:概率0.250.2*2=0.40.250.05*2=0.1价值0200,000400,000100,000(3)(4)显然,联合公司债权人处境好转而股东处境恶化单位:万元Y公司M公司合并公司Y+M公司价值债权人股东公司价值债权人股东公司价值债权人股东下雨+下雨101001010020200下雨+温暖101002020030300下雨+燥热10100402020504010温暖+下雨202001010030300温暖+温暖202002020040400温暖+燥热20200402020604020燥热+下雨40202010100504010燥热+温暖40202020200604020燥热+燥热40202040202080404037

6.(1)协同效应:S=60/8%=750万元(2)2000+750=2750万元(3)现金收购:支付成本为1500万元,NPV=2750-1500=1250万元交换股票:25%*(2000+750+3500)=1562.5万元,NPV=2750-1562.5=1187.5万元(4)显然,A公司应该选择现金收购方案7.(1)现在P公司股价为:P=75/25*12=36使用DDM法,可得:36=1.8×(1+5%)r-5%,P的权益成本为10.25%当被收购之后,P公司的价值为:1.8×(1+7%)10.25%-7%*25=1481.54万元(2)NPV=1481.54-40*25=481.54万元(3)F公司增发600,000股票换取P公司发行在外的股票。F公司现在的股票价值为:1000,000*15=15,000,000收购后F公司的价值为:1500+1481.54=2981.54万元股票支付下的NPV为:1481.54-2981.54*60/(60+100)=363.46万元(4)这一收购产生了协同效应,因而是可取的,应该采用现金支付方式(5)当增长率变为6%时,P公司对F公司的价值为:1.8×(1+6%)10.25%-6%*25=1122.35现金收购的NPV=1122.35-40*25=122.35万元股票收购的NPV=1122.35-(1122.35+1500)*60/(60+100)=138.96万元此时应当采用股票收购。8.每年净现金流量:万元贴现率价值:万元老安达公司160016%1600/16%=10000老威利公司400010%4000/10%=40000合并后新增利益10001000/9000=11.11%9000其中:收益增加500500/2500=20%2500成本降低40010%400/10%=4000税收利益1005%100/5%=2000新威利公司66006600/59000=11.19%59000合并后新公司股票价格:(59000-20000)/1000=39元9.(1)(万元)(2)1500+4000=5500(万元)(3)用25%股份:(万元)用现金:3000万元(4)用股份:5500-3125=2375(万元)用现金:5500-3000=2500(万元)37

(5)应选择用现金收购。10.由收购后保持原S公司股票的市盈率,得(元)S公司每股获益:43.86-41=2.86(元)M公司每股获益:43.86-16*2=11.86(元)11.(1)(2)37'

您可能关注的文档

- 分析化学下册答案(华中师大版《仪器分析》作业题参考答案完整版).doc

- 分析化学习题答案分册.pdf

- 分析化学第三版课后习题答案 (1).doc

- 分析化学第六版课后答案.doc

- 分析化学第六版课后答案[1].doc

- 分析化学第六版课后答案全部(超全).pdf

- 学答案_上册_第四版_高等教育出版社(1).doc

- 刘介才供配电技术第三版课后习题解答.doc

- 刘健《电路理论》课后习题答案.doc

- 刘占国《利息理论》习题答案与提示.doc

- 刘占国《利息理论》习题解答.doc

- 刘如意主编《物流英语》习题答案.doc

- 刘学军《继电保护原理 》课后答案.doc

- 刘德斌《国际关系史》课后习题参考答案(良心整理,打印版).docx

- 刘祖洞第三版 《遗传学》课后习题答案全。冯春安提供.pdf

- 刘绍学《近世代数基础》习题解答.pdf

- 刘臣奇主编-汇编语言程序设计-课外练习题参考答案.doc

- 创业创新课后答案.docx

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明