- 154.50 KB

- 2022-04-22 11:54:53 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

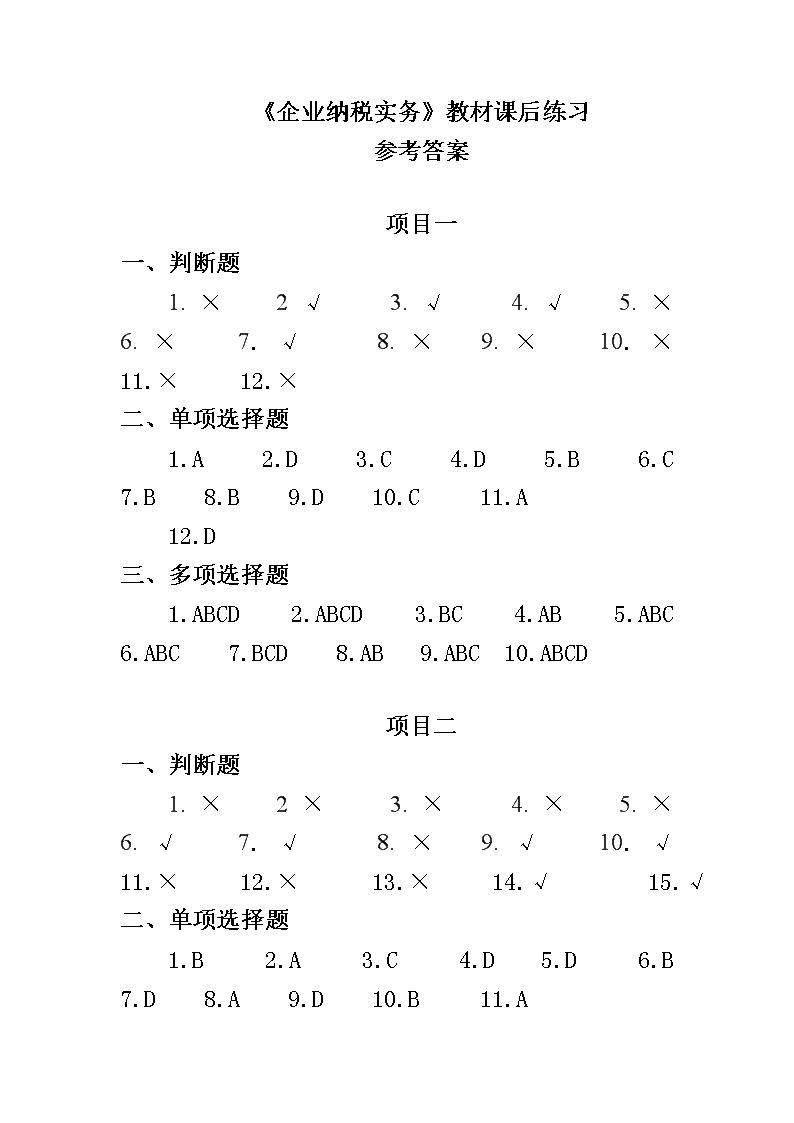

'《企业纳税实务》教材课后练习参考答案项目一一、判断题1.×2√3.√4.√5.×6.×7.√8.×9.×10.×11.×12.×二、单项选择题1.A2.D3.C4.D5.B6.C7.B8.B9.D10.C11.A12.D三、多项选择题1.ABCD2.ABCD3.BC4.AB5.ABC6.ABC7.BCD8.AB9.ABC10.ABCD项目二一、判断题1.×2×3.×4.×5.×6.√7.√8.×9.√10.√11.×12.×13.×14.√15.√二、单项选择题1.B2.A3.C4.D5.D6.B7.D8.A9.D10.B11.A

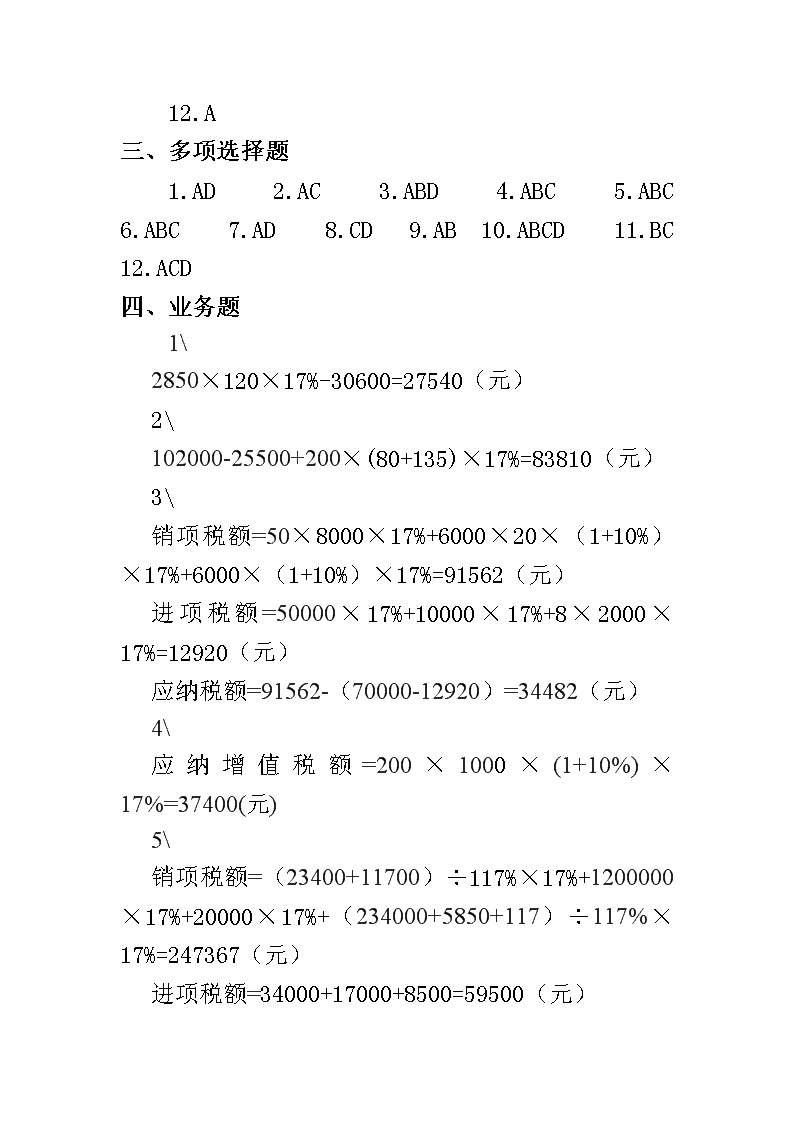

12.A三、多项选择题1.AD2.AC3.ABD4.ABC5.ABC6.ABC7.AD8.CD9.AB10.ABCD11.BC12.ACD四、业务题12850×120×17%-30600=27540(元)2102000-25500+200×(80+135)×17%=83810(元)3销项税额=50×8000×17%+6000×20×(1+10%)×17%+6000×(1+10%)×17%=91562(元)进项税额=50000×17%+10000×17%+8×2000×17%=12920(元)应纳税额=91562-(70000-12920)=34482(元)4应纳增值税额=200×1000×(1+10%)×17%=37400(元)5销项税额=(23400+11700)÷117%×17%+1200000×17%+20000×17%+(234000+5850+117)÷117%×17%=247367(元)进项税额=34000+17000+8500=59500(元)

应纳增值税额=247367-59500=187867(元)6(1)当期不予抵扣或退税的税额48000×6.8×(17%-15%)=6528(元)(2)当期应纳税额=800000×17%-(152000-6528)=-9472(元)由于没有期初余额,期末留低税额为9472元。(3)免抵退税额:48000×6.8×15%=48960元(4)由于期末留抵税额<免抵退税额所以当期应退税额为9472元(5)免抵税额:48960-9472=39488元会计分录:(1)实现出口销售收入时:借:银行存款326400贷:主营业务收入326400(2)实现内销收入时:借:银行存款936000贷:主营业务收入800000应交税费——应交增值税(销项税额)136000(3)结转当期不予抵扣的税额时:借:主营业务成本6528贷:应交税费——应交增值税(进项税额转出)6528

(4)出口抵减内销产品销项税额时:借:应交税费——应交增值税(出口抵减内销产品应纳税额)39488贷:应交税费——应交增值税(出口退税)39488(5)结转应收退税补贴款借:其他应收款9472贷:应交税费-----应交增值税(出口退税)9472项目三一、判断题1.×2√3.√4.×5.√6.×7.×8.√9.√10.×二、单项选择题1.A2.D3.A4.C5.A6.D7.A8.B9.C10.A11.A12.D13.D14.A15.A三、多项选择题1.ABCD2.ABC3.BCD4.ABCD5.ABC6.AC7.BD8.BC9.AC10.BC11.ABD12.ABD四、业务题

1应纳税额=600×100×(1+5%)÷(1-30%)×30%=27000(元)借:应付职工薪酬105300贷:主营业务收入90000应交税费——应交增值税(销项税)15300借:营业税金及附加27000贷:应交税费——应交消费税27002应纳消费税税额=68×500÷(1+17%)×20%+250×2×0.5=6061.97(元)应纳增值税税额=68×500÷(1+17%)×17%=4940.17(元)借:营业外支出9549.14贷:应交税费——应交消费税6061.97----应交增值税(销项税)4940.173(1)100×240=24000(元)(2)40×240=9600(元)

(3)10×240+4×240=2400+960=3360(元)本月应纳消费税税额=24000+9600+3360=36960(元)借:营业税金及附加36000贷:应交税费——应交消费税36000借:营业外支出960贷:应交税费——应交消费税9604受托方代收代缴消费税税额=(100000+40000)÷(1-30%)×30%=60000(元)直接出售烟丝不纳消费税销售卷烟应纳消费税税额=5000×100×36%+100×150-30000=165000(元)A卷烟厂:(1)购进原材料:借:原材料100000应交税费——应交增值税(进项税额)17000贷:银行存款117000(2)发出委托加工物资:借:委托加工物资100000贷:原材料100000支付加工费:

借:委托加工物资40000应交税费——应交增值税(进项税额)6800贷:银行存款46800受托方代收代缴消费税:借:委托加工物资30000应交税费——应交消费税30000贷:银行存款60000(3)销售烟丝:借:银行存款210600贷:主营业务收入180000应交税费——应交增值税(销项税额)30600(4)销售卷烟:借:银行存款585000贷:主营业务收入500000应交税费——应交增值税(销项税额)85000借:营业税金及附加165000贷:应交税费——应交消费税165000(5)上缴消费税:借:应交税费——应交消费税135000贷:银行存款135000

B烟厂:借:银行存款106800贷:主营业务收入40000应交税费——应交增值税(销项税额)6800应交税费——代收代缴消费税600005(1)(60000+35000)÷(1-30%)×30%=40714.29(元)(2)(80000+55000)÷(1-30%)×30%=57857.14(元)当期应纳消费税税额=40714.29+57857.14=98571.43(元)项目四一、判断题1.×2√3.√4.×5.×6.×7.×8.×9.×10.√11.√12.√13.×14.×15.√二、单项选择题1.B2.C3.D4.D5.B6.A7.A8.C9.B10.D11.B12.D13.D

三、多项选择题1.ABC2.ACD3.ABC4.BCD5.BC6.BC7.ACD8.CD9.ABC10.AB四、业务题1应纳营业税=(80000-5000-10000)×3%=1950(元)2应纳营业税=(20+30-10)×5%=2(万元)3应纳营业税=(100000-30000-9000-5000-10000)×5%=2300(元)4应纳营业税=(7+10+2+12)×10%=31000(元)5应纳营业税=(6000-800-1500)×3%=111(万元)应扣缴甲设备公司营业税=800×3%=24(万元)应扣缴A装饰公司营业税=1500×3%=45(万元)建筑公司实际应上交营业税总额为180万元6房产公司建造房屋,按建筑业税目征税;销售房屋,按销售不动产征税;出租房屋,按租赁业务征税。应纳营业税为:2100×(1+10%)÷(1-3%)÷6×4×3%+40×5%+3800×5%=239.6288(万元)会计分录:

借:营业税金及附加2396288贷:应交税费—应交营业税2396288项目五一、判断题1.×2×3.√4.×5.×6.×7.√8.×9.×10.×二、单项选择题1.B2.B3.C4.C5.D6.C7.C8.B9.A10.B三、多项选择题1.ABCD2.ABCD3.BC4.ABC5.ACD6.AD7.AD8.ABD四、业务题1每吨关税完税价格=2000×6.8+1000=14600(元)应纳关税=14600×500×10%=730000(元)借:在途物资8030000贷:应交税金-----应交关税730000银行存款73000002关税完税价格=(420+80)×(1+0.3%)+10=511.65(万元)应纳关税=511.65×20%=102.33(万元)

应纳增值税=(511.65+102.33)×17%=104.3766(万元)借:在途物资6139800贷:应交税金-----应交关税1023300银行存款5116500借:应交税金----应交关税1023300应交税金----应交增值税(进项税额)1043766贷:银行存款20670663应纳出口关税=450÷(1+50%)×50%=150(万元)借:银行存款4500000贷:主营业务收入4500000借:营业税金及附加1500000贷:应交税金----应交关税15000004应纳关税=(40+60)×10%=10(万元)借:固定资产100000贷:银行存款1000005(1)应纳关税=20×(20+2)×20%=88(万元)应纳增值税额=20×(20+2)×(1+20%)÷(1-5%)×17%=944842(元)应纳消费税额=20×(20+2)×(1+20%)÷(1-5%)×5%=277895(元)

借:在途物资5557895贷:应交税费----应交关税880000----应交消费税277895银行存款4400000借:库存商品5557895贷:在途物资5557895缴纳进口关税增值税消费税借:应交税费----应交消费税277895-----应交关税880000-----应交增值税944842贷:银行存款2102737(2)运费抵扣增值税额=50000×7%=3500(元)借:营业费用46500应交税金---应交增值税(进项税)3500贷:银行存款50000销项税额=58.5×16÷(1+17%)×17%=1360000(元)借:银行存款9360000贷:主营业务收入8000000应交税费----应交增值税(销项税)1360000将自用小车的增值税进项税额转出借:固定资产----小车650623.70贷:库存商品555789.50应交税费---应交增值税(进项税额转出)94834.20

10月份应纳的增值税=1360000-944842-3500+94834.2=506492.20(元)项目六一、判断题1.×2×3.×4.×5.×6.×7.×8.×9.√10.×11.×12.×13.√14.×15.×二、单项选择题1.C2.A3.B4.D5.D6.C7.C8.B9.C10.D11.C12.C13.C14.C15.C16.C17.C18.B三、多项选择题1.BC2.ABC3.AC4.ACD5.ABC6.ABCD7.BD8.BD9.BC10.ABCD11.ABD12.ABCD四、业务题1(1)该企业2008年度应纳税所得额A、收入总额=800+40+5=845(万元)

B、准予扣除项目金额=430+80+20+10+(3-1)+7.2+23=572.2(万元)C、该企业2008年度应纳税所得额=845-572.2=272.8(万元)(2)该企业2008年度应纳所得税额=272.8×25%=68.2(万元)2(1)该企业年度利润总额=500+40+10-300-40-35-30-15-20=110(万元)(2)纳税调增项目:业务招待费超支=5-(500+40)×5‰=2.3(万元)职工集资利息超支=15-100×10%=5(万元)公益救济性捐赠超支=20-110×12%=6.8(万元)(3)纳税调减项目:国债利息收入10万元;(4)应纳税所得额:110+2.3+5+6.8-10=114.1万元(5)应缴纳所得税额=114.1×25%=28.525(万元)3(1)会计利润总额=2500+70-1100-670-480-60-40-50=170(万元)(2)广告和业务宣传费调增=450-2500×15%=75(万元)(3)业务招待费调增=15-15×60%=6(万元)

2500×5‰=12.5万元大于15×60%(4)捐赠支出应调增所得额=30-170×12%=9.6(万元)(5)“三费”应调增所得额=3+29-150×18.5%=4.25(万元)(6)应纳税所得额=170+75+6+9.6+6+4.25=270.85(万元)(7)2008年应缴企业所得税额=270.85×25%=67.71(万元)4(1)可抵扣暂时性差异=400+220=620(万元)递延所得税资产=620×25%=155(万元)应纳税暂时性差异=140(万元)递延所得税负债=140×25%=35(万元)(2)应纳税所得额=1500-100+120-140+400+220=2000(万元)应交所得税=2000×25%=500(万元)(3)编制2008年确认所得税费用的会计分录:借:所得税费用3800000递延所得税资产1550000贷:应交税费----应交所得税5000000递延所得税负债350000(4)2009年末可抵扣暂时性差异540万元

2009年递延所得税资产的年末余额=540×25%=135万元2009年递延所得税资产减少额=155-135=20万元(5)2009年末应纳税暂时性差异200万元2009年递延所得税负债的年末余额=200×25%=50万元2009年递延所得税负债增加额=50-35=15万元(6)应税所得额=2000+20+400+120-200=2340应交所得税=2340×25%=585万元编制2009年确认所得税费用的会计分录:借:所得税费用——当期所得税5850000——递延所得税350000贷:应交税费----应交所得税5850000递延所得税负债150000递延所得税资产2000005资产负债表债务法的会计处理如下:(1)暂时性差异及相关指标的界定:计量单位:万元

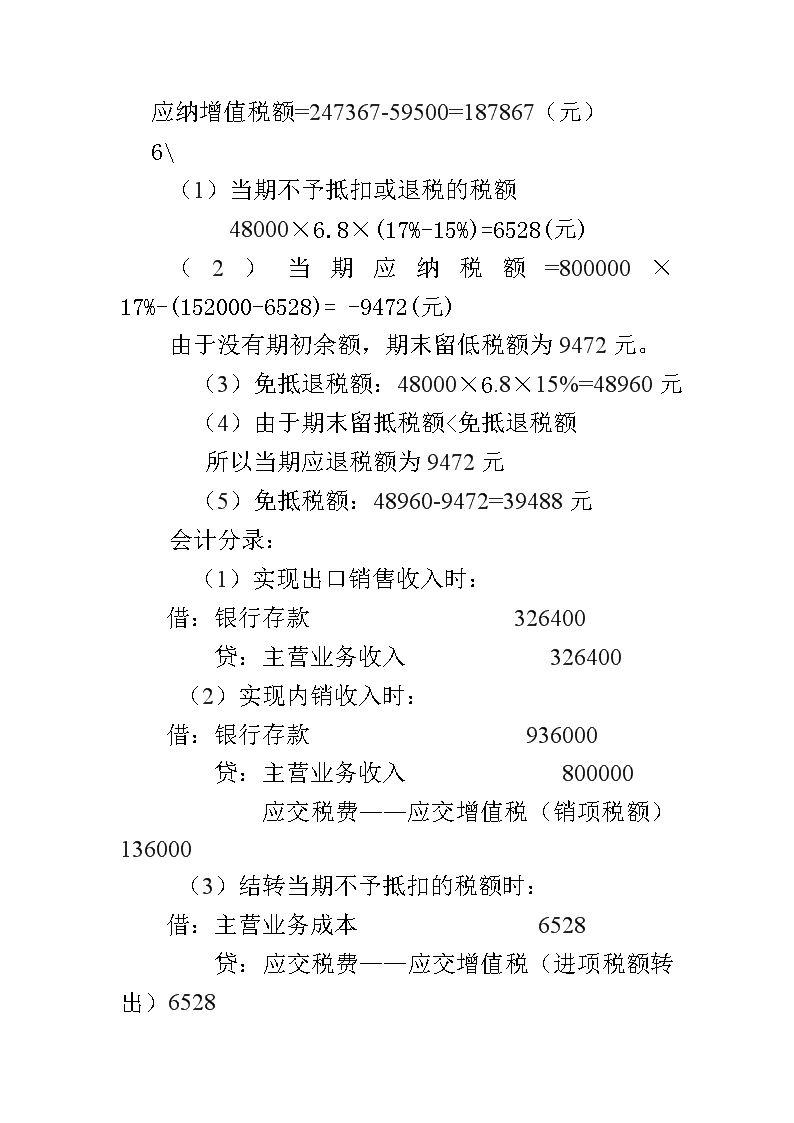

第一年第二年第三年第四年第五年年初口径年末口径年末口径年末口径年末口径年末口径账面原价450450450450450450累计折旧090180270360450折余价值450360270180900账面价值450360270180900计税基础45030018090300差异余额0609090600税率33%33%33%25%25%25%差异变动额060300-30-60递延所得税负债余额019.829.722.5150019.89.9-7.2-7.5-15

递延所得税负债变动额第一年~第二年末的递延所得税负债余额=年末差异余额×33%第三年~第五年末的递延所得税负债余额=年末差异余额×25%(2)在资产负债表债务法下的所得税处理过程:单位:万元项目第一年第二年第三年第四年第五年税前会计利润100250300380470应纳税暂时性差异的变动额60300-30-60应税所得额40220300410530当期应交所得税13.272.675102.5132.5递延所得税收益7.27.515递延所得税费用19.89.93382.567.895117.5

本期所得税费用(3)会计分录如下:第一年:借:所得税费用——当期所得税费用132000所得税费用——递延所得税费用198000贷:应交税费——应交所得税132000递延所得税负债198000第二年:借:所得税费用——当期所得税费用726000所得税费用——递延所得税费用99000贷:应交税费——应交所得税726000递延所得税负债99000第三年:借:所得税费用——当期所得税费用750000递延所得税负债72000贷:应交税费——应交所得税750000所得税费用——递延所得税费用72000第四年:借:所得税费用——当期所得税费用1025000递延所得税负债75000贷:应交税费——应交所得税1025000所得税费用——递延所得税费用75000第五年:

借:所得税费用——当期所得税费用1325000递延所得税负债150000贷:应交税费——应交所得税1325000所得税费用——递延所得税费用150000项目七一、判断题1.√2√3.√4.×5.×6.√7.×8.×9.√10.√二、单项选择题1.B2.D3.B4.B5.B6.D7.B8.C三、多项选择题1.ABD2.BC3.BD4.BC5.ABD6.ABC7.BD8.ABCD四、业务题1应纳税所得额=80000×(1-10%)×(1-20%)=57600(元)

公益性捐赠扣除限额=57600×30%=17280(元)应纳税额=(57600-17280)×30%-2000=10090(元)2A公司代扣代缴个人所得税额=800×10%-25=55(元)B公司代扣代缴个人所得税额=(2800-2000)×10%-25=55(元)自行申报应补缴的个人所得税额=(2800+800-2000)×10%-25-55-55=25(元)(1)A公司代扣代缴税款时:借:应付职工薪酬55贷:应交税费——代扣个人所得税55(2)A公司上缴税款时:借:应交税费——代扣个人所得税55贷:银行存款553(1)每月工资、薪金所得2000元不需缴税(2)12个月奖金所得应纳税额=8400×10%-25=815(元)(3)公益性捐赠扣除限额=40000×(1-20%)×30%=9600(元)劳务报酬所得应纳税额=[40000×(1-20%)-9600]×30%-2000=4720(元)(4)股息所得应纳税额=5000×20%=1000(元)(5)省人民政府颁发的科技奖20000元免税

12月份应缴纳个人所得税税额=815+4720+1000=6535(元)4(1)工资、薪金所得应纳税额=[(39600÷12-2000)×10%-25]×12=1260(元)(2)稿酬所得应纳税额=(2000-800)×20%×(1-30%)=168(元)(3)A国扣除限额=8000×(1-20%)×20%=1280(元)已在A国缴纳1400元,故不需补税,其差额120元可在以后连续5年内用超过A国的扣除限额余额部分继续补扣(4)B国扣除限额=3000×20%+(2000-800)×20%=840(元)已在B国缴纳700元,应补缴140元应纳税总额=1260+168+140=1568(元)5甲:应纳税所得额=(4400-2000-125)÷(1-15%)=2676.47(元)应纳税额=3147.06×15%-125=276.47(元)(1)支付工资时:借:应付职工薪酬4676.47

贷:现金4400应交税费——代扣个人所得税276.47(1)上缴税款时:借:应交税费——代扣个人所得税276.47贷:银行存款276.47乙:应纳税额=(2800-2000)×10%-25=55(元)(1)代扣个人所得税时:借:应付职工薪酬55贷:应交税费——代扣个人所得税55(2)上缴税款时:借:应交税费——代扣个人所得税55贷:银行存款55项目八一、判断题1.×2.×3.×4.√5.×6.×7.√8.√9.×10.√二、单项选择题

1.D2.C3.A4.A5.B6.C7.A8.A9.C10.C三、多项选择题1.ACD2.ABC3.CD4.CD5.AC6.ABCD7.AC8.ABCD9.BC10.AB四、业务题1、城市维护建设税=(100+20+10)×7%=9.1(万元)教育费附加=(100+20+10)×3%=3.9(万元)借:营业税金及附加130000贷:应交税费------应交城市维护建设税91000应交税费------应交教育费附加390002应纳印花税=(20000000+5000000)×0.3‰=7500(元)借:管理费用7500贷:银行存款75003应纳印花税=5×2+1000000×0.05‰+(5000000+1000000)×0.5‰+12×5=3120(元)借:管理费用3120贷:银行存款31204城镇土地使用税=(10000-1000)×8=72000(元)

借:管理费用72000贷:应交税费----应交城镇土地使用税720005房产税=1500×(1-20%)×1.2%+500×(1-20%)×1.2%×3÷12+5×9×12%=21(万元)借:管理费用210000贷:应交税费----应交房产税2100006车船税=20×6×90+5×600+3×400=15000(元)借:管理费用15000贷:应交税费----应交车船税150007车船税=1000×5×4+200×8×3=24800(元)借:管理费用24800贷:应交税费----应交车船税24800项目九一、判断题1.√2.√3.×4.×5.×6.×7.√8.√9.×10.×11.√12.√13.√14.×

二、单项选择题1.C2.A3.D4.A5.B6.C7.A8.D9.A三、多项选择题1.ABD2.ABCD3.ABCD4.ABCDE5.ABCDE6.ABC7.ABD8.ABCD9.AB10.ABCD四、业务题1(1)若A、B、C、D为子公司,则应纳所得税的计算为:A公司应纳所得税额=500×25%=125(万元)B公司应纳所得税额=400×25%=100(万元)C公司应纳所得税额=300×20%=60(万元)D公司和总公司的亏损留作以后年度弥补。该集团公司2004年度合计应缴纳企业所得税为:125+100+60=285(万元)(2)若A、B、C、D为分公司,本身不独立核算,那么,各分支机构的年度计税所得额都要并入总机构缴纳所得税。其应纳所得税额为:(500+400+300-300-100)×15%=120(万元)企业合并纳税,一是各自之间的亏损可以弥补,二是由于总机构位于税率较低的地区,汇总纳税可以降低税率,节约税款165万元。

对于设立之初亏损的分支机构,或者在总公司亏损、分支机构盈利的情况下,分支机构宜采用分公司的形式,以获得盈利相抵的好处,另外,如果分公司处于税率较高的地区,通过汇总纳税,可以实现规避高税率的目的。反之,分支机构则宜选择子公司的形式。2方案一:商品7折销售,价值100元的商品售价70元(1)增值税:应缴增值税额=70÷(1+17%)×17%-60÷(1+17%)×17%=1.45(元)。(2)企业所得税:利润额=70÷(1+17%)-60÷(1+17%)=8.55(元),应缴所得税额=8.55×25%=2.14(元),税后净利润=8.55-2.14=6.41(元)。方案二:购物满100元,赠送价值30元的商品(1)增值税:销售100元商品时应缴增值税=100÷(1+17%)×17%-60÷(1+17%)×17%=5.81(元)。赠送30元商品视同销售时应缴增值税=30÷(1+17%)×17%-18÷(1+17%)×17%=1.74(元)。合计应缴增值税=5.81+1.74=7.55(元)。

(2)个人所得税:为保证让利顾客30元,商场赠送价值30元的商品应不含个人所得税额,该税应由商场承担,因此,赠送该商品时商场需代顾客偶然所得缴纳的个人所得税额为:30÷(1-20%)×20%=7.5(元)。(3)企业所得税:利润额=100÷(1+17%)-60÷(1+17%)-18÷(1+17%)-7.5=11.30(元)。由于赠送的商品成本及代顾客缴纳的个人所得税款不允许税前扣除,因此应纳企业所得税额=[100÷(1+17%)-60÷(1+17%)]×25%=8.55(元)。税后利润=11.30-8.55=2.75(元)。方案三:购物满100元返还现金30元(1)增值税:应缴增值税税额=100÷(1+17%)-60÷(1+17%)×17%=5.81(元)。(2)个人所得税:应代顾客缴纳个人所得税7.5(同上)。(3)企业所得税:利润额=100÷(1+17%)-60÷(1+17%)-30-7.5=-3.31(元)。应纳所得税额8.55元(同上)。税后利润=-3.31-8.55=-11.86(元)。

上述三方案中,方案一最优,方案二次之,方案三最差。但如果前题条件发生变化,则方案的优劣会随之改变。从以上分析可以看出,顾客购买价值100元的商品,商家同样是让利30元,但对于商家来说税负和利润却大不相同。3方案一:租赁期满后,设备的所有权转让给承租方的,征收增值税。故,甲企业应纳增值税税额=×17%-102=37.4872(万元)应纳城市维护建设税和教育费附加=37.4872×(7%+3%)=3.7487(万元)获得利润=-600-3.7487=216.7641(万元)方案二:租赁期满后,设备的所有权未转让给承租方的,征收营业税。故,甲企业应纳营业税税额=[720+175.5-(600+102)]×5%=9.675(万元)应纳城市维护建设税和教育费附加=9.675×(7%+3%)=0.9675(万元)获得利润=720+99-(600+102)-9.675-0.9675=106.3575(万元)

方案一比方案二多获利=216.7641-106.3575=110.4066(万元)甲企业应选择方案一。4若使用年限按8年计,则每年计提折旧额:800000×(1-4%)/8=96000(元)若使用年限按5年计,则每年计提折旧额:800000×(1-4%)/5=153600(元)尽管折旧期限的改变并未从数字上影响到企业所得税税负的总和,但考虑到资金的时间价值,后者对企业更为有利。若该企业享受“三免三减半”的企业所得税优惠政策,则不同折旧年限下节税情况如下表所示:8年和5年折旧年限的节税情况折旧年限年提取折旧折旧各年节税额节税总和第1、2、3年第4、5、6年第7、8年8年9600001200024000840005年15360001920038400从上表可见,在享受“三免三减半”优惠政策情况下,企业延长折旧年限可以节约更多的税负支出。5

将达到同行业一般生产型企业平均利润水平的利润留在集团公司,超过部分转让给深圳销售公司,就可以既符合税法,又降低税负。故此将销售给深圳销售公司每件售价压到50元,则集团公司应交所得税为:(50-40)×100万×25%=250(万元)销售公司应交所得税为:(100-50-30)×100万×15%=300(万元)共计纳税250+300=550万元,由此可见,单价产品价格转让后比价格转让前少交税:(750-550)=200万元经过定价转让后,赣光集团公司还能达到20%的利润率,达到了生产企业的平均利润率水平,因此所进行的定价转让是合理的。'

您可能关注的文档

- 《从技术走向管理》试题及答案大全.doc

- 《仪器分析》习题及参考答案.pdf

- 《仪器分析》思考题与习题答案.doc

- 《仪器分析》朱明华 第三版 课后习题解答.doc

- 《仪器分析》朱明华第四版 习题解答(完美打印版).pdf

- 《仪器分析》朱明华第四版_习题解答(完美打印版).docx

- 《仪器分析》朱明华第四版习题解答(完美打印版).pdf

- 《仪器分析》石杰等著,习题答案.docx

- 《企业内部控制》习题答案.docx

- 《优化重组卷》2016高考生物复习系列(真题+模拟)专题重组:参考答案(考点1-考点16+模块滚动卷1).doc

- 《优化重组卷》2016高考生物复习系列(真题+模拟)专题重组:参考答案(考点17-考点32+模块滚动卷2).doc

- 《优化重组卷》2016高考生物复习系列(真题+模拟)专题重组:参考答案(考点33-考点48).doc

- 《会计信息系统》习题含答案.docx

- 《会计信息系统》习题答案.doc

- 《会计信息系统》课程期末复习题与参考答案.doc

- 《会计基础》习题及答案1~10.doc

- 《会计基础》实务部分整理练习题(含答案解析)._部分10.pdf

- 《会计基础》实务部分整理练习题(含答案解析)._部分5.pdf

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明