- 380.66 KB

- 2022-04-22 11:16:38 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

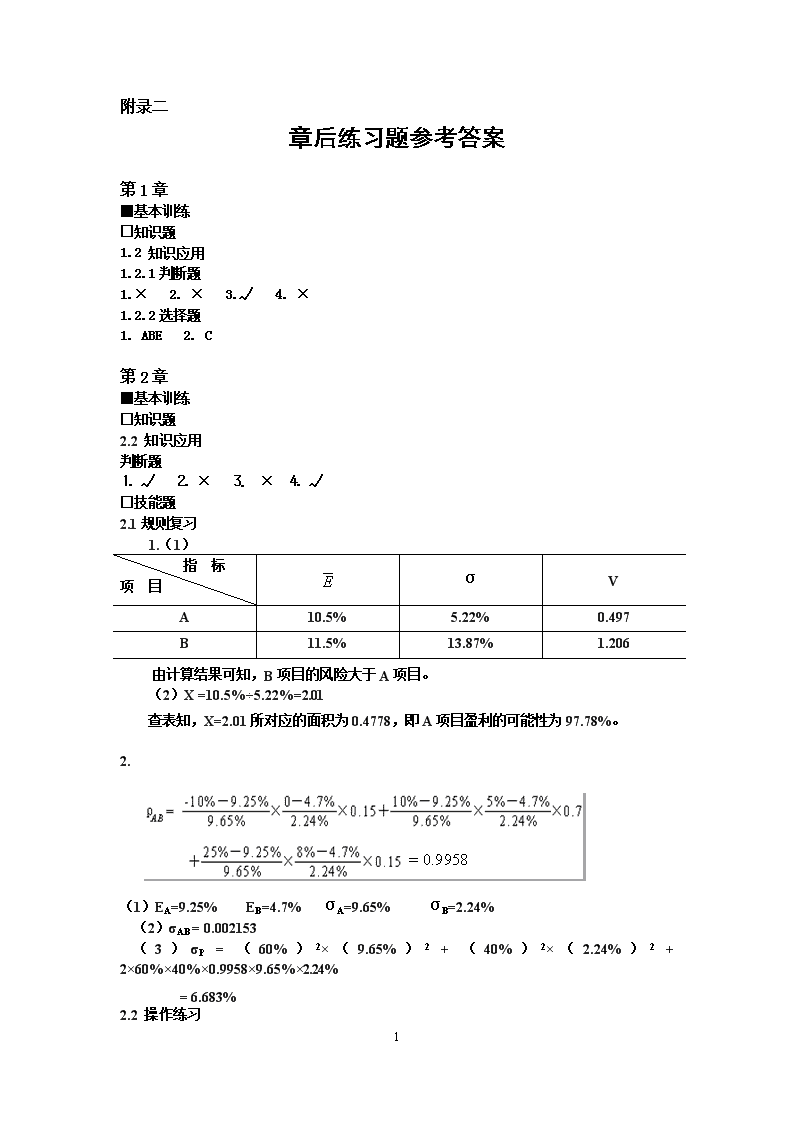

'附录二章后练习题参考答案第1章■基本训练□知识题1.2知识应用1.2.1判断题1.×2.×3.√4.×1.2.2选择题1.ABE2.C第2章■基本训练□知识题2.2知识应用判断题⒈√⒉×⒊×⒋√□技能题2.1规则复习1.(1)指标项目σVA10.5%5.22%0.497B11.5%13.87%1.206由计算结果可知,B项目的风险大于A项目。(2)X=10.5%÷5.22%=2.01查表知,X=2.01所对应的面积为0.4778,即A项目盈利的可能性为97.78%。2.(1)EA=9.25%EB=4.7%σA=9.65%σB=2.24%(2)σAB=0.002153(3)σP=(60%)2×(9.65%)2+(40%)2×(2.24%)2+2×60%×40%×0.9958×9.65%×2.24%=6.683%2.2操作练习20

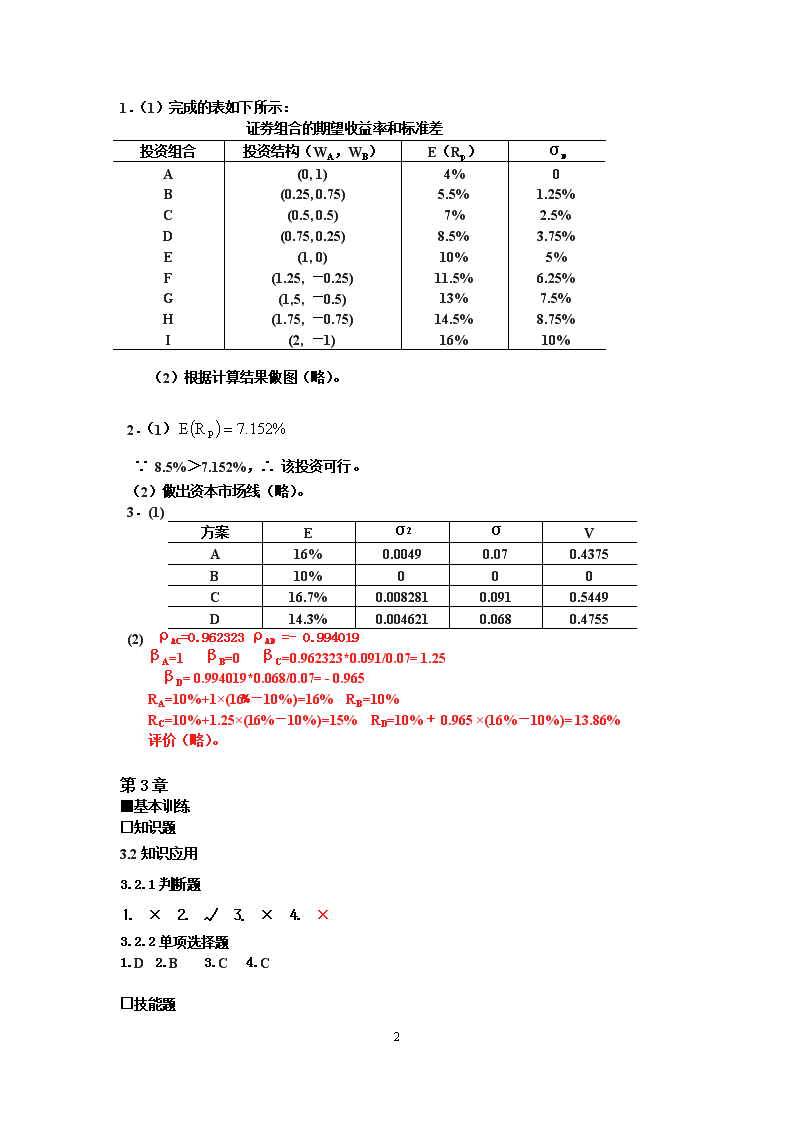

1.(1)完成的表如下所示:证券组合的期望收益率和标准差投资组合投资结构(WA,WB)E(Rp)σpABCDEFGHI(0,1)(0.25,0.75)(0.5,0.5)(0.75,0.25)(1,0)(1.25,-0.25)(1,5,-0.5)(1.75,-0.75)(2,-1)4%5.5%7%8.5%10%11.5%13%14.5%16%01.25%2.5%3.75%5%6.25%7.5%8.75%10%(2)根据计算结果做图(略)。2.(1)∵8.5%>7.152%,∴该投资可行。(2)做出资本市场线(略)。3.(1)方案Eσ2σVA16%0.00490.070.4375B10%000C16.7%0.0082810.0910.5449D14.3%0.0046210.0680.4755(2)ρAC=0.962323ρAD=-0.994019βA=1βB=0βC=0.962323*0.091/0.07=1.25βD=0.994019*0.068/0.07=-0.965RA=10%+1×(16%-10%)=16%RB=10%RC=10%+1.25×(16%-10%)=15%RD=10%+0.965×(16%-10%)=13.86%评价(略)。第3章■基本训练□知识题3.2知识应用3.2.1判断题⒈×⒉√⒊×⒋ ×3.2.2单项选择题1.D2.B3.C4.C□技能题20

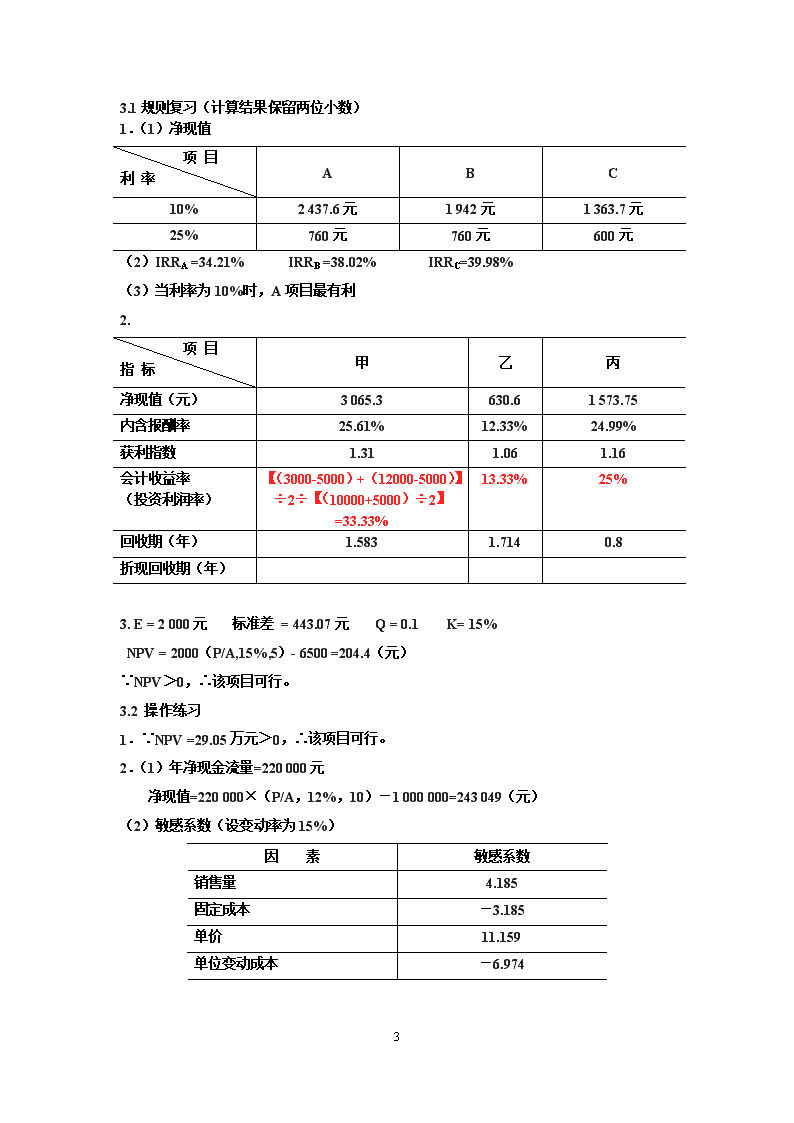

3.1规则复习(计算结果保留两位小数)1.(1)净现值项目利率ABC10%2437.6元1942元1363.7元25%760元760元600元(2)IRRA=34.21%IRRB=38.02%IRRC=39.98%(3)当利率为10%时,A项目最有利2.项目指标甲乙丙净现值(元)3065.3630.61573.75内含报酬率25.61%12.33%24.99%获利指数1.311.061.16会计收益率(投资利润率)【(3000-5000)+(12000-5000)】÷2÷【(10000+5000)÷2】=33.33%13.33%25%回收期(年)1.5831.7140.8折现回收期(年)3.E=2000元标准差=443.07元Q=0.1K=15%NPV=2000(P/A,15%,5)-6500=204.4(元)∵NPV>0,∴该项目可行。3.2操作练习1.∵NPV=29.05万元>0,∴该项目可行。2.(1)年净现金流量=220000元净现值=220000×(P/A,12%,10)-1000000=243049(元)(2)敏感系数(设变动率为15%)因素敏感系数销售量4.185固定成本-3.185单价11.159单位变动成本-6.97420

(3)编制敏感分析表(变动百分比为-20%、-15%、-10%、10%、15%、20%)3.指标不考虑税收因素考虑税收因素账面临界点(台)20002000现金临界点(台)1200806财务临界点(台)26272935从计算结果来看,该项目存在较大风险。4.(1)年折旧额=(16000-1000)÷3=5000(元)第一年税后利润=20000+(10000-5000-5000)×(1-40%)=20000(元)第二年税后利润=20000+(20000-10000-5000)×(1-40%)=23000(元)第三年税后利润=20000+(15000-6000-5000)×(1-40%)=22400(元)(2)第一年新增税后现金流量=(20000-20000)+5000=5000(元)第二年新增税后现金流量=(23000-20000)+5000=8000(元)第三年新增税后现金流量=(22400-20000)+5000+1000=8400(元)以12%为贴现率计算净现值:5000×0.8929+8000×0.7972+8400×0.7118-16000=821.22(元)∵NPV>0,表明IRR>12%,∴方案可行。5.(1)净现值=每年现金流入现值+残值现值+清理净损失减税现值-原始投资现值年折旧额=3000×(1-10%)÷5=540万元年营业现金流量=500(1-33%)+540=875万元如果预期使用期4年,则NPV4=875(P/A,10%,4)+300(P/F,10%,4)+【3000×(1-10%)÷5】×33%(P/F,10%,4)-3000=100.36NPV3=875×(P/A,10%,3)+300×(P/F,10%,3)+【3000×(1-10%)÷5】×33%×2×(P/F,10%,3)-3000=-330.92(万元)20

(2)没有影响。因为只要该项目寿命达3.77年即为可行。第4章■基本训练□知识题4.2知识应用选择题1.ABCD2.D3.A4.B5.AD□技能题4.1规则复习1.(1)不考虑货币时间价值:(2)考虑货币时间价值:①分期付息,到期还本:债券资本成本Ki=8.81%②到期一次性还本付息(利息不按复利计算):Ki=7.49%2.(1)不考虑货币时间价值:(2)考虑货币时间价值:①分期付息,到期还本:借款资本成本Kd=8.88%3.20

=6.7%=8.67%=6.7%×24%+8.67%×16%+15%×50%+14.5%×10%=11.95%4.=令EPSA=EPSB,得EBIT=900(万元)当预计公司的息税前收益EBIT小于900万元时,应采用(1)方案筹资,股东的每股收益最大;当EBIT大于900万元时,应采用(2)方案筹资.4.2操作练习1.筹资方式资本成本个别资本的筹资分界点(万元)资本结构筹资总额分界点(万元)筹资范围(万元)银行借款12%14%18%150300—30%150÷30%=500300÷30%=10000~500500~10001000以上普通股16%19%22%25%210560840—70%210÷70%=300560÷70%=800840÷70%=12000~300300~800800~12001200以上由表可得六组筹资成本不同的筹资总额范围:0~300万元,300万元~500万元,500万元~800万元,800万元~1000万元,1000万元~1200万元,1200万元以上。分别计算这六组的综合资本成本即加权平均边际资本成本:筹资范围资本总类资本结构个别资本成本资本结构×个别资本成本综合资本成本(万元)0~300银行借款30%12%0.03614.80%普通股70%16%0.112300~500银行借款30%12%0.03616.90%普通股70%19%0.133500~800银行借款30%14%0.04217.50%普通股70%19%0.133800~1000银行借款30%14%0.04219.6%20

普通股70%22%0.1541000~1200银行借款30%18%0.05420.80%普通股70%22%0.1541200以上银行借款30%18%0.05422.9%普通股70%25%0.175投资项目D,DC组合,DCA组合三个方案均可行。DCA组合,平均投资报酬率为23.64%,综合资本成本为17.33%,投资总收益为260万元,筹资总成本为190.63万元。DC组合,总投资额为900万元,总投资报酬率为24.33%,投资总收益为219万元,筹资总成本150.3万元,筹资总成本率为16.7%。2.53(万元)=0.6675×(10%×1.6853)=0.1124(元)3.筹资方式资本成本个别资本的筹资分界点(万元)资本结构筹资总额分界点(万元)筹资范围(万元)发行债券8%9%30—40%30÷40%=750~7575以上普通股15%16%60—60%60÷60%=10000~10001000以上筹资范围资本总类资本结构个别资本成本资本结构×个别资本成本综合资本成本(万元)0~75发行债券40%8%0.03212.20%普通股60%15%0.09075~1000发行债券40%9%0.03612.60%20

普通股60%15%0.0901000以上发行债券40%9%0.03613.2%普通股60%16%0.096第5章■基本训练□知识题5.2知识应用选择题1.B2.A3.B4.B□技能题5.1规则复习1.(1)=247.5(万元)(2)(万元)(3)=570(万元)(4)=390(万元)2.(1)=30(万元)(2)=20%(3)=0.3(元)3.(1)发放10%的股票股利所有者权益项目发放股票股利前发放股票股利后普通股股数500万股550万股普通股3000万元3300万元资本公积2000万元2700万元未分配利润3000万元2000万元所有者权益合计8000万元8000万元每股账面价值8000万元÷500万股=16元/股8000万元÷550万股=14.55元/股(2)以2:1的比例进行股票分割所有者权益项目股票分割前股票分割后普通股股数500万股(每股面额6元)1000万股(每股面额3元)普通股3000万元3000万元资本公积2000万元2000万元未分配利润3000万元3000万元所有者权益合计8000万元8000万元每股账面价值8000万元÷500万股=16元/股8000万元÷1000万股=8元/股5.2操作练习20

1.(1)(万元)(2)(万元)(3)(500-350)/500=30%2.(1)增发股票数为100万股×10%=10万股,应从未分配利润中转出资金的数额为:10万股×10元=100万元,故未分配利润余额为0。(2)发放股票股利后的每股市价为:(元)股价降低幅度为:(3)股东市场价值为:1000×(1+10%)×9.1=10010(元)(4)普通股的股本结构不会发生变化。3.(14.8-0.2)÷(1+0.5)=9.73(元)第6章■基本训练□知识题6.2知识应用6.2.1判断题1.×2.√3.×4.√5.×6.√7.×8.√6.2.2单项选择题1.A2.C3.C4.B5.A6.D□技能题6.1规则复习1.(1)(元/股)(2)V=3.37+10.19=13.56(元/股)2.股票转回前后有关项目的数据如下:3.(股)20

4.(元/股)5.6.2操作练习①(元/股)(元/股)(元/股)②应当进行股票分割,股票分割后普通股股数为4000000份。(元/股)(元/股)(元/股)③A公司8.4%,B公司6.45,C公司7.7%。④是的,都是按每股收益50%固定型股利政策。⑤可见A公司负债比率最高,与B公司的资产负债率比较相近。⑥B公司:K=2.25/36+8.4%=15.18%C公司:K=3.75/65+6.4%=12.54%将这两个K值代入公式,推导出A公司的股票价格范围:根据B公司的K值,A公司的股票价格=1.5/(15.18%-7.7%)=21.6(元/股)根据C公司的K值,A公司的股票价格=1.5/(12.54%-7.7%)=33.38(元/股),即A公司的股票价格可能范围为:每股21.6~33.38元。⑦A公司的股票价格可能范围为:每股21.6~33.38元。⑧按22元计算,可获得资本金22×(1-8%)×400000=8096000(元)。20

第7章■基本训练□知识题7.2知识应用7.2.1判断题1.×2.×3.√4.√5.×6.×7.√7.2.2单项选择题1.B2.D3.D4.C5.A6.D7.C8.D9.A10.C□技能题7.1规则复习1.债券价值=10×8.16%×(P/A,10%,3)+10×(1+10%)-3=9.5424(万元)∵95424>94000,∴对购买者有吸引力。内插法计算到期收益率=10.6%用简便法计算到期收益率=【100000×8.16%+(100000-94000)÷3】÷【(100000+94000)÷2】=10.47%2.(1)当市场利率为10%时,发行价格为:1000元。(2)当市场利率为12%时,发行价格为:887.02元。(3)当市场利率为8%时,发行价格为:1134.21元。3.债券价值(元)4.①到期收益率为9%时,VA=(1000×12%÷2)(P/A,4.5%,20)+1000(P/F,9%,10)=1202.89VB=(1000×12%÷2)(P/A,4.5%,6)+1000(P/F,9%,3)=1081.66元。②到期收益率为8%时,VA=(1000×12%÷2)(P/A,4%,20)+1000(P/F,8%,10)=1278.61VB=(1000×12%÷2)(P/A,4%,6)+1000(P/F,8%,3)=1108.36③当收益率变化时,长期债券价值的变化幅度大于短期债券。④到期收益率为8%,期限均缩短1年时,VA=1259.81元,VB=1075.13元。⑤当债券期限变化时,短期债券价值的变化幅度大于长期债券。5.每期偿还的等额本息==5000000÷3.7908=1318987.40≈1319000(元)借款分期偿还计划表单位:元20

年度年偿还额年付息额本金偿还额本金剩余额 ①②=④×i③=①-②④=④-③0———1000000011819000100000081900091810002181900091810090090082801003181900082801099099072891104181900072891110900896199021518190006199796199021—合计14095000409500010000000 7.2操作练习1.①每年偿债基金支付额为:1000万÷10年=100万/年。②年偿债基金支付款项=10000000÷(F/A,6%,10)=759000(元)。2.①到期收益率为3.4%。②先求出2000年1月的利率:650=1000×3.4%×(P/A,K,17)+1000×(P/F,K,17)利率K=6.98%到2012年1月,离到期还有5年,债券价值:P=1000×3.4%×(P/A,6.98%,5)+1000×(P/F,6.98%,5)=853.13(元)③债券已接近到期,其价值即为到期还本价值=1000元。3.(1)分析计算以新债券替换旧债券所发生的净现金流出量。新债券替换旧债券的净现金流出量单位:元收回旧债券的支出(111×20000)2220000.00新债发行费用(2000000×3%)60000.00重叠期旧债券利息支出(2000000×14%×2/12)46666.67其他费用20000.00现金流出合计2346666.67发行新债券收入2000000.00税收节约额: 收回公司债溢价(11×20000×33%)72600.00重叠期的利息费用(2000000×14%×2/12×33%)15400.00现金流入合计2088000.00净现金流出量258666.67(2)分析计算以新债券替换旧债券所发生的现金流出的节约额。旧债券年净现金流出量单位:元年利息费用(2000000×14%)280000.00减:税收节约额: 利息费用(2000000×14%×33%)92400.00年净现金流出量187600.0020

新债券年净现金流出量单位:元年利息费用(2000000×11%)220000.00减:税收节约额: 利息费用(2000000×11%×33%)72600.00发行费用摊销(60000/8×33%)2475.00其他相关费用摊销(20000/8×33%)825.00年净现金流出量144100.00年现金流出的节约额=187600-144100=43500(元)(3)当贴现率为11%,年数为8年时,年金现值系数为5.146。NPV=43500×5.146=223900元低于331300元,故此次债券替换并不值得。4.(1)计算融资租赁的净现金流出量年度年租金额节约税额净现金流出量 ①②=①×35%③=①-②024000002400001240000840001560002240000840001560003240000840001560004240000840001560005084000-84000合计1200000420000780000(2)计算举债购买的净现金流出量每期偿还的等额本息==1000000÷3.7908=263797.48≈263800(元)年度年偿还额年付息额折旧费税收节约额净现金流出量 ①②③④=(②+③)×35%⑤=①-④126380010000020000010500015880022638008362020000099267164533326380065602200000929611708394263800457822000008602417777652638002399620000078399185401合计13190003190001000000461650857350(3)比较两种筹资方式,选择净现金流出量现值较低者20

年度现值系数融资租入举债购买 (P/F,6.5%,n)净现金流出量现值净现金流出量现值 ①②③=①×②④⑤=①×④01.000240000240000——10.93915600014647915880014910820.88215600013753916453314506230.82815600012914417083914142940.77715600012126217777613819050.730-84000-61310185401135321合计 780000713115857350709110可知,举债购买的现金流出量小于租赁融资的现金流出量,故公司不可采用融资租赁的方式,应举债购入该项设备。第8章■基本训练□知识题8.2知识应用8.2.1判断题1.×2.√ 3.× 4.× 5.× 6.√8.2.2单项选择题1.B2.D3.B4.D5.C□技能题8.1规则复习1.V=(50-40)×1/2=5(元)2.(1)当股票市价上升为60元时甲投资者总收益=(60-40)×(80/40)=40(元)甲投资者获利率=40/80×100%=50%乙投资者认股权证理论价值=(40-30)×1=10(元)故80元可购入认股权证数=80/10=8(张)乙投资者总收益=(60-30)×8-80=160(元)乙投资者获利率=160/80×100%=200%(2)当市价降为0时甲投资者总损失=(0-40)×(80/40)=-80(元)乙投资者总损失=(0-30)×8-80=-320(元)3.所有持有认股权证的均未购买股票时,每股净利=800/2400=0.33(元)所有持有认股权证的均购买了股票时,每股净利:(元)每股净利上升0.03元4.(1)前两年20

转换比率=1000÷40=25(股)转换溢价=(40-30)×25=250元转换溢价率=(40-30)/30×100%=33.33%(2)第三年到第四年转换比率=1000/45=22.22(股)转换溢价=(45-30)×22.22=333.3元转换溢价率=(45-30)/30×100%=50%(3)后两年转换比率=1000/50=20(股)转换溢价=(50-30)×20=400元转换溢价率=(50-30)/30×100%=66.67%8.2操作练习1.①美国捷运公司发行认股权证筹资的优势所在:A.认股权证的发行可以促使其他筹资方式的运用,达到筹资的目的。发行附有认股权证的债券可能比发行纯粹的债券更有吸引力。此外,可将认股权证作为改善新发行普通股或非公开销售债券发行条件的因素。B.附认股权证的公司债兼具负债和股权的特性,可降低公司的资金成本。发行附认股权证的证券,可以使投资者在公司获利状况不错时成为股东,从而分享公司盈余,故投资者愿意接受较低的债券利率和较为宽松的债券契约条款,达到降低公司的资金成本的目的。C.认股权证可以带来额外现金。认股权证不论是单独发行还是附带发行,均可为公司带来额外的现金,增强公司的资金实力。②美国捷运公司的强制转换条款执行条件是:股票市价高于提前收回的价格,即当市价上升到高于$55时,持有者将愿意行使转换权。2.对于公司而言,发行可转换债券和认股权证都是作为一种暂时筹资的工具,其本意是发行普通股筹资,但两种优先权行使后对公司财务状况的影响却是不同的。(1)对资金总额和资本结构的影响不同。可转换债权行使后,只是改变了企业资金来源的具体形式和资本结构,增加普通股所占比例,而企业资金来源不变;认股权证行使后企业除了获得原已发售证券筹得资金外,还可新增一笔股权资本金,并改变资本结构。(2)对负债总额的影响不同。当可转换债券行使转换权后,原有的债务消失,负债总额减少;而认股权证行使后,原有的债务保留,负债总额不变。(3)对纳税的影响不同。当可转换权行使后,原有负债的节税功能相应消除;而认股权行使后,不影响原有的节税效果。(4)对财务杠杆作用的影响不同。可转换权行使后,原有的财务杠杆作用消失,而认股权证行使后,原有的财务杠杆作用仍然保留。(5)对原有股权冲淡程度的取决条件不同。可转换权行使后对原有股东权益的影响取决于转换价格与原股东每股权益的关系;认股权证行使后对原有股东权益的影响取决于认购价格与原股东每股权益的关系。通过上述分析,我们可以得出结论:可转换证券适用于将来不需增资且负债比率过高的情况;而认股权证则适用于将来要求大量增资且负债比率适当或较低的情况。发行公司可根据公司的财务状况,在分析不同筹资方式的优劣后,作出对公司有利的决策。20

第9章■基本训练□知识题9.2知识应用9.2.1判断题⒈×⒉√9.2.2单项选择题⒈A⒉A⒊D□技能题9.1规则复习⒈因为放弃现金折扣成本为24.29%高于市场利率,所以应享受现金折扣。⒉甲、乙供应商的机会成本分别为20.99%和31.81%。由于该公司有足够的付现能力,故应选择乙供应商。⒊该笔借款的实际利率为7.5%。⒋采用收款法、贴现法和加息法付息的实际利率分别为7%、7.53%和14%。9.2操作练习少付货款=100000×3%=3000(元)∵市场利率=12%<22.27%∴公司应享受现金折扣。第10章■基本训练□知识题10.2知识应用10.2.1判断题⒈√⒉×⒊×⒋×⒌√10.2.2单项选择题⒈B⒉D⒊B⒋D⒌B□技能题10.1规则复习⒈运用成本分析模式确定企业的最佳现金持有量。方案项目1234现金持有量40000600008000010000020

投资成本48007200960012000管理成本5000600070008000短缺成本2000016000120008000总成本29800292002860028000由计算结果可知,企业的最佳现金持有量为100000元。⒉作图(略)。10.2操作练习现金预算单位:元项目1季度2季度3季度4季度全年各项现金收入额60000700009600095000321000减:各项现金支出额70000850009000075000320000采购材料35000450004800035000163000营业费用25000300003000028000113000购置设备80008000100001000036000支付股利20002000200020008000现金净收入额(10000)(15000)6000200001000加:期初现金余额80005000500056258000减:期末现金余额50005000562573007300现金多余或不足(7000)(15000)5375183251700银行借款700015000——22000归还借款——(5000)(17000)(22000)归还利息——3751325(1700)注:第一次付息=5000×10%×3/4=375(元)第二次付息=2000×10%+15000×10%×3/4=1325(元)第11章■基本训练□知识题11.2知识应用11.2.1判断题20

⒈×⒉√⒊×4.√11.2.2单项选择题⒈C⒉D⒊D□技能题11.1规则复习⒈计算现行方案的投资收益额同理,可计算出新方案的投资收益为190000元。所以,应采纳新方案。⒉项目现行方案新方案赊销收入边际利润机会成本坏账损失管理费用120000054000099002400050000126880055380071501300040000收益456100493650由计算结果可知,新的信用条件可行。11.2操作练习1.(1)列表计算如下:项目A方案比现行方案B方案比现行方案增加边际利润(万元)36增加机会成本(万元)1.122.5278增加管理费用(万元)0.81增加坏账损失(万元)0.91.5增加利润(万元)0.180.9722由计算结果可知,公司应采纳B方案。(2)将A方案的信用条件改为“2/10,N/30”20

减少边际利润=90×2%=1.8(万元)减少机会成本=1.12×[(32-10)/32]=0.77(万元)减少坏账损失:0.9万元减少管理费用:1×30%=0.3%(万元)增加利润=(0.77+0.9+0.3)-1.8=0.17(万元)将B方案的信用条件改为“2.5/10,N/60”减少边际利润=100×2.5%×50%=1.25(万元)减少机会成本=2.5278×[(65-10)/65]×50%=1.0695(万元)减少坏账损失和管理费用=(1.5+1.2)×25%=0.55(万元)增加利润=(1.0695+0.55)-1.25=0.3695(万元)由计算结果可知,B方案优于A方案。第12章■基本训练□知识题12.2知识应用12.2.1判断题⒈×⒉√⒊×4.√12.2.2单项选择题⒈C⒉D⒊D4.D□技能题12.1规则复习⒈计算现行方案的投资收益额同理,可计算出新方案的投资收益为190000元。所以,应采纳新方案。⒉项目现行方案新方案20

赊销收入边际利润机会成本管理费用坏账损失120000054000099005000024000126880055380071504000013000投资收益456100493650由计算结果可知,新的信用条件可行。12.2操作练习1.(1)自制:TC=7200×6+1470=44670(元)(2)外购:TC=7200×6×1.5+509=65309(元)由计算结果可知,企业应自制A标准件。(2)年订货次数=3600÷95=38(次)(3)订交货间隔期内平均需求=50×0.1+60×0.2+70×0.4+80×0.2+90×0.1=70(件)(4)保险储备:TC(B=0)=[(80-70)×0.2+(90-70)×0.1]×100×38=15200(元)TC(B=10)=(90-80)×0.1×100×38+10×20=4000(元)TC(B=20)=20×20=400(元)(5)再订货点=70+20=90(件)20'

您可能关注的文档

- 信息管理学教程课后习题答案.pdf

- 信息系统分析与设计课后题答案(杨选辉).doc

- 信息编码习题答案或提示.doc

- 信息论与编码(第二版)曹雪虹(最全版本)答案.doc

- 信息论与编码-曹雪虹-课后习题答案.doc

- 信息论与编码习题解答(待校200812).doc

- 信息论与编码答案.doc

- 信息论与编码课后习题答案(整合版)00000.pdf

- 修改后《2004-2012_安全生产技术》真题+答案.doc

- 傅建熙-《有机化学》课后习题答案.doc

- 傅建熙《有机化学》课后习题答案 (1).doc

- 傅建熙《有机化学》课后习题答案.doc

- 傅建熙《有机化学》课后习题答案.pdf

- 傅建熙《有机化学》课后习题答案西北农林科技大学版.doc

- 光学 姚启钧版 习题解答3.4.doc

- 光学(赵凯华)习题解答.pdf

- 光学习题解答(5、6).doc

- 光学教程课后习题答案.doc

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明