- 982.50 KB

- 2022-04-22 13:41:22 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'中国石化行业季度分析报告要点提示:强势分析:生产持续增长,产品价格上升,经济效益大幅度提高。弱势分析:原油缺口加大,炼油能力呈现结构性过剩;石油进口将继续增加,外汇支出负担重;我国尚未建立安全储备,应付突发事件的能力差。机会分析:充分利用国内的石油资源,加强勘探开发,不断提高国内石油产量更有可能;积极参与海外石油勘探开发,争取获得国外石油资源。风险分析:进入3月份以后,国内市场汽柴油国家定价应提未提,市场信心受到打击;国际市场价格的传递可能影响我国企业成本和内需增长。热点提示:石油战略储备问题,石油期货问题,成品油价格问题,国际市场原油价格变动。38

正文目录石化行业基础数据平台3一、工业产值3二、产品产量5三、产品销售收入和利润8石化行业经济运行分析10一、生产持续增长10(一)产值大幅度增长10(二)产量持续增长11二、多数产品价格上升,产销衔接水平进一步提高13(一)销售产值有所增加13(二)产品价格有明显上升14三、出口贸易增加16四、产品结构继续改善17五、经济效益水平大幅提高19六、全年石油和化工行业经济指标预测价格19七、2003年上半年国内油价先涨后跌,市场波动较大20石化行业重点问题分析与建议27一、突发事件使石油储备问题备受瞩目27二、原油缺口加大,炼油能力结构性过剩29三、成品油流通环节较多,费用偏高30四、石油化工进出口贸易现逆差,贸易结构不合理30石化行业发展趋势预测31一、2003年下半年石化行业发展状况预测31二、石化行业发展远景预测34石化行业投资风险与机会分析37一、石化行业投资风险机会主导因素-原油价格37二、从原材料供给角度分析风险与机会并存38三、石化细分行业投资风险机会有差别3938

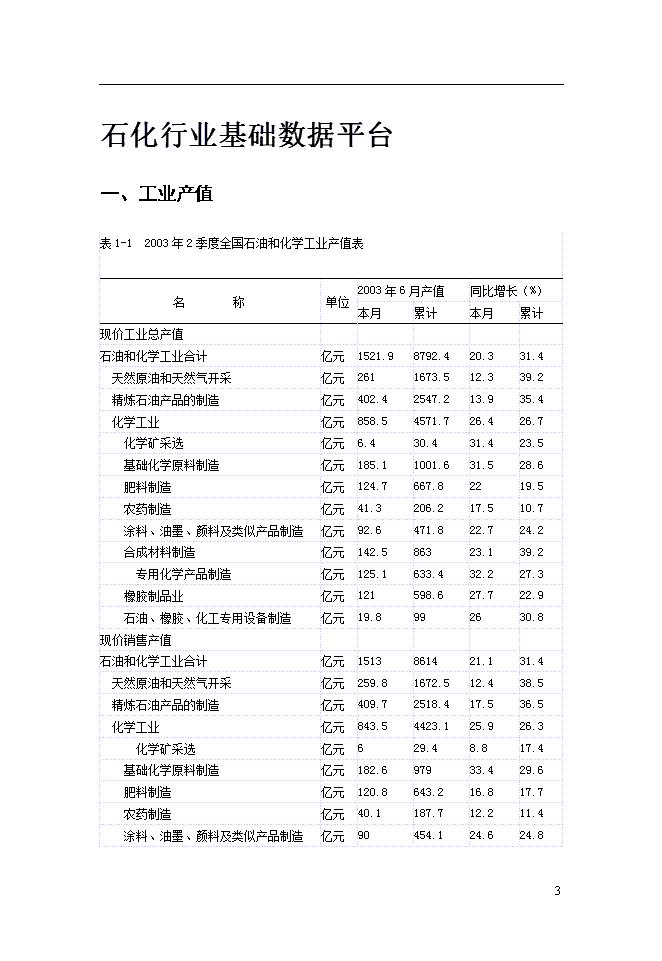

石化行业基础数据平台一、工业产值表1-12003年2季度全国石油和化学工业产值表 名称单位2003年6月产值同比增长(%)本月累计本月累计现价工业总产值 石油和化学工业合计亿元1521.98792.420.331.4天然原油和天然气开采亿元2611673.512.339.2精炼石油产品的制造亿元402.42547.213.935.4化学工业亿元858.54571.726.426.7化学矿采选亿元6.430.431.423.5基础化学原料制造亿元185.11001.631.528.6肥料制造亿元124.7667.82219.5农药制造亿元41.3206.217.510.7涂料、油墨、颜料及类似产品制造亿元92.6471.822.724.2合成材料制造亿元142.586323.139.2专用化学产品制造亿元125.1633.432.227.3橡胶制品业亿元121598.627.722.9石油、橡胶、化工专用设备制造亿元19.8992630.8现价销售产值 石油和化学工业合计亿元1513861421.131.4天然原油和天然气开采亿元259.81672.512.438.5精炼石油产品的制造亿元409.72518.417.536.5化学工业亿元843.54423.125.926.3化学矿采选亿元629.48.817.4基础化学原料制造亿元182.697933.429.6肥料制造亿元120.8643.216.817.7农药制造亿元40.1187.712.211.4涂料、油墨、颜料及类似产品制造亿元90454.124.624.838

合成材料制造亿元146841.725.337.2专用化学产品制造亿元123.4615.434.827.5橡胶制品业亿元115.557824.321.6石油、橡胶、化工专用设备制造亿元19.294.726.731.4产品销售率 石油和化学工业合计%99.4297.970.630.02天然原油和天然气开采%99.5499.940.09-0.51精炼石油产品的制造%101.8298.873.120.8化学工业%98.2596.75-0.35-0.32化学矿采选%93.6196.71-19.45-5.02基础化学原料制造%98.6497.751.40.75肥料制造%96.996.31-4.31-1.47农药制造%96.9891.02-4.580.57涂料、油墨、颜料及类似产品制造%97.1696.241.480.46合成材料制造%102.4697.531.8-1.42专用化学产品制造%98.6597.151.90.15橡胶制品业%95.4796.57-2.61-1.03石油、橡胶、化工专用设备制造%96.8195.650.530.44新产品产值 石油和化学工业合计亿元49.3284.820.325.4天然原油和天然气开采亿元0.31.9-32.4-18.8精炼石油产品的制造亿元6.340.80.915.6化学工业亿元42.7242.124.627.7化学矿采选亿元00.1-90.9-75基础化学原料制造亿元9.654.434.747.7肥料制造亿元1.79.636.330.4农药制造亿元2.91429.412.9涂料、油墨、颜料及类似产品制造亿元422.59.324.2合成材料制造亿元6.243.3-2.315.1专用化学产品制造亿元5.632.129.818.4橡胶制品业亿元11.359.234.631.1石油、橡胶、化工专用设备制造亿元1.46.964.552数据整理:国研网数据中心数据来源:中国石化协会2003年版38

一、产品产量表1-22003年2季度全国石油和化学产品产量表名称单位2003年6月产量同比增长(%)本月累计本月累计有机化学产品乙烯万吨46.4294.710.515.7丙烯万吨45.928412.215.1丁二烯万吨6.741.517.722.9纯苯万吨18.4116.910.413.2对二甲苯万吨11.281.32.310.3苯乙烯万吨7.846.421.610.2烷基苯万吨3.720.58.97精甲醇万吨26.4144.931.139.2丁醇万吨1.710.6133.862.3乙二醇万吨1.612.10.73.8辛醇万吨6.849.7-13.713.3甲醛万吨25.1136.628.618.7乙醛万吨3.319.119.816.9冰醋酸万吨8.548.216.415.4苯二甲酸酐万吨528.929.411.9油漆万吨15.175.128.521.6建筑涂料万吨6.229.3-6.80.9油墨万吨1.710.422.527.3颜料万吨10.354.411.913.5染料万吨738.825.928.1橡胶制品及信息化学品轮胎外胎万条15808436.317.411.3子午线轮胎外胎万条582.73084.544.643力车胎外胎万条3543.317834.513.24.5输送带万平方米720.64019.913.413三角带万A米6469.435239.48.117.438

橡胶胶管万标米2273.617730.6-16.322.5胶鞋万双634935057.60-8.5电影胶片(折35毫米)万米079.70317.3照像胶卷万平方米67.4655.6-41-14.8磁带(折6.30毫米)亿米20.1103.2-9.5-12.4软磁盘万片5931.632292.3-9.5-10.9三大合成材料塑料树脂及共聚物万吨128.5760.918.316.3聚氯乙烯树脂万吨32.2194.52415.8聚乙烯树脂万吨32.7198.420.518聚丙烯树脂万吨32.7203.97.813.9合成橡胶万吨9.85919.58顺丁橡胶万吨3.118.39.17.5合成纤维单体万吨44.925152.347.4己内酰胺万吨1.59.914.835.4合成纤维聚合物万吨41.3254.8814.9聚酯万吨31.2194.68.516.4化学纤维万吨96.8523.428.414.4粘胶纤维万吨6.537.716.816.8合成纤维万吨89.247929.214.1锦纶纤维万吨4.926.51914.8涤纶纤维万吨75.6405.632.415腈纶纤维万吨5.429.813.38.1维纶纤维万吨0.41.839.75.4丙纶纤维万吨2.412.9-0.8-1.2能源及其加工产品天然原油万吨1419.48490.52.72.1天然气亿立方米26.4167.58.15.9原油加工量万吨1881.411389.65.97汽油万吨377.92292.75.710.4车用汽油万吨357.92181.849.7溶剂油万吨16114.615.326.2煤油万吨47.4402.3-34.9-0.238

灯用煤油万吨111.7-25.70.3柴油万吨691.74058.610.66.6润滑油万吨33.1188.531.710.5燃料油万吨150.3899.74-2.1石油沥青万吨86.7380.9-2.518液化石油气万吨101.5632.47.714.6炼厂干气万吨54.5339.30.17.5焦炭万吨1194.86515.424.220.1机械化焦炉生产的焦炭万吨1007.15583.126.421原煤万吨11443.961609.421.416.3发电量亿千瓦小时1514.38521.613.115.4火电亿千瓦小时1209.87208.31416水电亿千瓦小时2661122.94.53.8核电亿千瓦小时37.3183.361.5119基本化学原料天然原油万吨1419.48490.52.72.1天然气亿立方米26.4167.58.15.9原油加工量万吨1881.411389.65.97汽油万吨377.92292.75.710.4车用汽油万吨357.92181.849.7溶剂油万吨16114.615.326.2煤油万吨47.4402.3-34.9-0.2灯用煤油万吨111.7-25.70.3柴油万吨691.74058.610.66.6润滑油万吨33.1188.531.710.5燃料油万吨150.3899.74-2.1石油沥青万吨86.7380.9-2.518液化石油气万吨101.5632.47.714.6炼厂干气万吨54.5339.30.17.5焦炭万吨1194.86515.424.220.1机械化焦炉生产的焦炭万吨1007.15583.126.421原煤万吨11443.961609.421.416.3发电量亿千瓦小时1514.38521.613.115.438

火电亿千瓦小时1209.87208.31416水电亿千瓦小时2661122.94.53.8核电亿千瓦小时37.3183.361.5119.1化学矿及农用化工产品硫铁矿(折含S35%)万吨86.4412.142.219磷矿石(折含P2O530%)万吨226.6117219.216.2合成氨万吨335.91918.45.75.9化肥总计(折纯)万吨366.72008.612.49.4氮肥(折含N100%)万吨269.71502.98.98.2尿素氮肥(折含N100%)万吨146828.74.84.1磷肥(折含P2O5100%)万吨76.1430.71410.2钾肥(折含K2O100%)万吨20.975.177.731.5硝酸磷肥万吨8.742.6-2.8-1.7磷酸铵肥万吨28147.646.134.3化学农药(折100%)万吨9.247.7-6.7-2.8杀虫剂(折100%)万吨5.526.2-10.5-9.5杀菌剂(折100%)万吨0.8421.27.1除草剂(折100%)万吨1.912.93.510农药乳油(实物量)万吨2.716.510.92.8数据整理:国研网数据中心数据来源:中国石化协会2003年版一、产品销售收入和利润表1-32003年2季度全国石油和化学工业产品销售收入行业销售收入单位:千元销售收入同比增长%石油和天然气开采业16651315235.83石油加工、炼焦及核燃料加工业29406716440.44炼焦3422493961.53化学原料及化学制品制造业40757572628.99基础化学原料制造9718709432肥料制造6058781719.8638

农药制造1774844713.34合成材料制造8537600340.65专用化学产品制造5828645330.47日用化学产品制造4490426723.38表1-42003年2季度全国石油和化学工业产品销售收入行业利润总额单位:千元利润总额同比增长%石油和天然气开采业6850936536345557石油加工、炼焦及核燃料加工业3962304610647炼焦772561-142736化学原料及化学制品制造业187170189919987基础化学原料制造37881831074941肥料制造17468011097603农药制造688750649924合成材料制造2376914727116专用化学产品制造34096561831595日用化学产品制造3791125211915838

中国石化行业季度分析报告石化行业经济运行分析石化行业经济运行分析 今年上半年,全国石油和化工行业生产经营形势良好,受SARS影响不大,主要特点是:生产持续增长,市场价格上升,产销衔接良好,出口贸易增加。据中国石油和化学工业协会资料显示,今年上半年石油和化学工业总产值(现价)为8792.4亿元,同比增长31.4%,重点监测的106种产品中,产量增长的有88种,占83.0%,增幅在10%以上的有58种,占54.7%,产销率达97.97%。6月份,重点跟踪的132种产品中,价格上涨的有89种,占66.9%。 一、生产持续增长 (一)产值大幅度增长上半年,石油和化学工业总产值(现价)达8792.4亿元,同比增长31.4%,其中天然原油和天然气1673.5亿元,同比增长39.2%;精炼石油产品的制造2547.2亿元,同比增长35.4%;化学工业4571.7亿元,同比增长26.7%,占比重较大的基础化学原料制造产值为1001.6亿元,增幅为28.6%。图2-12003年2季度石化行业产值构成38

中国石化行业季度分析报告石化行业经济运行分析图2-22003年2季度石化行业产值增长速度单位%(二)产量持续增长上半年,我国石油和化工产品生产持续增长,重点监测的106种产品中,产量增长的有88种,占83.0%,增幅在10%以上的有58种,占54.7%,产销率达97.97%。 1.原油及成品油 国际油价的波动到目前已逐渐平稳下来,上半年天然原油开采量为8490.5万吨,同比增长2.1%,天然气167.5亿立方米,同比增长5.9%。受SARS冲击4、5月份成品油产量增速减慢,但与去年同期相比仍有增长,再加上国内汽车消费量的不断提高,成品油产量依然保持了良好的上升势头。上半年原油加工量为11389.6万吨,同比增长7.0%,其中汽油2292.7万吨,同比增长10.4%,柴油4058.6万吨,同比增长6.6%。 2.化肥与农药38

中国石化行业季度分析报告石化行业经济运行分析 今年化肥需求量比去年有所增加,主要是因为我国农业结构不断完善,国家进一步采取减免农税措施,农民收入不断提高,生产积极性不断上涨。上半年化肥产量为2008.6万吨(折纯),同比增长9.4%,由于今年尿素市场价格较高,一些已停产的小生产厂家纷纷恢复生产,尿素产量不断增加,其中尿素的产量4、5月份明显增加,上半年为828.7万吨(折纯),同比增长4.1%。 国内生产的农药生产水平较低,低毒、高效、优质的产品很少,国家开始对一些毒性较大、残留物较多的农药产品限量生产,上半年农药产量为47.7万吨,同比降低2.8%,其中杀虫剂同比下降9.5个百分点,杀菌剂、除草剂正是使用旺季,产量都有增长,同比分别增长7.1%和10.0%。 3.无机、有机原料 上半年,无机、有机原料生产大幅增长,重点监测的36种产品中,只有三聚磷酸钠产量比去年同期降低8.4个百分点,其它产品产量全线飘红。无机化工产品中,上半年烧碱产量为454.4万吨,同比增长15.8%,纯碱547.7万吨,同比增长11.4%,增幅较大的还有硫化碱、硼砂,同比分别增长37.6%和15.1%。有机化工产品中,上半年乙烯生产量为294.7万吨,同比增长15.7%;丙烯284.0万吨,同比增长15.1%;甲醛136.6万吨,同比增长18.7%;精甲醇144.9万吨,同比增长39.2%。 4.合成材料及橡胶制品 重点监测的18种合成材料中,除丙纶纤维同比降低1.2个百分点外,其它产品上半年的产量均有不同程度的增长。上半年塑料树脂及共聚物产量为760.9万吨,同比增长16.3%,其中聚氯乙烯树脂194.5万吨,同比增长15.8%;聚乙烯树脂198.4万吨,同比增长18.0%;聚丙烯树脂203.9万吨,同比增长13.9%。合成橡胶59.0万吨,同比增长8.0%。合成纤维单体251.0万吨,同比增长47.4%。 上半年,大部分橡胶制品产量增长明显,然而今年天然胶产量比去年略有下降,同比降低8.5%。上半年轮胎外胎产量为8436.3万条,同比增长11.3%,其中子午线轮胎3084.5万条,同比增长43.0%,增幅比去年同期提高18.2个百分点。胶管增幅也很明显,比去年同期增长22.5个百分点。这主要是基于国内经济快速增长,汽车等相关行业产销继续走高。据国家统计局公布的数据显示,上半年汽车产量同比增长100.3%,轿车产量同比增长32.2%,都将促进橡胶制品产量的增长。38

中国石化行业季度分析报告石化行业经济运行分析 总体来说,上半年全国石油和化工产品产量比去年同期大幅增长,取得了可喜的成绩,但是分季度来看,由于受SARS影响,部分产品产量第二季度的增幅低于第一季度,如原油加工量降低了12.5个百分点,汽油降低了9.8个百分点,柴油降低了8.9个百分点,丙烯降低10.3个百分点,轮胎外胎降低6.5个百分点。二、多数产品价格上升,产销衔接水平进一步提高(一)销售产值有所增加今年上半年,全国石油和化工行业销售产值(现价)为8614.0亿元,同比增长31.4%,产销率为97.97%,同比提高0.02个百分点。其中天然原油和天然气开采1672.5亿元,同比增长38.5%,产销率为99.9%;精炼石油产品制造2518.4亿元,同比增长36.5%,产销率为98.87%;化学工业4423.1亿元,同比增长26.3%,产销率为96.8%,其中合成材料制造业销售形势最突出,销售产值为841.7亿元,同比增长37.2%,产销率达到97.5%,基础化学原料的制造销售情况也不错,销售产值为979.0亿元,同比增长29.6%,产销率为97.8%,比去年提高0.75个百分点。图2-32003年2季度石化行业销售产值构成单位亿元图2-42003年2季度石化行业销售产值增长速度单位%38

中国石化行业季度分析报告石化行业经济运行分析(二)产品价格有明显上升 6月份,重点监测的132种石油和化工产品中,价格上涨的有89种,占66.9%,价格下跌的有43种,占33.1%。上涨较快的有液氯、丙烯、碳酸氢铵、天然胶。 1.油品及加工产品 上半年,国际原油平均价格(布伦特)为28.85美元/桶,比去年同期的23.46美元/桶上涨了5.39美元,同比增长23.0%。95#无铅汽油平均价格(普氏现货)为33.14美元/桶,去年同期为26.74美元/桶,同比增长23.9%;柴油平均价格(普氏现货)32.97美元/桶,去年同期为25.68美元/桶,同比增长28.4%;航空煤油平均价格(普氏现货)为32.11美元/桶,去年同期为25.29美元/桶,同比增长27.0%;石脑油平均价(普氏现货)为29.33美元/桶,去年同期为23.16美元/桶,同比增长26.6%。图2-52003年2季度国际油品价格与增长速度 上半年平均国内汽油中准出厂价格为2920元/吨,同比增长35.5%,柴油中准出厂价格为2640元/吨,同比增长39.4%。 2.无机、有机化工产品38

中国石化行业季度分析报告石化行业经济运行分析 上半年,有机无机化工产品总体呈增长形势。其中6月份,重点监测的无机化工产品中,大多数的产品价格都有所上升,上扬幅度在30%左右;少数产品价格下跌,下跌幅度在10%左右。液氯平均价格为2350元/吨,盐酸平均为500元/吨,液碱平均500元/吨,烧碱平均价格为1960元/吨,纯碱平均1250元/吨。 6月份,监测的58种有机化工产品中价格上升的有49种,占84.5%,上扬幅度在30%左右,只有8种产品价格下跌,且下跌幅度在10%以下。丙烯价格为5100元/吨,同比增长34.2%;精萘9600元/吨,同比增长57.4%;甲醇2450元/吨,同比增长39.2%。 3.化肥和农药 今年化肥价格不断上升,尿素价格自3月份以来就达到了2000年以来的新高,超过1400元/吨,而到6月份则直线上升至1550元/吨,同比增长5.3%。上涨原因有4点:(1)煤、电、油等尿素生产因素价格上涨,导致化肥生产成本上升;(2)受伊战影响,国际市场尿素价格由90美元/吨涨至120美元/吨,同时运费也上涨了10美元,到岸总成本达到了近1600元/吨;(3)国产化肥生产增值税“先征后返”政策取消了,每吨化肥增加成本120元;(4)出口拉动国内化肥市场价格走高。除此之外还存在中间商人为的炒作等因素。 今年农药价格也有所上升,据有关部门预测,我国今年虫害属于中等偏重的年份,对农药需求有一定的增加,进入2月份后,随着农药市场全面启动,液氯价格的上涨幅度较大,带动氯气、黄磷、三氯化磷价格上涨,致使农药生产成本提升,导致农药价格出现上涨。6月份氧化乐果价格为6.8元/400克,同比增长4.6%。 4.塑料树脂及橡胶制品 6月份,部分塑料树脂产品价格上涨,但增幅不大。低压聚乙烯6720元/吨,同比增长3.38%;高压聚乙烯6750元/吨,同比增长3.9%;聚丙烯6750元/吨,同比增长11.1%;聚氯乙烯5900元/吨,同比降低4.8%。 今年国内汽车产销量不断增长,拉动国内橡胶制品价格不断上涨。6月份,大部分橡胶产品的价格都有明显的增长,增长幅度都很大。1号天然胶12400元/吨,同比增长79.7%;丁苯胶10300元/吨,同比增长51.5%;三元异丙胶15300元/吨,同比增长39.1%。38

中国石化行业季度分析报告石化行业经济运行分析三、出口贸易增加上半年,全国石油和化工产品出口交货值为702.4亿元,同比增长30.5%。其中原油天然气71.5亿元,同比增长11.5%;精炼石油产品135.6亿元,同比增长74.4%;化学工业495.3亿元,同比增长25.0%,其中肥料制造13.7亿元,同比增长67.0%,专用化学品81.3亿元,同比增长36.3%。图2-62003年2季度石化行业出口交货值构成单位亿元图2-72003年2季度石化行业出口交货值增长速度单位%38

中国石化行业季度分析报告石化行业经济运行分析 其中,1-5月份,全国石油和化学工业进出口贸易额为445.1亿美元,同比增长42.5%,其中进口贸易额为319.8亿美元,同比增长45.7%;出口创汇125.3亿美元,同比增长35.0%,贸易逆差为194.5亿美元,同比扩大53.5%。在进口贸易中,原油及成品油进口贸易额所占比重仍然较大,前5个月原油和成品油进口贸易额为113.2亿美元,占35.4%,同比提高7.2个百分点。进口贸易增幅逐月减小,出口增幅逐月增加,贸易逆差逐月减小。1-5月份石油和化工产品单月进口贸易额增幅分别为83.8%、64.26%、52.05%、25.01%和21.49%,单月出口贸易额增幅分别为30.7%、36.6%、39.6%、36.6%和31.2%,单月贸易逆差分别为45.9亿美元、32.4亿美元、41.8亿美元、41.1亿美元和33.2亿美元。图2-82003年1-5月石化行业产品单月进出口状况四、产品结构继续改善今年上半年我国石油化工产品结构继续改善。上半年石油和化工新产品产值(现价)为284.8亿元,同比增长25.4%,其中精炼石油产品的制造40.8亿元,同比增长15.6%,化学工业242.1亿元,同比增长27.7%,增幅明显的是基础化学原料的制造,产值为54.4亿元,同比增长47.7%,橡胶制品业59.2亿元,同比增长31.1%。38

中国石化行业季度分析报告石化行业经济运行分析图2-92003年2季度石化新产品结构 在原油加工生产中,柴汽比逐月提高,上半年柴汽比为1.77,与去年基本持平,一季度的三个月柴汽比分别为1.70、1.75和1.74,4月份以后,都在1.8以上,二季度的三个月柴汽比分别为1.80、1.82和1.83。上半年化肥产量中,磷肥所占比重为21.44%,比去年同期提高0.17个百分点。磷肥产量中,高浓度磷肥所占比重为44.17%,比去年同期提高4.94个百分点。农药产量中,杀菌剂的比重为8.43%,比去年同期提高0.78个百分点;除草剂比重为27.03%,比去年同期提高3.15个百分点。轮胎产量中,子午线轮胎所占比重36.56%,比去年同期提高8.12个百分点。图2-102003年2季度原油加工柴汽比38

中国石化行业季度分析报告石化行业经济运行分析五、经济效益水平大幅提高 1-5月份,全行业产品销售收入6931.2亿元,同比增长34.8%;实现利润总额767.7亿元,同比增长110.1%;税金总额453亿元,同比增长22.9%;亏损企业亏损额52.4亿元,同比减亏26.2%。 从不同的经济类型看,国有及国有控股企业仍是我国石油和化工行业的主力军。1-5月份,国有及国有控股企业实现现价工业总产值4857.1亿元,占全行业的66.9%,同比增长35.1%;产品销售收入4761.6亿元,占全行业的68.7%,同比增长35.9%;实现利润总额626.8亿元,占全行业的81.7%,同比增长130.6%。 分地区来看,1-5月份现价工业总产值和销售收入处于前三位的省是山东、江苏和辽宁,三省合计分别占全行业的33%。黑龙江省以257.4亿元的利润总额名列各省市之首,占全行业利润总额的33.5%,同比增长69.5%,新疆盈利增幅最大,比上年同期增长2.2倍。六、全年石油和化工行业经济指标预测价格 由于SARS、国际油价波动等因素,部分以原油为基本原料的石油化工产品(如乙烯、丙烯、苯乙烯等)价格将继续平稳增长,波动期影响过去之后则将会有所回落。而以此为原料的化纤、合成材料、塑料制品、橡胶制品等产品价格也随之下降。 主要产品产量: 预计2003年各类产品产量及增长情况如下:原油1.7亿吨,同比增长1.19%;原油加工量2.2亿吨,同比增长2.33%;化肥3800万吨,同比增长5.6%;农药80万吨,同比增长6.4%;烧碱870万吨,同比增长8.7%;纯碱1040万吨,同比增长6.1%;轮胎外胎16500万条,同比增长11.5%。 经济效益:38

中国石化行业季度分析报告石化行业经济运行分析 预计2003年工业增加值(现价)5000亿元,同比增长10%;产品销售收入完成15800亿元,同比增长8.3%;实现利润1400亿元,同比增长14.5%。总体来看,上半年SARS和美伊战争对石油和化工行业的影响不大,各项经济指标仍然高于去年同期,但应当清醒地看到,全行业经济运行中还存在着一些问题和困难,在进出口贸易中,进口多,出口少,进出口逆差仍然较大;在产品结构中,高附加值、高技术含量的产品依然依赖进口,而绝大部分化工产品相对过剩,总供给大于总需求,如化肥、农药、纯碱等,所以,企业要进一步加大力度,进行产品结构调整,引进高新技术,提高经济增长的质量。七、2003年上半年国内油价先涨后跌,市场波动较大 2003年上半年国内石油市场一方面受到国际石油市场的影响,另一方面国内经济增长加大了对石油的需求,而突如其来的SARS疫情也对市场产生了特殊的影响,由此造成的油价大幅波动,使人再次感受到石油市场风云变幻。 1.供需同比增长率变化波动幅度较大 2003年上半年特殊的原因造成了中国国内石油市场变化的特殊性。1-4月中上旬,在中国经济快速增长等因素影响下,国内对石油的需求同比快速增长,近些年需求徘徊不前的燃料油,也因经济的快速增长而需求有所增加。从4月中下旬开始,受SARS疫情等因素影响,部分油品需求大受影响,其中汽油、煤油和柴油受影响程度较大,煤油受影响程度最为严重。据估计,5月份煤油需求同比下降50%左右,6月份仍大幅下降。相比之下,1~4月原油加工量和大部分油品产量都有较大幅度增长,其中原油加工量同比增长10.6%,汽油产量同比增长14.3%,煤油产量同比增长17.0%。38

中国石化行业季度分析报告石化行业经济运行分析 受需求波动影响,供应同比增长率波动幅度也较大。一季度,在国内经济、伊拉克战争、国际油价因素的共同作用下,石油用户和经销商购油积极性较高,石油供应商为满足市场需求,加大供应量。4月中上旬,虽然国际油价下跌,但由于国内石油需求强劲,石油市场仍相对较旺,石油生产者继续加大了石油供应量。从4月中下旬开始,SARS疫情对石油需求的影响表现出来,一些油品需求大幅下降,加上预期国家将调低国内成品油价格,石油市场疲软,价格下跌,导致石油供应商减少供应量。5月份,国内原油加工量下降5%,煤油产量同比下降25.9%,柴油产量同比下降6.0%,润滑油产量同比下降7.7%。 2.石油供应过剩 受多种因素影响,2003年上半年中国石油供应总体过剩。2003年1~5月原油供应(国内生产量+净进口量,下同)10311.21万吨,比去年同期增长10.28%,而原油加工量只有9504.2万吨,同比增长7.2%;成品油供应量6988万吨,同比增长8.1%,石油总供应量(原油供应量+成品油供应量)17299万吨,同比增长9.5%。原油供应量和石油总供应量都大于需求量,而成品油供应过剩程度相对较小(见表2-1)。 今年1~5月在原油产量增长1.95%的同时,原油进口量较去年同期增长35.78%。虽然原油出口量较去年同期上升了52.27%,但由于原油出口绝对量小,导致原油净进口增长34.1%,原油供应量同比增长10.28%,大于原油加工量的同比增长率7.2%。除去原油损耗以及中国海洋石油总公司的部分原油直接用做燃料油等外,估计1~5月原油库存增加了600万吨以上。表2-1 2003年1-5月中国石油供应情况 时间产量(万吨)同比增长(%)进口(万吨)同比增长(%)出口(万吨)同比增长(%)总供应量(万吨)同比增长(%)原油5月1457.32.46048.8724419893.21-5月7071.11.95361535.837552.31031110.3成品油5月1257-4.724149.8101-1113972.21-5月65376.3100951.855860.769888.1原油+成品油5月2714-1845181735.833862.81-5月13608446243993352.7172999.5注:成品油包括汽油、煤油、柴油、燃料油、润滑油、石脑油、液体石腊。供应量=国内产量+净进口量数据来源:国研数据38

中国石化行业季度分析报告石化行业经济运行分析 1~5月国内成品油产量同比增长6.3%。与此同时,进口量、出口量和净进口量都大幅增长,进口量同比增长51.8%,出口量增长60.7%,净进口量增长41.5%,导致成品油供应量同比增长8.1%。但由于去年同期成品油供应量偏低(2002年1~5月份汽油、柴油、煤油、燃料油、LPG的总供应量仅比2001年同期增长0.32%,小于需求增长率),实际成品油供应过剩程度较小。 据分析,受SARS影响,今年1-5月国内汽油需求增长率未超过3%,煤油需求比去年同期略有减少,汽油和煤油需求增长率都小于供应增长率,但由于去年同期汽油和煤油供应偏低(2002年l~5月汽油供应量比2001年同期下降2.72%,煤油供应量只增长2.2%,均小于需求量),汽油和煤油供需基本持平,过剩有限。今年1-5月柴油需求增长率不超过4%,小于供应量增长率;LPG需求增长率为8%左右,与供应量增长率基本持平;燃料油供应量同比大幅增长20.01%,需求量同比也有所增长,但增幅小于20.01%。综合分析今年供应增长率和去年同期供应基数,可以看出,今年1~5月柴油、LPG和燃料油供应大于需求(见表2-2)。表2-2 2002-2003年1至5月几种主要油品供应情况 单位:万吨项目2002年2003年增长,%原油原油产量6935.867071.11.95原油进口2662.513615.2835.78原油出口246.4375.1852.27原油净进口2416.113240.134.1原油供应量9351.9810311.2110.26原油加工8865.869504.27.2汽油汽油产量1720.141914.911.3汽油进口---汽油出口200.2529848.81汽油净进口-200.25-298-48.81汽油供应量1519.891616.96.38柴油柴油产量3181.463368.25.8738

中国石化行业季度分析报告石化行业经济运行分析柴油进口10.2937.95268.79柴油出口24.0797303柴油净进口-13.78-59.05-328.52柴油供应量3167.683309.174.47煤油煤油产量330.4354.957.43煤油进口65.6777.4918.01煤油出口63.4890.2541.05煤油净进口2.19-12.76-煤油供应量332.09342.23.04燃料油燃料油产量772.14746.74-3.29燃料油进口541.09831.6853.71燃料油出口21.8429.6231.03燃料油净进口519.25802.0654.47燃料油供应量1291.391549.8120.01LPGLPG产量456.95530.0616LPG进口257.06240.19-6.56LPG出口1.541.4-9.17LPG净进口255.52238.79-6.55LPG供应量712.47768.857.91 数据来源:国研数据3.炼厂根据市场情况不断调整产品结构 从总的趋势看,国内供不应求或需求旺盛的高附加值油品的收率呈上升或保持稳定之势,而供过于求或低附加值油品的收率有下降之势。但炼厂也根据市场情况不断调整产品结构。 (1)根据成品油需求情况及时调整成品油收率38

中国石化行业季度分析报告石化行业经济运行分析 二季度国内炼厂根据国内成品油需求情况,将受SARS影响而需求大幅下降的煤油收率从3月的4.01%减少到5月的2.92%,创下了近些年来煤油收率的最低点;而需求受SARS影响较小的燃料油收率,从3月的7.27%提高到5月的8.11%(见表2-3)。表2-3 2003年1-5月中国油品收率情况 单位:% 2000年2001年2002年2003年1月2月3月4月5月汽油16.6919.6519.7520.3519.7420.6119.8619.86煤油4.153.763.763.844.24.013.642.92柴油33.7135.2735.0734.5434.5235.8435.7236.12燃料油9.788.778.427.258.147.277.98.11LPG4.785.075.425.655.5865.895.79数据来源:国研数据(2)柴汽生产比随市场供需状况而变化今年一季度柴油需求较弱而汽油需求旺盛,柴汽生产比较小;由于汽油需求受SARS的影响大于柴油,且二季度中前期是柴油需求的相对旺季,因此,炼厂对4、5月份的柴汽生产比做了调整,使之有所回升 4.原油基准价和成品油零售中准价先涨后跌受国际油价走势的影响,2003年上半年原油基准价和成品油零售中准价先升后降,波动幅度较大。但与2002年上半年平均价相比,原油基准价和成品油零售中准价均大幅上涨。就原油基准价来说,轻质油同比上涨34.32%,中质油Ⅰ同比上涨39.80%,中质油Ⅱ同比上涨45.28%,重质油同比上涨了47.36%。图2-11 2000-2003年6月国内原油基准价38

中国石化行业季度分析报告石化行业经济运行分析资料来源:国家发展和改革委员会就成品油零售中准价来说,汽油平均零售中准价比去年同期上涨19.57%,柴油平均零售中准价比去年同期上涨20.9l%。图2-12 2000-2003年汽油平均零售中准价38

中国石化行业季度分析报告石化行业经济运行分析注:图中数字为全国中心城市平均零售中准价。2001年12月和2002年2、6、7、8、9、11、12月以及2003年1,3、4、6月未做调整。资料来源:国家发展和改革委员会图2-13 2000-2003年柴油零售中准价变化情况注:图中数字为全国中心城市平均零售中准价。2001年12月和2002年2、6、7、8、9、11、12月以及2003年1、3、4、6月未做调整.资料来源:国家发展和改革委员会 5.市场行情受国际国内双重影响 上半年,在国际国内多种因素影响下,国内成品油市场价格也呈现先涨后跌的走势,且波动幅度较大。 一季度大部分时间,成品油市场价格波动向上,社会购买需求旺盛,市场行情较好,呈现出一定的卖方市场特征,大部分地区价格达到国家定价,有的地区有轻微超价现象。3月份,由于国家没有调高国内成品油国家定价,且3月中下旬国际油价出现较大幅度下跌,市场观望气氛较浓,市场价格小有下跌。二季度,受国际油价走低和SARS疫情影响,汽柴油市场价格呈现波动向下走势。4月前期,虽然国际油价下跌,但由于与2月调价时的计价期油价相比,下降幅度不大,在石油石化两大集团联手推价和石油需求较旺影响下,市场价格相对稳定,下降幅度不大。4月中后期后,在国际成品油价格继续下跌和国内石油需求受SARS影响减弱等因素影响下,成品油市场价格下降幅度加大。5月10日38

中国石化行业季度分析报告石化行业经济运行分析,国家调低了国内成品油中准价,市场价格迅速向国家价格靠拢,并继续向下。从5月下旬开始,由于国际油价相对稳定,前期的社会库存大部分已消耗,用户需要补充库存,国内成品油供应逐渐趋稳。随着SARS疫情逐步得到控制,加上石油石化两大集团联手推价,国内成品油市场价格趋稳并略有回升。从6月中下旬开始,国际成品油价格相对稳定,但国内需求仍不旺而供应充足,市场观望气氛浓厚,价格略有下跌。据测算,5月中旬国内市场汽油平均每吨价格比4月中旬下降300元以上,柴油平均每吨价格下降幅度也接近300元;6月中旬市场汽油每吨价格比5月中旬下降30元左右,柴油每吨价格下降了35元左右。 6.市场流通秩序有所好转近年来,经国家和石油石化两大集团对石油市场坚持不懈的大力调整和整顿,成品油市场流通环境大为改善。今年以来,各地继续对国内成品油流通秩序进行整顿,两大集团也加大对内部经营企业的规范和整顿,并加强相互协调行动。同时,经过近些年的市场实践,各方捕捉市场信息、把握市场规律的能力大大提高,开始顺应市场规律操作,心态也更加平稳,从而使成品油市场流通秩序逐步好转。38

中国石化行业季度分析报告石化行业重点问题分析与建议石化行业重点问题分析与建议一、突发事件使石油储备问题备受瞩目 1.缘起目前,我国的石油采购方式是按国家分配的计划指标分月度组织进口,基本上采用现货贸易方式,导致“买涨不买落”的情况经常出现。这次“美伊”战争,在2、3月份国际原油及成品油价格处在高位时,我国原油及成品油进口量大增,1-4月份原油进口3011万吨,进口额68.8亿美元,铜币分别增长42.9%和110.5%。5月份,国际原油价格下降,造成我国原油库存成本上升,目前原油库存成本约29.1亿美元/桶,国际原油价格每桶下降1美元,库存原油的跌价损失就达4.26亿元人民币,按国际原油价格24.5美元/桶(全年预测)测算,我国原油跌价损失约为20亿元人民币。为降低石油供应风险,我国一直坚持进口原油多元化的战略。但由于进口石油的依赖度已经越来越大,建议国家借鉴发达国家的经验,尽快建立以原油储备为主的石油战略储备体系。进一步立法,建立“统一、开放、竞争、有序”的原油、成品油市场秩序,加强能源综合管理,制定《石油法》和《石油储备法》,定期发布国家能源政策,以保证石油业的发展和消费需求。2.策略探讨建议一中国国际工程咨询公司有专家认为在世界政治经济格局经历新变动的国际形势下,建立我国的战略石油储备以保障能源安全已势在必行。借鉴国际成熟经验,我国建立战略石油储备的基本思路应包括五个方面:38

中国石化行业季度分析报告石化行业重点问题分析与建议一是应合理确立战略石油储备的水平。争取在2010年我国石油净进口量可能达到1亿吨时,使相应的储备石油规模达到2500万吨,储罐建设总规模达到3000万立方米。二是应结合实际安排储备基地的布局。原油储备基地的布局必须考虑既要有适应远洋大型油轮停靠接卸的条件,又要能比较方便地将原油送往多个炼厂加工。三是应按照战备安全要求选择储罐类型。以地下或半地下金属罐更为有利。四是应由国家作专项资金安排。五是应采取由国家直接控制的管理体制。在三级管理模式中,由国务院设立石油储备领导小组,以保证决策的高度集中与横向协调;组建国家石油储备局(公司)全面主持与协调石油储备的日常工作;国家石油储备基地作为基层组织,负责石油储备的日常运行与管理。建议二国家发改委投资研究所罗云毅认为建立我国自己的石油储备要从以下几方面做好政策准备。建立石油储备法规石油储备法规的主要内容应包括储备管理体制、储备主体、储备的数量、储备的品种构成、国家储备计划的制订与决策程序、储备的资金来源、国家对企业超额石油储备的政策支持方式、国家储备的日常管理制度、动用的原则与程序等。建立全社会石油库存统计体系我国当前的石油统计体系非常薄弱,覆盖面小,时效性差,远远不能满足危机时期的需要。建议国家统计局对建立全面石油统计体系进行专项研究,尽早加强和完善这一工作。在战略石油储备建设和管理中引入民间投资者从国内外经验看,国家战略原油储备的管理运行模式有四种:△储备设施建设、购买原油和日常管理全部由政府包办。△通过招投标机制确定民间代储者,即由民间投资者出资建设储备设施,由国家购买原油在这些设施中储备,由民间投资者负责日常管理。后者通过收管理费获取经营利润。38

中国石化行业季度分析报告石化行业重点问题分析与建议△政府出资建设储备设施并购买原油,但日常经营管理通过招标委托给民营企业负责,后者通过收管理费获取经营利润。△政府通过与民间投资者合资建立储备公司,由公司投资建立储备设施,国家购买原油在这些设施中储备,由合资公司负责日常管理。国家石油储备资金的筹集为了保证稳定的资金来源,可以考虑建立石油储备基金,主要用于国家储备中的储备设施建设投资。国家石油储备的动用我们建议国家石油储备的性质定义为应付国际石油危机的“最后手段”,因此其动用的时机必须是因国际石油危机引起的紧急状态,即可能对国民经济产生严重后果的状态。二、原油缺口加大,炼油能力结构性过剩随着我国经济的高速增长,石油消费也在迅速上升,但国内石油资源比较贫乏,截止到2000年底,全国石油累计探明可采储量61亿吨,累计已采出36.1亿吨,剩余可采储量仅为24.9亿吨;剩余石油可采储量中,低渗或特低渗油、重油、稠油和埋深大于3500米的占50%以上。2002年我国生产原油1.69亿吨,同比增长3.01%,产量位居世界第五位,这是近10年来我国原油产量增长最高的一年,依然无法满足国内不断增长的消费需求,当年进口原油同比增长15.19%,达到6900多万吨,进口依存度已经超过30%。 国内石油需求将保持较快增长的态势,而产量增长相当有限,进口依存度比例将明显上升。据有关协会预计,到2005年我国需要进口石油1亿吨,到2010年进口石油1.45亿吨,届时进口原油占国内市场的比重将达到42.6%。进口总量提高可以缓解国内石油短缺,同时也加大了国际油价波动对国内市场的冲击,建立石油战略储备,有助于化解部分风险。38

中国石化行业季度分析报告石化行业重点问题分析与建议 我国炼油加工能力的利用率一直较低,2002年我国加工原油2.196亿吨,同比增长4.6%,开工率由1998年的68%提高到76%。解决炼油结构过剩问题着重两方面:一是增加对中东含硫原油的炼制能力;二是在关闭部分低效率小炼油厂的同时改造大炼油厂形成规模经济。据测算,1200万吨/年炼油厂与600万吨/年炼油厂相比,相对投资节约25%,生产费用节约12%-15%。 “十五”期间,中石化集团计划共核减1480万吨/年炼油能力,其中股份公司关停炼油能力985万吨/年,非上市炼油企业关停炼油能力495万吨/年。目前中石化集团已关停小炼油厂和小炼油装置能力660万吨/年,同时计划到2005年将高硫原油加工能力由目前3000多万吨/年提高到6000万吨/年,新增能力将主要来自8家炼厂,包括上海石化、茂名石化、镇海炼化等,使各自的原油加工能力至少达到1000万吨/年。中石油集团计划到2005年关闭低效炼油厂能力1600万吨/年。此外,计划2005年扩建两座炼厂:大连石化公司炼油能力将从710万吨/年扩大到2000万吨/年,兰州石化公司炼油能力将从700万吨/年扩大到1000万吨/年。三、成品油流通环节较多,费用偏高据不完全统计,自成品油市场清理整顿开始后,未经省经贸委批准违规新建的加油站达500多座;未经批准擅自改,扩建的加油站数量也很多。国内社会加油站总数已达2.5万座以上,经营上各自为政,油票、价格、结算不统一。成品油集中配送的推行面还不大、流通环节多,流通费用仍然偏高。这些现象表明,目前我国加油站连锁经营的进度缓慢,经营管理不规范,造成成效不显著,企业难以实现优胜劣汰。虽然各地进行了为期近两年的集中性清理整顿,但目前由于各种原因造成的国内加油站乱批滥建、盲目发展等问题仍然十分突出,国家应加大治理整顿力度,以维护正常的成品油市场秩序。38

中国石化行业季度分析报告石化行业重点问题分析与建议一、石油化工进出口贸易现逆差,贸易结构不合理今年前4个月,我国石油化工进出口贸易逆差为161.2亿美元,比去年同期逆差扩大63.5亿美元,扩大65%。进出口贸易结构不合理,其中我国进口额占比例较大的产品是原油、部分有机化工原料以及合成树脂等高技术含量、高附加值产品;出口额比例较大的产品是无机化工原料、胶鞋以及橡胶制品等原料型、粗加工产品等。要缩小贸易逆差,调整石化产品的贸易结构需要相关企业重视欧盟“白皮书”,做好相关规定的应对工作。欧盟《未来化学品政策战略》白皮书,从表面上看,只是一部规范欧盟成员国化学品管理的内部法律文件,但实质上是欧盟设置的一项技术壁垒,将直接影响各国对欧盟的化工贸易与投资。“白皮书”对我国这样的发展中国家,将产生严重的影响。因此,欧盟“白皮书”不能不引起我们的高度重视。我国石化和化工企业尤其是向欧盟出口的中小型企业要从WTO的新成员,从一个发展中国家的角度出发,根据WTO的原则,提出我们的异议和对应措施。38

中国石化行业季度分析报告石化行业发展趋势预测石化行业发展趋势预测前两年,我国石油和化工行业的月度经济增长趋势是前低后高,2003年将出现前高后低的走势特点。预计下半年石油和化工行业经济增长的幅度将逐步回落,部分产品价格将稳中趋降,但全年石油和化工行业经济增长总格局将保持两位数的速度不会改变。一、2003年下半年石化行业发展状况预测1.原油产量:增长困难由于去年同期原油产量水平较高,未来两三个月我国原油产量同比难以有所增长,估计月均产量在1400万吨以上。受非典等因素影响,接下来的两三个月国内原油加工量增幅有限,一些油品,特别是汽油、柴油、煤油等油品生产将受到较大影响,LPG、燃料油等油品产量同比会有一定幅度增长。中国石化协会预测2003年下半年主要石化产品产量增长如下:原油1.7亿吨,同比增长1.19%;原油加工量2.2亿吨,同比增长2.33%;化肥3800万吨,同比增长5.6%;农药80万吨,同比增长6.4%;烧碱870万吨,同比增长8.7%;纯碱1040万吨,同比增长6.1%;轮胎外胎16500万条,同比增长11.5%。2.经济效益:增长显著中国石化协会预计2003年石油和化工行业工业增加值为(现价)5000亿元,同比增长10%;产品销售收入完成15800亿元,同比增长8.3%;实现利润1300亿~1400亿元,同比增长14.5%。3.产品价格:将呈现先涨后落趋势由于受非典及国际油价波动等因素的影响,部分以原油为基本原料的石油和化工产品(如乙烯、丙烯、苯乙烯等)价格将继续平稳增长,波动期影响过后将会有所回落。而以此为原料的化纤、合成材料、塑料制品、橡胶制品等产品的价格也将随之下降。38

中国石化行业季度分析报告石化行业发展趋势预测1.石油需求:将逐渐转旺2003年2季度,我国石油需求因非典、季节等因素影响受到抑制,与去年同期比,增速比前期有显著下降。 据各方估计,在经济增长带动下,2003年轻工、汽车、电子、基建、房地产等领域仍会快速发展,推动化工品需求快速增长,化工轻油需求增长率将较高,同比增长6%左右。 2003年下半年,我国燃料油需求将逐步转旺。由于近来电力需求旺盛,经济快速增长,燃料油需求同比下降的趋势被抑制。虽然也受非典直接和间接影响,但影响相对较小,燃料油需求同比会有增长。 随着国际LPG价格比前期下跌,未来半年国内LPG需求将有所上升,增长率将继续保持在较高水平,估计为8%左右。煤油需求受非典的影响较大,同比和环比需求都将有小幅增长。5.石油价格:国际市场油价居高不下?年初以来,委内瑞拉罢工、尼日利亚骚乱和伊拉克出口中断,造成西方库存低下,供应吃紧。由于伊拉克重建石油工业的进度远比预期的慢,供应紧张的状况迄今尚未好转。供应偏紧还掩盖了需求疲软,使油价居高不下。三季度开始,世界石油需求转旺,而供应却因为伊拉克增产滞后而继续偏紧。在这种情况下,西方库存甚至到年底也难以回升到正常水平,油价可能因继续获得低库存的支撑而无望回落。 国际能源机构(IEA)7月初发表的市场月报预计,在疫情过后,三季度全球石油需求量将上升160万桶,而过去3年的平均增幅是130万桶/日。与一年前相比,美国汽油需求量在上半年下降了0.4%,能源情报署(EIA)预计下半年将上升1.2%。SARS疫情过后,亚洲国家三季度石油需求将从二季度的低点回升。夏季电力需求高峰可能使日本原油和燃料油需求在三季度继续保持在高水平。38

中国石化行业季度分析报告石化行业发展趋势预测 市场供应却遇到难题。伊拉克石油工业恢复缓慢,最近一次原油销售招标显示,7月份出口量平均只有每天26万桶,比当局到7月中旬出口100万桶的目标少2/3强。伊拉克输油管近来频遭敌对和走私分子的爆炸破坏,这使得三季度出口量明显增多的希望渺茫。美国能源部预计在四季度前,伊拉克产量不可能达到150万桶。伊拉克恢复出口遇到的重重困难,使欧佩克坐收渔利。 伊拉克出口恢复到战前水平现在看来可能会延后到2004年,受到直接影响的是西方库存。目前欧美原油和油品19.722亿桶的石油库存量比2002年同期低7%。在美国,在原油库存比一年前少12%的同时,馏份油库存量少15%。目前美国炼油厂正季节性地大力增产汽油,而馏份油的低库存状况很可能在三季度继续维持。这可能在9月份汽油旺季过后成为油价新的支撑因素。 供应偏紧的市场状况近期内可能难以获得改善,欧佩克在三季度不必减产,也无需要求俄罗斯等非欧佩克协助减产。前苏联原油出口季节性的增加有助于缓解油价的上涨压力。但关键的是伊拉克恢复出口数量少进度慢,这将使欧佩克不必再度减产就将西方库存控制在较低水平,并将油价保持在接近该组织目标范围上限的水平。预计三季度布伦特油平均价格可能会涨到28美元左右。四季度季节性需求上升将使四季度世界石油需求量从三季度的7780万桶增加到7940万桶,增幅为160万桶/日。在伊拉克恢复生产进度依然缓慢的情况下,需求上升可能需要欧佩克增加供应量,以补充西方偏低的库存,并防止市场过热。今年年内,在伊拉克出口恢复到战前水平前,欧佩克将比较顺利地施展对市场的控制。欧佩克增产可能抑制四季度油价涨势,但年内大幅下跌的可能性很小。表4-1国际市场现货原油月平均离岸价格月/季度/年布伦特WTI迪拜阿曼米纳斯大庆塔皮斯欧佩克2000年平均28.330.2426.1526.3128.5328.4629.4627.732001年平均24.8925.9222.8622.7524.0724.0025.3323.202002年平均25.0126.0623.7624.1125.5425.3925.6424.291-6月平均28.2231.3826.5227.7730.0830.0829.8128.18去年同期23.4523.9222.1922.5022.7022.7023.4422.221-6月同比4.777.464.335.277.387.386.365.96涨落%20.331.219.523.432.532.527.126.838

中国石化行业季度分析报告石化行业发展趋势预测注:WTI为美国西德克萨斯中质油。欧佩克为7种原油的一揽子价格,包括沙特阿拉伯清原油,阿联酋迪拜法赫油,阿尔及利亚撒哈拉油,尼日利亚邦尼轻原油,印度尼西亚米纳斯油,墨西哥(非欧佩克)伊思莫斯油和委内瑞拉迪亚朱亚纳油。数据来源:国研数据二、石化行业发展远景预测1.天然气增长速度快,潜力巨大我国天然气产量近年来增长迅速,但在总能源中需求比例很低,2001年这一比例仅为2.96%,2002年这一比例继续扩大,未来需求潜力巨大。图4-11995-2002我国天然气产量图4-2目前中国石油天然气等能源比重38

中国石化行业季度分析报告石化行业发展趋势预测 2002年我国天然气产量达326.3亿立方米,同比增长7.8%,在世界各国天然气产量的排名中位列第15位。随着天然气探明储量的增加、特别是西气东输工程的推进,天然气产量将快速攀升。据有关协会预测,到2005、2010和2020年天然气需求将达到645、1120、2520亿立方米;意味着今后三年天然气需求平均增长率将达到26%。1.我国石化产品缺口大,未来几年将有高速增长由于国内石化工业基础相对薄弱,主要产品如聚乙烯等五大合成树脂产能严重不足,造成供需缺口逐年扩大(表4-2),90年代以来我国石化产品进口量以年均32%的速度增长,进口原料及产品在合成树脂及以乙烯当量计算的石化产品总消费中超过50%。按产能计算,2001年我国聚乙烯产能占当年消费量的42.9%,聚丙烯占61.6%,聚氯乙稀占53.5%,聚苯乙烯为50.2%,ABS产能占消费只有17.6%。2002年主要产品的产能仍无明显好转。表4-2我国三大合成材料产量、进口和表观消费量单位:万吨年份类别合成树脂合成纤维合成橡胶2002年产量1366.46915.96116.76 进口量1829.68159.7191.62001年产量1203.84759.85104.55 净进口量1439.26139.4763.75 表观消费量2643.1777.3168.3 自给率(%)4682622000年产量108061583.6 净进口量114015464.5 表观消费量2220769148.1 自给率(%)48.68056.5数据来源:中国石油和化学工业协会38

中国石化行业季度分析报告石化行业发展趋势预测乙烯是石化工业的基础,是我国政府投资建设的重点。从20世纪90年代以来中国对乙烯需求的年均增长速度达到了17%,远高于同期经济(GDP)的平均增长率,同期国内乙烯产量的增长幅度只有12%,到2001年乙烯产能达到480万吨,在世界上排名位居第7,但也只有表观消费量的37%。据有关行业协会预测,到2005年中国乙烯的表观当量消费量为1710万吨,2010年为2240万吨,而预测2005年中国乙烯的产能也只能达到890万吨左右,缺口依然较大。目前计划的大型乙烯项目主要有扬巴一体化、上海BP等4大项目(表4-3)。表4-3大型合资乙烯建设项目单位:万吨项目名称设计能力国内投资者外国投资者预计投产时间惠州甲乙烯80中国海洋石油广东省英荷壳牌2010扬巴一体化60中国石化集团扬子石化德国巴斯夫2004上海BP90中国石化集团上海石化英国BP2005福建乙烯60中国石化集团福建省美国Exxon2010资料来源:光大证券研究所 由于国内石化产品产能不足,我国政府一直鼓励从国外进口,市场自80年代以来就已逐渐放开,进口关税水平普遍较低,绝大多数石化产品在需求、生产购销、价格等各方面已经市场化,价格与国际市场走势基本一致。在没有政府保护的情况下,石化企业直接面对全球竞争,竞争力明显提高,特别是在中石化、中石油两大集团重组后,对国内石化资源进行了大力度的整合,整体实力有了较大提高。38

石化行业投资风险与机会分析石油价格的波动将成为2003年石化行业投资的最大不确定因素。大型石化企业受益于规模的大幅提高和产品价格的上涨上半年继续保持快速的盈利增长,值得投资机构关注。此外,中国石化和中国石油继续对中小企业实施的整合也将使部分企业的投资价值提高。从未来2-3年来看,全球石化工业可能面临着一轮新的景气周期,而2002年发生的一系列意外事件可能已经加快了进入景气周期的速度,从这一角度分析,大型石化企业值得进行长期的投资。但同时不能忽视国际局势的动荡给石化企业尤其是炼化企业带来的风险。一、石化行业投资风险机会主导因素-原油价格在经历了2001年下半年到2002年上半年的短暂低谷后,国内石化行业从2002年下半年起重新进入了一个复苏过程中。刺激此轮复苏的最主要因素是国际原油价格的持续上涨。根据相关研究表明,石油价格的高低对整个石化工业链都有着显著的影响。在目前国际石化产品总体供大于求矛盾较为突出的情况下,对于已经度过了高速发展时期的全球石化工业而言,石油价格的上涨将刺激整个行业的增长,而石油价格的下跌则将会使整个行业的供需矛盾更为突出,将压缩整个行业各个生产环节的毛利润率。国内石化行业上中游企业业绩呈现出与原油价格同向波动的趋势。其中的原因如下:对于原油开采类企业而言,目前国内的原油定价机制已经实现了与国际市场的初步接轨,政府部门根据上月度纽约、伦敦和新加坡三地的原油价格的波动情况来确定国内当月原油价格的调整政策。因此,对于边际成本较低,固定成本较高的原油开采企业而言,油价的波动直接影响其毛利润率的变动。对于原油加工型企业而言,由于目前国内大多数石化产品的自给率较低,进口产品不但比重高,而且对国内市场的价格影响也较大。亚洲的日本、韩国、台湾、新加坡四地是国内石化产品的最大来源地,而上述地区作为石油纯进口地区对原油价格的敏感度极高,当国际原油价格上涨时,这些厂商也被迫提高出口报价,从而抬高国内市场石化产品价格,当国际原油价格下跌时,为提高装置的利用率,这些厂商将加大削价力度,并冲击国内市场。因此,石油价格的高低对整个石化行业的盈利情况都起到至关重要的作用。从历史经验来看,石化工业具有一个为期8-9年的循环周期,从1995-1996年的上一个景气周期以来,预计全球石化工业将在2004年开始进入一个新的景气时期。但原油价格在2002年的意外上涨,可能已经促使这一周期提前,这也意味着2003年石化工业将继续保持复苏的步伐,从目前国际大型金融机构对中国石油企业股票的增持可以看出,主要金融机构对石化行业的复苏比较有信心,在目前国际局势动荡的情况下,他们将重点放在了经济和政治形势稳定的中国。友情提示:本资料著作权归原作者,由本站网友友情提供,本站不承担任何法律责任。第43页共43页

根据石化行业的运行周期、目前国内国际油价的走势、国内行业的运行情况及国际金融机构的投资行为判断,石化工业的复苏已经来临,尽管国际局势动荡,油价走势难以预测,但中国石化行业仍有很大的投资机会。必须指出在相关机构做出相应投资决策的同时,不能忽视国际油价的动荡给中国石化企业尤其是以原油为原材料的炼化企业所带来的风险二、从原材料供给角度分析风险与机会并存在供给方面,尽管伊拉克中断了原油出口,但欧佩克组织其它10个产油国一直在努力填补这一空缺,去年四季度欧佩克的产量比2170万桶/日的配额高出11%。而2003年1月开始,这一配额提高到了2300万桶/日。目前,委内瑞拉的石油出口已经逐渐恢复,加上俄罗斯等非欧佩克产油大国的产量,目前市场上的原油供应是相当充足的。此外,伊拉克出于战后重建的目的,也会尽快恢复石油出口。尽管动荡的国际局势由石油引起,但对于行业企业,石油供给的压力并不会起到主导作用。尽管石油价格会由于国际局势得变化而起伏不定,但国际原油总量不会稀缺。由于国内尚未建立石油期货制度,主要石化企业2003年的生产成本有所升高,对行业效益有一定影响。但在石化行业的上升阶段,这一时段又不失为一个良好的投资机会。三、石化细分行业投资风险机会有差别1盈利稳定原油开采行业有一定投资机会由于目前国内原油定价机制已经实现了与国际市场接轨,因此国内油价走势完全取决于国际市场,而原油开采行业盈利状况与原油价格的相关性十分显著,根据对辽河油田和石油大明两家上市公司连续7个季度的数据研究表明,其主营业务利润与原油价格的相关系数都达到了0.8以上。目前国内的陆地油田分别属于中国石油和中国石化两大公司,其中中国石油的石油和天然气产能都占全国的60%以上。在经历了数十年的高产后,目前国内东部陆地的油田都已进入开发中晚期,而西部塔里木盆地的资源开发进展仍然缓慢。以2000年大庆油田的减产为标志,国内现有油田的经济产能大都已经饱和,短期内难以出现大规模增长。在上市公司当中,辽河油田是中国石油下属的第二大油田,石油大明所在的胜利油田则是中国石化的第一大油田,中原油气作为中国石化所属的油气田也已经进入开发晚期,所不同的是其还拥有一块天然气业务。从产能来看,三家公司2003年都不会发生太大变化,由于原油价格在一季度的高涨,因此这一行业今年一季度的业绩有望达到近年来的历史高位,但全年业绩预计将随着原油价格的走低而逐季下降,全年盈利水平应与上年相当,但在25美元的价位上,已经能够使这一行业的毛利率高达50%以上,因此该行业的公司将继续保持充沛的现金流。2炼油行业毛利润率增长有限需投资者注意友情提示:本资料著作权归原作者,由本站网友友情提供,本站不承担任何法律责任。第43页共43页

由于目前国内成品油定价机制与原油相似,也实现了与国际市场的初步接轨,因此国际成品油价格的走势也将影响炼油行业的利润。不过,与原油开采行业不同,炼油行业面临着更为复杂的环境。目前国外炼油行业已经进入一个低毛利润率时期,受此影响,国内炼油企业的毛利润率也较低,中国石化炼油业务2002年平均毛利润率仅为5.07%,而对于不具规模优势的中小炼厂,毛利润水平还将更低。由于国际市场的变动以及原油采购的时滞性,国内炼油行业经常面对原油和成品油价格倒挂的窘境。此外,与原油行业的统购统销不同,国内炼油行业直接面对终端市场,因此也面临着定价与国内供需状况脱节的状况。因此相比较原油开采行业,炼油行业面对的市场风险更大。国内涉及炼油业务的上市公司情况差异较大,既有年原油加工能力高于1000万吨的茂名石化等单一炼油企业,也有介于500万吨至1000万吨加工能力的上海、扬子等大型综合石化企业,还有部分年加工能力只有一两百万吨的中小型企业。从以往的情况来看,沿海大型炼油企业的盈利能力要明显强于内地中小企业。这主要是由于大型企业具有规模、产品多元化以及可以炼制进口低价原油等优势。从2002年的情况来看,中小型炼油企业普遍呈现亏损或者微利的状况。从长远的角度来看,这类公司的产能也不会大规模扩张,中国石化和中国石油已经在采取措施出售这些中小型公司的股权。而大型企业已经确认为发展和投资的重点,将继续向提高产能和调整油品档次的方向发展。2003年,炼油行业面临的盈利前景仍然不太乐观。尽管2月份国家计委连续第5次上调了成品油中准价,而且头两个月由于国内市场预期后市价格将继续上调而出现了淡季热销的反常情况,但3月份以后市场情况发生了很大变化。出于维持国内市场稳定的需要,国家计委暂停了原定于3月1日公布的成品油涨价方案,但同时原油价格仍按计划进行了上调。这不仅使炼油企业的利润空间被骤然压缩,而且打乱了市场的预期,导致3月份市场需求严重不足。在3月下旬国际成品油价格出现下跌以后,国内成品油价格补调的环境已不存在,市场预期5月份国内成品油中准价格将会下跌,从而继续抑制了国内市场的需求。正是由于调价政策的意外变化,使得国内炼油行业错失了年内一次极好的盈利机会。除此以外,炼油行业还要面对成品油价格下跌以及消化高价原油库存所带来的负面影响。3化工行业投资大型企业是明智选择化工行业主要包括中游的塑料树脂、化纤、橡胶等。大部分化工产品在国内目前都处于自给不足的状况,每年的进口量都随着需求的增长而增加,主要产品的进口比重大多在50%以上。在中国加入WTO以后,随着配额的取消和关税的降低,国内化工产品市场已经成为国际市场的一部分,中国大陆的采购对整个亚洲化工市场的走势都有着重要的影响。友情提示:本资料著作权归原作者,由本站网友友情提供,本站不承担任何法律责任。第43页共43页

由于国内供应不足,国内化工行业近年来保持着快速的扩张,长期困扰国内的化工企业“小而散”的问题正在逐步改善,国内化工产品产能逐渐向中国石化和中国石油下属的大型企业集中。另一方面,在进口数量逐年递增的同时,国际石化公司也加快在国内以合资或独资的方式设厂布点。因此,目前在化工领域基本已呈现充分竞争的状况,大型企业由于具有规模优势、产品种类和档次优势,因而比中小型企业更适应市场的竞争。目前,中国石化和中国石油已经开始着手整合下属的中小型上市公司,如湖北兴化、三星石化等公司已经完成股权的转让。化工行业在2002年的业绩经历了前低后高的走势。业绩的改善来源于两个方面:一是化工产品价格随原油价格在2002年逐级走高后维持在较高价位的震荡,提高了厂商的获利空间;二是大型厂商的规模不断扩大。2002年内,上海石化和扬子石化均有大规模工程完工,如上海石化乙烯年产能扩大到85万吨,扬子石化的乙烯年产能从40万吨扩大到65万吨。2003年,这些大型企业的新增产能所产生的效益将在2003年得到完全的体现。以上海石化为例,预计该公司今年的原油加工量将达到850万吨左右,乙烯产量将在2002年80万吨的基础上继续提高,达到90万吨以上,其他下游化工产品产量也将会有8-10%的增长。2003年一季度,化工行业的盈利达到顶峰,但产品价格的过度上涨已经影响了下游行业的需求。特别是在目前全球经济环境不景气的背景下,过高的产品价格容易导致消费环境的进一步恶化。这一点在目前的国内石化产品市场上已经有所体现,由于进口产品报价的推动和国际原油价格的攀升,国内主要石化产品价格上涨速度在一季度骤然加快,已经导致了石化企业产品库存增加,下游企业开工率降低、原料库存压缩状况的出现,因此目前石化产品已经出现高位滞销的局面。另一方面由于目前国内石化产品市场受国际市场影响较大,因此战争爆发后国际石化产品走势将对国内产生重要影响。值得关注的是,目前美国商业原油库存不断创下新低,这也反映出国外大型石化厂商控制高成本原油库存的心理。如果战争进展顺利,则国际厂商会根据原油走势迅速大幅降低产品报价,这样将会对国内市场造成直接的冲击。国内厂商一方面要面对产品价格降低的压力,另一方面还要消化高价产品库存,不利因素影响较大。从目前的情况来看,化工行业的盈利从2季度开始逐渐下降。尽管如此,大型企业如上海石化、扬子石化、齐鲁石化等公司仍将凭借其产能和产品品种的优势获得全年赢利的增长,其投资价值将进一步显现。4成品油销售行业-在竞争中投资黑马根据中石化的预测,今后15年,中国的成品油市场将以每年4.3%的速度增长,这在全球是绝无仅有的。中国石化工业的重组和诸多管制的逐渐放开,特别是“中国石油”和“中国石化”在海外的上市,为外国石油资本进入中国成品油销售领域提供了一个绝好的机会。“中国石化”34.64亿美元的海外融资当中,BP、壳牌、埃克森美孚三家欧美石油大公司的出资额就达18亿美元。这些巨额资金的投入显然不仅仅是要作战略投资者,而是很大程度上为进入中国成品油销售市场搭起“跳板”。友情提示:本资料著作权归原作者,由本站网友友情提供,本站不承担任何法律责任。第43页共43页

除了国外企业的潜在竞争,成品油销售行业的竞争状况已经在逐渐加剧。在经历了对社会加油站数年的整合之后,中国石化和中国石油对市场的控制能力已经大大增加。尽管两大集团的主要市场仍然大致以黄河为界,但在不少地区两大集团之间的竞争已经初步显现,而且来自两大系统之外加油站的竞争压力仍然较大。目前两大集团对下属的各地方销售公司采取的也是一种“各人看好各自地头”的管理政策。这种管理方式虽然避免了集团内部无序竞争的发生,但对一些有实力企业的发展也有一定的消极影响。如各地区的石油公司,包括泰山石油(0554)、武汉石油(0668)和锦州六陆(0686)三家国内上市公司在加油站的扩张方面都受到地域限制,因而一旦在当地市场占有主导地位后,市场份额将难有突破。由于目前国内成品油销售和定价的制度约束,销售类企业的毛利润空间比较稳定,基本上不受油价波动影响。但成品油价格的调整仍然会影响库存成品油的利润空间,此外,市场需求的变动也会影响公司的业绩。由于2003年1季度国内成品油市场一度出现混乱,因此对销售情况造成了负面影响。此外,如果成品油价格出现连续下调,则也会对销售企业的盈利造成不利影响。友情提示:本资料著作权归原作者,由本站网友友情提供,本站不承担任何法律责任。第43页共43页'

您可能关注的文档

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明