- 398.50 KB

- 2022-04-22 11:33:40 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

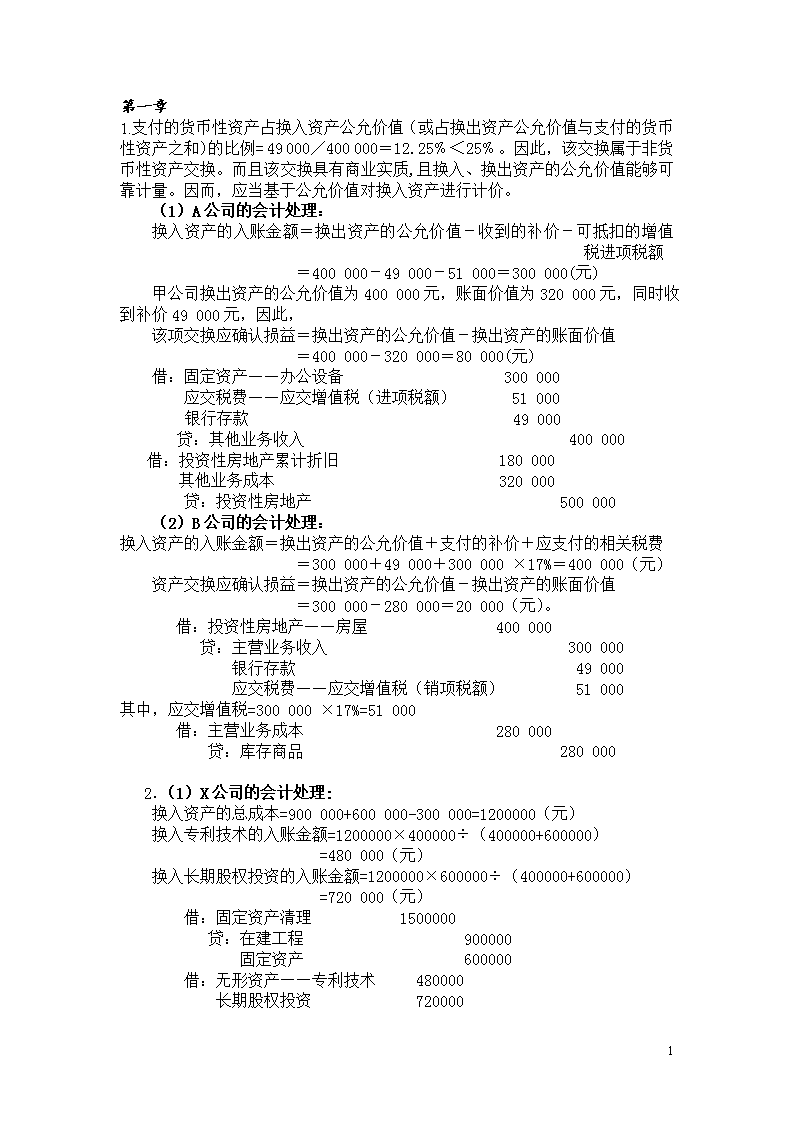

'第一章1.支付的货币性资产占换入资产公允价值(或占换出资产公允价值与支付的货币性资产之和)的比例=49000/400000=12.25﹪<25﹪。因此,该交换属于非货币性资产交换。而且该交换具有商业实质,且换入、换出资产的公允价值能够可靠计量。因而,应当基于公允价值对换入资产进行计价。(1)A公司的会计处理:换入资产的入账金额=换出资产的公允价值-收到的补价-可抵扣的增值税进项税额=400000-49000-51000=300000(元)甲公司换出资产的公允价值为400000元,账面价值为320000元,同时收到补价49000元,因此,该项交换应确认损益=换出资产的公允价值-换出资产的账面价值=400000-320000=80000(元)借:固定资产——办公设备300000应交税费——应交增值税(进项税额)51000银行存款49000贷:其他业务收入400000借:投资性房地产累计折旧180000其他业务成本320000贷:投资性房地产500000(2)B公司的会计处理:换入资产的入账金额=换出资产的公允价值+支付的补价+应支付的相关税费=300000+49000+300000×17%=400000(元)资产交换应确认损益=换出资产的公允价值-换出资产的账面价值=300000-280000=20000(元)。借:投资性房地产——房屋400000贷:主营业务收入300000银行存款49000应交税费——应交增值税(销项税额)51000其中,应交增值税=300000×17%=51000借:主营业务成本280000贷:库存商品2800002.(1)X公司的会计处理:换入资产的总成本=900000+600000-300000=1200000(元)换入专利技术的入账金额=1200000×400000÷(400000+600000)=480000(元)换入长期股权投资的入账金额=1200000×600000÷(400000+600000)=720000(元)借:固定资产清理1500000贷:在建工程900000固定资产600000借:无形资产——专利技术480000长期股权投资72000036

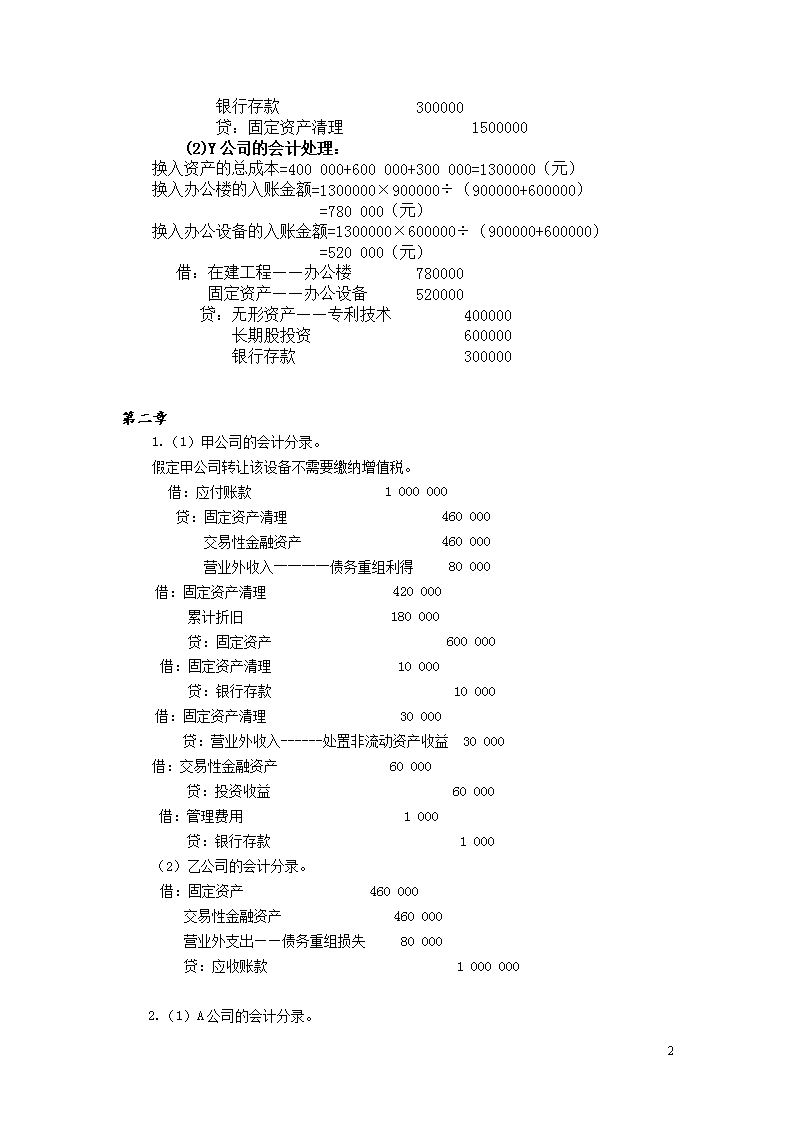

银行存款300000贷:固定资产清理1500000(2)Y公司的会计处理:换入资产的总成本=400000+600000+300000=1300000(元)换入办公楼的入账金额=1300000×900000÷(900000+600000)=780000(元)换入办公设备的入账金额=1300000×600000÷(900000+600000)=520000(元)借:在建工程——办公楼780000固定资产——办公设备520000贷:无形资产——专利技术400000长期股投资600000银行存款300000第二章1.(1)甲公司的会计分录。假定甲公司转让该设备不需要缴纳增值税。借:应付账款1000000贷:固定资产清理460000交易性金融资产460000营业外收入――――债务重组利得80000借:固定资产清理420000累计折旧180000贷:固定资产600000借:固定资产清理10000贷:银行存款10000借:固定资产清理30000贷:营业外收入------处置非流动资产收益30000借:交易性金融资产60000贷:投资收益60000借:管理费用1000贷:银行存款1000(2)乙公司的会计分录。借:固定资产460000交易性金融资产460000营业外支出——债务重组损失80000贷:应收账款10000002.(1)A公司的会计分录。36

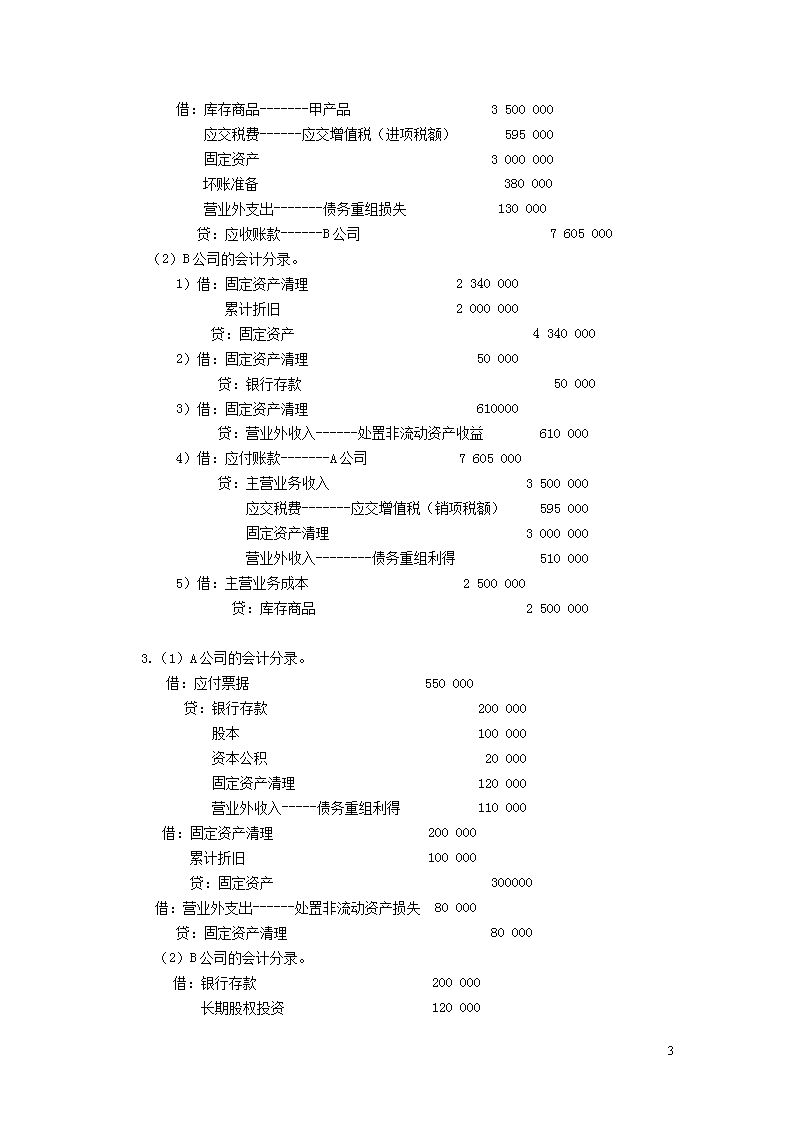

借:库存商品-------甲产品3500000应交税费------应交增值税(进项税额)595000固定资产3000000坏账准备380000营业外支出-------债务重组损失130000贷:应收账款------B公司7605000(2)B公司的会计分录。1)借:固定资产清理2340000累计折旧2000000贷:固定资产43400002)借:固定资产清理50000贷:银行存款500003)借:固定资产清理610000贷:营业外收入------处置非流动资产收益6100004)借:应付账款-------A公司7605000贷:主营业务收入3500000应交税费-------应交增值税(销项税额)595000固定资产清理3000000营业外收入--------债务重组利得5100005)借:主营业务成本2500000贷:库存商品25000003.(1)A公司的会计分录。借:应付票据550000贷:银行存款200000股本100000资本公积20000固定资产清理120000营业外收入-----债务重组利得110000借:固定资产清理200000累计折旧100000贷:固定资产300000借:营业外支出------处置非流动资产损失80000贷:固定资产清理80000(2)B公司的会计分录。借:银行存款200000长期股权投资12000036

固定资产120000营业外支出------债务重组损失110000贷:应收票据550000第3章1、应编制的会计分录如下:(1)用美元现汇归还应付账款。借:应付账款——美元 $15000×6.92=¥103800 贷:银行存款——美元 $15000×6.92=¥103800(2)用人民币购买美元。借:银行存款(美元)$10000×6.91=¥69100财务费用(汇兑损益)100 贷:银行存款(人民币)69200(3)用美元现汇购买原材料。借:原材料34400 贷:应付账款——美元$5000×6.88=¥34400(4)收回美元应收账款。借:银行存款——美元$30000×6.87=¥206100贷:应收账款——美元$30000×6.87=¥206100(5)用美元兑换人民币。借:银行存款(人民币)136400财务费用(汇兑损益)800 贷:银行存款(美元)$20000×6.86=¥137200(6)取得美元短期借款。借:银行存款——美元$20000×6.87=¥137400 贷:短期贷款——美元$20000×6.87=¥137400外币账户情况表项目计算公式账面折合为人民币数额期末的即期汇率按期末汇率计算的折合额汇率变动形成的差异期末外币账户数额银行存款3109503109506.85308250-270045000应收账款71900719006.8568500-340010000应付账款1391001391006.85137000-210020000短期借款200001374006.85137000-40020000(7)对外币资产的调整借:应付账款(美元) 2100短期借款(美元) 400财务费用——汇兑损益 3600 贷:银行存款(美元) 2700应收账款(美元) 340036

2、应编制的会计分录如下:(1)借入长期借款。借:银行存款——美元$50000×6.98=¥349000 贷:长期借款——美元 $50000×6.98=¥349000借:在建工程——××工程349000 贷:银行存款——美元 $50000×6.98=¥349000(2)年末,固定资产完工(设不考虑在建工程的其他相关费用)。借:长期借款——美元 2500 贷:在建工程——××工程 2500借:固定资产 346500 贷:在建工程——××工程 346500 另,本题没有要求对借款利息进行处理。如有要求,则第一年的利息计入在建工程成本,第二年的利息计入财务费用。(3)第一年末接受外商投资。借:银行存款——美元$100000×6.93=¥693000 贷:实收资本——外商 693000(4)用美元购买原材料。借:原材料346500 贷:银行存款——美元$50000×6.93=¥346500(5)第二年归还全部借款(设本题只考虑汇率变动,不考虑借款利息部分)。借:长期借款——美元$50000×6.89=¥344500 贷:银行存款——美元 $50000×6.89=¥344500会计期末时:借:长期借款——美元2000 贷:财务费用——汇兑损益 200036

第四章1、融资租赁业务(1)承租人甲公司分录①租入固定资产 最低租赁付款额现值=400000×PVIFA(9%,3)=400000×2.5313=1012520(元) 最低租赁付款额=400000×3=1200000(元) 由于账面价值为1040000元,大于最低租赁付款额的现值1012520元,所以固定资产的入账价值为1012520元。会计分录为:借:固定资产1012520未确认融资费用187480 贷:长期应付款——应付融资租赁款 1200000②计算摊销未确认融资费用未确认融资费用摊销表(实际利率法)γ=9%日期租金确认的融资费用应付本金减少额应付本金余额 9.00% 10125202009.12.3140000091126.80308873.20703646.82010.12.3140000063328.21336671.79366975.012011.12.3140000033024.99366975.010第一年末支付租金时借:长期应付款——应付融资租赁款400000 贷:银行存款400000同时:借:财务费用91126.80 贷:未确认融资费用91126.80第二年末支付租金时借:长期应付款——应付融资租赁款400000 贷:银行存款400000同时:借:财务费用63328.21 贷:未确认融资费用63328.21第三年末支付租金时,借:长期应付款——应付融资租赁款400000 贷:银行存款400000同时:借:财务费用33024.99 贷:未确认融资费用33024.99③计提固定资产折旧由于租赁期为3年,使用寿命为5年,应当按照其中较短者3年计提折旧。采用直线法,每月计提折旧费用=1012520/36=28125.56元,最后做尾差调整.每月末的分录为,借:制造费用28125.56 贷:累计折旧28125.56④或有租金支付36

2009年借:销售费用40000 贷:其他应付款400002010年借:销售费用60000 贷:其他应付款600002011年,退还固定资产借:累计折旧1012520 贷:固定资产——融资租入固定资产1012520(2)出租人租赁公司分录①租出固定资产由于最低租赁收款额=最低租赁付款额=400000×3=1200000(元)最低租赁收款额的现值是1040000(元)首先计算内含利率。内含利率:400000×PVIFA(i,3)=1040000,1049720>10400001030840<1040000故I在到之间,,,会计分录:借:长期应收款——应收融资租赁款——甲公司1200000 贷:固定资产——融资租赁固定资产1040000 未实现融资收益160000②摊销未实现融资收益未实现融资收益摊销表日期租金确认的融资收益租赁投资净额减少额租赁投资净额余额 7.51% 10400002009.12.3140000078104.003218967181042010.12.3140000053929.61346070.39372033.612011.12.3140000027966.39372033.610合计1200000160000.001040000 36

2009.12.31借:银行存款400000 贷:长期应收款——应收融资租赁款——甲公司400000同时:借:未实现融资收益78104.00 贷:主营业务收入——融资收入78104.002010.12.31借:银行存款400000 贷:长期应收款——应收融资租赁款——甲公司400000同时:借:未实现融资收益53929.61 贷:主营业务收入——融资收入53929.612011.12.31借:银行存款 400000 贷:长期应收款——应收融资租赁款——甲公司400000同时:借:未实现融资收益27966.39 贷:主营业务收入——融资收入27966.39③收到或有租金2009年借:银行存款 400000 贷:主营业务收入——融资收入4000002010年借:银行存款 600000 贷:主营业务收入——融资收入6000002、经营租赁业务(1)乙公司是承租公司租金总额=90000+90000+120000+150000=450000(元)每年分摊=450000/3=150000(元)会计分录为2008年1月1日借:长期待摊费用90000 贷:银行存款 900002008.12.31借:管理费用——租赁费150000 贷:银行存款 90000 长期待摊费用 600002009.12.31借:管理费用——租赁费150000 贷:银行存款 120000 长期待摊费用 300002010.12.31借:管理费用——租赁费15000036

贷:银行存款 150000(2)租赁公司作为出租人,其会计分录为2008年1月1日借:银行存款90000 贷:其他应收款900002008.12.31借:银行存款90000 贷:其他应收款 60000其他业务收入——经营租赁收入 1500002009.12.31借:银行存款 120000 贷:其他应收款30000 其他业务收入——经营租赁收入1500002010.12.31借:银行存款150000 贷:其他业务收入——经营租赁收入150000第五章1.(1)20×6年末。会计折旧=3000×5/15=1000(万元)计税折旧=3000÷5=600(万元)年末账面价值=3000-1000=2000(万元)年末计税基础=3000-600=2400(万元)年末可抵扣暂时性差异=2400-2000=400(万元)年末递延所得税资产余额=400×15%=60(万元)年末应确认的递延所得税资产=60(万元)编制如下会计分录:借:递延所得税资产——可抵扣暂时性差异(甲设备)60贷:所得税费用——递延所得税费用60本年应交所得税=(5000-600)×15%=660万元借:所得税费用——当期所得税费用660贷:应交税费——应交所得税660(2)20×7年。1)20×7年开始税率恢复至25%,需调整年初“递延所得税资产”余额。调整后年初“递延所得税资产”余额=60÷15%×25%=100(万元)应调整增加年初“递延所得税资产”余额=100-60=40(万元)编制如下会计分录:借:递延所得税资产——可抵扣暂时性差异(甲设备)40贷:所得税费用——递延所得税费用402)20×7年末。会计折旧=3000×4/15=800(万元)计税折旧=3000÷5=600(万元)年末账面价值=2000-800=1200(万元)年末计税基础=2400-600=1800(万元)36

年末可抵扣暂时性差异=1800-1200=600(万元)年末递延所得税资产余额=600×25%=150(万元)年末应确认的递延所得税资产=150-100=50(万元)编制如下会计分录:借:递延所得税资产——可抵扣暂时性差异(甲设备)50贷:所得税费用——递延所得税费用50本年应交所得税=(5000-600)×25%=1100万元编制如下会计分录:借:所得税费用——当期所得税费用1100贷:应交税费——应交所得税1100(3)20×8年末。会计折旧=3000×3/15=600(万元)计税折旧=3000÷5=600(万元)年末账面价值=1200-600=600(万元)年末计税基础=1800-600=1200(万元)年末可抵扣暂时性差异=1200-600=600(万元)年末递延所得税资产余额=600×25%=150(万元)年末应确认的递延所得税资产=150-150=0(万元)本年应交所得税=(6000-600)×25%=1350(万元)编制如下会计分录:借:所得税费用——当期所得税费用1350贷:应交税费——应交所得税13502.(1)20×1年末。会计折旧=4500000÷5=900000(元)计税折旧=4500000÷8=562500(元)账面价值=4500000-900000=3600000(元)计税基础=4500000-562500=3937500(元)年末可抵扣暂时性差异=3937500-3600000=337500(元)年末与该机床有关的递延所得税资产的应有余额=337500×25%=84375(元)本年应确认的与该机床有关的递延所得税资产为84375元。编制如下会计分录:借:递延所得税资产——可抵扣暂时性差异(机床)84375贷:所得税费用——递延所得税费用84375本年应交所得税=(5000000+900000-562500)×25%=1334375(元)编制如下会计分录:借:所得税费用——当期所得税费用1334375贷:应交税费——应交所得税1334375(2)20×2年末。账面价值=3600000-900000-400000=2300000(元)计税基础=3937500-562500=3375000(元)年末可抵扣暂时性差异=3375000-2300000=1075000(元)年末与该机床有关的递延所得税资产应有余额=1075000×25%=268750(元)本年应确认的与该机床有关的递延所得税资产=268750-84375=184375(元)36

编制如下会计分录:借:递延所得税资产——可抵扣暂时性差异(机床)184375贷:所得税费用——递延所得税费用184375本年应交所得税=(2000000+900000-562500+400000)×25%=684375(元)编制如下会计分录:借:所得税费用——当期所得税费用684375贷:应交税费——应交所得税684375(3)20×3年末。本年会计折旧=2300000÷3=766667(元)账面价值=2300000-766667=1533333(元)计税基础=3375000-562500=2812500(元)年末可抵扣暂时性差异=2812500-1533333=1279167(元)年末与该机床有关的递延所得税资产应有余额=1279167×25%=319792(元)本年应确认的与该机床有关的递延所得税资产=319792-268750=51042(元)编制如下会计分录:借:递延所得税资产——可抵扣暂时性差异(机床)51042贷:所得税费用——递延所得税费用51042本年应纳税所得额=-4000000+766667-562500=-3795833(元)年末应确认的与纳税亏损有关的递延所得税资产=3795833×25%=948958(元)编制如下会计分录:借:递延所得税资产——营业亏损948958贷:所得税费用——递延所得税费用948958(4)20×4年末。账面价值=1533333-766667=766667(元)计税基础=2812500-562500=2250000(元)年末可抵扣暂时性差异=2250000-766667=1483333(元)年末与该机床有关的递延所得税资产应有余额=1483333×25%=370833(元)本年应追加确认的与该机床有关的递延所得税资产=370833-319792=51041(元)编制如下会计分录:借:递延所得税资产——可抵扣暂时性差异(机床)51041贷:所得税费用——递延所得税费用51041本年应纳税所得额=3000000+766667-562500=3204167(元)20×4年纳税亏损造成的可抵扣暂时性差异转回3204167元。年末应调整(减少)的与纳税亏损有关的递延所得税资产=3204167×25%=801042(元)编制如下会计分录:借:所得税费用——递延所得税费用801042贷:递延所得税资产——营业亏损801042(5)20×5年末。账面价值=766667-766667=0(元)计税基础=2250000-562500=1687500(元)年末可抵扣暂时性差异=1687500-0=1687500(元)36

年末与该机床有关的递延所得税资产应有余额=1687500×25%=421875(元)本年应追加确认的与该机床有关的递延所得税资产=421875-370833=51042(元)编制如下会计分录:借:递延所得税资产——可抵扣暂时性差异(机床)51042贷:所得税费用——递延所得税费用51042本年应纳税所得额=3000000+766667-562500=3204167(元)转回尚未弥补的20×4年纳税亏损造成的可抵扣暂时性差异=4000000-3204167=795833(元)年末应调整(减少)的与纳税亏损有关的递延所得税资产=795833×25%=198958(元)编制如下会计分录:借:所得税费用——递延所得税费用198958贷:递延所得税资产——营业亏损198958本年应交所得税=(3204167-795833)×25%=602084(元)编制如下会计分录:借:所得税费用——当期所得税费用602084贷:应交税费——应交所得税602084第六章1.(1)计算A设备20×7第与20×8年的折旧额。20×7年的会计折旧=1200000÷6=200000(万元)20×7年的计税折旧=1200000÷5=240000(万元)20×8年的会计折旧=900000÷5=180000(万元)20×8年的计税折旧=1200000÷5=240000(万元)(2)编制20×7年、20×8年与A设备的折旧、减值以及与所得税有关的会计分录。1)20×7年借:管理费用200000贷:累计折旧200000借:资产减值损失100000贷:固定资产减值准备100000资产减值损失=(1200000-200000)-900000=100000(万元)借:所得税费用——当期所得税费用2515000贷:应交税费——应交所得税2515000借:递延所得税资产15000贷:所得税费用——递延所得税费用1500036

应纳税所得=10000000—(240000—200000)+100000=10060000(万元)应交所得税=10060000×25%=2515000(万元)年末固定资产的账面价值=1200000-200000-100000=900000(万元)年末固定资产的计税基础=1200000-240000=960000(万元)年末可抵扣暂时性差异=960000-900000=60000(万元)年末应确认递延所得税资产=60000×25%=15000(万元)2)20×8年借:管理费用180000贷:累计折旧180000借:资产减值损失120000贷:固定资产减值准备120000资产减值损失=(900000-180000)-600000=120000(万元)借:所得税费用——当期所得税费用3015000贷:应交税费——应交所得税3015000借:递延所得税资产15000贷:所得税费用——递延所得税费用15000应纳税所得=12000000—(240000—180000)+120000=12060000(万元)应交所得税=12060000×25%=3015000(万元)年末固定资产的账面价值=900000-180000-120000=600000(万元)年末固定资产的计税基础=1200000-240000-240000=720000(万元)年末可抵扣暂时性差异=720000-600000=120000(万元)年末递延所得税资产应有余额=120000×25%=30000(万元)年末应追加确认递延所得税资产=30000-15000=15000(万元)2.20×1年1月1日归属南方公司的商誉=6400-6000×80%=1600(万元)36

20×1年1月1日归属少数股东的商誉=(6400÷80%-6000)×20%=400(万元)全部商誉=1600+400=2000(万元)20×1年12月31日乙公司包含全部商誉的资产组的账面价值=5400+2000=7400(万元)包含全部商誉的资产组的减值损失=7400-5800=1600(万元)合并利润表上应确认的商誉减值损失=1600×80%=1280(万元)第七章1、从题意可知,本题所述期货交易属于投机套利业务,期货价格变动直接计入期货损益。再就是,经营者是买入期货合同,期货合同价格走高为有利变动。(1)购进期货合同时的会计处理。1)购入期货合同。购进期货合同金额=100000×10=1000000借:购进期货合同1000000贷:期货交易清算10000002)按规定交付保证金和手续费。应交纳的保证金=1000000×5%=50000(元)应交纳的手续费=1000000×1%=10000(元)借:期货保证金50000期货损益10000贷:银行存款60000(2)第一个价格变动日。有利价格变动额=1000000×4%=40000(元)借:期货保证金40000贷:期货损益40000(3)第二个价格变动日。有利价格变动额=1000000×2%=20000(元)借:期货保证金20000贷:期货损益20000(4)期货合同到期日的价格变动。不利价格变动额=(1000000+40000+20000)×(-8%)=-84800(元)期末应补交的保证金金额=84800-40000-20000=24800(元)借:期货损益84800贷:期货保证金84800借:期货保证金24800贷:银行存款24800(5)期货到期日卖出合同平仓,收回保证金。6.卖出期货合同平仓。卖出期货合同合同金额=(1000000+40000+20000)×(1-8%)=975200(元)借:期货交易清算975200贷:卖出期货合同97520036

借:卖出期货合同975200期货交易清算24800贷:购进期货合同10000006.交付手续费。交付手续费金额=975200×1%=9752(元)借:期货损益9752贷:银行存款97527.收回保证金。收回保证金金额=50000(元)借:银行存款50000贷:期货保证金50000(6)计算本会员期末交易利润额=-10000+40000+20000-84800-9752=-44552(元)由计算结果可知,该会员对该金融工具预期价格判断失误,使得期货交易形成了44552的亏损。即不利价格变动形成的损失24800元加上支付的手续费19752元。不利价格变动形成的损失也可以通过期货保证金账户的数额变动得以反映。即本期实际支付的保证金74800(50000+24800)元,实际收回的保证金50000元。2、A产品相关的会计处理从题意可知,本题所述期货交易属于对未来预期交易的套期保值业务,属于现金流量套期,期货价格变动计入资本公积的套期损益。再就是,经营者是买入期货合同,期货合同价格走高为有利变动。(1)购入期货合同,交纳手续费。应缴纳的手续费=2100000×1‰=2100(元)借:购进期货合同2100000贷:期货交易清算2100000借:资本公积——套期损益(手续费)2100贷:银行存款 2100(期货保证金的账务处理略)(2)记录期货合约价格变动及补交保证金业务。借:资本公积——套期损益50000贷:期货保证金50000借:期货保证金50000贷:银行存款50000(3)卖出期货合约及交纳手续费。借:期货交易清算2050000贷:卖出期货合同2050000借:资本公积——套期损益(手续费)2050贷:银行存款2050(4)购入现货(设将A金融产品记入“可供出售金融资产”账户)。借:可供出售金融资产——A金融产品1950000贷:银行存款 1950000借:卖出期货合同205000036

期货交易清算50000贷:购入期货合同2100000(保证金收回账务处理略) 由于期货价格下降,经销商又追加保证金50000元,由于支付了4150元手续费,该项期货交易的损失合计为54150元,该损失将在A产品处置时有资本公积中转出。此结果属经销商对市场估计错误所致。如果不进行套期保值,经销商可以享受到A产品价格下降的利益50000元。B产品相关的会计处理 从题意可知,本题所述期货交易属于对已购入金融资产出售时的套期保值业务,期货价格变动计入套期损益。再就是,经营者是卖出期货合同,期货合同价格走低为有利变动。(1)卖出期货合同,交纳手续费。应缴纳的手续费=3800000×1‰=3800(元)借:期货交易清算 3800000贷:卖出期货合同 3800000借:被套期项目——可供出售金融资产3600000贷:可供出售金融资产3600000借:套期损益3800贷:银行存款3800(初始保证金业务略)(2)记录保证金变动数额。借:期货保证金350000贷:套期损益350000(3)购入期货合同、交纳手续费并对冲平仓。应缴纳的手续费=3450000×1‰=3450(元)借:购入期货合同3450000贷:期货合同清算3450000借:套期损益3450贷:银行存款3450借:卖出期货合同3800000贷:购入期货合同3450000期货合同清算3500005)被套期项目价值变动借:套期损益200000贷:被套期项目——可供出售金融资产200000借:可供出售金融资产3400000贷:被套期项目——可供出售金融资产34000006)卖出B产品借:银行存款3400000贷:可供出售金融资产3400000 由于该公司对市场的判断准确,采用期货合同套期保值成功。期货合同价格的有利变动,使期货合同交易形成收益350000元,再减去手续费7250元,仍有收益342759元,除了弥补B产品价额下降的损失200000元以外,还有额外收益142750元。在实际账务处理中,形成的收益已经增加了期货保证金,并随着保证金收回业务(本例中略)而收回了银行存款。36

3、说明:1、根据题意,此题情况应属于外币约定承诺的套期保值,要根据远期汇率的计算公式进行相关计算。 2、题目中的“美元对欧元的比价”应改为“欧元比美元的比价”。再就是,假定12月31日1个月欧元对美元的远期汇率为1.37;市场的即期汇率也是1.37;美元的市场利率为5%。这样,11月30日,2个月远期欧元对美元汇率为1:1.36;12月31日,1个月远期欧元对美元汇率为1:1.37;1月31日,欧元对美元汇率为1:1.32。 3、在这个例题中,美元记账本位币,欧元为外币。本作业主要采用公允价值套期处理。 (1)20×8年11月20日。此时,远期合约的公允价值为0,不需做会计处理,将该套期保值进行表外登记。 (2)20×8年12月31日。 远期外汇合同的公允价值=[(年底到付款期的市场远期汇率-约定的远期汇率)×外币数额/(1+市场汇率×将持有月份/12)] 带入数值远期外汇合同的公允价值=[(1.37-1.36)×100000/(1+5%×1/12)]=996(美元) 会计分录为: 借:套期工具——远期外汇合同$996 贷:套期损益$996 借:套期损益$996 贷:被套期项目——确定承诺$996 (3)1月31日,约定的付款日。 远期外汇合同的公允价值=(付款日的即期汇率-约定的远期汇率)×外币数额 带入数值远期外汇合同的公允价值=(1.32-1.36)×100000=-4000(美元)会计分录为:借:套期损益4996贷:套期工具——远期外汇合同4996借:套期工具——远期外汇合同4000贷:银行存款4000借:被套期项目——确定承诺4996贷:套期损益4996借:商品采购——原材料132000贷:银行存款132000借:商品采购——原材料4000贷:被套期项目——确定承诺4000(2)欧洲公司会计处理。按照本题的题意,欧洲公司在出售商品时才做会计处理(设此处不考虑增值税影响)次年1月31日的会计分录为(省略成本结转分录): 借:银行存款€100000 贷:主营业务收入€1000004、根据题意,此题情况属于外币应收、应付事项的套期保值。 设题目中12月31日1个月美元对港币的远期汇率为1:8.2,美元的市场利率为5%。36

(1)美国公司会计处理1)11月30日(省略成本结转分录,不考虑增值税影响)。借:应收账款——港币1000000贷:主营业务收入1000000借:被套期项目——应收账款1000000贷:应收账款——港币10000002)12月31日。远期外汇合同的公允价值==22771(美元)借:套期工具——远期外汇合同22771贷:套期损益22771被套期项目的公允价值变动=7500000/7.8-1000000=-38462(美元)借:套期损益38462贷:被套期项目——应收账款384623)次年1月31日。远期外汇合同的公允价值=(1/8-1/7.4)×7500000=-76013(美元)借:套期损益98784贷:套期工具——远期外汇合同98784被套期项目的公允价值变动=7500000/7.4-7500000/7.8=51975(美元)借:被套期项目——应收账款51975贷:套期损益51975借:套期工具——远期外汇合同76013银行存款937500贷:银行存款——港币1013513借:银行存款——港币1013513贷:被套期项目——应收账款1013513对交易结果的说明:由于对市场汇率的错误估计,美国公司套期保值发生损失62500美元,如果不对应收账款进行套期保值,港币升值能给公司带来正的汇兑损益,应收账款公允价值的上升弥补了一部分套期工具公允价值下降造成的损失。(2)香港公司会计处理。1)11月30日。借:库存商品7500000贷:应付账款75000002)1月31日。借:应付账款7500000贷:银行存款7500000 对香港公司的交易结果说明略。第八章1、第一种情况,固定利率为4%。(1)A公司会计处理36

1)互换本金,交手续费。借:银行存款——美元 $1000000×7.8=¥7800000贷:短期借款——美元$1000000×7.8=¥7800000借:应收互换款——美元$1000000×7.8=¥7800000财务费用——互换损益200000贷:应付互换款8000000借:财务费用——互换手续费12000贷:银行存款120002)互换利息。借:财务费用——利息支出320000贷:应付互换利息320000借:应收互换利息——美元312000贷:短期借款——美元3120003)登记汇率变动形成的互换损益。(7.7-7.8)*1000000=-100000(7.7-7.8)*40000=-4000借:财务费用——互换损益104000贷:应收互换款——美元100000应收互换利息——美元40004)收到互换本金和利息借:银行存款——美元$1040000×7.7=¥8008000贷:应收互换款——美元 $1000000×7.7=¥7700000应收互换利息——美元 $40000×7.7=¥3080005)支付互换本金和利息借:应付互换款8000000应付互换利息320000贷:银行存款83200006)归还美元借款借:短期借款——美元$1040000×7.7=¥8008000贷:银行存款——美元 $1040000×7.7=¥8008000 我们通过对互换交易结果的分析可以看出,A公司除利息费用320000元外,共造成损失316000元。但于采用了互换这一套期保值的手段,A公司可以按项日投产后的收入货币进行企业的日常管理,为其生产经营提供了极大的便利。(2)B公司会计处理1)互换本金。借:银行存款——人民币1025641贷:短期借款——人民币1025641借:应收互换款——人民币1025641贷:应付互换款 1000000财务费用——互换损益256412)互换利息。借:财务费用——利息支出40000贷:应付互换利息 40000借:应收互换利息——人民币4102636

贷:短期借款——人民币410263)登记汇率变动形成的互换损益。8000000/7.7-8000000/7.8=13320(元)320000/7.7-320000/7.8=533(元)贷:应收互换款——人民币13320应收互换利息——人民币533借:财务费用——互换损益138534)收到互换本金和利息借:银行存款——人民币1080519贷:应收互换款——人民币1038961应收互换利息——人民币415585)支付互换本金和利息。借:应付互换款1000000应付互换利息40000贷:银行存款10400006)归还美元借款。借:短期借款——人民币1080519贷:银行存款——人民币1080519 除利息费用40000美元外,B公司共实现收益39494美元。其他分析略。第二种情况,B公司的固定利率为5%。(1)A公司会计处理1)互换本金,交手续费。借:银行存款——美元$1000000×7.8=¥7800000贷:短期借款——美元$1000000×7.8=¥7800000借:应收互换款——美元$1000000×7.8=¥7800000财务费用——互换损益200000贷:应付互换款8000000借:财务费用——互换手续费 12000贷:银行存款120002)互换利息。借:财务费用——利息支出400000贷:应付互换利息400000借:应收互换利息——美元312000贷:短期借款——美元3120003)登记汇率变动形成的互换损益。(7.7-7.8)*1000000=-100000(元)(7.7-7.8)*40000=-4000(元)借:财务费用——互换损益 104000贷:应收互换款——美元 100000应收互换利息——美元 40004)收到互换本金和利息借:银行存款——美元 $1040000×7.7=¥8008000贷:应收互换款——美元$1000000×7.7=¥7700000应收互换利息——美元$40000×7.7=¥30800036

5)支付互换本金和利息.借:应付互换款8000000应付互换利息400000贷:银行存款84000006)归还美元借款借:短期借款——美元$1040000×7.7=¥8008000贷:银行存款——美元$1040000×7.7=¥8008000除利息费用400000元外,共造成损失:316000元,其他分析略。(2)B公司会计处理。1)互换本息。借:银行存款——人民币1025641贷:短期借款——人民币 1025641借:应收互换款——人民币1025641贷:应付互换款1000000财务费用——互换损益 256412)互换利息。借:财务费用——利息支出 40000贷:应付互换利息40000借:应收互换利息——人民币51282贷:短期借款——人民币512823)登记汇率变动形成的互换损益。8000000/7.7-8000000/7.8=13320(元)400000/7.7-400000/7.8=666(元)贷:应收互换款——人民币13320应收互换利息——人民币 666借:财务费用——互换损益139864)收到互换本金和利息借:银行存款——人民币1090909贷:应收互换款——人民币1038961应收互换利息——人民币519485)支付互换本金和利息借:应付互换款1000000应付互换利息 40000贷:银行存款10400006)归还美元借款借:短期借款——人民币1090909贷:银行存款——人民币1090909除利息费用40000美元外,共实现收益39627美元。其他分析略。2、本题为现金流量套期。由于题目中没有给期权的公允价值信息,只考虑期权的内在价值。第一种情况。借:套期工具——购进期权50000贷:银行存款50000第一个月,股票市场价格小于期权价格,期权内在价值=036

借:资本公积——其他资本公积(套期工具价值变动)50000贷:套期工具——购进期权50000第二个月,股票市场价格高于期权价格3元,期权内在价值=30000(元)借:套期工具——购进期权30000贷:资本公积——其他资本公积(套期工具价值变动)30000借:交易性金融资产1300000贷:银行存款1000000套期工具——购进期权30000第二种情况:借:套期工具——购进期权50000贷:银行存款50000第一个月,股票市场价格高于期权价格1元,期权内在价值=10000(元)借:资本公积——其他资本公积(套期工具价值变动)40000贷:套期工具——购进期权40000第二个月,股票市场价格小于期权价格,期权内在价值=0借:资本公积——其他资本公积(套期工具价值变动)10000贷:套期工具——购进期权10000借:套期收益50000贷:资本公积——其他资本公积(套期工具价值变动)500003、设公司股票发行日即为公司债券到期日。 做计算如下表:计算项目计算数额(元)折现系数(9%)折现额(元)本金的现值10000000.7722772183利息的现值400002.5313101252负债部分总额873435权益(扣减额)276565债券发行人收入1150000(1)发行债券。借:银行存款1150000应付债券——利息调整126565贷:应付债券——面值1000000资本公积——其他资本公积(股份转换权) 276565(2)第一年12月31日计提和实际支付利息。应计利息总额=(1000000-126565)×9%=78609(元)由于该债券为设备建设的专项借款,假设不存在余款投资收益,第一年的利息费用应全部资本化。借:在建工程78609贷:应付利息40000应付债券——利息调整38609(3)第二年12月31日。利息费用=(1000000-126565+38609)×9%=82084(元)由于第二年设备建设已竣工,利息费用应全部费用化。借:财务费用8208436

贷:应付利息40000应付债券——利息调整42084(4)第三年12月31日。利息费用=(1000000-126565+38609+42084)×9%=85872借:财务费用85872贷:应付利息40000应付债券——利息调整45872借:应付债券——面值1000000贷:银行存款1000000(5)若持有者全部认购股票借:银行存款500000资本公积——其他资本公积(股份转换权)276565贷:股本100000资本公积——股本溢价676565(6)若持有者没有认购股票,则:借:财务费用276565资本公积——其他资本公积(股份转换权)2765654、由于题目中没有给出期权在授予日的公允价值,只考虑期权的内在价值。每份期权内在价值为2元。第一种情况:两年的费用均为:500000×2/2=500000(元)(1)2007年12月31日。借:管理费用500000贷:资本公积——其他资本公积500000(2)2008年12月31日。借:管理费用500000贷:资本公积——其他资本公积500000(3)2009年1月1日。借:银行存款500000资本公积——其他资本公积100000贷:股本100000资本公积——股本溢价500000(4)股票升至10元时。借:银行存款2000000资本公积——其他资本公积400000贷:股本400000资本公积——股本溢价2000000第二种情况:(1)到(3)同第一种情况。(4)2016年12月31日。借:资本公积——其他资本公积400000贷:管理费用400000第三种情况:36

(1)(2)同第一种情况。在管理层执行期权时,转出对应资本公积,如(3)。若股价一直低于5元,管理层在未来10年都没有行权,则:借:资本公积——其他资本公积500000贷:管理费用500000对交易结果的说明:补偿费用的内容是在股票期权的授权日(即管理层可行使股票期权的日期)股票实际价格(市场价格)高于行权价格(预先确定的管理层取得股票期权时的价格)的差异。只有确定了二者之间的差异,才能确定管理层是否行权。只有当股票价格大于可行权价时,行使股票期权才有意义,但如果股票价格低于行权价格,管理层就不会行使股票期权。第九章1.(1)该项企业合并为非同一控制下的吸收合并,应当采用购买法进行会计处理。甲公司为购买方,乙公司为被购买方。购买日为20×8年1月1日。1)归集合并成本合并成本=250+10+15+5=280(万元)借:合并成本2800000贷:银行存款28000002)分配合并成本将合并成本分配给被购买方可辨认资产与负债,并确认合并商誉。购买日乙公司可辨认净资产的公允价值=25+50+50+50+150-50-75=200(万元)应确认的商誉=280-200=80(万元)借:银行存款250000交易性金融资产500000应收账款500000库存商品800000固定资产1200000商誉800000贷:合并成本2800000短期借款500000应付债券750000(2)1)归集合并成本合并成本=160+10+15+5=190(万元)借:合并成本1900000贷:银行存款19000002)分配合并成本合并成本小于乙公司可辨认净资产的公允价值,差额为10万元。在对合并成本与乙公司的可辨认净资产进行复核后,发现相关数据是可靠的,因此将差额10万元直接计入当期损益(营业外收入)。借:银行存款250000交易性金融资产500000应收账款500000库存商品800000固定资产120000036

贷:合并成本1900000短期借款500000应付债券750000营业外收入1000002.(1)A公司持有B公司100%的股权,持有C公司80%的股权,由于B公司和C公司同时受A公司控制,由此可以判断,该合并为同一控制下的吸收合并。合并方为B公司,被合并方为C公司,合并日为20×7年1月1日。1)记录企业合并中发生的直接费用和发行股票发生的相关支出。将企业合并中发生的各项直接费用(审计费和法律服务费)20万元计入当期管理费用,将发行股票发生的手续费、佣金等费用10万元冲减资本公积。借:管理费用200000资本公积100000贷:银行存款3000002)记录吸收合并所取得的资产和承担的负债。B公司发行股票的总面值=640×1=640(万元)C公司净资产的账面价值=700(万元)应贷记资本公积的金额=700-640=60(万元)借:银行存款1000000交易性金融资产1000000应收账款2000000库存商品3000000固定资产4000000无形资产4000000贷:短期借款4000000应付债券4000000股本6400000资本公积——B公司600000(2)1)记录企业合并中发生的直接费用和发行股票发生的相关支出。将企业合并中发生的各项直接费用(审计费和法律服务费)20万元计入当期管理费用,将发行股票发生的手续费、佣金等费用10万元冲减资本公积。借:管理费用200000资本公积100000贷:银行存款3000002)记录吸收合并所取得的资产和承担的负债。B公司发行股份的总面值=900×1=900(万元)C公司净资产的账面价值=700(万元)产生借差200万元,应首先冲减B公司的资本公积。因B公司只有资本公积100万元,上一笔已冲减10万元,只余下90万元,将其全部冲减后,余下的差额110万元冲减盈余公积:借:银行存款1000000交易性金融资产1000000应收账款2000000库存商品3000000固定资产4000000无形资产400000036

资本公积900000盈余公积1100000贷:短期借款4000000应付债券4000000股本9000000第十章1.(1)编制20×8年1月1日甲公司对乙公司长期股权投资的会计分录。甲公司对乙公司的长期股权投资为控股合并所形成,应当采用成本法进行会计处理。该项控股合并为非同一控制下的控股合并,因而应当以实际发生的投资成本800万元作为成本法下长期股权投资的入账金额。甲公司应编制会计分录(单位为万元,下同):借:长期股权投资——乙公司800贷:银行存款800(2)编制20×8年1月1日甲公司合并财务报表的抵销分录。购买日乙公司可辨认净资产的公允价值=1200-450=750(万元)应在合并资产负债表上确认的商誉=800-750×80%=200(万元)应在合并资产负债表上确认的少数股东权益=750×20%=150(万元)1)将甲公司的长期股权投资与乙公司的净资产抵销,将乙公司可辨认净资产公允价值的20%确认为少数股东权益,差异暂记为合并价差。借:股本——普通股400资本公积200未分配利润100合并价差250贷:长期股权投资——乙公司800少数股东权益1502)冲销合并价差,将乙公司各资产和负债的账面价值调整为公允价值。借:交易性金融资产50固定资产100商誉200贷:存货50应付债券50合并价差2502.(1)20×7年1月1日A公司对C公司长期股权投资的会计分录。A公司对C公司的长期股权投资为控股合并所形成,应当采用成本法进行会计处理。该项控股合并为同一控制下的控股合并,因而应当以A公司占C公司净资产账面价值的份额作为成本法下长期股权投资的入账金额。长期股权投资的入账金额=(400+200+100)×80%=560(万元)应贷记普通股股本的金额=10×40=400(万元)应贷记资本公积的金额=560-400=160(万元)20×7年1月1日A公司对C公司长期股权投资应编制如下分录(单位为万元,下同):借:长期股权投资——C公司560贷:股本——普通股400资本公积160(2)20×7年1月1日A公司合并财务报表的抵销分录。36

借:股本——普通股400资本公积200未分配利润100贷:长期股权投资——C公司560少数股东权益1403.(1)20×7年度B公司对C公司长期股权投资的会计分录。B公司对C公司的长期股权投资为控股合并所形成,应当采用成本法进行会计处理。1)20×7年3月3日,C公司宣告发放现金股利100万元,B公司确认投资收益90万元(100×90%)。借:应收股利90贷:投资收益902)20×7年末,成本法下B公司对C公司实现的净利润不作账务处理。(2)20×7年度B公司合并财务报表工作底稿的相关调整和抵销分录。1)将成本法下长期股权投资的余额调整为权益法下的余额。为了方便编制合并财务报表工作底稿,可以在合并财务报表工作底稿上首先将成本法下长期股权投资的余额调整为权益法下的余额,然后在此基础上编制其他调整与抵销分录。为了确定权益法下的投资收益以及合并净利润中“归属于少数股东的净利润”,可以编制“合并价差的分配与摊销表”和“子公司净利润的调整与分配表”。表10-720×7年B公司合并价差的分配与摊销表单位:万元项目假设总额第1年第2年存货(低估)当年全部销售100100……固定资产(低估)10年,直线法折旧10010……无形资产(高估)10年,直线法折旧(50)(5)……商誉年度减值测试500……应付债券(低估)5年,按直线法摊销(50)(10)……合计15095……其中,商誉=2100+20-(2950-650)×90%=50合并价差=2120-2200×90%+(2950-650-2200)×10%=150则20×7年C公司净利润的调整与分配的计算如表10-8所示:表10-820×7年C公司净利润的调整与分配表单位:万元C公司调整前净利润1600调整:合并价差的摊销固定资产低估的折旧费用(10)存货低估(100)应付债券折价的摊销10C公司调整后净利润1500B公司的份额(1500×90%)1350少数股东收益(1500×10%)150根据表10-8,20×7年末,B公司如果采用权益法,应记录来自C公司的投资收益为1350万元,同时增加长期股权投资的账面价值。另外从C公司分得现金股利90万元,应冲减长期股权投资的余额。成本法下长期股权投资的余额=2100+20=2120(万元)权益法下长期股权投资的余额=2120+1350-90=3380(万元)应调整增加长期股权投资余额=3380-2120=1260(万元)36

因此,在工作底稿上应编制如下调整与抵销分录:借:长期股权投资——C公司1260贷:投资收益12602)抵销子公司C公司向母公司B公司分配的股利,并调整少数股东权益。借:长期股权投资——C公司90少数股东权益10贷:对股东的分配1003)冲销权益法下应确认的投资收益。借:投资收益1350贷:长期股权投资——C公司13504)消除C公司20×7年度提取的盈余公积。借:盈余公积160贷:提取盈余公积1605)将母公司B公司对子公司C公司的长期股权投资同子公司的年初所有者权益抵销。借:股本——普通股1600资本公积200盈余公积100年初未分配利润300合并价差150贷:长期股权投资——C公司2120少数股东权益2306)冲销合并价差,将C公司各资产和负债的账面价值调整为公允价值。借:固定资产100营业成本100商誉50贷:应付债券50无形资产50合并价差1507)调整资产和负债高估和低估数对20×7年度的影响。7A)借:管理费用10贷:固定资产107B)借:无形资产5贷:管理费用57C)借:应付债券10贷:财务费用108)反映少数股东净利润及其对少数股东权益的影响。借:少数股东净利润150贷:少数股东权益150在合并利润表上,少数股东损益应该以少数股东在调整后的子公司净利润中所占的份额150万元列示。20×7年末少数股东权益的金额为370万元(2300×10%+150-10)36

4.(1)20×7年B公司对C公司长期股权投资的会计分录。1)20×7年1月1日取得投资时。B公司对C公司的长期股权投资为控股合并所形成,应当采用成本法进行会计处理。该项控股合并为同一控制下的控股合并,因而应当以投资企业占被投资企业净资产账面价值的份额作为成本法下长期股权投资的入账金额。长期股权投资的入账金额=900×90%=810(万元)应冲减资本公积=1000-810=190(万元)20×7年1月1日B公司对C公司长期股权投资应编制如下分录(单位为万元,下同):借:长期股权投资——S公司810资本公积190贷:银行存款10002)20×7年3月3日C公司宣告发放现金股利时。借:应收股利90贷:投资收益90100×90%=90(万元)(2)20×7年度B公司合并财务报表工作底稿的相关调整和抵销分录。1)将成本法下长期股权投资的余额调整为权益法的余额。权益法下应确认的投资收益=400×90%=360(万元)权益法下长期股权投资的余额=1000-90+360=1270(万元)成本法下长期股权投资的余额=1000(万元)应调整增加长期股权投资的余额=1270-1000=270(万元)借:长期股权投资——C公司270贷:投资收益2702)抵销C公司向B公司分配的股利,并调整少数股东权益。借:长期股权投资——C公司90少数股东权益10贷:对股东的分配1003)冲销权益法下应确认的投资收益。借:投资收益360贷:长期股权投资——C公司360400×90%=360(万元)4)抵销C公司20×7年提取的盈余公积中属于少数股东的份额。借:盈余公积4贷:提取盈余公积440×10%=4(万元)5)将B公司对C公司的长期股权投资的年初余额同相应的C公司所有者权益抵销。借:股本——普通股500资本公积100盈余公积100年初未分配利润200贷:长期股权投资——C公司810少数股东权益906)恢复C公司的年初盈余公积与未分配利润中属于B公司的份额。借:资本公积27036

贷:盈余公积90年初未分配利润1807)反映少数股东净利润及其对少数股东权益的影响。借:少数股东净利润40贷:少数股东权益40少数股东净利润=400×10%=40(万元)第十一章1.(1)甲公司20×7年度合并财务报表工作底稿的相关调整与抵销分录。1)借:营业收入2000000贷:营业成本1500000存货500000借:递延所得税资产125000贷:所得税费用125000500000×25%=125000(元)2)借:营业外收入200000贷:固定资产200000借:固定资产50000贷:管理费用50000借:递延所得税资产37500贷:所得税费用37500150000×25%=37500(元)3)借:投资收益100000贷:财务费用100000借:应付债券1100000贷:持有至到期投资11000004)借:存货200000贷:资产减值损失2000005)借:股本——普通股4000000资本公积2000000盈余公积800000年初未分配利润200000商誉400000贷:长期股权投资——S公司6000000少数股东权益1400000商誉=6000000-7000000×80%=400000(元)少数股东权益=7000000×20%=1400000(元)6)借:少数股东净利润132500贷:少数股东权益132500少数股东净利润=(1000000-500000+125000+50000-12500)×20%=662500×20%=132500(元)多计固定资产折旧费用=50000(元)多计折旧费用对应的所得税费用=50000×25%=12500(元)7)借:盈余公积10000036

贷:提取盈余公积1000001000000×10%=100000(元)(2)甲公司20×8年合并财务报表工作底稿对此项业务的调整与抵销分录。借:营业外收入200000贷:固定资产200000借:固定资产50000贷:管理费用50000借:递延所得税资产37500贷:所得税费用37500150000×25%=37500(元)2.(1)甲公司对乙公司的长期股权投资有关的会计分录。(金额以万元为单位)1)20×8年1月1日,记录对乙公司30%的股权投资的初始投资成本。借:长期股权投资--乙公司(成本)2050贷:银行存款2050初始投资成本=2000+10+40=2050(万元)所占乙公司可辨认净资产公允价值的份额=[7520-(400+800)]×30%=1896(万元)由于初始投资成本大于所占乙公司可辨认净资产公允价值的份额,因而在投资日不需要对权益法下的初始投资成本进行调整。2)20×8年3月1日,记录乙公司发放的现金股利借:银行存款120贷:长期股权投资120400×30%=120(万元)3)20×8年12月31日,确认对乙公司的投资收益。20×8年乙公司实现净利润1200万元。假定乙公司20×8年的年初存货全部在当年出售,固定资产采用直线法按10年计提折旧。20×8年末没有迹象表明甲公司对乙公司的长期股权投资发生了减值。乙公司调整后的20×8年净利润=1200-(1520-1200)-(3200-2000)÷10=1200-440=760(万元)甲公司应确认的20×8年对乙公司投资收益=760×30%=228(万元)借:长期股权投资——乙公司(损益调整)228贷:投资收益——乙公司22820×8年末权益法下甲公司对乙公司长期股权投资的账面价值为:2050-120+228=2158(万元)4)20×9年1月1日,记录甲公司对乙公司的追加投资。收购乙公司另外30%的股份,持股比例达到了60%,并控制了乙公司,因此应改用成本法进行会计处理,并对原30%投资的账面余额进行调整。借:长期股权投资——乙公司1850贷:银行存款1850借:盈余公积10.8利润分配——未分配利润97.2贷:长期股权投资——乙公司(损益调整)108228-120=108(万元)36

108×10%=10.8(万元)5)20×9年4月1日,记录甲公司收到乙公司宣告并发放的现金股利:借:银行存款300贷:投资收益300500×60%=300(万元)(2)甲公司控制权取得日的合并资产负债表。1)将长期股权投资的成本与乙公司的所有者权益相抵销,并确认商誉和少数股东权益。20×9年1月1日追加投资后,成本法下甲公司对乙公司长期股权投资的账面价值为:2050+1850=3900(万元)比较每一单项交易的成本与交易时应享有被投资单位可辨认净资产公允价值的份额,确定每一单项交易中应予确认的商誉金额(或者应计入取得投资当期损益的金额)。20×8年1月1日甲公司收购乙公司30%的股份时应确认的商誉=2050-(7520-1200)×30%=154(万元)20×9年1月1日甲公司收购乙公司30%的股份时应确认的商誉=1850-(8400-2400)×30%=50(万元)购买日应确认的商誉合计=154+50=204(万元)少数股东权益=(8400-2400)×40%=2400(万元)为了方便合并财务报表工作底稿上调整与抵销分录的编制,我们使用“合并价差”作为临时性的平衡项目。借:股本4000盈余公积320未分配利润1280商誉204合并价差496贷:长期股权投资3900少数股东权益24002)将乙公司20×9年1月1日的可辨认净资产的账面价值调整为公允价值。借:固定资产400贷:合并价差4004400-4000==400(万元)3)调整乙公司可辨认净资产公允价值变动额中归属于第一次投资的部分。经过上项调整后,合并价差还有借方余额96万元,系乙公司可辨认净资产公允价值变动额(减少额)中的30%。计算如下:20×8年1月1日乙公司可辨认净资产的公允价值=6320(万元)20×9年1月1日乙公司可辨认净资产的公允价值=6000(万元)乙公司可辨认净资产公允价值的变动额(减少额)=6000-6320=-320(万元)第一次投资30%的股权所占的份额=-320×30%=-96(万元)根据《企业会计准则第20号——企业合并》的规定,原30%的投资所对应的乙公司可辨认净资产重估增值中,属于初始投资后被投资企业实现净利润的部分,调整合并财务报表的盈余公积和未分配利润,剩余部分调整合并财务报表的资本公积。本题涉及乙公司可辨认净资产重估减值,应冲减资本公积。借:资本公积96贷:合并价差96经过上述处理之后,在合并财务报表上不再单独列示合并价差的金36

第十二章1、确定报告分部项目ABCDE汇总金额营业收入合计7000400030003500200019500百分比36%21%15%18%10%1对外营业收入5000300023002500100013800百分比36%22%17%18%7%100%分部间营业收入20001000700100010005700营业利润合计175016004504605004760百分比37%34%9%10%11%1资产总额9000500030004000250023500百分比38%21%13%17%11%1根据百分比的计算结果可知:(1)从营业收入的资料来看,A、B、C、D、E均可以作为报告分部,因为其营业收入均已达到汇总收入数的10%及以上。(2)从营业利润的资料来看,A、B、D、E均可以作为报告分部,因为其营业利润均已达到汇总利润数额的10%及以上。(3)从资产的资料来看,A、B、C、D、E均可以作为报告分部,因为其资产均已达到汇总利润数额的10%及以上。(4)且计算可知A、B、C三个分部的对外营业收入之和占总额的比例为75%,可直接确认为报告分部。 将上述情况汇总起来可知:由于企业会计准则提出的标准是三个百分之十若其中一项达到此标准,在汇总的对外部销售达到对外销售总额的75%以上,即可确定为报告分部,因此,本习题中的所列的各个分部均列为报告分部。2、中期财务报告中的所得税调整预计年度应纳税所得额=3000-50=2950(万元)预计年度应纳所得税额=2950×25%=737.5(万元)预计有效税负比率=737.5/3000=24.58%上半年应缴所得税额=1200×24.58%=295)(万元)。同样的方法计算递延所得税负债=(20×25%)/3000×1200=2(万元)应做的会计分录为:借:所得税费用——当期所得税费用2950000——递延所得税费用 20000贷:应交税费——应交所得税2950000递延所得税负债2000036

第十三章1、基本每股收益计算净利润=20000(万元)发行在外的流通股加权平均数=40000+10000×5/12-5000×3/12=42917(万股)基本每股收益=20000/42917=0.47(元/股)2、可转换公司债券基本每股收益=20000/40000=0.5(元/股)假设转换增加的净利润=20000×2%×(1-25%)=300(万元)假设转换增加的普通股数=增量股的每股收益=可转换公司债券具有稀释作用。稀释每股收益=3、认股权证基本每股收益=20000/40000=0.5(元/股)调整增加的普通股数=5000-5000×8/10=1000(万股)稀释每股收益=4、企业承诺的回购股份基本每股收益=20000/40000=0.5(元/股)调整增加的普通股数=5000×12/10-5000=1000(万股)稀释每股收益=5、多项潜在普通股(1)基本每股收益=20000/40000=0.5(元/股)(2)①认股权证股份增加数=5000-5000×8/12=1667(万股)②3年期债券:假设转换增加的净利润=10000×2%×(1-25%)=150(万元)假设转换增加的普通股数=36

增量股的每股收益=可转换公司债券具有稀释作用。③5年期债券:假设转换增加的净利润=20000×1.5%×(1-25%)=225(万元)假设转换增加的普通股数=增量股的每股收益=可转换公司债券具有稀释作用。根据增量每股收益大小的比较,排序为先5年期债券,后3年期债券。(3)基本每股收益=20000/40000=0.5(元/股)1)考虑认股权证的稀释每股收益=2)考虑5年期债券稀释每股收益=3)考虑3年期债券稀释每股收益=6、合并财务报表(1)计算乙公司的每股收益基本每股收益=因转换而增加的普通股=4000-4000×5/8=1500万股稀释每股收益=(2)合并财务报表中基本每股收益、甲公司归属于普通股股东的净利润=20000(万元)甲公司合并财务报表每股收益中应含有子公司净利润=1000*70%=7000(万元)甲公司合并财务报表中基本每股收益=(3)合并财务报表中稀释每股收益乙公司归属于合并财务报表内基本每股收益的净利润=22000×70%=10395(万元)乙公司净利润中归属于认股权证并由甲公司享有的部分=*1500*25%=253.125(万元)36

甲公司合并财务表中稀释每股收益=)7、每股收益的重新计算今年发行在外的普通股加权平均数=52000+10000*(8/12)=58667(万股)去年发行在外的普通股加权平均数=40000+12000*(6/12)=46000(万股);今年的基本每股收益=去年的基本每股收益=8、配股的重新计算每股理论除权价格=调整系数=因配股重新计算的上年度基本每股收益=0.48*1.07=0.51(元/股)年末基本每股收益=36'

您可能关注的文档

- 高等教育出版社《金融市场学(第三版)》课后习题答案.doc

- 高等教育学20套题答案.doc

- 高等数学参考答案.doc

- 高等数学复习题及答案.doc

- 高等数学定积分应用习题答案.doc

- 高等数学科学出版社下册课后答案第十章曲线积分与曲面积分习题简答.doc

- 高等数学课后习题答案--第七章.pdf

- 高等流体力学复习题及答案.doc

- 高等职业教育“十一五”规划教材《统计学》第四章课后习题及答案.docx

- 高级英语修订版第一册重排版课后练习答案.doc

- 高级英语第一册习题答案.doc

- 高考回归课本资料—— 人教版高中化学选修三《物质结构与性质》课本“问题交流”“课后习题”参考答案.doc

- 高考回归课本资料—— 人教版高中化学选修五《有机化学基础》课本“问题交流”“课后习题”参考答案.doc

- 高考文言文练习及答案.doc

- 高考现代文《云和梯田》阅读练习及答案.doc

- 高职高专《有机化学》课后习题答案 第二章.doc

- 高职高专《有机化学》课后习题答案 第八章.doc

- 高职高专《有机化学》课后习题答案 第六章.doc

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明