- 436.26 KB

- 2022-04-22 13:43:35 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'中国科技论文在线http://www.paper.edu.cn套利活动对香港离岸人民币存款市场的影响研究**胡炬,吴志明5(湖南大学金融与统计学院,长沙,410000)摘要:2008年全球金融危机爆发以来,以美元为核心的国际货币体系暴露出诸多不足,为此我国政府提出了推进人民币国际化、加快东亚区域货币合作和倡导实施国际货币体系改革的三位一体国际金融战略新目标,至此香港人民币离岸市场的发展成为人民币国际化的重要10内容。在研究离岸在岸人民币套利的理论基础上,本文根据政策效果和香港人民币存款市场的发展,将该市场的发展划分为萌芽阶段、形成阶段和全面发展阶段。在实证部分,本文采用香港离岸人民币存款市场进入全面发展阶段后的数据,选取在岸和离岸人民币存款利差、离岸人民币市场预期、离岸和在岸人民币即期汇差和远期汇差等指标为解释变量,将香港人民币存款划分为香港人民币跨境贸易汇款和其他人民币存款,分别构建香港跨境贸易人民币15汇款和其他人民币存款的长期均衡模型和误差修正模型,前者分析跨境贸易下人民币套利,后者则反映了无真实贸易背景下的套利对香港离岸人民币存款市场的影响,然后分析各自的脉冲响应和方差分解效应。关键词:国际金融;套利活动;离岸人民币;人民币存款市场;VECM模型中图分类号:F831.720StudyontheImpactofArbitrageActivitiesonHongKong"sOffshoreRMBDepositMarketHUJu,WUzhiming(FinanceandStatisticsSchool,HunanUniversity,Changsha,410000)25Abstract:Sincetheoutbreakoftheinternationalfinancialcrisisin2008,Thecurrentinternationalmonetarysystemdominatedbydollarshasexposedmanydeficiencies.Therefore,theChinesegovernmentputforwardthenewstrategicgoalofinternationalfinancetopromotetheinternationalizationofRMB、acceleratethereformofEastAsianregionalmonetarycooperationandpromotethereformofinternationalmonetarysystem.AtthispointthedevelopmentofHong30KongRMBoffshoremarkethasbecomeanimportantpartofRMBinternationalization.Onthebasisofstudyingthetheoryofarbitragebetweenoffshoreandonshore,Accordingtothegovernment"spolicyeffectandthedevelopmentofHongKongoffshoreRMBdepositmarket,thispaperdividesHongKongoffshoreRMBdepositmarketintotheembryonicstage,theformationstageandthecomprehensivedevelopmentstage.Intheempiricalpart,thispaperchoosesthedatafromthe35comprehensivedevelopmentstageofHongKongoffshoreRMBdepositmarket,selectstheonshoreandoffshoreRMBdepositspreads,offshoreRMBmarketexpectations,offshoreandonshoreRMBspotexchangespreadsandforwardexchangeratesspreadsasexplanatoryvariables.TheRMBdepositsinHongKongaredividedintotheRMBcross-bordertraderemittancesandtheotherRMBdeposits.Thenthispaperbuildslong-termequilibriummodelanderrorcorrectionmodelofHongKongRMB40remittanceandtheotherRMBdepositsrespectively,toanalyzetheimpactofarbitrageontheoffshoreRMBdepositmarketunderthecross-bordertradeandnorealtradebackground,thenanalyzingtheimpulseresponseandvariancedecompositionrespectively.Keywords:InternationalFinance;Arbitrageactivity;OffshoreRMB;RMBdepositmarket;VECMmodel45作者简介:胡炬(1992年-),女,湖南大学金融与统计学院硕士研究生,主要研究方向为国际金融通信联系人:吴志明(1970-),男,副教授,硕导,主要研究方向国际金融.E-mail:zmww1988@hnu.edu.cn-1-

中国科技论文在线http://www.paper.edu.cn0引言随着人民币国际化进程加速,香港离岸人民币金融中心的建设提上日程。香港离岸人民币金融中心的形成和发展,有利于增强中国在国际金融领域的地位,提高中国参与国际货50币体系改革的主动权和话语权。然而,香港人民币离岸市场的发展也是一个在曲折中前进的过程。我国的人民币国际化是在国内没有完全放松资本项目管制和人民币未实现自由兑换的状况下进行的,香港人民币离岸市场在发展期间会面临许多现实问题。从总体上看,香港人民币离岸市场的发展,不论是对于实现人民币国际化,还是改革外汇管理、资本项目管制,都具有重要的现实意义。55离岸人民币市场的流动性是香港离岸人民币金融市场发展的核心所在。香港作为人民币离岸金融中心,承担者离岸市场人民币的“批发”,为海外人民币的交易结算、海外人民币产品的定价和资产管理提供服务。而这些服务的开展都离不开充足的人民币资金池用以保证人民币的流动性供给。香港离岸人民币存款则是衡量香港离岸人民币金融中心流动性大小的重要指标。结合香60港离岸人民币市场的特点,我们发现人民币离岸市场的存款主要来源于跨境贸易人民币结算中沉淀在离岸市场的人民币存款,在2009年实现跨境贸易结算以前,香港离岸市场上的人民币存款主要是来自于大陆游客在香港的消费,但是自从启动跨境贸易人民币结算政策之后,香港离岸人民币存款增长实现突飞猛进。那么随着香港离岸人民币存款市场的不断扩大,套利活动在其中扮演着怎样的角色65呢?套利活动又是通过哪些具体机制来影响香港离岸人民币存款额的变动呢?套利活动对香港离岸人民币存款市场的影响程度如何?基于以上问题,本文研究套利活动对香港离岸人民币存款的影响,既能够梳理套利对存款市场的影响路径,度量套利对存款市场的影响程度,又能够为香港人民币离岸市场的发展提供决策参考。1理论基础70随着人民币国际化的推进,国外学者对人民币离岸在岸的联系的研究越发深入。JosephYam(2008)讨论了在人民币升值预期变化的情况下,香港居民的港币与人民币兑换交易导[1]致香港人民币存款的变化。Maziad&Kang(2012)运用GARCH模型分析表明,在岸市场人民币现汇价格对离岸市场人民币现汇价格产生了显著影响,同时离岸市场人民币远期价格能够用来预测在岸市场人民币远期汇率的变动。此外,他们也发现了两个市场之间的波动[2]75性溢出效应。国内学者研究了人民币升值预期和套利对香港离岸金融市场的影响。香港金管局(2006)指出,2005年汇率形成机制的改革释放出人民币的升值预期,使得香港人民币存款的增速[3]放缓。朱鲁秀(2014)通过实地调研得出结论:跨境贸易人民币结算试点的实施,推动了香港离岸人民币存款规模的快速上升;根据凯恩斯的货币需求理论,作者认为香港市场上对[4]80人民币需求的最重要因素是在人民币升值预期背景下的投机动机。蒋先玲(2012)等通过变结构的协整和误差修正模型,重点分析了汇率预期和政策变革等因素对境外人民币需求的影[5]响。结果表明,人民币汇率预期波动对境外人民币需求具有明显的长期效应。邓鑫和张慧莲(2012)通过分析认为,在2011年第四季度之前,由于人民币汇率有着持续升值预期,所[6]以投资者愿意持有人民币,导致了香港离岸人民币存款总额持续上升。中国人民大学国际-2-

中国科技论文在线http://www.paper.edu.cn85货币研究所发布的《2012年人民币国际化报告》(2012)认为,人民币国际化是否需要持续的[7]人民币升值预期是一个关键问题。张斌和徐奇渊(2012)分析了香港人民币离岸市场上的套利交易活动以及离岸与在岸市[8]场之间的互动机制。张明和何帆(2012)解释了企业利用持续的人民币升值预期进行套汇的机制,认为当市场上存在持续的人民币升值预期时,香港市场上的金融机构或企业的套汇交90易具体操作为:借入美元贷款并将之兑换成人民币,同时在远期市场上买入美元、卖出人民币,利用人民币预期升值收益大于美元贷款的成本获得套利收益。如果出现持续的人民币贬值预期,则进行反向操作。在上述套汇机制中,美元贷款兑换成人民币会导致香港人民币存[9]款的增加,他们认为这种现象存在的根源在于人民币在岸汇率和利率缺乏充分市场化。2套利路径952.1套利概念套利,又名套利交易或者价差交易。套利是一种在两个不同的市场上基于不同的市场预期,在一个市场上买进某种商品或者资产,同时在另一市场上卖出该商品或者资产以获取利润的经济活动。而本文研究的套利活动为汇差套利和利差套利,不同于上文介绍的商品价差套利,汇率差价套利和利差套利是指同一种货币在不同金融市场上价格不同导致的套利活100动。目前国际金融市场的深度和广度使得这种汇率差价套利现象极少发生,但是在目前人民币国际化的推进过程中,离岸市场和在岸市场的人民币利率和人民币兑美元汇率出现了较大的差异,出现了套利机会,并且这种套利对新兴的离岸人民币存款市场产生了较大的影响,本文就是研究在这种特殊背景下,套利活动对离岸人民币存款市场的影响路径和影响程度。2.2套利活动对离岸存款市场的影响路径1052.2.1跨境贸易结算下的套利路径跨境贸易结算下的套利,是指离岸市场和在岸市场的套利行为有真实的贸易背景,基于两市场之间存在的套利机会,选用最有利的货币结算获得超额利益的行为模式。虽然这种行为具备真实贸易的背景,但由于这种交易的初衷是为了找寻汇价差,满足投机性需求而进行的结算交易,所以其本质还是套利行为。110在跨境贸易结算的套利中,若离岸市场上的套利企业和在岸市场上的套利企业具有关联关系,本文将其定义为关联交易跨境贸易结算下的套利,否则为无关联交易跨境贸易结算下的套利。本文所指的关联关系是指在岸企业与离岸企业具有会计意义上的关联关系,包括公司控股股东、实际控制人、董事、监事、高级管理人员与其直接或者间接控制的企业之间的关系,以及可能导致公司利益转移的其他关系。115关联交易跨境贸易结算下的套利活动通常利用信用证和两种货币的即期远期汇差同时套取汇差和利差收益,“内保外贷”是其中一种最常用的套利形式,在岸企业开出有贸易背景的信用证,离岸子公司以信用证为抵押,向离岸银行申请外币贷款,在本币存在升值预期以及离在岸存在利差的情况下,同时套取本币汇差、利差和本币汇率升值收益。“内保外贷”的具体形式如图1所示,其中是企业A为在岸套利企业,企业B为离岸关联套利企业,企120业C为海外供应商,X银行为在岸进口方银行,Y银行为离岸出口方银行。该流程图步骤1为企业A和企业B签订采购协议,约定由企业B向企业C下订单,并采用本币信用证方式-3-

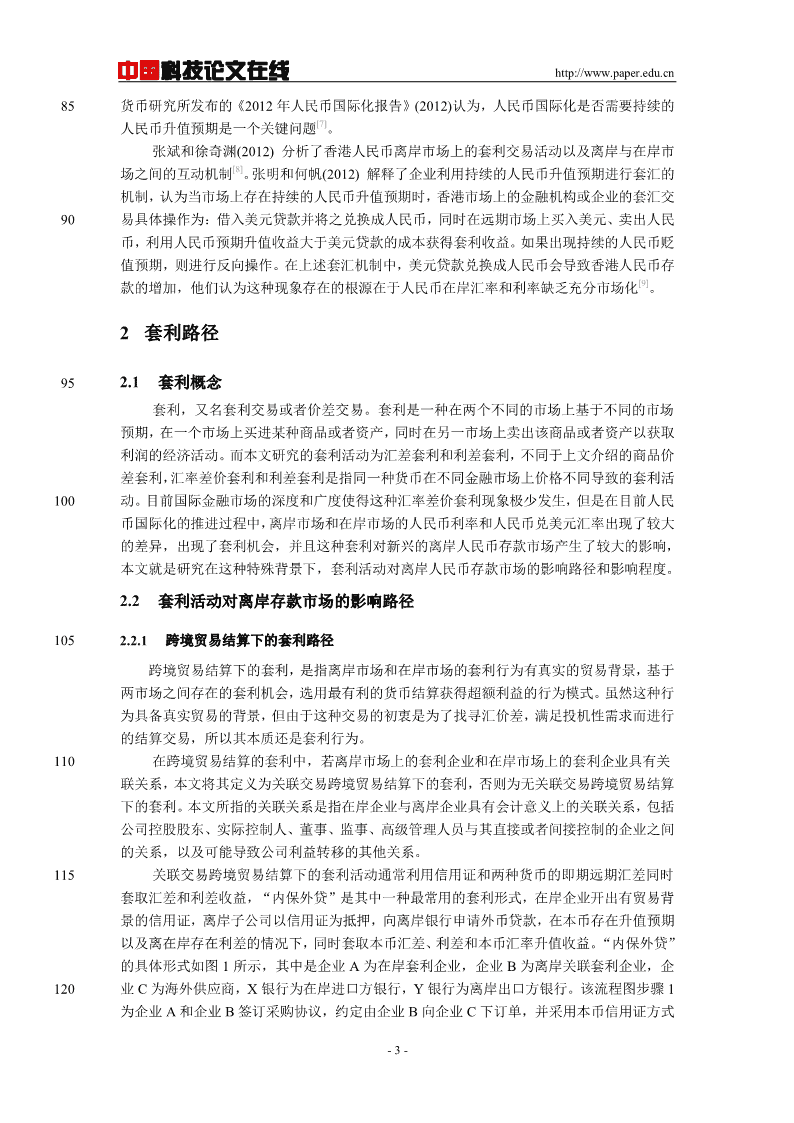

中国科技论文在线http://www.paper.edu.cn结算。步骤2为A企业在X银行存入一笔保证金或者银行理财产品作为质押,申请开立1年期本币远期L/C,按规定一年后向企业B付款。步骤3为X银行向Y银行开立本币信用证。步骤4为B企业按照信用证条款要求交付相应单据后,向Y银行申请外币贸易融资,125同时与银行X签订一份本币远期合约NDF或DF。步骤5为B企业通过外币贸易融资支付货款。步骤6为一年期L/C到期后,A企业支付本币货款给B企业,获取利息收入;B企业利用NDF或DF在境外购买外汇,归还外币贷款,获取本币升值收益。2企业A银行X163企业B银行Y45企业C图1关联交易跨境贸易结算下的套利活动130综上所述,该套利的收益率=本币汇率实际升值-(离岸外币贷款利率-在岸本币存款利率)。该套利模式使得本币流入离岸市场,增加离岸存款数额。当本币存在贬值预期时,这种套利机制减弱,直至本币贬值预期的汇兑损失小于在岸本币存款利率和离岸外币贷款利率的差额,这种套利机制消失。无关联交易跨境贸易结算下的套利活动对离岸存款市场的影响路径如下:当离岸本币135现汇价格优于在岸现汇价格时,在岸出口商选择将所获外汇于在岸兑换为本币,而在岸进口商将选择于离岸购入进口所需外汇。即当本币离岸现汇价格<在岸现汇价格时,进口商在离岸市场购汇,本币流入离岸市场;而出口商于在岸售汇,不影响离岸货币市场,两者同时发生导致离岸存款存量上升。反之,当本币离岸现汇价格劣于在岸现汇价格时,在岸出口商将选择在离岸出售出口所获外汇,而在岸进口商将选择于在岸购入进口所需外汇。即当本币离140岸现汇价格>在岸现汇价格时,出口商在离岸市场售汇,本币流出离岸市场;进口商于在岸购汇,不影响离岸货币市场,两者同时发生导致香离岸存款存量下降。2.2.2无真实贸易背景下的套利路径由于离岸和在岸的即期汇率差异,实时的汇率变动会导致套利空间的变化。一般来说,在不考虑制度因素等其他限制条件时,当本币在岸即期汇率小于本币离岸即期汇率,即在岸145货币优于离岸货币时,投资者会选择在离岸市场买入本币,于在岸市场进行套利。这种套利会直接导致离岸货币流动性大幅趋紧,离岸存款减少或者增速下降,同时推升本币短期银行间拆借利率。反之,当本币在岸即期汇率大于本币离岸即期汇率,即离岸货币优于在岸货币时,投资者会选择在于在岸市场买入本币,在离岸市场卖出进行套利,由此离岸货币存款增加或者增速上升。-4-

中国科技论文在线http://www.paper.edu.cn150对于离岸市场的企业来说,当本币存在持续的升值预期时,离岸市场上的企业借入外币贷款,然后兑换为本币,同时在远期市场上买入外币,卖出本币。该套利的收益率=本币汇率实际升值-(离岸外币贷款利率-离岸本币存款利率),这种套利会导致离岸银行的外币贷款和本币存款增加。当本币存在持续贬值预期时,离岸市场上的企业借入本币,兑换为美元,同时在远期市场上卖出外币,买入本币。该套利收益率=本币汇率实际贬值-(离岸本币155贷款利率-离岸外币存款利率),这种套利会导致离岸银行的外币存款和本币贷款增加。综上所述,我们可以认为,跨境贸易人民币结算下的套利机制和无真实贸易背景下的套利机制具有相似性。当离岸本币汇率优于在岸本币汇率时,进口商会在离岸市场购汇,投资者在离岸市场上卖出本币,导致离岸本币存款增加或者增速上升;当离岸本币汇率劣于在岸本币汇率时,出口商会在离岸市场结汇,投资者在离岸市场上买入本币,导致离岸本币存160款减少或者增速变缓。当本币存在持续的升值预期时,跨境贸易人民币结算下的套利机制和无真实贸易背景下的套利机制有些许差异,因为前者的主体是在岸企业,后者的主体是离岸企业。当人民币存在持续的升值预期时,在岸进口企业和关联公司通过套利导致离岸市场上本币贷款或者其他外币贷款增加;存在持续的贬值预期时,在岸进口企业和关联公司的这种套利行为减弱。当165本币存在持续的升值预期时,离岸企业通过在即期市场上借入外币,兑换为本币,在远期市场上卖出本币,使得离岸银行系统内的本币存款增加;当本币存在持续的贬值预期时,离岸企业通过在即期市场上借入本币,兑换外币,使得离岸银行系统内的本币贷款增加。随着离岸货币贷款规模的扩大,离岸货币存款的货币乘数将会上升,其信用扩张作用也会导致离岸存款规模的不断扩大。所以理论上来说,当本币存在持续的升值预期时,在岸企业和离岸企170业的套利行为都会导致离岸存款规模的增加;当本币存在持续的贬值预期时,在岸企业和离岸企业的套利行为对于离岸存款规模的影响取决于两种套利行为的强弱。3香港人民币存款市场的套利活动现状3.1汇差套利活动对人民币存款的影响从2009年我国推行跨境贸易人民币结算以来,随着香港离岸人民币市场的发展,形成175了离岸市场统一的离岸人民币兑美元的即期汇率。除了前文描述的具有真实贸易背景的跨境贸易人民币结算额外,价格因素即离岸在岸的汇率波动和利率变化,催生了大量的套利者,这些套利活动对离岸人民币存款市场具有重大影响。图2显示了2011年6月以来,香港离岸人民币兑美元即期汇率定盘价与在岸人民币即期汇率中间价的走势。从图中可以看出,香港离岸人民币兑美元即期汇率的波动与在岸人民180币即期汇率的波动相比,其波动性明显强于在岸人民币即期汇率,这是因为香港离岸人民币即期汇率受市场供求的影响较大,比在岸人民币即期市场更加敏感,能更加迅速地反映市场预期。-5-

中国科技论文在线http://www.paper.edu.cn图2香港离岸人民币即期汇率和在岸人民币即期汇率的变化185图3反映了从2011年8月,香港离岸人民币存款市场进入全面发展以来,离岸人民币即期汇率和香港离岸人民币存款总额变化趋势。图中的主坐标轴表示中国香港人民币银行存款总额的变动,次坐标轴表示的是离岸人民币即期汇率的变动,从图中可以看出,离岸人民币即期汇率和离岸人民币存款总额有着直观地负相关关系。190图3香港离岸人民币即期汇率和离岸人民币存款总额增长的变化3.2利差套利活动对人民币存款的影响2011年4月,中银香港为香港人民币业务的参加行推出人民币托管服务。香港参加行可以通过中银香港将人民币资金转存至中国银行在中国人民银行开立的账户,而中国人民银行是人民币的发行机构,这样参加行就不存在对清算行的交易对手风险。清算行将人民币存195款放在中国人民银行账户内,性质与内地银行在准备金要求以外存放在人民银行的资金类似,所以参加行托管账户的实际利率与内地超额准备金的利率看齐。尽管香港人民币存款规模增长极为迅速,但实际上持有人民币存款的回报率是相当低的。但与接近零利率的港币存款利率相比,目前香港人民币存款利率依然具有一定的吸引力。从图4我们可以看出,香港离岸人民币3个月定期存款利率远远低于同期在岸人民币200存款利率,但是随着国内利率化进程的推进,在岸人民币存款利率出现明显的下降趋势,到目前为止在岸和离岸的利差还维持在57个点水平上。-6-

中国科技论文在线http://www.paper.edu.cn图4香港离岸人民币存款利率和在岸人民币存款利率的变动目前,香港离岸人民币存款利率与在岸人民币对应期限结构下的存款基准利率水平差205异较大。境外机构可以在境内银行开设人民币清算账户,将在海外筹集的低成本资金存放在境内银行,获得高收益利息,利用境内外存放利率差异获得收益,这使得除香港地区之外的其他境外人民币流向香港,增加香港离岸人民币存款。4套利对香港人民币存款市场影响的实证研究4.1指标选择与处理210本文重点考察套利活动对香港离岸人民币存款市场的影响,而套利活动包括跨境贸易结算下的套利活动和无真实贸易背景下的套利活动,为了更好地说明套利对香港离岸人民币存款市场的影响程度,本文研究变量主要包括:(1)被解释变量:中国香港人民币其他存款和香港跨境贸易结算下有关的汇款;(2)解释变量:根据前文的套利机制,本文的解释变量包括香港离岸人民币预期,大陆在岸与香港离岸的人民币即期汇率汇差,大陆在岸与香港215离岸的人民币远期汇率汇差,大陆在岸与香港离岸的人民币存款利差。本文研究数据区间为2011年8月至2016年12月,采用月度统计数据。选用这部分数据的主要原因有以下两个方面:一是2011年香港离岸人民币市场进入了全面发展时期,二是2011年8月统一的香港离岸人民币汇率正式由香港财资市场公会公布。表1中的香港人民币其他存款是指香港离岸人民币存款总额经过调整后得出的数据,文220中的香港人民币其他存款=香港离岸人民币存款总额-香港跨境贸易人民币结算业务有关的汇款总额。其中香港离岸人民币存款总额和香港跨境贸易人民币结算业务有关的汇款总额均为香港金融管理局公布的数据,前者包括活期存款和定期存款。通过剔除香港跨境贸易人民币结算下的汇款总额,在很大程度上可以用其他人民币存款表示无真实贸易背景下套利活动对香港离岸人民币存款的影响。225表1变量定义指标类型变量名变量定义数据来源DEPOSIT香港人民币其他存款后期测算被解释变量REMITT香港人民币汇款后期测算EXPECT人民币预期后期测算解释变量SPOT大陆在岸与香港离岸人民币即期汇率汇差后期测算FORWARD大陆在岸与香港离岸人民币远期汇率汇差后期测算INTEREST大陆在岸与香港离岸的人民币存款利差后期测算-7-

中国科技论文在线http://www.paper.edu.cn但是基于前文理论研究可以得知,跨境贸易结算下的套利活动是香港离岸人民币存款变化的重要因素,人民币汇款对于香港离岸人民币存款的影响越来越大,为了保证研究的完整性,同时增加跨境贸易人民币结算业务有关的汇款总额作为被解释变量,研究套利因素对于230跨境贸易人民币业务的影响,既而影响香港离岸人民币存款。表1中的人民币预期=香港1年期NDF-香港人民币离岸即期汇率,当式中差额小于零时,代表者离岸人民币的升值预期,当式中差额大于零时,代表者离岸人民币的贬值预期。其中香港NDF汇率是指美元兑离岸人民币无本金交割远期汇率,原始数据来自ICAP,由原始日度数据平均为月度数据;香港人民币即期汇率是指是指美元兑离岸人民币即期汇率定盘235价,原始数据由香港财资市场公会公布,由原始日度数据平均为月度数据。表1中的大陆在岸与香港离岸即期汇率汇差=香港离岸人民币即期汇率-在岸人民币即期汇率,其中香港离岸人民币汇率是指美元兑离岸人民币即期汇率定盘价,原始数据由香港财资市场公会公布,由原始日度数据平均为月度数据;在岸人民币汇率是指中国人民银行公布的美元兑人民币中间价,由原始日度数据平均为月度数据。240表1中的大陆在岸与香港离岸远期汇率汇差=香港NDF3个月汇率-在岸人民币3个月期的远期汇率,其中香港NDF汇率是指美元兑离岸人民币无本金交割远期汇率,原始数据来自ICAP,由原始日度数据平均为月度数据;在岸人民币远期汇率是根据人民币在岸即期汇率的掉期点数测算而来,原始数据来自万德数据库,由原始日度数据平均为月度数据。上表中的大陆在岸和香港离岸的利差=大陆3个月期人民币存款利率-香港3个月期人民币245存款利率。大陆3个月期存款利率数据来自中国人民银行网站,香港3个月期人民币存款利率数据来自香港金融管理局。本文对人民币其他存款额、人民币汇款额取自然对数,在取对数的变量名后加下划线以示标识,如对其他存款额取对数后其变量名由原来的“DEPOSIT”变为“DEPOSIT_”。进行该数据处理的原因在于:一是数据取对数之后不会改变数据的性质和关系,且所得到的250数据易消除异方差问题;二是对于其他存款额、跨境贸易人民币结算这种绝对数额大的总量指标,在分析其变动与汇率变动的关系时,进行对数处理可以简化部分操作。文章实证部份对人民币预期、人民币汇率即期汇差、人民币汇率远期汇差和人民币利差进行调整。因为以上指标数值绝对值较小,所以将以上指标的所有样本值都扩大100倍进行实证分析,以方便操作。在取对数的变量名后加下划线以示标识,如对人民币预期调整后255其变量名由原来的“EXPECT”变为“EXPECT_”。4.2模型建立4.2.1模型选择"模型1:X=(Deposit,Expect,Spot,Forward,Interest)t_1t_2t_3t_4t_5t"模型2:Y=(Remitt,Expect,Spot,Forward,Interest)t_1t_2t_3t_4t_5t260上述模型中:Xt和Yt都是5维内生变量列向量,t=(1,2,...T),T是样本个数。4.2.2平稳性检验在进行VAR分析之前,本章先对各时间序列的平稳性进行检验。如表2所示,根据各时间序列的数字特征,采用截距项的ADF检验。检验结果表明,各序列都是不平稳序列,但是通过一阶差分后在1%的置信水平下均平稳,即本文研究的各变量同阶单整。-8-

中国科技论文在线http://www.paper.edu.cn265表2变量的ADF单位根检验变量ADF统计量临界值(5%)P值结论Deposit_-0.9947-3.53650.7503不平稳ΔDeposit_-7.4892-3.53830.0000平稳Remitt_-1.7581-3.53650.3977不平稳ΔRemitt_-6.7889-3.53830.0000平稳Expect_-2.3894-3.54010.1488不平稳Δexpect_-6.4808-3.54010.0000平稳Forward_-2.0488-3.53830.2658不平稳ΔForward_-6.4239-3.53830.0000平稳Spot_-2.8657-3.53830.0852不平稳ΔSpot_-5.9894-3.53830.0000平稳Interest-0.5626-3.53830.9876不平稳ΔInterest-7.4181-3.53830.0000平稳在对模型各变量进行单位根检验后,文章利用EVIEWS软件确定模型的滞后期。经验做法是根据AIC和SC同时取值最小来确定阶数,但是如果AIC和SC并不是同时取值最小,则需采用LR检验进行取舍,表3和表4是EVIEWS7.0软件确定最大滞后阶数标准。表3模型1的滞后长度标准LagLogLLRFPEAICSCHQ0303.5138NA2.77e-11-10.11911-9.943048-10.050381604.0322539.91452.45e-15-19.45872-18.40234*-19.04635*2632.429946.20642*2.22e-15*-19.57389*-17.63721-18.817893654.074731.550012.61e-15-19.46016-16.64316-18.360524670.163320.724333.87e-15-19.15808-15.46077-17.714805688.446420.452325.71e-15-18.93039-14.35276-17.143476725.489735.159744.93e-15-19.33863-13.88070-17.20808*indicateslagorderselectedbythecriterion270表4模型2的滞后长度标准LagLogLLRFPEAICSCHQ0-515.5874NA31.7426317.6470317.8230917.715761-197.8081570.92550.0015597.7223088.778683*8.1346742-151.888874.71605*0.000782*7.013181*8.9498687.769185*3-133.789826.381650.0010367.24711210.064118.3467544-119.448418.473720.0016327.60841911.305739.0517005-81.3814142.583360.0012317.16547211.743108.9523916-56.4878723.627770.0016027.16908012.627029.299638*indicateslagorderselectedbythecriterion通过上表的滞后长度标准可以看出,两个模型的AIC和SC统计量选取的最优滞后期不一致,利用LR检验进行取舍,确定方程的最优滞后期为2期。因为模型中各变量为非平稳时间序列,在前文确定各变量一阶单整,滞后期都确定的前275提下,文章继续对模型中的各时间序列进行协整检验,以判定各模型的变量之间是否存在协整关系。表5是在选择Xt有确定线性趋势下,假设协整方程只有截距的基础上得到的,结果表-9-

中国科技论文在线http://www.paper.edu.cn明模型1中的5个变量存在协整关系,根据迹检验和最大特征根检验都表明模型存在1个协整向量。280表5模型1中序列协整检验结果原假设特征根迹统计量(p值)λ-max统计量(p值)0个协整向量*0.3774.48(0.0202)*36.67(0.0485)*至少1个协整向量0.2944.86(0.0929)21.43(0.2507)至少2个协整向量0.2123.43(0.2256)14.95(0.2919)至少3个协整向量0.118.47(0.4162)7.27(0.4571)至少4个协整向量0.021.19(0.2737)1.19(0.2737)注:加“*”表明在5%的显著性水平下拒绝原假设。表6是在选择Yt有确定线性趋势下,假设协整方程只有截距的基础上得到的。结果表明,根据迹检验和最大特征根检验表明模型2中的5个变量存在协整关系,根据迹检验和最大特征根检验都表明模型存在1个协整向量。285表1模型2中序列协整检验结果原假设特征根迹统计量(p值)λ-max统计量(p值)0个协整向量*0.5587.78(0.0010)*49.53(0.0003)*至少1个协整向量0.2438.25(0.2909)17.14(0.5677)至少2个协整向量0.1421.11(0.3505)9.6996(0.7723)至少3个协整向量0.1311.41(0.1872)8.6468(0.3167)至少4个协整向量0.042.7684(0.0961)2.7684(0.0961)注:加“*”表明在5%的显著性水平下拒绝原假设。4.2.3建立误差修正模型在协整的基础上,本文建立方程1和方程2的误差修正模型:"p−1Δxt=αβxt−1+i=1ΓiΔxt−i+εt"p−1290Δyt=αβyt−1+i=1ΓiΔyt−i+εt对于上述模型来说,其中β和β1均为5×1的矩阵,其每一列所表示的各变量的线性组合都是一种协整形式,因此称β和β1为协整向量矩阵,两个方程中协整向量的个数均为1。α也是5×1的矩阵,其每一行元素是出现在第i个方程中对应的误差修正项的系数,即调整系数。295模型1中差分项的滞后阶数为p=1,其中协整向量1的估计结果如表7所示:表2模型1协整结果估计变量名称Deposit_Expect_Forward_Spot_Interest协整向量1-6.511.36-8.46-0.76(-4.20)(0.92)(-4.86)(-4.18)注:表中()的数据表示系数对应的t统计量。表中变量系数取值1或者0是本文施加的约束,如Deposit_的系数取1,则意味着该方程实际为其他存款方程,表示的是其他存款与人民币预期、人民币离岸在岸远期汇率的差额、300人民币离岸在岸即期汇率差额和人民币离岸在岸存款利差之间存在的长期均衡关系,即得到长期的其他存款方程如下所示:Deposit_t=6.51expect_t-1-1.36forward_t-1+0.76Interest_t-1+8.46Spot_t-1+6.17+ecmt式中ecmt表示协整方程的残差项,也将作为后文的误差修正模型的误差修正项。其他存-10-

中国科技论文在线http://www.paper.edu.cn款方程中的系数表示:在其他条件不变的情况下,前一期持续的人民币预期每增加1个百分305点,当期离岸人民币存款总额增加6.51个百分点;前一期人民币离岸和在岸的远期汇差每增加1个百分点,当期人民币存款总额平均下降1.36个百分点,这与实际套利理论有所不符,造成该结果的原因可能是NDF采用无本金交割方式,对其他存款的影响主要通过循环套利的方式实现,所以对其他存款的影响不显著;前一期离岸和在岸人民币即期汇差每增加1个百分点,当期人民币存款总额平均提高8.46个百分点;前一期离岸在岸人民币存款利差310每增加1个百分点,当期人民币存款总额平均提高0.76个百分点。在其他存款的长期均衡方程的基础上,本文继续讨论变量之间的短期关系,得出以下关于存款的误差修正模型:ΔDeposit_t=-0.045ecmt-1-0.078ΔDeposit_t-1-0.72Δexpect_t-1+0.51Δforward_t-1-0.35Δspot_t-1+0.10ΔInterestt-122315其中误差项ecm的T值为2.82,该模型的可决系数R为0.55,修正后的R为0.46,说明模型的拟合程度较好。误差修正系数为-0.045,表明当时间序列偏离长期均衡模型时,系统以0.018的速度反向向长期均衡方程靠拢。模型2中差分项的滞后阶数为p=1,其中协整向量2的估计结果如表8所示:表3模型2中协整结果估计变量名称Remitt_Expect_Forward_Spot_Interest协整向量1-0.12-0.11-0.14-0.56(-4.27)(-2.06)(-4.99)(-2.70)320注:表中()的数据表示系数对应的t统计量。表中变量系数取值1或者0是本文施加的约束,如Remitt_的系数取1,则意味着该方程实际为汇款方程,表示的是跨境贸易结算下的人民币汇款与人民币预期、人民币离岸在岸远期汇率的差额、人民币离岸在岸即期汇率差额和人民币离岸在岸存款利差之间存在的长期均衡关系,即得到长期的汇款方程如下所示:325Remitt_t=0.12expect_t-1+0.11forward_t-1+0.14Spot_t-1+0.56Interest_t-1+5.65+ecmt式中ecmt表示协整方程的残差项,也将作为后文的误差修正模型的误差修正项。汇款方程中的系数表示:在其他条件不变的情况下,前一期持续的人民币预期每增加1个百分点,当期离岸人民币汇款增加00.12个百分点;前一期人民币离岸和在岸的远期汇差每增加1个百分点,当期人民币汇款平均增加0.11个百分点;前一期离岸和在岸人民币即期汇差每增330加1个百分点,当期人民币汇款平均提高0.14个百分点;前一期离岸在岸人民币存款利差每增加1个百分点,当期人民币汇款平均提高0.56个百分点。在汇款的长期均衡方程的基础上,本文继续讨论变量之间的短期关系,得出以下关于汇款的误差修正模型:ΔRemitt_t=0.039ecmt-1-0.12ΔRemitt_t-1+0.005Δexpect_t-1+3350.013Δforward_t-1-0.04ΔInterestt-1+0.001Δspot_t-122其中误差项ecmt的T值为2.66,该模型的可决系数R为0.57,修正后的R为0.44,说明模型的拟合程度较好。误差修正系数为0.039,表明当时间序列偏离长期均衡模型时,系统以0.039的速度向长期均衡方程靠拢。-11-

中国科技论文在线http://www.paper.edu.cn4.3脉冲响应与方差分解3404.3.1脉冲响应脉冲响应函数描述的是一个内生变量对残差冲击的反应,即在随机误差项上施加一个标准差大小的冲击,该冲击可以来自系统内部或者系统外部,观察该冲击对内生变量的当期值和未来值所产生的动态影响。图5是关于人民币预期、人民币远期汇差、人民币即期汇差和人民币利差对于人民币其345他存款的脉冲相应图。从表中可以得出以下结论:一是人民币远期汇差从第一期开始对人民币其他存款产生正的冲击响应,并在第4期达到最大值(约0.28),之后响应渐渐减少至0.20并稳定;二是人民币利差从第一期开始对人民币其他存款产生正的冲击响应,并在第三期达到最大值(约0.20),之后下降至0.15附近并稳定;三是人民币预期从第一期开始对人民币其他存款产生负的冲击响应,该负相应值较小并在第二期达到最大值,之后转为产生350正的响应,正的响应在第四期达到最大值(约0.08),之后渐趋于0;四是人民币即期对人民币其他存款从第一期开始产生正的冲击相应,在第7期后转为负的响应,但是整体响应幅度不大。ResponseofDEPOSIT_toCholeskyOneS.D.Innovations.030.025.020.015.010.005.000-.00512345678910EXPECT_FORWARD_INTERESTSPOT_图5人民币其他存款模型的脉冲相应图355图6是关于人民币预期、人民币远期汇差、人民币即期汇差和人民币利差对于人民币汇款的脉冲相应图。从表中可以得出以下结论:一是人民币远期汇差从第一期开始对人民币存款产生正的冲击响应,并在第3期转为负的响应,之后负响应逐渐增大之0.4左右趋于稳定;二是人民币预期从第一期开始对人民币存款产生正的冲击响应,并在第三期和第四期转为负值,之后又转为正响应并稳定在0.1附近;三是人民币存款利差从第一期开始对人民币360存款产生负的冲击响应,该负相应第三期达到最大值(约0.18),之后响应渐趋于0;四是人民币即期对人民币存款从第一期开始产生负的冲击相应,并不断扩大至第6期后达到0.45之后稳定。-12-

中国科技论文在线http://www.paper.edu.cnResponseofREMITT_toCholeskyOneS.D.Innovations.02.01.00-.01-.02-.03-.04-.0512345678910FORWARD_EXPECT_INTERESTSPOT_图6人民币汇款模型的脉冲相应图3654.3.2方差分解方差分解是在脉冲响应的基础上,进一步评价各内生变量对预测方差的贡献度,方差分解是分析预测残差的标准差由不同信息的冲击影响的比例,即对应内生变量对标准差的贡献比例。表9表明人民币其他存款方差分解随着时间的推移,存款波动中可以因自身因素解释的370部分占主要地位,在第四期时达到最小值,也有77.44%。在剩余的四个因素中,远期汇率汇差对存款波动的影响最大,最大值为15.06%,其次是利差,最大影响值为6.56%,预期汇率和即期汇率汇差对存款波动的影响值相对较小。表9人民币其他存款的方差分解表PeriodS.E.DEPOSIT_EXPECT_FORWARD_INTERESTSPOT_10.053337100.00000.0000000.0000000.0000000.00000020.07410595.979220.0494792.2663461.7009550.00400430.09067682.672290.36718910.996025.9539630.01053940.10675377.444690.86078615.061586.5650490.06789150.12039177.741101.09286514.942066.0580850.16588260.13169678.136451.11121314.674105.9137810.16446170.14205478.221991.02737814.598976.0071130.14454680.15200878.539010.92578514.255296.1175270.16239190.16140078.918240.84130713.763106.2698860.207469100.17016679.194690.77588713.317876.4551430.256402表10表明汇款方差分解随着时间的推移,汇款波动中可以因自身因素解释的部分占主375要地位。在剩余的四个因素中,远期汇率汇差和即期汇率汇差对汇款波动的影响较大,预期汇率和利差对汇款波动的影响值相对较小。表10人民币汇款的方差分解表PeriodS.E.REMITT_FORWARD_EXPECT_INTERESTSPOT_10.059424100.00000.0000000.0000000.0000000.00000020.08233396.181202.3942480.3638030.4669280.59382430.10123493.288731.7961830.2494782.8715461.794064-13-

中国科技论文在线http://www.paper.edu.cn40.12703390.023083.6345010.1827603.1941372.96551950.15784285.188096.6923700.1425792.2978485.67911260.18615780.944348.3848300.2384111.7069678.72544870.21037077.431179.9552300.3514051.35446610.9077380.23286274.4434311.673440.4190971.10604612.3579990.25418272.0749313.080040.4728290.93523513.43697100.27347070.2910314.013150.5270260.82492214.343885结论本章通过选取香港离岸人民币市场预期,大陆在岸与香港离岸的人民币即期汇率汇差,380大陆在岸与香港离岸的人民币远期汇率汇差,大陆在岸与香港离岸的人民币存款利差四个套利因素,在构建VAR模型的基础上分析它们对修正后的香港离岸人民币存款和香港离岸人民币汇款的影响,通过JJ协整检验论证了变量之间存在长期稳定的协整关系,之后得出了香港离岸人民币其他存款和人民币汇款的长期均衡模型。通过两个长期均衡模型的比较,我们得出以下结论:一是套利因素对人民币其他存款的385影响系数整体大于人民币汇款的影响系数,这在一定程度上表明无真实贸易背景下的套利活动对香港离岸人民币存款的影响大于跨境贸易背景下的套利活动。二是脉冲响应的结果表明套利因素在短期和长期内对人民币其他存款额都产生正的影响,但是对汇款额来说,套利因素在短期内对其产生正的响应,在长期来看产生显著的负面影响,这表明套利在很大程度上促进了香港离岸人民币存款额的增长,但是同时也会抑制正常的跨境贸易人民币结算带来的390人民币汇款,从而减少跨境贸易结算下的人民币存款增长额。三是方差分解的结果表明,其他人民币存款波动很大部分源于人民币离岸和在岸的远期汇差和人民币离岸和在岸的人民币存款利差波动;而香港人民币汇款的波动主要依赖于人民币离岸和在岸的远期汇差和人民币离岸和在岸的人民币即期汇差。[参考文献](References)395[1]JosephYam.LatestTrendinRenminbiDepositsinHongKong[EB/OL].http://www.hkma.gov.hk/eng/publications-and-research/reference-materials/viewpoint[2]Maziad,SandKang.J.RMBInternationalization:Onshore/OffshoreLinks[R].IMFWorkingPaper,2012(5)[3]HongKongMonetaryAuthority.HongKong"sRenminbiBusinessTwoYearsOnHongKongMonetaryAuthorityQuarterlyBulletin[R],2006.400[4]朱鲁秀.人民币汇率预期驱动香港地区离岸人民币金融中心假说成立吗?[J].世界经济研究.2014(11):16-22[5]蒋先玲,刘微.汇率预期对境外人民币需求的影响[J].国际金融研究,2012(10):68-74[6]邓鑫,张慧莲.香港人民币离岸市场的最新发展[J].银行家,2012(12):68-74[7]中国人民大学国际货币研究所.2012年人民币国际化报告[M].北京.中国人民大学出版社,2012405[8]张斌,徐奇渊.汇率与资本项目管制下的人民币国际化[J].国际经济评论,2012(4):63-74[9]张明,何帆.人民币国际化进程中在岸离岸套利现象研究[J].国际金融研究,2012(10):47-54-14-'

您可能关注的文档

- 基于稀疏约束的人体全身运动合成方法.pdf

- 基于网络结构和流量特征相似性的僵尸网络检测方法.pdf

- 基于虚拟化的windows驱动程序动态分析方法.pdf

- 基于视觉词和海明距离优化机制的相似图片检索系统的研究.pdf

- 基于雷达数据的高炉料层分布研究.pdf

- 基层扶贫资源分配的政府行为分析——以国家贫困县X县为例.pdf

- 多主元高熵合金MoNbTaVW中合金元素的占位行为.pdf

- 多取代四氢-β-咔啉类衍生物的合成研究.pdf

- 大鼠灌胃蒙药复方阿拉坦-5后诃子酚性成分的药代动力学研究.pdf

- 安徽巢北地区栖霞组臭灰岩段黄铁矿研究--形态及分布特征.pdf

- 家蚕BmPDCD2基因功能研究.pdf

- 岩溶地表水生系统不同季节的水化学昼夜变化特征及碳汇效应的研究--以重庆丰都雪玉洞流域地下水补给的水池为例.pdf

- 广东省碳排放与经济增长脱钩关系实证分析.pdf

- 微囊藻毒素合成酶McyG的N端结构域的结构研究.pdf

- 快充和超长稳定的高度互联Cu-Si合金纳米管锂离子电池阳极材料.pdf

- 提高环境质量的财政基础.pdf

- 星型网络下量子态的制备.pdf

- 棉花XTH基因家族全基因组鉴定及进化分析.pdf

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明