- 417.50 KB

- 2022-04-22 11:53:53 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

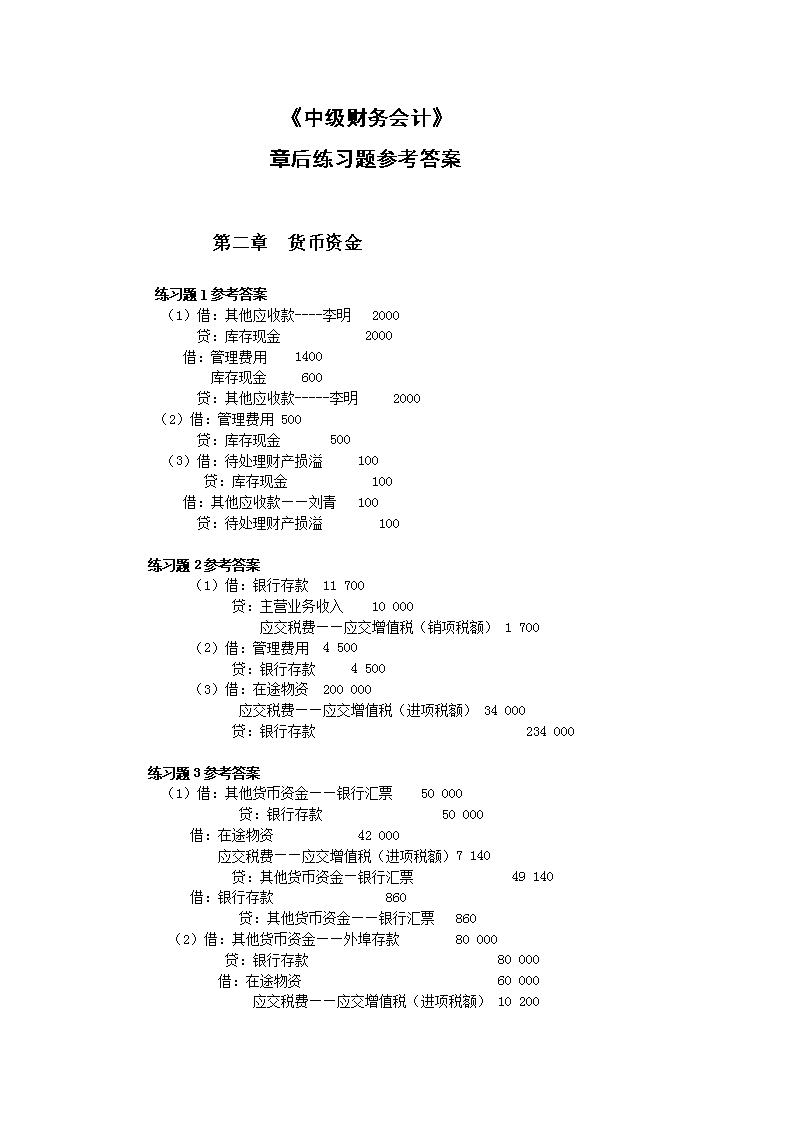

'《中级财务会计》章后练习题参考答案第二章货币资金练习题1参考答案(1)借:其他应收款----李明2000贷:库存现金2000借:管理费用1400库存现金600贷:其他应收款-----李明2000(2)借:管理费用500贷:库存现金500(3)借:待处理财产损溢100贷:库存现金100借:其他应收款——刘青100贷:待处理财产损溢100练习题2参考答案(1)借:银行存款11700贷:主营业务收入10000应交税费——应交增值税(销项税额)1700(2)借:管理费用4500贷:银行存款4500(3)借:在途物资200000应交税费——应交增值税(进项税额)34000贷:银行存款234000练习题3参考答案(1)借:其他货币资金——银行汇票50000贷:银行存款50000借:在途物资42000应交税费——应交增值税(进项税额)7140贷:其他货币资金—银行汇票49140借:银行存款860贷:其他货币资金——银行汇票860(2)借:其他货币资金——外埠存款80000贷:银行存款80000借:在途物资60000应交税费——应交增值税(进项税额)10200

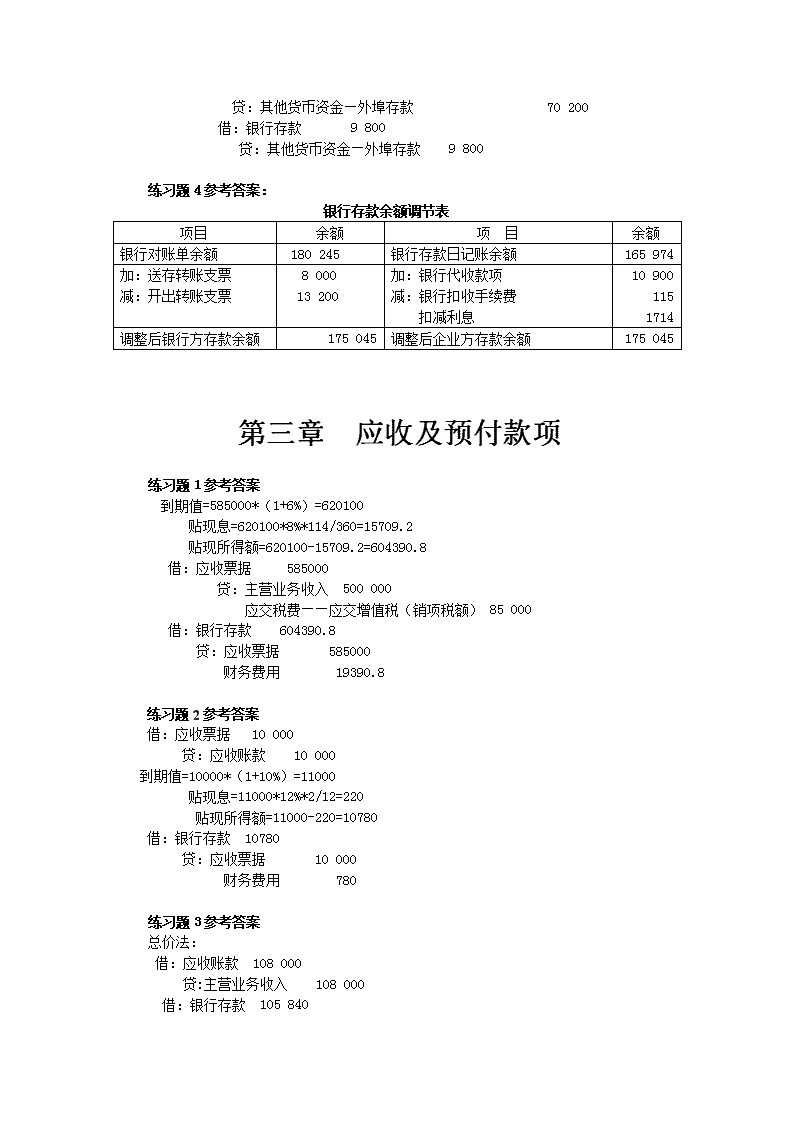

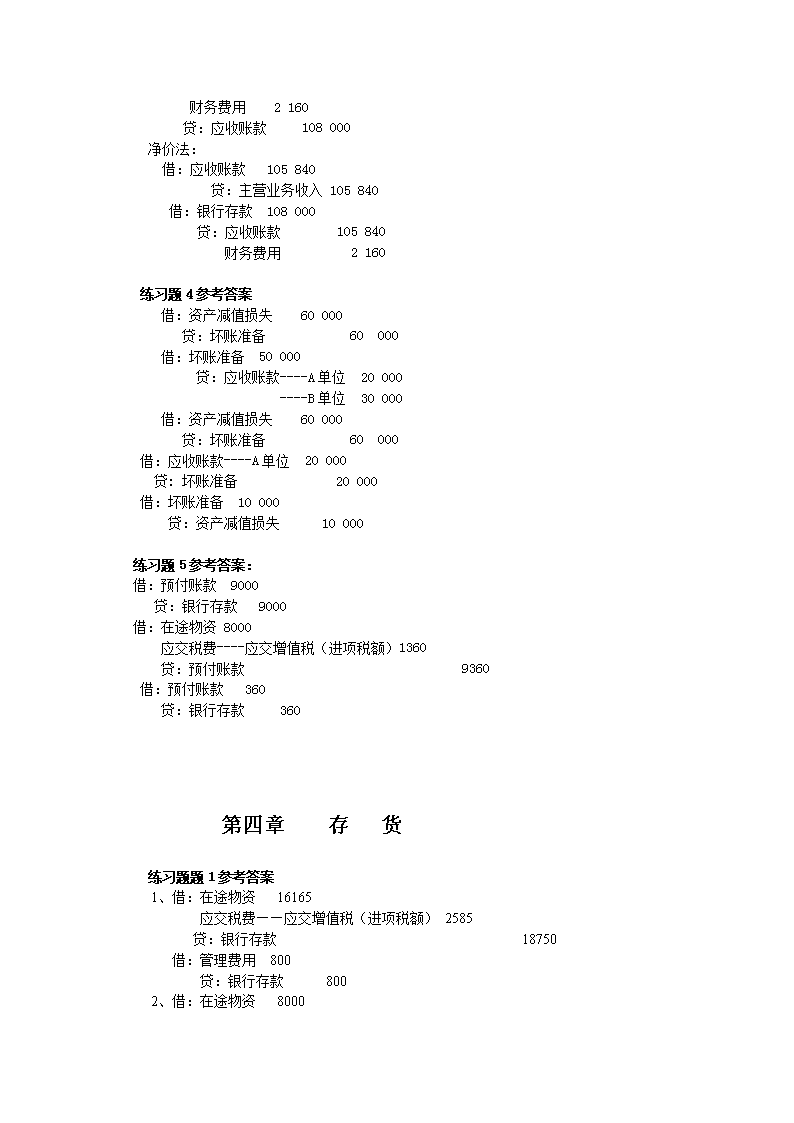

贷:其他货币资金—外埠存款70200借:银行存款9800贷:其他货币资金—外埠存款9800练习题4参考答案:银行存款余额调节表项目余额项目余额银行对账单余额180245银行存款日记账余额165974加:送存转账支票减:开出转账支票800013200加:银行代收款项减:银行扣收手续费扣减利息109001151714调整后银行方存款余额175045调整后企业方存款余额175045第三章应收及预付款项练习题1参考答案到期值=585000*(1+6%)=620100贴现息=620100*8%*114/360=15709.2贴现所得额=620100-15709.2=604390.8借:应收票据585000贷:主营业务收入500000应交税费——应交增值税(销项税额)85000借:银行存款604390.8贷:应收票据585000财务费用19390.8练习题2参考答案借:应收票据10000贷:应收账款10000到期值=10000*(1+10%)=11000贴现息=11000*12%*2/12=220贴现所得额=11000-220=10780借:银行存款10780贷:应收票据10000财务费用780练习题3参考答案总价法:借:应收账款108000贷:主营业务收入108000借:银行存款105840

财务费用2160贷:应收账款108000净价法:借:应收账款105840贷:主营业务收入105840借:银行存款108000贷:应收账款105840财务费用2160练习题4参考答案借:资产减值损失60000贷:坏账准备60000借:坏账准备50000贷:应收账款----A单位20000----B单位30000借:资产减值损失60000贷:坏账准备60000借:应收账款----A单位20000贷:坏账准备20000借:坏账准备10000贷:资产减值损失10000练习题5参考答案:借:预付账款9000贷:银行存款9000借:在途物资8000应交税费----应交增值税(进项税额)1360贷:预付账款9360借:预付账款360贷:银行存款360第四章 存货练习题题1参考答案1、借:在途物资16165应交税费——应交增值税(进项税额)2585贷:银行存款18750借:管理费用800贷:银行存款8002、借:在途物资8000

应交税费——应交增值税(进项税额)1360贷:银行存款9360借:原材料7360其他应收款640贷:在途物资80003、借:在途物资50000应交税费——应交增值税(进项税额)8500贷:应付账款58500借:应付账款58500贷:银行存款58000财务费用5004、借;原材料20000贷:应付账款20000练习题2参考答案1、借:委托加工物资20000贷:原材料——A200002、借:委托加工物资300贷:库存现金3003、借:委托加工物资4000贷:银行存款40004、借:委托加工物资400贷:库存现金4005、借:原材料——B24700贷:委托加工物资24700练习题3参考答案加权平均单价=(3600+5000+6300)/(600+1000+900)=5.96发货成本=(800+500)*5.96=7748期末存货=(3600+5000+6300)-7748=7152先进先出法发货成本=600*6+200*5+500*5=7100月末余额=(3600+5000+6300)-7100=7800练习题4参考答案借:生产成本70000其他业务成本20000制造费用2000销售费用3000管理费用5000贷;原材料100000练习题5参考答案:借:原材料7000材料成本差异200

贷:物资采购7200借:原材料6000贷:物资采购5900材料成本差异100借:生产成本7000贷:原材料7000借:生产成本5000贷:原材料5000借:物资采购6200贷:银行存款6200(80+200-100)/(2000+7000+6000)*100%=1.2%(7000+5000)*1.2%=144借:生产成本144贷:材料成本差异144练习题6参考答案1、借:在途物资50000应交税费——应交增值税(进项税额)8500贷:银行存款585002、借:周转材料——在用8000贷:周转材料——在库8000借:生产成本4000贷:周转材料——摊销40003、借:周转材料——在用3000贷:周转材料——在库3000借:销售费用1500贷:周转材料——摊销15004、借:周转材料——在用2000贷:周转材料——在库2000借:其他业务成本1000贷:周转材料——摊销1000借:银行存款2808贷:其他业务收入2400应交税费——应交增值税(销项税额)4085、借:周转材料——在用2000贷:周转材料——在库2000借:其他业务成本1000贷:周转材料——摊销1000借:银行存款3600贷:其他应付款3600借:其他应付款3360贷:其他业务收入300应交税费——应交增值税(销项税额)51银行存款3009

借:其他应付款240贷:其他业务收入205应交税费——应交增值税(销项税额)35借:其他业务成本100贷:周转材料——摊销100借:周转材料——摊销200贷:周转材料——在用200练习题7参考答案:分期摊销法:借:周转材料——在用18000贷:周转材料——在库18000借:制造费用1500贷:周转材料——摊销1500连续做12个相同分录。借:周转材料——摊销18000贷:周转材料——在用18000五五摊销:借:周转材料——在用18000贷:周转材料——在库18000借:制造费用9000贷:周转材料——摊销9000报废:借:制造费用9000贷:周转材料——摊销9000借:周转材料——摊销18000贷:周转材料——在用18000练习题8参考答案一次转销法:借:制造费用20000管理费用5000贷:周转材料25000借:制造费用(400)管理费用(100)贷:周转材料(500)借:原材料80贷:管理费用80五五摊销法:借:周转材料——在用25000贷:周转材料——在库25000借:制造费用10000管理费用2500贷:周转材料——摊销12500

借:制造费用(200)管理费用(50)贷:周转材料——摊销(250)报废:借:管理费用2600贷:周转材料——摊销2600借:周转材料——摊销5200贷:周转材料——在用5200借:原材料80贷:管理费用80练习题9参考答案借:原材料——A1000贷:待处理财产损益1000借:待处理财产损益1000贷:管理费用1000借:待处理财产损益1200贷:原材料——B1200借:管理费用960其他应收款240贷:待处理财产损益1200练习题10参考答案:1000-400×80%-80×80%=6161100×80=880880-616=2641200*0.2-400×20%-80×20%=1441100×20%=220220-144=76264+76=340借:资产减值损失340贷:存货跌价准备340练习11参考答案:借:资产减值损失5000贷:存货跌价准备5000借:资产减值损失3000贷:存货跌价准备3000借:存货跌价准备5000贷:资产减值损失5000借:存货跌价准备3000贷:资产减值损失3000第五章金融资产

练习题1参考答案:(1)编制2007年购买债券时的会计分录借:持有至到期投资——A公司债券——成本1000贷:银行存款913.39持有至到期投资——A公司债券——利息调整86.61计算实际利率1000×3%×(P/A,r,5)+1000×(P/S,r,5)=913.39经计算:r=5%(2)编制2007年末确认实际利息收入有关会计分录应收利息=1000×3%=30(万元)按投资摊余成本和实际利率计算确定的利息收入=913.39×5%=45.67(万元)利息调整=45.67-30=15.67(万元)分录:借:应收利息30持有至到期投资——A公司债券——利息调整15.67贷:投资收益45.67(3)编制2008年1月5日收到利息的会计分录借:银行存款30贷:应收利息30(4)编制2008年末确认实际利息收入有关会计分录应收利息=1000×3%=30(万元)投资摊余成本和实际利率计算确定的利息收入=(913.39+15.67)×5%=46.45(万元)利息调整=46.45-30=16.45(万元)分录:借:应收利息30持有至到期投资——A公司债券——利息调整16.45贷:投资收益46.45(5)编制调整2009年初摊余成本的会计分录2009年初实际摊余成本=913.39+15.67+16.45=945.51(万元)2009年初摊余成本应为=(30+500)/(1+5%)1+15/(1+5%)2+(15+500)/(1+5%)3=962.13(万元)2009年初应调增摊余成本=962.13-945.51=16.62(万元)调整分录:借:持有至到期投资——A公司债券——利息调整16.62贷:投资收益16.62(6)编制2009年末确认实际利息收入有关会计分录应收利息=1000×3%=30(万元)实际利息收入=962.13×5%=48.11(万元)利息调整=48.11-30=18.11(万元)分录:借:应收利息30持有至到期投资——A公司债券——利息调整18.11贷:投资收益48.11

(7)编制2009年末收到本金的会计分录借:银行存款500贷:持有至到期投资——A公司债券——成本500(8)编制2010年末确认实际利息收入有关会计分录应收利息=500×3%=15(万元)实际利息收入=(962.13-500+18.11)×5%=24.01(万元)利息调整=24.01-15=9.01(万元)分录:借:应收利息15持有至到期投资——A公司债券——利息调整9.01贷:投资收益24.01(9)编制2011年末确认实际利息收入和收到本息的有关会计分录应收利息=500×3%=15(万元)利息调整=(1000-962.13)-18.11-9.01=10.75(万元)实际利息收入=15+10.75=25.75(万元)借:应收利息15持有至到期投资——A公司债券——利息调整10.75贷:投资收益25.75借:银行存款515(15+500)贷:应收利息15持有至到期投资——A公司债券——成本500练习题2参考答案(1)2010年1月1日甲公司购入该债券的会计分录:借:持有至到期投资——成本1000持有至到期投资——利息调整100 贷:银行存款 1100(2)计算2010年12月31日甲公司该债券投资收益、应计利息和利息调整摊销额:2010年12月31日甲公司该债券应确认的投资收益=1100×6.4%=70.4(万元)2010年12月31日甲公司该债券应计利息=1000×10%=100(万元)2010年12月31日甲公司该债券利息调整摊销额=100-70.4=29.6(万元)会计处理:借:持有至到期投资——应计利息100贷:持有至到期投资——利息调整29.6 投资收益 70.4(3)2011年1月1日甲公司售出该债券的损益=955-(1100+70.4)×80%=18.68(万元)会计处理:借:银行存款 955 贷:持有至到期投资——成本800(1000×80%) ——利息调整56.32[(100-29.6)×80%]——应计利息80(100×80%)投资收益 18.68

(4)2011年1月1日甲公司该债券剩余部分的摊余成本=1100+70.4-936.32=234.08(万元)将剩余持有至到期投资重分类为可供出售金融资产的账务处理:借:可供出售金融资产240(1200×20%) 贷:持有至到期投资——成本200(1000×20%) ——利息调整14.08[(100-29.6)×20%]——应计利息20(100×20%) 资本公积——其他资本公积 5.92练习题3参考答案甲公司的账务处理如下(单位:万元)(1)2009年1月1日,购入债券时:借:可供出售金融资产——成本3000贷:可供出售金融资产——利息调整379.11银行存款2620.89(2)2009年12月31日,计提债券利息、确认公允价值变动实际利息=2620.89×6%=157.2534≈157.25万元应收利息=3000×3%=90万元年末摊余成本=2620.89+157.25-90=2688.14万元借:应收利息90可供出售金融资产——利息调整67.25贷:投资收益157.25可供出售金融资产账面余额=年末摊余成本2688.14+公允价值变动余额0=2688.14(万元)将年末公允价值2608.14万元与账面余额2688.14万元相比较,差额为-80万元借:资本公积——其他资本公积80贷:可供出售金融资产——公允价值变动802010年1月1日,收到利息时:借:银行存款90贷:应收利息90(3)2010年12月31日,计提债券利息、确认公允价值变动实际利息=2688.14×6%=158.2884≈158.29万元年末摊余成本=2688.14+158.29-90=2756.43万元借:应收利息90可供出售金融资产——利息调整68.29贷:投资收益158.29可供出售金融资产账面余额=年末摊余成本2756.43-公允价值变动余额80=2676.43(万元)将年末公允价值2079.43万元与账面余额2676.43万元相比较,差额为-597万元借:资产减值损失677贷:资本公积——其他资本公积80可供出售金融资产——公允价值变动597

(4)2011年12月31日,计提债券利息、确认公允价值变动实际利息=2756.43×6%=165.3858≈165.39万元年末摊余成本=2756.43+165.39-90=2831.82万元借:应收利息90可供出售金融资产——利息调整75.39贷:投资收益165.39可供出售金融资产账面余额=年末摊余成本2831.82-公允价值变动余额677=2154.82(万元)将年末公允价值2814.2万元与账面余额2154.82万元相比较,差额为659.38万元借:可供出售金融资产——公允价值变动659.38贷:资产减值损失659.38(5)2012年1月初,出售全部该债券:借:银行存款2900可供出售金融资产——公允价值变动17.62可供出售金融资产——利息调整168.18贷:可供出售金融资产——成本3000投资收益85.8第六章长期股权投资练习题1参考答案该投资为同一控制下的企业合并形成的股权投资,采用账面价值计量。该投资的初始投资成本=2000×60%=1200万元。该成本与所发行的股票的面值1500万元的差额300万元应首先调减资本公积180万元,然后再调减盈余公积100万元,最后在调整未分配利润20万元。会计处理为: 借:长期股权投资12000000 资本公积1800000 盈余公积1000000 未分配利润2000000 贷:股本15000000练习题2参考答案该投资为非同一控制下的企业合并形成的股权投资,采用公允价值计量。该投资的初始投资成本为该固定资产的公允价值1250万元,该成本与固定资产的账面价值1050万元(1500万元-50万元-400万元)的差额200万元应作为营业外收入,会计处理为: 借:长期股权投资12500000 累计折旧4000000 固定资产减值准备500000 贷:固定资产15000000 营业外收入2000000练习题3参考答案(1)借:长期股权投资——丙公司(成本)2010

贷:银行存款2010(2)借:应收股利20贷:长期股权投资——丙公司(成本)20(3)借:银行存款20贷:应收股利20(4)借:长期股权投资——丙公司(其他权益变动)30贷:资本公积——其他资本公积30(5)投资后被投资方实现的账面净利润为300万元,按照公允价值调整后的净利润为:300-(900-600)/6×9/12=262.5(万元),投资方应确认的投资收益=262.5×20%=52.5(万元)借:长期股权投资——丙公司(损益调整)52.5贷:投资收益52.5(6)借:应收股利24贷:长期股权投资——丙公司(损益调整)24(7)丙公司账面净亏损为600万元,按照公允价值调整后的净亏损为:600+(900-600)/6=650(万元),投资方应确认的投资收益=-650×20%=-130(万元)借:投资收益130贷:长期股权投资——丙公司(损益调整)l30(8)“长期股权投资——丙公司”账面价值=2010-20+30+52.5-24-130=1918.5(万元)应计提长期股权投资减值准备=1918.5-1850借:资产减值损失68.5贷:长期股权投资减值准备68.5(9)借:银行存款1100长期股权投资减值准备34.25长期股权投资——丙公司(损益调整)50.75贷:长期股权投资——丙公司(成本)995长期股权投资——丙公司(其他权益变动)15投资收益175借:资本公积——其他资本公积15贷:投资收益15借:长期股权投资925长期股权投资减值准备34.25长期股权投资——丙公司(损益调整)50.75贷:长期股权投资——丙公司(成本)995长期股权投资——丙公司(其他权益变动)15借:资本公积——其他资本公积15贷:投资收益15练习题4参考答案(1)甲上市公司对乙企业投资时:借:长期股权投资——乙公司(成本)234贷:主营业务收入200

应交税费——应交增值税(销项税额)34借:主营业务成本180贷:库存商品180(2)2009年乙企业实现净利润500万元:借:长期股权投资——乙公司(损益调整)100贷:投资收益100(3)2010年乙企业发生亏损2000万元:借:投资收益334贷:长期股权投资——乙公司(损益调整)334借:投资收益30贷:长期应收款30借:投资收益20贷:预计负债20此时,尚有未确认亏损额16万元,应登记在备查簿中。(4)2011年乙企业盈利800万元,投资方应享有160万元,先冲减备查簿中的16万元,然后再做分录:借:预计负债20贷:投资收益20借:长期应收款30贷:投资收益30借:长期股权投资——乙公司(损益调整)94(160-16-20-30)贷:投资收益94练习题5参考答案(1)2009年1月1日借:长期股权投资600应收股利10贷:银行存款610(2)2006年5月10日借:银行存款10贷:应收股利10(3)不作处理;(4)2010年1月1日①购入20%股权时:借:长期股权投资——A公司(成本)1300贷:银行存款1300②调整长期股权投资的账面价值借:长期股权投资——A公司(损益调整)40(400×10%)长期股权投资――A公司(其他权益变动)10贷:资本公积――其他资本公积10{[(6500-6000)-400]×10%}盈余公积4(400×10%×10%)利润分配——未分配利润36(400×10%-4)(5)2010年末借:长期股权投资——A公司(损益调整)300(1000×30%)

贷:投资收益300(6)借:长期股权投资——A公司(其他权益变动)60贷:资本公积——其他资本公积60(7)2011年1月5日借:银行存款1400贷:长期股权投资——A公司(成本)950——A公司(损益调整)170——A公司(其他权益变动)35投资收益245同时:借:资本公积——其他资本公积35贷:投资收益35借:长期股权投资——A公司1155贷:长期股权投资——A公司(成本)950——A公司(损益调整)170——A公司(其他权益变动)35(8)2011年4月20日借:应收股利60(400×15%)贷:投资收益60第七章固定资产练习题1参考答案(1)购入不需要安装的生产设备时:借:固定资产38000贷:银行存款(2)借:在建工程81000应交税费—应交增值税13600贷:银行存款946000借:在建工程2000贷:银行存款2000借:固定资产83000贷:在建工程83000练习题2参考答案(1)预付工程款时:借:预付账款1000000贷:银行存款1000000(2)结算工程款、直接支付工程款时:借:在建工程12000000贷:预付账款1000000银行存款200000

(3)借:在建工程30000贷:应付利息30000(4)借:固定资产1230000贷:在建工程1230000练习题3参考答案(1)购入专用设备时:借:工程物资800000应交税费—应交增值税136000贷:银行存款936000(2)购入工程用材料时:借:工程物资602000应交税费—应交增值税102000贷:银行存款704000(3)领用工程专用设备、材料时:借:在建工程1402000贷:工程物资1402000(4)在建工程领用生产用材料时:借:在建工程4000贷:原材料4000(5)结转安装工人工资时:借:在建工程250000贷:应付职工薪酬250000(6)工程完工验收合格并交付使用时:借:固定资产1656000贷:在建工程1656000练习题4参考答案(1)年限平均法各年折旧额=(1000000—40000)÷5=192000(元)(2)双倍余额递减法年折旧率=(1-预计净残值率)/预计使用年限×100%年折旧率=2÷5×100%=40%第一年的折旧额=100×40%=40(万元)第二年的折旧额=(100-40)×40%=24(万元)第三年的折旧额=(100-40-24)×40%=14.4(万元)第四年和第五年的折旧额=(100-78.4)-4/2=8.8(万元)(3)年数总和法年折旧率=尚可使用年限/预计使用寿命的年数总和×100%第一年的折旧额=96×5/15=32(万元)第二年的折旧额=96×4/15=25.6(万元)第三年的折旧额=96×3/15=19.2(万元)第四年的折旧额=96×2/15=12.8(万元)第五年的折旧额=96×1/15=6.4(万元)

练习题5参考答案(1)将固定资产转入改扩建借:在建工程 251000累计折旧249000贷:固定资产500000(2)支付改建费用借:在建工程 150000贷:银行存款 150000(3)残料入库借:原材料2000贷:在建工程2000(4)改建完工借:固定资产399000贷:在建工程399000练习题6参考答案(1)固定资产转入清理借:固定资产清理30000累计折旧170000贷:固定资产200000(2)支付清理费借:固定资产清理2000贷:银行存款2000(3)取得残值收入借:银行存款5000贷:固定资产清理5000(4)清理完毕,结转固定资产清理净损益:借:营业外支出17000贷:固定资产清理17000第八章无形资产练习题1参考答案(1)购入专利权借:无形资产600000贷:银行存款600000(2)按月摊销借:管理费用5000贷:累计摊销5000(3)借:银行存款450000营业外支出30000累计摊销120000贷:无形资产600000

练习题2参考答案(1)2010年度:发生研究费用时:借:研发支出——费用化支出600000贷:原材料400000应付职工薪酬200000期末:借:管理费用600000贷:研发支出——费用化支出600000发生开发费用时:借:研发支出——费用化支出800000贷:原材料500000应付职工薪酬300000期末:借:管理费用800000贷:研发支出——费用化支出800000符合资本化条件后发生的开发支出:借:研发支出——资本化支出1200000贷:原材料800000应付职工薪酬4000002011年度:发生支出时:借:研发支出——资本化支出2200000贷:原材料1600000应付职工薪酬600000支付专利申请及培训费:借:研发支出——资本化支出100000管理费用80000贷:银行存款等80000专利权获得成功时:借:无形资产3500000贷:研发支出——资本化支出3500000(2)每年摊销时:第九章投资性房地产练习题1参考答案(1)甲公司将自用房地产转换为投资性房地产的时点是2009年2月10日。(2)甲公司2011年度因出售办公楼而应确认损益的金额=3400-3120+[2800-(3600-1800)]=1280(万元),具体的核算如下:(3)

2009年自用转为投资性房地产时:借:投资性房地产2800 累计折旧1800贷:固定资产3600 资本公积——其他资本公积10002009年末确认公允价值变动:借:投资性房地产——公允价值变动200贷:公允价值变动损益2002009年收到租金:借:银行存款400贷:其他业务收入4002010年末确认公允价值变动:借:投资性房地产——公允价值变动120贷:公允价值变动损益1202010年收到租金:借:银行存款480贷:其他业务收入4802011年收到租金:借:银行存款80贷:其他业务收入802011年对外出售时:借:其他业务成本3120 贷:投资性房地产——成本2800——公允价值变动320借:银行存款3400 贷:其他业务收入3400借:资本公积——其他资本公积1000 贷:其他业务成本1000借:公允价值变动损益320(3120-2800) 贷:其他业务成本320(此分录属于损益一增一减,整体看不影响处置损益,因此不需要考虑)练习题2参考答案(1)借:投资性房地产9000贷:开发产品9000(2)借:无形资产2750投资性房地产累计摊销550贷:投资性房地产2750累计摊销550(3)借:投资性房地产——在建4500投资性房地产累计折旧2000投资性房地产6500借:营业外支出(或:其他业务成本)300贷:投资性房地产——在建300

借:投资性房地产——在建1500贷:银行存款等1500借:投资性房地产5700贷:投资性房地产——在建5700第十章资产减值练习题参考答案(1)2011年12月31日电子数据处理设备和A、B、C资产组及其各组成部分应计提的资产减值准备各资产组账面价值单位:万元项目资产组A资产组B资产组C合计各项资产组账面价值100001500200013500各资产组剩余使用寿命4168——按使用寿命计算的权重142——加权计算后的账面价值100006000400020000总部资产分摊比例(各资产组加权计算后的账面价值/各资产组加权平均计算后的账面价值合计)50%30%20%100%总部资产账面价值分摊到各资产组的金额6003602401200包括分摊的总部资产账面价值部分的各资产组账面价值106001860224014700包括总部资产在内的各资产组的可收回金额84802600201613096各资产组发生的减值损失212002242344总部资产应该分摊的减值损失600/10600×2120=1200240/2240×224=24144各资产组应该分摊的减值损失200002002200A资产组减值损失分摊表单位:万元项目设备X设备Y设备Z整个生产线(资产组)账面价值20003000500010000根据上表计算结果,该资产组应该承担的减值损失---2000减值损失分摊比例20%30%50%100%分摊减值损失20060010001800分摊后账面价值1800240040008200尚未分摊的减值损失---200二次分摊比例-37.5%62.5%100%二次分摊减值损失-75125200二次分摊后应确认减值损失总额20067511252000二次分摊后账面价值1800232538758000借:资产减值损失2344

贷:固定资产减值准备——总部资产144——设备X200——设备Y675——设备Z1125——C资产组2002012年以下各项目应该计提的折旧金额:总部资产2012年计提的折旧金额=(1200-144)/16=66(万元)设备X2012年计提的折旧金额=1800/4=450(万元)设备Y2012年计提的折旧金额=2325/4=581.25(万元)设备Z2012年计提的折旧金额=3875/4=968.75(万元)B资产组2012年计提的折旧金额=1500/16=93.75(万元)C资产组2012年计提的折旧金额=1800/8=225(万元)(2)商誉=9100-12000×70%=700万元。合并财务报表中确认的总商誉=700/70%=1000万元。甲公司包含商誉的资产组账面价值=13000+1000=14000万元,可收回金额为13500万元,应计提减值准备500万元。甲公司2011年12月31日商誉应计提的减值准备=500×70%=350(万元)借:资产减值损失350贷:商誉减值准备350第十一章负债练习题1参考答案(1)①借入款项:借:银行存款100000贷:短期借款100000②计提利息:借:财务费用1000贷:应付利息1000③季末支付利息:借:应付利息2000财务费用1200贷:银行存款3200(2)①借:原材料200000应交税费—应交增值税34000贷:应付账款234000②借:应付账款234000贷:银行存款234000(3)①购入材料借:原材料100000应交税费—应交增值税17000贷:应付票据117000

②支付款项借:应付票据117000财务费用1170贷:银行存款118170③借:应付票据117000财务费用1170贷:短期借款118170④借:应付票据117000财务费用1170贷:应付账款118170(4)①收到款项借:银行存款10000贷:预收款项10000②货到借:预收款项10000银行存款13400贷:主营业务收入20000应交税费—应交增值税3400(5)①月末计提租金时:借:制造费用1000贷:其他应付款1000②到期支付租金时借:其他应付款4000贷:银行存款4000(6)借:生产成本100000制造费用20000管理费用80000贷:应付职工薪酬—工资200000借:应付职工薪酬—工资200000贷:银行存款200000(7)①宣布支付股利借:利润分配100000贷:应付股利100000②支付股利借:应付股利100000贷:银行存款100000(8)借:管理费用等12000贷:应付职工薪酬—住房公积金12000练习题2参考答案(1)借:原材料200000应交税费—应交增值税34000贷:应付票据234000(2)借:银行存款585000

贷:主营业务收入500000应交税费—应交增值税85000(3)借:应交税费—应交增值税60000贷:银行存款60000(4)借:待处理财产损益117000贷:原材料100000应交税费—应交增值税(进项税额转出)17000(5)借:在建工程40000贷:原材料40000(6)借:银行存款15000贷:其他业务收入15000借:营业税金及附加750贷:应交税费—应交营业税750(7)①固定资产转入清理借:固定资产清理4000000累计折旧11000000贷:固定资产15000000②取得出售收入借:银行存款9550000贷:固定资产清理9550000③支付清理费借:固定资产清理60000贷:银行存款60000④清理完毕,结转固定资产清理净损益:借:固定资产清理5490000贷:营业外收入5490000练习题3参考答案(1)发行债券:借:银行存款950520应付债券——利息调整49480贷:应付债券——面值1000000(2)年末计提利息的会计分录:2010年末应确认的利息费用=950520×6%=57031.2(元)应摊销的利息调整金额=57031.2-1000000×5%=7031.2(元)借:财务费用57031.2贷:应付债券—应计利息50000应付债券—利息调整7031.2其他各年略(3)到期偿还的有关会计分录借:应付债券——面值1000000应付债券—应计利息200000

贷:银行存款1200000练习题4参考答案(1)发行债券:借:银行存款1049020贷:应付债券——面值1000000应付债券——利息调整49020(2)年末计提利息的会计分录:2008年末应确认的利息费用=1049020×4%=41960.8(元)应摊销的利息调整金额=1000000×6%-41960.8=18039.2(元)借:财务费用41960.8应付债券—利息调整18039.2贷:应付债券—应计利息60000其他各年略(3)到期偿还的有关会计分录借:应付债券——面值1180000应付债券—应计利息180000贷:银行存款1200000练习题5参考答案(1)2010年1月1日发行可转换公司债券可转换公司债券负债成份的公允价值为:100000000×(PV,9%,5)+100000000×6%×(PA,9%,5)=100000000×0.6499+100000000×6%×3.8897=88328200(元)可转换公司债券权益成份的公允价值为:100000000—88328200=11671800(元)借:银行存款100000000应付债券—-可转换公司债券(利息调整)11671800贷:应付债券——可转换公司债券(面值)100000000资本公积——其他资本公积11671800(2)2010年12月31日确认利息费用借:财务费用等7949538贷:应付利息6000000应付债券——可转换公司债券(利息调整)1949538(3)2011年1月1日债券持有人行使转换权转换的股份数为:(100000000+6000000)/10=10600000(股)借:应付债券——可转换公司债券(面值)100000000应付利息6000000资本公积——其他资本公积11671800贷:股本 10600000

应付债券——可转换公司债券(利息调整)9722262资本公积——股本溢价97349538第十二章所有者权益练习题1参考答案根据所给经济业务编制的会计分录如下:(1)借:银行存款400000固定资产400000贷:实收资本800000(2)借:银行存款400000贷:实收资本200000资本公积200000练习题2参考答案借:银行存款39600000贷:股本10000000资本公积——股本溢价29600000练习题3答案根据上述业务编制会计分录并计算年末未分配利润如下:(1)借:利润分配——提取法定盈余公积500000——提取任意盈余公积250000——应付普通股股利3000000贷:盈余公积——法定盈余公积500000——任意盈余公积250000应付股利3000000(2)借:本年利润5000000贷:利润分配——未分配利润5000000(3)借:利润分配——未分配利润3750000贷:利润分配——提取法定盈余公积500000——提取任意盈余公积250000——应付股利3000000年末未分配利润=200万+500万-375万=325万元练习题4参考答案(1)对利润分配方案进行账务处理借:利润分配——提取法定盈余公积5000000——提取任意盈余公积5000000贷:盈余公积——法定盈余公积5000000——任意盈余公积5000000(2)对股东大会通过的方案进行的账务处理借:利润分配——应付现金股利20000000

贷:应付股利20000000借:利润分配——转作股本的股利100000000贷:股本20000000资本公积——股本溢价80000000(3)对资本公积转增资本的账务处理借:资本公积——股本溢价30000000贷:股本30000000第十三章收入、费用和利润练习题1参考答案(单位:万元)(1)12月1日借:银行存款4680贷:其他应付款4000应交税费――应交增值税(销项税额)680借:发出商品3000贷:库存商品300012月31日:借:财务费用40[(4200-4000)/5]贷:其他应付款40(2)12月3日借:应收账款3510贷:主营业务收入3000应交税费――应交增值税(销项税额)510借:主营业务成本2000贷:库存商品2000(3)借:应收账款585贷:主营业务收入500应交税费――应交增值税(销项税额)85借:主营业务成本380贷:库存商品38012月14日收到货款:借:银行存款575财务费用10贷:应收账款585(4)借:发出商品3500贷:库存商品3500(注:2012年1月25日确认收入)(5)借:劳务成本30贷:应付职工薪酬30借:应收账款30贷:主营业务收入30借:主营业务成本30

贷:劳务成本30(6)借:银行存款3510贷:应交税费――应交增值税(销项税额)510 预收账款 3000借:发出商品2600贷:库存商品2600练习题2参考答案(单位:万元)①借:银行存款100贷:其他业务收入100②借:银行存款25贷:预收账款25借:劳务成本14贷:应付职工薪酬14借:预收账款21贷:主营业务收入21借:主营业务成本14贷:劳务成本14③借:库存商品45贷:发出商品45借:应交税费――应交增值税(销项税额)8.5贷:应收账款――E公司8.5④借:银行存款400贷:预收账款400练习题3参考答案(单位:万元)借:主营业务收入6000其他业务收入1300投资收益1800营业外收入200贷:本年利润9300借:本年利润7720贷:主营业务成本4000其他业务成本1000营业税金及附加200销售费用750管理费用450财务费用100资产减值损失200公允价值变动损益400营业外支出100所得税费用520借:本年利润1580贷:利润分配——未分配利润1580

借:利润分配——提取法定盈余公积158——提取任意盈余公积126.4——现金股利300——转作股本的股利400贷:盈余公积——法定盈余公积158——任意盈余公积126.4应付股利300股本400借:利润分配——未分配利润984.4贷:利润分配——提取法定盈余公积158——提取任意盈余公积126.4——现金股利300——转作股本的股利400第十四章财务报告练习题1参考答案(1)编制甲企业会计分录:①借:原材料300000应交税费——应交增值税(进项税额)51000贷:应付票据351000②借:应收账款46800贷:主营业务收入40000应交税费——应交增值税(销项税额)6800借:主营业务成本32000贷:库存商品32000③借:银行存款30420贷:其他业务收入26000应交税费——应交增值税(销项税额)4420借:其他业务成本18000贷:原材料18000④借:固定资产清理126000累计折旧24000贷:固定资产150000借:银行存款180000贷:固定资产清理180000借:固定资产清理54000贷:营业外收入54000⑤借:资产减值损失[(200000+46800)×5‰-1000]234贷:坏账准备234⑥借:应付票据20000应交税费——应交所得税2300贷:银行存款22300

⑦借:长期股权投资――乙企业(损益调整)70000贷:投资收益70000⑧借:管理费用1000贷:累计摊销1000借:管理费用8766贷:累计折旧8766⑨借:所得税费用42900贷:应交税费——应交所得税42900(2)编制资产负债表资产负债表编制单位:甲企业2010年12月31日单位:元资产期末余额负债及所有者权益期末余额流动资产:流动负债:货币资金588620短期借款300000应收票据30000应付票据381000应收账款245566应付账款180000其他应收款200应付职工薪酬5000存货710000应交税费12820流动资产合计1574386流动负债合计878820非流动资产:非流动负债:长期股权投资670000长期借款1260000固定资产2105234非流动负债合计1260000无形资产4000负债合计2138820非流动资产合计2779234所有者权益:实收资本2000000盈余公积128710未分配利润86090所有者权益合计2214800资产总计4353620负债及所有者权益总计4353620练习题2参考答案(1)编制中天公司上述(1)至(9)和(11)项经济业务相关的会计分录①借:应收账款——A公司585贷:主营业务收入500应交税费——应交增值税(销项税额)85借:营业税金及附加50贷:应交税费——应交消费税50借:主营业务成本350贷:库存商品350

②借:主营业务收入10应交税费——应交增值税(销项税额)1.7贷:应收账款——B公司11.7③A公司享受的现金折扣为:500×2%=10(万元)借:银行存款575财务费用10贷:应收账款——A公司585④借:银行存款150贷:其他业务收入150⑤本期确认的收入=200×20/(20+80)=40(万元)本期确认的成本=100×20/(20+80)=20(万元)借:银行存款50贷:预收账款50借:劳务成本20贷:应付职工薪酬20借:预收账款40贷:主营业务收入40借:主营业务成本20贷:劳务成本20⑥借:应收账款468贷:主营业务收入400应交税费——应交增值税(销项税额)68借:主营业务成本320贷:库存商品320⑦借:银行存款70.2贷:其他业务收入60应交税费——应交增值税(销项税额)10.2借:其他业务成本50贷:原材料50⑧借:银行存款120贷:交易性金融资产85投资收益35⑨借:资产减值损失10贷:存货跌价准备6坏账准备4⑩本月应交所得税=应纳税所得额(利润总额240+6+4)×税率25%=62.5(万元)递延所得税资产=(6+4)×25%=2.5(万元)借:所得税费用60递延所得税资产2.5贷:应交税费——应交所得税62.5借:应交税费——应交所得税62.5贷:银行存款62.5(2)编制中天公司2010年12月份的利润表

利润表(简表)编制单位:中天公司2008年12月单位:万元项目本期金额一、营业收入1140减:营业成本780营业税金及附加50销售费用15管理费用25财务费用20资产减值损失10加:投资收益(损失以“-”号填列)35二、营业利润(亏损以“-”号填列)275加:营业外收入15减:营业外支出50三、利润总额(亏损总额以“-”号填列)240减:所得税费用60四、净利润(净亏损以“-”号填列)180练习题3参考答案(1)销售商品、提供劳务收到的现金=3000+(600-400)+(800-1060)+510-3=3447(万元)(2)购买商品、接受劳务支付的现金=1600+(1100-900)+(850-1500)+340=1490(万元)(3)支付的各项税费=170+(50+66-15)=271(万元)(4)分配股利、利润和偿付利息支付的现金=20+128-10=138(万元)(5)收回投资收到的现金=300+30=330(万元)(6)取得投资收益收到的现金=40+90-25=105(万元)(7)投资支付的现金=110+600=710(万元)(8)取得借款收到的现金=500+500=1000(万元)(9)偿还债务支付的现金=(600+500-400)+800=1500(万元)练习题4参考答案项目金额一、经营活动产生的现金流量销售商品、提供劳务收到的现金753000收到的税费返还收到其他与经营活动有关的现金经营活动现金流入小计753000购买商品、接受劳务支付的现金366500支付给职工以及为职工支付的现金165000支付的各项税费102000支付其他与经营活动有关的现金41500经营活动现金流出小计675000

经营活动产生的现金流量净额78000二、投资活动产生的现金流量:收回投资收到的现金18000取得投资收益收到的现金处置固定资产、无形资产和其他长期资产收回的现金净额58000处置子公司及其他营业单位收到的现金净额收到其他与投资活动有关的现金投资活动现金流入小计76000购建固定资产、无形资产和其他长期资产支付的现金317000投资支付的现金13000取得子公司及其他营业单位支付的现金净额支付其他与投资活动有关的现金投资活动现金流出小计330000投资活动产生的现金流量净额-254000三、筹资活动产生的现金流量:吸收投资收到的现金265000取得借款收到的现金收到其他与筹资活动有关的现金筹资活动现金流入小计265000偿还债务支付的现金70000分配股利、利润或偿付利息支付的现金37000支付其他与筹资活动有关的现金筹资活动现金流出小计107000筹资活动产生的现金流量净额158000四、汇率变动对现金及现金等价物的影响五、现金及现金等价物净增加额-18000现金流量表补充资料:将净利润调节为经营活动现金流量:净利润201000加:资产减值准备固定资产折旧21500无形资产摊销长期待摊费用摊销处置固定资产、无形资产和其他长期资产的损失(收益以“-”号填列)-3000固定资产报废损失财务费用10000投资损失(收益以“-”号填列)-3000递延所得税资产减少(增加以“-”填列)递延所得税负债增加(减少以“-”填列)

存货的减少(减:增加)-85000经营性应收项目的减少(减:增加)13000经营性应付项目的增加(减:减少)-76500经营活动产生的现金流量净额78000【解析】 (1)销售商品、提供劳务收到的现金=营业收入738000+增值税销项税额0(题目已经说明不考虑流转税)+应收账款的减少额(54000-39000)=753000(2)收到的税费返还反映企业收到返还的各种税费,包括收到返还的增值税、消费税、营业税、关税、所得税、教育费附加等。本题中没有收到返还的各种税费,应为0;(3)收到的其他与经营活动有关的现金项目也是0;(4)购买商品、接受劳务支付的现金=营业成本360000-其中包含的工资费用165000(工资费用应当是计入到“支付给职工以及为职工支付的现金”项目中)+本期存货的增加额(165000-80000)+应付账款的减少额(年初数-期末数)(49500-93000)+应付票据的减少额(120000-0)+火灾造成的存货损失额10000(火灾造成的存货损失,导致期末存货减少,在计算本期存货的增加数时导致少计了,但该部分存货购入时确实是支付了现金的,所以在计算购买商品、接受劳务支付的现金时,要调增)=366500(5)支付给职工以及为职工支付的现金=支付给职工的工资费用165000(因为资产负债表中没有应付职工薪酬项目,说明没有尚未支付的工资,所以题目中的工资费用是已经支付了的)(6)支付的各项税费:本题不考虑各种流转税,因此支付的各项税费项目中只有所得税,利润表中给出了所得税的金额为102000,因此支付各项税费的项目金额为102000。(7)支付的其他与经营活动有关的现金=支付的其他费用36500+支付的备用金5000=41500(8)收回投资收到的现金=出售交易性金融资产所收到的现金18000(包括成本15000元和出售所产生的投资收益3000元)(9)取得投资收益收到的现金=本题中为0;(10)处置固定资产、无形资产和其他长期资产而收回的现金净额和补充资料中的“处置固定资产、无形资产和其他长期资产的损失(减:收益)”:见资料(3)中的说明,固定资产处置价格为58000,已收到现金,这是处置固定资产、无形资产和其他长期资产而收回的现金净额。 而该固定资产原价60000,已计提折旧5000,账面净值为:60000-5000=55000,收到了58000,获得收益是58000-55000=3000,因此处置固定资产、无形资产和其他长期资产的损失为-3000。(11)购建固定资产、无形资产和其他长期资产所支付的现金:见资料(4)中的本年度购入固定资产价款317000元,以银行存款支付。(12)投资所支付的现金:见资料(5)本年度购入交易性金融资产,支付价款13000元。(13)吸收投资收到的现金:见资料(7)本年度新发行债券215000元,已收到现金和资料(10)本年度发行新股50000元,已收到现金。这两项都属于吸收投资所收到的现金,共计265000元。(14)偿还债务支付的现金:见资料(7)本年度偿还应付公司债券70000元。(15)分配股利、利润和偿付利息支付的现金:见资料(1)本年度支付了27000元的现金股利和资料(11)财务费用10000元系支付的债券利息。共计是37000元。补充资料:

(1)固定资产折旧:见资料(2)中本年度折旧费用21500元。(2)财务费用:根据已知条件中利润表中的财务费用得出应填10000。(3)投资损失(减:收益):根据已知的利润表得出应是-3000;(4)存货的减少(减:增加):根据资产负债表中存货项目的年初和期末数得出本年度存货增加额为:165000-80000=85000元。所以应填列-85000;这里的-85000中已经包含了火灾毁损的部分,在购买商品接受劳务支付的现金中加上了火灾损毁的存货。(5)经营性应收项目的减少(减:增加):根据本题中根据已知条件,经营性应收项目包括应收账款和其他应收款,根据资产负债表中应收账款的减少额是(54000-390000=15000,其他应收款的增加额是(9000-7000)=2000,所以应填列的金额应是15000-2000=13000元(6)经营性应付项目的增加(减:减少):根据本题的已知条件,经营性应付项目包括应付票据和应付账款。应付票据本期的减少额是120000元,应付账款本期的减少额是(49500-93000)=-43500元,所以应填列的金额应是120000-43500=-76500元。第十五章会计调整 练习题1参考答案(1)原年折旧额=(810000-10000)÷8=100000(元) 已提折旧=100000×2=200000(元)2010年应计提折旧=(810000-10000-200000)÷(5-2)=200000(元)对2010年度所得税费用影响额(收益)=(200000-100000)×25%=25000(元)对2010年度净利润的影响额(减少)=200000-100000-25000=75000(元)(2)会计差错更正的会计分录①借:周转材料60000贷:固定资产60000借:累计折旧6000贷:管理费用6000借:管理费用30000贷:周转材料30000②借:管理费用4000贷:累计摊销4000③借:以前年度损益调整250000贷:库存商品250000借:应交税费——应交所得税62500 贷:以前年度损益调整62500借:利润分配——未分配利润187500 贷:以前年度损益调整187500借:盈余公积——法定盈余公积18750 贷:利润分配——未分配利润18750练习题2参考答案(1)甲公司对交易或事项(1)的会计处理不正确,调整分录如下:

借:以前年度损益调整 950〔(2000-100)×50%〕 贷:应收账款 950借:发出商品800(1600×50%)贷:以前年度损益调整 800借:应交税费——应交所得税37.5〔(950-800)×25%〕 贷:以前年度损益调整 37.5(2)甲公司对交易或事项(2)的会计处理不正确,调整分录如下:借:以前年度损益调整1000 贷:预收账款1000借:库存商品780 贷:以前年度损益调整780借:应交税费——应交所得税55(220×25%) 贷:以前年度损益调整55(3)甲公司对交易或事项(3)的会计处理不正确,调整分录如下:借:以前年度损益调整20 贷:长期股权投资减值准备20借:递延所得税资产5(20×25%) 贷:以前年度损益调整5(4)合并调整“利润分配——未分配利润”及“盈余公积——法定盈余公积”。借:利润分配——未分配利润292.5 贷:以前年度损益调整292.5借:盈余公积——法定盈余公积29.25 贷:利润分配——未分配利润29.25练习题3参考答案(1)判断甲公司的会计处理是否正确,并说明理由:①对开办费处理不正确。按会计准则规定,企业筹建期间发生的不能资本化的开办费应于发生时直接计入当期管理费用,会产生可抵扣暂时性差异,影响所得税费用和递延所得税资产。②对研发费用的处理不正确。研究期间的费用不能计入无形资产,而应计入当期损益;同时不产生暂时性差异,不影响递延所得税负债。③对接受的现金捐赠处理正确。按新准则接受的现金捐赠应计入营业外收入。(2)调整分录①借:以前年度损益调整600贷:长期待摊费用600借:递延所得税资产150贷:以前年度损益调整150②借:以前年度损益调整40 累计摊销10贷:无形资产50借:递延所得税负债10贷:以前年度损益调整10③借:利润分配——未分配利润480贷:以前年度损益调整480

借:盈余公积48贷:利润分配——未分配利润48(3)调整报表项目调整前调整后的金额无形资产180(借方)140(借方)长期待摊费用600(借方)0(借方)递延所得税资产30(借方)180(借方)递延所得税负债10(贷方)0(贷方)未分配利润3000(贷方)2568(贷方)盈余公积750(贷方)702(贷方)练习题4参考答案(1)事项(1)发行可转换公司债券和事项(2)仓库发生火灾是在资产负债表日以后才发生的,这两项事项属于非调整事项。事项(3)A公司宣告破产造成的应收款项无法收回和销售给B公司的产品日后发生退回属于调整事项。(2)对调整事项的处理(单位以万元列示)①事项(3)补提坏账准备:1000-1000×20%=800(万元)借:以前年度损益调整——资产减值损失800贷:坏账准备800确认递延所得税资产:借:递延所得税资产200(800×25%)贷:以前年度损益调整——所得税费用200将“以前年度损益调整”科目的余额转入利润分配借:利润分配——未分配利润600贷:以前年度损益调整600调整利润分配有关数字:借:盈余公积——法定盈余公积60贷:利润分配——未分配利润60②事项(4)调整主营业务收入借:以前年度损益调整——营业收入2000应交税费——应交增值税(销项税额)340贷:应收账款(或其他应付款)2320以前年度损益调整——财务费用20调整主营业务成本借:库存商品1500贷:以前年度损益调整——营业成本1500调整所得税借:应交税费——应交所得税120[(2000-1500-20)×25%]贷:以前年度损益调整——所得税费用120将“以前年度损益调整”科目的余额转入利润分配借:利润分配——未分配利润360贷:以前年度损益调整360调整利润分配有关数字:借:盈余公积——法定盈余公积36贷:利润分配——未分配利润36

支付退货款(不属于日后事项)借:应收账款(或其他应付款)2320贷:银行存款2320调整2010年12月31日资产负债表相关项目的期末数:调减应收账款3120(800+2320)调增存货1500调增递延所得税资产200调减应交税费460调减盈余公积96调减未分配利润864调整2010年度利润表本年累计数:调减营业收入2000调减营业成本1500调减财务费用20调增资产减值损失800调减所得税费用320调减净利润960调整2010年度所有者权益变动表相关项目本年金额栏:净利润(未分配利润栏)调整减少960提取盈余公积(盈余公积栏)调整减少96提取盈余公积(未分配利润栏)调整增加864练习题5参考答案(1)①12月1日借:银行存款2100长期应收款3750贷:主营业务收入4591.25应交税费——应交增值税(销项税额)850未实现融资收益408.75借:主营业务成本4000贷:库存商品400012月31日借:未实现融资收益16.71贷:财务费用16.71[(3750-408.75)×6%/12]②借:银行存款2340贷:其他应付款2000应交税费——应交增值税(销项税额)340借:发出商品1550贷:库存商品155012月31日:借:财务费用25[(2100-2000)/4]贷:其他应付款25③借:应收账款1170贷:主营业务收入1000应交税费——应交增值税(销项税额)170借:主营业务成本750贷:库存商品750

12月18日收到货款:借:银行存款1160财务费用10贷:应收账款1170④借:发出商品600贷:库存商品600⑤借:劳务成本10贷:应付职工薪酬10借:应收账款10贷:主营业务收入(或其他业务收入)10借:主营业务成本(或其他业务成本)10贷:劳务成本10⑥借:银行存款585贷:应交税费——应交增值税(销项税额)85 预收账款 500借:发出商品350贷:库存商品350(2)差错更正①借:管理费用68.75贷:累计折旧68.75[(600-600/10)/4/12×11-55]②借:累计摊销60贷:管理费用60[150-(1800-1260)/5/12×10]③借:营业外收入100贷:主营业务收入100④借:营业外支出50贷:预计负债50(3)资料(4)中①、③事项属于资产负债表日后调整事项。资料①的会计分录:借:以前年度损益调整——主营业务收入1000应交税费——应交增值税(销项税额)170贷:应收账款1160以前年度损益调整——财务费用10借:库存商品750贷:以前年度损益调整——主营业务成本750借:应收账款1160贷:银行存款1160资料③的会计分录:借:以前年度损益调整——营业外支出60贷:预计负债60(4)填列甲公司2011年度利润表相关项目的金额。甲公司利润表(部分项目)

2011年度项目金额(万元)一、营业收入129701.25(125000+4591.25+1000+10+100-1000)减:营业成本99010(95000+4000+750+10-750)营业税金及附加500(450+50)销售费用7600(6800+800)管理费用11608.75(10600+1000+68.75-60)财务费用1628.29(1500+120-16.71+25+10-10)资产减值损失1300(800+500)加:公允价值变动收益30(0+30)投资收益60(0+60)二、营业利润8144.21加:营业外收入70(100+70-100)减:营业外支出260(0+150+50+60)三、利润总额7954.21'

您可能关注的文档

- 《中学教育知识与能力》最新考题及答案.docx

- 《中小企业纳税会计实务》习题(参考答案).doc

- 《中小企业纳税会计实务》习题(参考答案).pdf

- 《中级》练习册参考答案.doc

- 《中级会计实务习题汇总》参考答案.doc

- 《中级微观经济学》习题参考答案.doc

- 《中级财务会计》习题答案(第四版).doc

- 《中级财务会计》习题集答案2015.9.doc

- 《中级财务会计》复习题及答案.doc

- 《中级财务会计》第三版 教材课后习题答案.doc

- 《中级财务会计习题》答案.doc

- 《中级财务会计习题与案例》答案.doc

- 《中药学》习题(ABX无详细答案).pdf

- 《中药学》复习 选择题 含答案 共100页.doc

- 《中药学专业知识一》1,4,6章习题讲义(1).pdf

- 《临床护理技术规范》试题及答案.doc

- 《交通规划与管理专业混凝土结构设计原理》课后习题答案.doc

- 《产业经济理论与实践》复习资料1-教材思考题参考答案.doc

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明