- 406.05 KB

- 2022-04-22 11:53:50 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'《中级财务会计》习题集参考答案浙江财经大学财务会计系2015年9月46

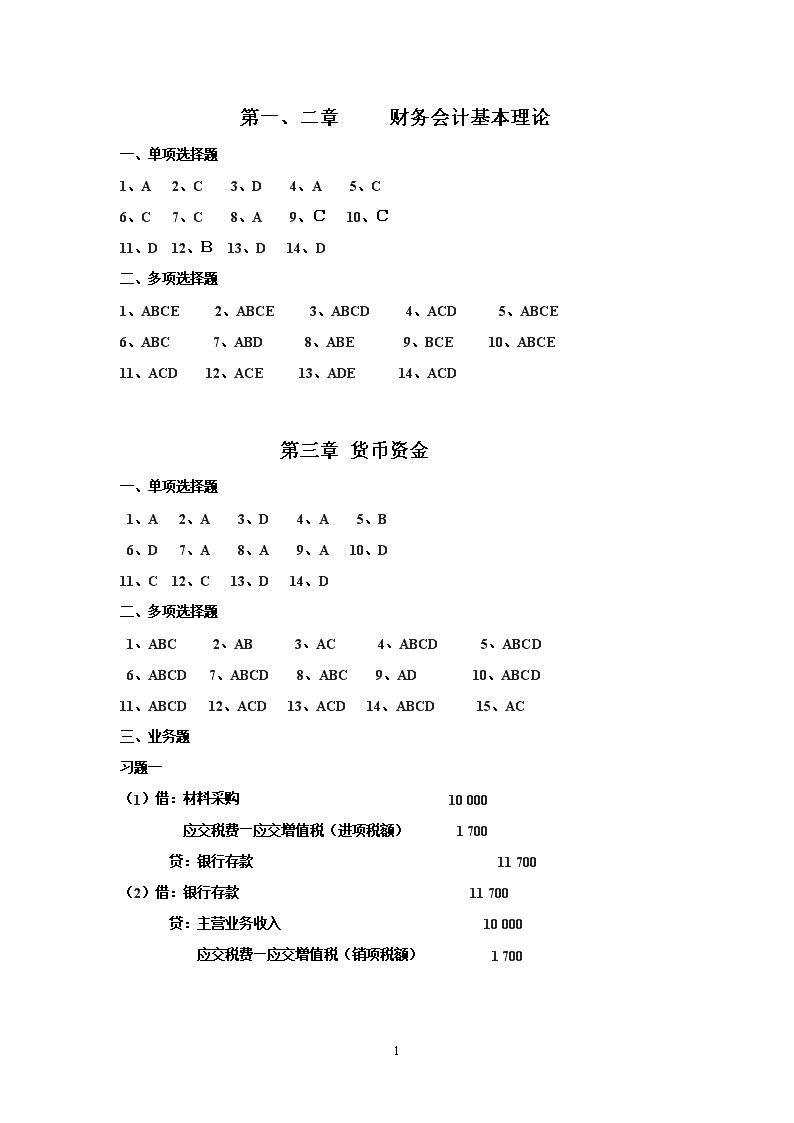

第一、二章财务会计基本理论一、单项选择题1、A2、C3、D4、A5、C6、C7、C8、A9、C10、C11、D12、B13、D14、D二、多项选择题1、ABCE2、ABCE3、ABCD4、ACD5、ABCE6、ABC7、ABD8、ABE9、BCE10、ABCE11、ACD12、ACE13、ADE14、ACD第三章货币资金一、单项选择题1、A2、A3、D4、A5、B6、D7、A8、A9、A10、D11、C12、C13、D14、D二、多项选择题1、ABC2、AB3、AC4、ABCD5、ABCD6、ABCD7、ABCD8、ABC9、AD10、ABCD11、ABCD12、ACD13、ACD14、ABCD15、AC三、业务题习题一(1)借:材料采购10000应交税费—应交增值税(进项税额)1700贷:银行存款11700(2)借:银行存款11700贷:主营业务收入10000应交税费—应交增值税(销项税额)170046

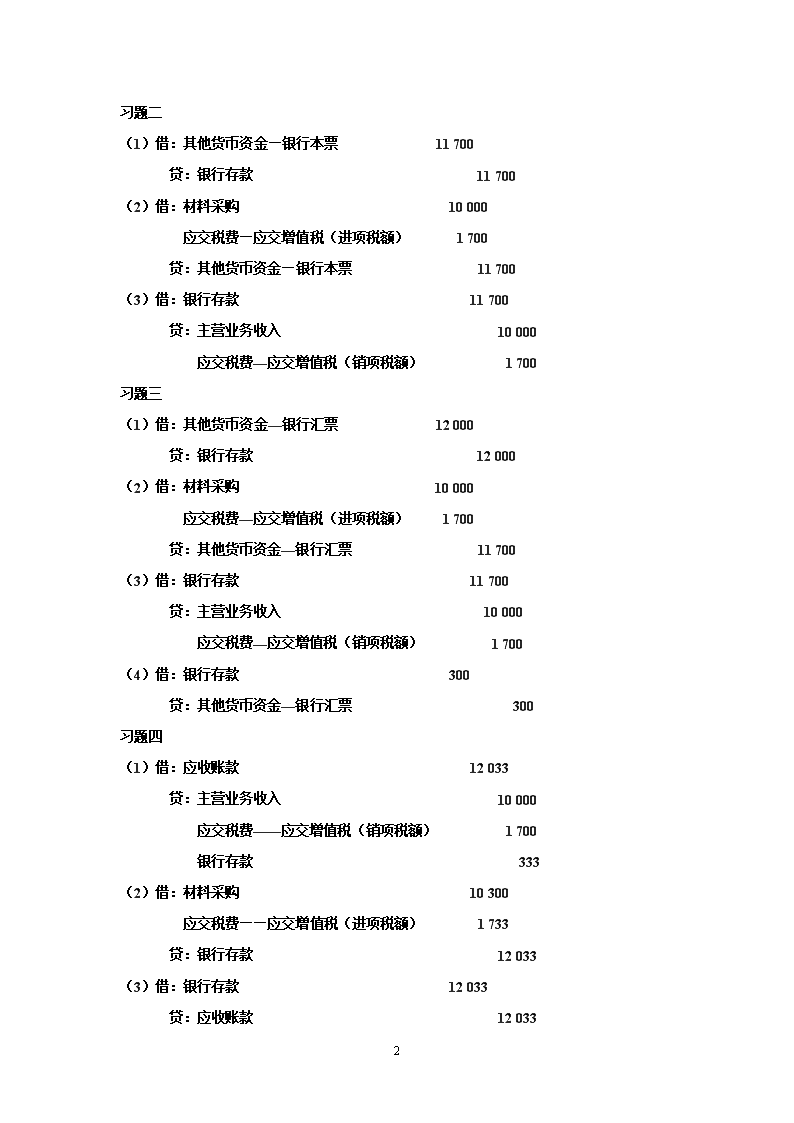

习题二(1)借:其他货币资金—银行本票11700贷:银行存款11700(2)借:材料采购10000应交税费—应交增值税(进项税额)1700贷:其他货币资金—银行本票11700(3)借:银行存款11700贷:主营业务收入10000应交税费—应交增值税(销项税额)1700习题三(1)借:其他货币资金—银行汇票12000贷:银行存款12000(2)借:材料采购10000应交税费—应交增值税(进项税额)1700贷:其他货币资金—银行汇票11700(3)借:银行存款11700贷:主营业务收入10000应交税费—应交增值税(销项税额)1700(4)借:银行存款300贷:其他货币资金—银行汇票300习题四(1)借:应收账款12033贷:主营业务收入10000应交税费——应交增值税(销项税额)1700银行存款333(2)借:材料采购10300应交税费——应交增值税(进项税额)1733贷:银行存款12033(3)借:银行存款12033贷:应收账款1203346

习题五(1)借:应收账款12033贷:主营业务收入10000应交税费—应交增值税(销项税额)1700银行存款333(2)借:材料采购10300应交税费—应交增值税(进项税额)1733贷:银行存款12033(3)借:银行存款12033贷:应收账款12033习题六(1)借:其他货币资金—信用卡10000贷:银行存款10000(2)借:材料采购1000应交税费—应交增值税(进项税额)170贷:其他货币资金—信用卡1170(3)借:管理费用1000贷:其他货币资金—信用卡1000(4)借:银行存款3440销售费用70贷:主营业务收入3000应交税费—应交增值税(销项税额)510习题七(1)借:应收账款—美元(100000×7.6)760000贷:主营业务收入760000(2)借:原材料(50000×10+50000)550000应交税费—应交增值税(进项税额)85000贷:应付账款—欧元(50000×10)500000银行存款(50000+85000)13500046

(3)借:银行存款—英镑(10000×12)120000贷:短期借款—英镑(10000×12)120000(4)借:银行存款(20000×7.6)152000贷:实收资本152000(5)借:银行存款—美元(5000×7.5)37500财务费用—汇兑损益500贷:银行存款38000(6)借:银行存款—港元(15102×0.94)14196财务费用—汇兑损益804贷:银行存款—美元(2000×7.5)15000第四章应收款项一、单项选择题1、B2、C3、A4、D5、A6、B7、D8、C二、多项选择题1、AB2、AB3、ABC4、ABCD5、BCD6、ABCD7、ACD三、业务题习题一贴现利息=100000×12%÷12=1000元贴现所得额=100000-1000=99000元附追索权:借:银行存款99000财务费用1000贷:短期借款—成本100000不附追索权:借:银行存款99000财务费用1000贷:应收票据10000046

习题二20×6年应计提坏账准备=200000×10%-6000=14000借:资产减值损失—计提的坏账准备14000贷:坏账准备1400020×7年发生坏账:借:坏账准备9000贷:应收账款900020×7年计提坏账准备=220000×10%-(20000-9000)=11000借:资产减值损失—计提的坏账准备11000贷:坏账准备1100020×8年坏账损失收回:借:应收账款5000贷:坏账准备5000借:银行存款5000贷:应收账款500020×8年应冲回的坏账准备=250000×10%-(22000+5000)=-2000借:坏账准备2000贷:资产减值损失—计提的坏账准备200020×9年应冲回的坏账准备=240000×10%-25000=-1000借:坏账准备1000贷:资产减值损失—计提的坏账准备1000习题三账龄金额(元)计提比例(%)计提金额(元)3个月80000324006个月100000550001年期300001030002年期500001575003年期600002515000合计320000-32900本年计提坏账准备=32900-9600=23300(元)借:资产减值损失23300贷:坏账准备2330046

习题四坏账准备余额=(400000+15000)×10%=41500(元)本年计提坏账准备=41500-1300=40200(元)借:资产减值损失40200贷:坏账准备40200习题五1.借:应收票据117000贷:主营业务收入100000应交税费—应交增值税(销项税额)170002.借:银行存款117000贷:应收票据1170003.借:应收账款702000贷:主营业务收入600000应交税费—应交增值税(销项税额)1020004.借:坏账准备20000贷:应收账款200005.借:应收账款1000贷:坏账准备10000借:银行存款10000贷:应收账款100006.借:银行存款30000贷:应收账款300007.借:预付账款—B公司200000贷:银行存款2000008.借:原材料600000应交税费—应交增值税(进项税额)102000贷:预付账款—B公司7020009.借:预付账款—B公司50200046

贷:银行存款50200010、借:应收账款6669贷:主营业务收入5700应交税费-应交增值税(销项税额)96911、借:应收账款12285贷:主营业务收入10500应交税费-应交增值税(销项税额)1785借:银行存款12075财务费用210贷:应收账款12285第五章存货一、单项选择题1、D2、A3、A4、C5、A6、D7、A8、A9、B10、B二、多项选择题1、BCD2、ACD3、AC4、ACD5、ABCD6、ABC7、BCD8、BC9、ABD10、ABC三、业务题习题一(1)借:原材料—甲材料122400—乙材料101600应交税费—应交增值税(进项税额)37840贷:银行存款261840(2)借:在途物资84000应交税费—应交增值税(进项税额)14160贷:银行存款2220其他货币资金95940(3)借:在途物资52840应交税费—应交增值税(进项税额)8966.4贷:银行存款61806.446

(4)借:周转材料53000应交税费—应交增值税(进项税额)8928贷:银行存款61928(5)借:原材料—甲材料75600贷:在途物资75600(6)借:周转材料—在用31800贷:周转材料—在库31800借:制造费用15900贷:周转材料—摊销15900(7)借:原材料52840贷:在途物资52840(8)借:原材料40000贷:应付账款40000(9)借:生产成本—基本生产成本310000制造费用21000管理费用7000贷:原材料—甲材料195500—乙材料142500习题二(1)借:材料采购100400应交税费—应交增值税(进项税额)16660贷:应付账款117060借:原材料96000材料成本差异4400贷:材料采购100400(2)先不作处理(3)借:应付账款117060贷:银行存款11706046

(4)借:材料采购24500应交税费——应交增值税(进项税额)4165贷:银行存款28665借:原材料24000材料成本差异500贷:材料采购24500(5)借:原材料2400材料成本差异200贷:材料采购2600(6)借:材料采购25520应交税费—应交增值税(进项税额)4307.2贷:银行存款29827.2(7)借:生产成本—A72000—B60000贷:原材料132000本月材料成本差异率=(960+4400+500+200)÷(24000+96000+24000+2400)=4.14%(8)借:生产成本—A2908.8—B2484贷:材料成本差异5464.8习题三(1)2×14年12月31日合同数量内10件A产品单位可变现净值=13.1-0.8=12.3万元大于单位成本12万元,未发生减值。合同数量外60件A产品单位可变现净值=11.8-0.8=11万元,小于单位成本12万元,发生减值。A产品应计提减值损失的金额=(12-11)×60=60万元(2)2×14年12月31日B产品单位可变现净值=8.5-0.5=8万元小于单位成本5+3.8万元,发生减值。B在产品发生减值B在产品应计提减值损失的金额=【5-(8.5-3.8-0.5)】×300=240万元(3)会计分录46

借:资产减值损失300贷:存货跌价准备—A产品60—B产品240习题四(1)20×0年年末计提存货跌价准备为10000借:资产减值损失—计提存货跌价损失10000贷:存货跌价准备1000020×1年年末计提存货跌价准备为5000借:资产减值损失—计提存货跌价损失5000贷:存货跌价准备500020×2年年末应冲销已提存货跌价准备15000元。借:存货跌价准备15000贷:资产减值损失—计提存货跌价损失15000(2)甲材料:审批前:借:待处理财产损溢—待处理流动资产损溢10296贷:原材料-甲8800应交税费-应交增值税(进项税额转出)1496审批后:借:管理费用10296贷:待处理财产损溢—待处理流动资产损溢10296乙材料:审批前:借:待处理财产损溢—待处理流动资产损溢64350贷:原材料-乙55000应交税费-应交增值税(进项税额转出)9350审批后:借:其他应收款50000营业外支出14350贷:待处理财产损溢—待处理流动资产损溢6435046

丙材料:审批前:借:原材料4000贷:待处理财产损溢—待处理流动资产损溢4000审批后:借:待处理财产损溢—待处理流动资产损溢4000贷:管理费用4000丁材料:审批前:借:待处理财产损溢—待处理流动资产损溢468贷:原材料400应交税费-应交增值税(进项税额转出)68审批后:借:其他应收款50管理费用418贷:待处理财产损溢—待处理流动资产损溢468第六章对外投资一、单项选择题1、B2、A3、C4、B5、D6、D7、A8、A9、B10、A二、多项选择题1、A2、AD3、BC4、ABCD5、CD三、业务题习题一1.20×7年4月5日购入时:借:交易性金融资产-成本2000000投资收益1000贷:银行存款200100020×7年6月30日股价下跌:借:公允价值变动损益400000贷:交易性金融资产-公允价值变动40000020×8年8月16日宣告股利:46

借:应收股利70000贷:投资收益7000020×8年9月10日出售股票:借:银行存款1800000交易性金融资产-公允价值变动400000投资收益200000贷:交易性金融资产-成本2000000公允价值变动损益4000002.购入时借:交易性金融资产-成本404000投资收益1000贷:银行存款405000取得利息:借:银行存款24000贷:投资收益24000出售:借:银行存款407000贷:交易性金融资产-成本404000投资收益3000习题二(1)2×14年12月31日应收利息=10000×6%=600元投资收益=(10000+555)×4%=422.20元利息调整摊销额=600-422.2=177.80元持有至到期投资的摊余成本=(10000+555)-177.80=10377.20元2×15年12月31日应收利息=10000×6%=600元投资收益=(10000+555-177.80)×4%=415.09元利息调整摊销额=600-415.09=184.91元持有至到期投资的摊余成本=(10000+555)-177.80-184.91=10192.29元46

(2)债券利息调整摊销表(实际利率法)年份期初摊余成本①实际利息②(按4%计算)现金流入③利息调整摊销额④=③-②期末摊余成本⑤=①-④2×1410555422.2600177.8010377.22×1510377.2415.09600184.9110192.292×1610192.29407.7110600192.290(3)编制有关会计分录①2×14.1购入:借:持有至到期投资-成本10000-利息调整555贷:银行存款10555②2×14.12计息:借:应收利息600贷:投资收益422.2持有至到期投资-利息调整177.8收到利息:借:银行存款600贷:应收利息600③2×15.12计息:借:应收利息600贷:投资收益415.09持有至到期投资-利息调整184.91收到利息:借:银行存款600贷:应收利息600④2×16.12计息:借:应收利息600贷:投资收益407.7146

持有至到期投资-利息调整192.29收到利息:借:银行存款600贷:应收利息600⑤到期收回本金:借:银行存款1贷:持有至到期投资-成本1习题三①2×14初购入时:借:可供出售金融资产-成本904贷:银行存款904②2×14年末:借:其他综合收益12贷:可供出售金融资产-公允价值变动12③2×15年末:借:可供出售金融资产-公允价值变动8贷:其他综合收益8④2×16年6月:借:银行存款920可供出售金融资产-公允价值变动4贷:可供出售金融资产-成本904其他综合收益4投资收益16习题四2×14年购入时:借:长期股权投资-投资成本102贷:银行存款1022×15年乙公司宣告股利:借:应收股利146

贷:投资收益1收到股利:借:银行存款1贷:应收股利1习题五1、①2×14年购入时:借:长期股权投资-投资成本201贷:银行存款201借:长期股权投资-投资成本3贷:营业外收入3②2×14年乙公司实现净利润时:借:长期股权投资-损益调整120贷:投资收益120③2×15年宣告股利:借:应收股利4贷:长期股权投资-损益调整4收到股利:借:银行存款4贷:应收股利4长期股权投资账户余额=204+120-4=320万元④2×15年发生亏损:借:投资收益355贷:长期股权投资-损益调整320长期应收款30预计负债5⑤2×16年乙公司实现净利润:借:预计负债5长期应收款30长期股权投资-损益调整5046

贷:投资收益852、①2×14.1.5购入借:长期股权投资-投资成本270贷:银行存款250营业外收入20②2×14年末投资收益=[180-(130/5-100/5)]×30%=52.2万元借:长期股权投资-损益调整52.2贷:投资收益52.2③2×14.3.10宣告借:应收股利36贷:长期股权投资-损益调整362×14.3.30收到股利:借:银行存款36贷:应收股利36④2×15年末借:投资收益150贷:长期股权投资-损益调整150此时长期股权投资账面价值=270+52.2-36-150=136.2万元减值=1362000-1300000=6.2万元借:资产减值损失6.2贷:长期股权投资减值准备6.2⑤2×16.1.20出售借:银行存款150长期股权投资减值准备6.2长期股权投资—损益调整133.8贷:长期股权投资—投资成本270投资收益203、投资收益=(2000—400)×20%=320万元46

借:长期股权投资——损益调整320贷:投资收益3204、投资收益=(3200—400)×20%=560万元借:长期股权投资—损益调整560贷:投资收益5605、借:长期股权投资—其他综合收益80—其他权益变动40贷:其他综合收益80资本公积—其他资本公积40习题六(1)计算甲公司成本法转为权益法时,应调整的长期股权投资投资成本、损益调整、其他综合收益、其他权益变动的金额①调整剩余股权投资的初始投资成本:剩余的长期股权投资的账面价值为6000万元,与原投资时应享有F公司可辨认净资产公允价值份额之间的差额600万元(6000-13500×40%)为商誉,不调整长期股权投资成本。②调整剩余股权投资的损益调整、其他综合收益、其他权益变动:甲公司应调整的可辨认净资产公允价值的变动中应享有的份额=(24000-13500)×40%=4200万元其中:调整2×14年损益调整=7500×40%=3000万元调整2×15年1-3月损益调整=1600×40%=640万元调整其他综合收益=900×40%=360万元调整其他权益变动=4200-3000-640-360=200万元(2)相关会计分录:①处置20%长期股权投资时:借:银行存款5400贷:长期股权投资—投资成本3000投资收益240046

②调整长期股权投资相关明细科目:借:长期股权投资—损益调整3640—其他综合收益360—其他权益变动200贷:盈余公积300利润分配—未分配利润2700投资收益640其他综合收益360资本公积—其他资本公积200第七章固定资产一、单项选择题1、B2、B3、C4、D5、D6、B7、D8、C9、A10、A二、多项选择题1、CD2、ABCD3、ABD4、ABCD5、ACD6、ABD7、BCD8、BD9、BCD10、ABCD三、业务题习题一1.借:固定资产30500应交税费——应交增值税(进项税额)5155贷:银行存款356552.(1)借:在建工程51500应交税费——应交增值税(进项税额)8665贷:银行存款60165(2)借:在建工程4850贷:应付职工薪酬2850原材料200046

(3)借:固定资产56350贷:在建工程56350习题二1.(1)直线法每年的折旧额=100000(1-3%)÷5=19400(元)(2)双倍余额递减法年折旧率=1/5×2=40%第1年折旧=100000×40%=40000(元)第2年折旧=(100000-40000)×40%=24000(元)第3年折旧=(100000-40000-24000)×40%=14400(元)第4、5年每年折旧=(100000-40000-24000-14400-3000)÷2=9300(元)(3)年数总和法年数总和法=1+2+3+4+5=15第1年折旧=(100000-3000)×5/15=32333(元)第2年折旧=(100000-3000)×4/15=25867(元)第3年折旧=(100000-3000)×3/15=19400(元)第4年折旧=(100000-3000)×2/15=12933(元)第5年折旧=(100000-3000)×1/15=6467(元)2.第1年的折旧额=1041×2/5=416.4万元第2年的折旧额=(1041-416.4)×2/5=249.84万元第3年的折旧额=(1041-416.4-249.84)×2/5=149.904万元第4、5年的折旧额=〔(1041-416.4-249.84-149.904)-5〕÷2=109.928万元20×1年应计提的折旧额=416.4×3/4=312.3(万元)20×2年应计提的折旧额=416.4×1/4+249.84×3/4=104.1+187.38=291.48(万元)20×3年应计提的折旧额=249.84×1/4+149.904×3/4=174.888(万元)200×4年应计提的折旧额=149.904×1/4+109.928×3/4=119.922万元200×5年应计提的折旧额=109.928×1/4+109.928×3/4=109.928万元3.46

(1)设备交付使用时的原始价值=40+5+4=49(万元)(2)预计净残值=49×2%=0.98(万元)(3)2×12年折旧=(49-0.98)×5/15×6/12=8(万元)(4)2×13年计提折旧额=(49-0.98)×5/15×6/12+(49-0.98)×4/15×6/12=8+6.41=14.41(万元)(5)2×14年计提折旧额=(49-0.98)×4/15×6/12+(49-0.98)×3/15×6/12=6.4+4.8=11.2(万元)习题三1.借:管理费用500000贷:银行存款5000002.(1)借:在建工程500000累计折旧300000固定资产减值准备200000贷:固定资产1000000(2)借:在建工程500000贷:银行存款500000(3)借:银行存款90000营业外支出10000贷:在建工程100000(4)借:固定资产900000贷:在建工程900000习题四(1)借:固定资产清理130000累计折旧100000固定资产减值准备20000贷:固定资产25000046

(2)借:固定资产清理10000贷:银行存款10000(3)借:固定资产清理6000贷:应交税费——应交营业税6000(4)借:银行存款120000贷:固定资产清理120000(5)借:营业外支出26000贷:固定资产清理26000习题五1.(1)借:固定资产80000贷:以前年度损益调整80000(2)借:以前年度损益调整80000贷:利润分配—未分配利润80000(3)借:利润分配—未分配利润8000贷:盈余公积—法定盈余公积80002.(1)借:待处理财产损溢60000累计折旧30000固定资产减值准备10000贷:固定资产100000(2)借:营业外支出60000贷:待处理财产损溢60000第八章无形资产一、单项选择题1、B2、B3、C4、B5、A6、A7、D8、D9、A10、C46

二、多项选择题1、AB2、ABCD3、ABD4、BCD5、AC6、ABCD7、AB8、BCD9、ACD10、ABD三、业务题习题一1.借:无形资产100000应交税费—应交增值税(进项税额)6000贷:银行存款1060002.借:无形资产-土地使用权40000000贷:股本30000000资本公积100000003.借:无形资产100000贷:营业外收入1000004.借:无形资产64000贷:银行存款640005.借:无形资产360000贷:银行存款360000习题二(1)20×7初购入该设备时:①编制购入时分录:借:无形资产——土地使用权800未确认融资费用200贷:长期应付款100046

②每年利息费用的计算表:(万元)日期分期付款额(1)实际利率(2)确认的融资费用(3)=应付本金减少额(4)应付本金余额(5)20×7年初800.0020×7年400.000.1275375102.03297.97502.0320×8年300.000.127537564.03235.97266.0620×9年300.000.127537533.94266.060(2)20×7年末支付设备款并摊销融资费用时:①支付设备款:借:长期应付款400贷:银行存款400②确认利息费用:借:财务费用102.03贷:未确认融资费用102.03(3)20×8年末支付设备款并摊销融资费用时:①支付设备款:借:长期应付款300贷:银行存款300②确认利息费用:借:财务费用64.03贷:未确认融资费用64.03(3)20×9年未支付设备款并摊销融资费用时:①支付设备款:借:长期应付款300贷:银行存款300②确认利息费用:借:财务费用33.94贷:未确认融资费用33.9446

习题三(1)发生研究开发支出:借:研发支出-费用化支出30000-资本化支出50000贷:原材料40000应付职工薪酬10000银行存款30000(2)新产品技术已经达到预定用途:借:管理费用30000无形资产50000贷:研发支出-费用化支出30000-资本化支出50000习题四1.借:银行存款74600累计摊销30000无形资产减值准备10000贷:无形资产100000应交税费—应交增值税(销项税额)4600营业外收入100002.(1)收到技术转让费及增值税销项税额并存入银行:借:银行存款31800贷:其他业务收入30000应交税费—应交增值税(销项税额)1800(2)发生应付职工薪酬借:其他业务成本2850贷:应付职工薪酬2850(3)本月无形资产摊销借:其他业务成本1000贷:累计摊销100046

习题五借:累计摊销30000无形资产减值准备10000营业外支出-处置非流动资产损失60000贷:无形资产100000第九章资产特殊业务一、单项选择题1、A2、C3、A4、B5、D6、A7、A8、D9、D10、A11、C12、D13、B14、A15、B二、多项选择题1、AB2、ABCD3、ABC4、ABD5、ABCD6、ABCD7、ABD8、ABC9、BCD10、ABCD11、BCD12、ABC13、BC14、ABCD15、BCD三、业务题习题一(1)20×8年折旧=(100000-0)÷10=10000(元)借:管理费用10000贷:累计折旧10000(2)20×8年减值准备=(100000-10000)-70000=20000(元)借:资产减值损失20000贷:固定资产减值准备20000(3)20×9年折旧=(100000-10000-20000)÷9=7778(元)借:管理费用7778贷:累计折旧7778(4)20×9年减值准备=[100000-(10000+7778)-20000]-40000=22222(元)借:资产减值损失22222贷:固定资产减值准备2222246

习题二(1)20×8年摊销=(100000-0)÷10=10000(元)借:管理费用10000贷:累计摊销10000(2)20×8年减值准备=(100000-10000)-70000=20000(元)借:资产减值损失20000贷:无形资产减值准备20000(3)20×9年折旧=(100000-10000-20000)÷9=7778借:管理费用7778贷:累计摊销7778(4)20×9年减值准备=[100000-(10000+7778)-20000]-40000=22222(元)借:资产减值损失22222贷:无形资产减值准备22222习题三长期股权投资的账面价值=500000+300000+200000-100000=900000(元)习题四1.资产组账面价值=20+30+50=100万元2.表格的计算资产组减值损失分配表单位:元A机器B机器C机器资产组账面价值2000003000005000001000000可收回金额600000减值损失400000减值损失分摊比例20%30%50%分摊减值损失8000012000020000040000046

3.编制确认减值损失的会计分录:借:资产减值损失―A机器80000―B机器120000―C机器200000贷:固定资产减值准备―A机器80000―B机器120000―C机器200000习题五甲公司的会计分录:借:固定资产——设备120000应交税费—应交增值税(进项税额)20400贷:主营业务收入110000应交税费—应交增值税(销项税额)18700银行存款11700同时结转其成本借:主营业务成本100000贷:库存商品100000北方公司的会计分录:借:固定资产——卡车110000应交税费—应交增值税(进项税额)18700银行存款11700贷:主营业务收入120000应交税费—应交增值税(销项税额)20400同时结转其成本借:主营业务成本120000贷:库存商品12000046

习题六乙公司的会计分录:借:固定资产清理115000累计折旧85000贷:固定资产200000借:无形资产105000银行存款10000贷:固定资产清理115000北方公司的会计分录:借:固定资产130000累计摊销10000贷:银行存款10000无形资产130000第十章负债一、单项选择题1、C2、D3、C4、A5、C6、D7、C8、C9、B10、A11、A12、A二、多项选择题1、ABC2、ABD3、ABD4、CD5、ABC6、ABC7、BCD8、BCD9、ABC10、BCD11、ABCD三、业务题习题一(1)借:原材料500000应交税费-应交增值税(进项税额)85000贷:应付账款58500046

(2)借:原材料300000应交税费-应交增值税(进项税额)51000贷:应付票据351000(3)借:营业外支出117000贷:主营业务收入100000应交税费—应交增值税(销项税额)17000同时结转其成本借:主营业务成本80000贷:库存商品80000(4)借:应收账款1170000贷:主营业务收入100000应交税费-应交增值税(销项税额)17000(5)借:在建工程301000贷:库存商品250000应交税费-应交增值税(销项税额)51000(6)借:应交税费-应交增值税(已交税金)60000应交税费-未交增值税11000贷:银行存款71000习题二(1)借:银行存款2000000贷:长期借款2000000(2)借:在建工程1700000贷:银行存款1700000(3)借:在建工程100000贷:应付利息100000借:应付利息100000贷:银行存款100000(4)借:在建工程50000贷:应付利息5000046

(5)借:在建工程300000贷:银行存款300000(7)借:固定资产2150000贷:在建工程2150000(8)借:财务费用50000贷:应付利息50000(9)借:长期借款2000000贷:银行存款2100000习题三(1)收到发行债券款时:借:银行存款4630000应付债券-利息调整370000贷:应付债券-面值5000000利息费用一览表付息日期票面利息实际利息利息调整摊销额摊余成本20×0年1月1日20×0年12月31日500000555600556004630000468560020×1年12月31日50000056227262272474787220×2年12月31日500000569744.6469744.644817616.6420×3年12月31日500000578114781144895730.6420×4年12月31日500000604269.36104269.365000000(2)折价采用实际利率法摊销①20×0年12月31日付息日的会计分录:实际利息=(5000000-370000)×12%=555600借:在建工程555600贷:应付利息500000应付债券-利息调整55600借:应付利息500000贷:银行存款500000②20×1年12月31日付息日的会计分录46

实际利息=[(5000000-370000)+55600]×12%=562272借:在建工程562272贷:应付利息500000应付债券-利息调整62272借:应付利息500000贷:银行存款500000③20×2年12月31日付息日的会计分录实际利息=[(5000000-370000)+55600+62272]×12%=569744.64借:财务费用569744.64贷:应付利息500000应付债券-利息调整69744.64借:应付利息500000贷:银行存款500000④20×3年12月31日付息日的会计分录实际利息=[(5000000-370000)+55600+62272+69744.64]×12%=578114借:财务费用578114贷:应付利息500000应付债券-利息调整78114借:应付利息500000贷:银行存款500000⑤20×4年12月31日付息日的会计分录实际利息=370000-55600-62272-69744.64-78114=104269.36借:财务费用604269.36贷:应付利息500000应付债券-利息调整104269.36借:应付利息500000贷:银行存款500000债券到期日还本时:借:应付债券-面值5000000贷:银行存款500000046

习题四(1)乙企业(债务人):借:应付账款105000贷:银行存款85000营业外收入20000甲企业(债权人):借:银行存款85000营业外支出20000贷:应收账款—乙企业105000(2)乙企业(债务人):借:应付账款105000贷:主营业务收入80000应交税费-应交增值税(销项税额)13600营业外收入11400同时:借:主营业务成本70000贷:库存商品70000甲企业(债权人):借:库存商品80000应交税费-应交增值税(进项税额)13600营业外支出11400贷:应收账款105000习题五(1)计算2×13年和2×14年专门借款利息资本化金额及应计入当期损益的金额。①2×13年专门借款利息资本化金额(5个月)=10000×6%×5/12-(10000-6000)×0.25%×2-(10000-6000-2000)×0.25%×1=225万元②2×13年专门借款利息应计入当期损益的金额=10000×6%×7/12-10000×0.25%×3=275万元46

③2×13年专门借款利息收入金额=100万元④2×14年专门借款利息资本化金额(9个月)=10000×6%×9/12=450万元⑤2×14年专门借款利息应计入当期损益的金额=10000×6%×3/12=150万元(2)计算2×13年和2×14年一般借款利息资本化金额及应计入当期损益的金额。一般借款资本化率=7.67%①2×13年一般借款利息资本化金额(2个月)=4000×60/360×7.67%=51.13万元②2×13年一般借款利息应计入当期损益的金额=(8000×6%+40000×8%)-51.13=3628.87万元③2×14年一般借款利息资本化金额(9个月)=[(4000+6000)×270/360+4000×180/360+2000×90/360]×7.67%=767万元④2×14年一般借款利息应计入当期损益的金额=(8000×6%+40000×8%)-767=2913万元(3)计算2×13年和2×14年利息资本化金额及应计入当期损益的金额。①2×13年利息资本化金额=225+51.13=276.13万元②2×13年利息应计入当期损益的金额=275+3628.87=3903.87万元③2×14年利息资本化金额=450+767=1217万元④2×14年利息应计入当期损益的金额=150+2913=3063万元(4)编制2×13年和2×14年与利息资本化金额有关的会计分录。①2013年:借:在建工程276.13财务费用3903.87银行存款100贷:应付利息4280②2×14年:借:在建工程1217财务费用3063贷:应付利息428046

第十一章所有者权益一、单项选择题1、D2、A3、D4、B5、A二、多项选择题1、ABCD2、AC3、ABCD4、ABC5、AD三、业务题习题一(1)借:银行存款220贷:实收资本-国家60-甲公司160(2)借:原材料10应交税费-应交增值税(进项税额)1.7贷:实收资本11.7(3)借:固定资产15贷:实收资本15(4)借:资本公积100贷:实收资本-国家50-甲公司20-乙公司30习题二借:银行存款2475贷:股本500资本公积-股本溢价1975习题三借:长期股权投资-其他权益变动18—其他综合收益24贷:资本公积-其他资本公积18其他综合收益2446

第十二章收入、费用、利润一、单项选择题1、A2、D3、D4、B5、A6、C7、C8、A二、多项选择题1、BC2、AB3、AB4、BCD5、ABCD6、AB7、ABCD三、业务题习题一(1)借:应收票据14040贷:主营业务收入12000应交税费-应交增值税(销项税额)2040(2)借:主营业务收入10000应交税费-应交增值税(销项税额)1700贷:银行存款11700(3)借:主营业务收入90000应交税费-应交增值税(销项税额)15300销售费用2100贷:银行存款107400借:库存商品50000贷:主营业务成本50000(4)借:银行存款140400贷:其他业务收入120000应交税费-应交增值税(销项税额)20400借:其他业务成本100000贷:原材料100000借:营业税金及附加6238贷:应交税费-应交城市维护建设税6000-应交教育费附加23846

(5)每期计入财务费用的金额如表1所示。 ①20×5年未实现融资收益摊销=(2000-400)×7.93%=126.88(万元)②20×6年未实现融资收益摊销=[(2000-400)-(400-126.88)]×7.93%=105.22(万元)③20×7年未实现融资收益摊销=[(2000-400-400)-(400-126.88-105.22)]×7.93%=81.85(万元)④20×8年未实现融资收益摊销=[(2000-400-400-400)-(400-126.88-105.22-81.85)]×7.93%=56.52(万元)⑤20×9年未实现融资收益摊销=400-126.88-105.22-81.85-56.62=29.43(万元)根据表1的计算结果,甲公司各期的会计分录如下:①20×5年1月1日销售实现时: 借:长期应收款20000000 贷:主营业务收入16000000 未实现融资收益4000000 借:主营业务成本l5600000 贷:库存商品l5600000②20×5年12月31日收取货款时: 借:银行存款4680000 贷:长期应收款4000000应交税费—应交增值税(销项税额)680000 借:未实现融资收益1268800 贷:财务费用l26880046

③20×6年12月31日收取货款时: 借:银行存款4680000 贷:长期应收款4000000应交税费—应交增值税(销项税额)680000 借:未实现融资收益1052200 贷:财务费用l052200④20×7年l2月31日收取货款时: 借:银行存款4680000 贷:长期应收款4000000应交税费—应交增值税(销项税额)680000 借:未实现融资收益818500 贷:财务费用818500⑤20×8年12月31日收取货款时: 借:银行存款4680000 贷:长期应收款4000000应交税费—应交增值税(销项税额)680000借:未实现融资收益566200 贷:财务费用566200⑥20×9年12月31日收取货款: 借:银行存款4680000 贷:长期应收款4000000应交税费—应交增值税(销项税额)680000 借:未实现融资收益294300 贷:财务费用294300(6)发生成本时: 借:劳务成本 180000 贷:银行存款(应付职工薪酬等) 180000 预收账款时: 借:银行存款 250000 贷:预收账款 25000046

按已发生成本占估计总成本的比例确定该劳务的完工进度,则至20×7年12月31日,该劳务的完工进度为72%(180000÷250000)。据此,20×7年应确认的收入=400000×72%-0=288000(元) 20×7年应确认的费用=250000×72%-0=180000(元) 借:预收账款 288000 贷:主营业务收入 288000 借:主营业务成本 180000 贷:劳务成本 180000习题二(1)借:销售费用35000贷:银行存款35000(2)借:销售费用8500贷:银行存款8500(3)借:销售费用1000贷:库存现金1000(4)借:管理费用2360贷:其他应收款2000库存现金360(5)借:管理费用85000销售费用45000贷:应付职工薪酬130000(6)借:财务费用180贷:银行存款180(7)借:财务费用9200贷:银行存款9200(8)借:管理费用11500贷:应交税费-应交房产税6000-应交车船使用税3000-应交土地使用税250046

(9)借:管理费用3200贷:银行存款3200(10)借:本年利润200940.贷:管理费用102060财务费用9380销售费用89500习题三1.暂时性差异:(1)应收账款项目:账面价值=5000-500=4500万元计税基础=5000万元应收账款形成的可抵扣暂时性差异=5000-4500=500万元(2)存货项目:账面价值=2600-400=2200万元计税基础=2600万元存货形成的可抵扣暂时性差异=2600-2200=400万元(3)交易性金融资产项目:账面价值=4100万元计税基础=2000万元交易性金融资产形成的应纳税暂时性差异=4100-2000=2100万元暂时性差异:可抵扣差异:500+400=900万元;应纳税差异:2100万元2.应纳税所得额==6000+20-220+900-2100=4600万元应交所得税额=应纳税所得额×所得税税率=4600×25%=1150万元递延所得税:递延所得税资产900×25%=225万元递延所得税负债=2100×25%=525万元所得税费用=150+525-225=1450万元3.会计分录(万元):借:所得税费用1450递延所得税资产225贷:应交税费—应交所得税1150递延所得税负债52546

习题四1.应纳税调整事项:国债利息收入(可免税收入):96万元业务招待费(计算超标准支出):50×60%=30>(4500+300)×5‰=24万元超标准的业务招待限额=50-24=26万元税收罚款(不可抵扣支出):10万元。暂时性差异:交易性金融资产项目:账面价值=520万元计税基础=300万元应纳税暂时性差异=520-300=220万元固定资产项目:账面价值=800-800×25%=600万元计税基础=800-800÷8=700万元可抵扣暂时性差异=700-600=100万元2.应纳税所得额:应纳税所得额=1000+(-96+26+10)+(100-220)=820万元3.应交所得税额=应纳税所得额×所得税税率=820×25%=205万元4.会计分录:当期所得税费用=205+(220×25%-100×25%)=235万元借:所得税费用235递延所得税资产25贷:应交税费—应交所得税205递延所得税负债55习题五1.营业利润=500000-200000-15000+25000-15000-20000-22000-8000-30900+50000=264100元2.利润总额=264100+50000-29700=284400元3.净利润=284400-96500=187900元4.借:主营业务收入500000其他业务收入2500046

营业外收入50000投资收益50000贷:本年利润625000借:本年利润437100贷:主营业务成本200000营业税金及附加15000其他业务成本15000销售费用20000管理费用22000财务费用8000资产减值损失30900营业外支出29700所得税费用96500习题六(1)提取法定盈余公积:借:利润分配-提取法定盈余公积80000贷:盈余公积80000(2)分配现金股利:借:利润分配-应付现金股利200000贷:应付股利200000(3)结转利润分配科目中的明细科目:借:利润分配-未分配利润280000贷:利润分配-提取法定盈余公积80000利润分配-应付现金股利200000第十三章企业财务会计报告一、单项选择题1、C2、D3、C4、D5、C46

6、C7、B8、C9、D10、B二、多项选择题1、ABC2、BCD3、ABCD4、ABC5、ABCD6、AD7、BD8、CD9、BCD10、ABCD三、业务题习题一①货币资金=320000+1200=321200(元)②存货=354000+465000+263000-12400=1069600(元)③应收利息=66000(元)④固定资产=1586000-485000=1101000(元)⑤应收账款=10300+253000+405690-4650=664340(元)⑥预收账款=64600+57420=122020(元)⑦应付账款=96850+345700=442550(元)⑧预付账款=15900+274000+56800=346700(元)习题二1.编制会计分录(1)借:应收账款468000贷:主营业务收入400000应交税费—应交增值税(销项税额)68000借:主营业务成本200000贷:库存商品200000(2)借:银行存款4480库存商品200贷:主营业务收入4000应交税费—应交增值税(销项税额)680借:主营业务成本2000贷:库存商品2000(3)借:应收票据11700贷:其他业务收入10000应交税费—应交增值税(销项税额)170046

借:其他业务成本6000贷:原材料6000(4)借:主营业务收入20000应交税费—应交增值税(销项税额)3400贷:应收账款23400借:库存商品100O0贷:主营业务成本10O00(5)借:银行存款6O0O0贷:预收账款60000(6)借:主营业务收入20000应交税费—应交增值税(销项税额)3400贷:应收账款23400(7)发出商品时:借:发出商品100000贷:库存商品100000收到代销清单时:借:应收账款46800贷:主营业务收入40000应交税费一应交增值税(销项税额)6800结转成本:借:主营业务成本20000贷:发出商品2000O(8)收到E产品:借:受托代销商品200000贷:受托代销商品款200000实际销售E产品:借:银行存款23400O贷:应付账款—大华公司200000应交税费—应交增值税(销项税额)34000收到大华公司增值税发票:借:应交税费—应交增值税(进项税额)34000贷:应付账款—大华公司34000借:受托代销商品款2000O0贷:受托代销商品20000046

归还大华公司货款并计算代销手续费:借:应付账款—大华公司234000贷:银行存款214000其他业务收入2O00O(9)收到增值税返还借:银行存款10000贷:营业外收入10000(10)借:管理费用20000销售费用20000财务费用6000贷:银行存款460002.编制利润表利润表编制单位:伟科公司20×7年度单位:元项目行次本年累计数一、营业收入1434000减:营业成本4218000营业税金及附加53500销售费用620000管理费用720000财务费用96000资产减值损失100加:公允价值变动收益(减:公允价值变动损失)110加:投资收益(减:投资损失)120二、营业利润13166500加:营业外收入1410000减:营业外支出150三、利润总额16176500减:所得税费用1744125四、净利润18132375五、其他综合收益的税后净额230(一)以后不能重分类进损益的其他综合收益241.重新计量设定受益计划净负债或净资产的变动252.权益法下在被投资单位不能重分类进损益的其他综合收益中享有的份额26(二)以后将重分类进损益的其他综合收益271.权益法下在被投资单位以后将重分类进损益的其他综合收益中享有的份额2846

2.可供出售金融资产公允价值变动损益293.持有至到期投资重分类为可供出售金融资产损益304.现金流经套期损益的有效部分315.外币财务报表折算差额32六、综合收益总额33132375七、每股收益34(一)基本每股收益35(二)稀释每股收益36习题三(1)销售商品、提供劳务收到的现金=(3000+3000×17%)+(2340-4680)+(585-351)=1404(万元)(2)购买商品、接受劳务支付的现金=(1700+272)+(2400-2500)+(1755-2340)=1287(万元)(3)支付的各项税费=308+(30+100-40)=398(万元)(4)收回投资所收到的现金=20+50=70(万元)(5)取得投资收益收到的现金=20+10-5=25(万元)(6)借款所收到的现金=300(万元)(7)偿还债务所支付的现金=200(万元)习题四序号现金流量表有关项目金额(万元)1销售商品、提供劳务收到的现金95302购买商品、接受劳务支付的现金1772.143支付给职工以及为职工支付的现金29454支付的其他与经营活动有关的现金15145收回投资所收到的现金1406取得投资收益所收到的现金1257处置固定资产、无形资产和其他长期资产所收回的现金净额118购建固定资产、无形资产和其他长期资产所支付的现金4009投资所支付的现金40010借款所收到的现金70046

11偿还债务所支付的现金22012分配股利、利润和偿付利息所支付的现金45计算过程:(1)销售商品提供劳务收到的现金=8400+1428+(1200-1600)+2+(224-124)=9530(万元)(2)购买商品接受劳务支付的现金=4600+296.14+(900-620)+(250-600)+(210-126)-315-63-2300-460=1772.14(万元)或=1840+296.14+(270+252-620)+(250-600)+(210-126)=1722.14(万元)(3)支付给职工和为职工支付的现金=2300+315+114+285+(383-452)=2495(万元)(4)支付其他与经营活动有关的现金=(63-13)+(460-60)+(265-114-4)+(886-285-124-40-60)+540=1514(万元)(5)收回投资所收到的现金=(200+400-500)+40=140(万元)(6)取得投资收益所收到的现金=125(万元)(7)处置固定资产、无形资产和其他长期资产所收回的现金净额=13-2=11(万元)(8)购建固定资产、无形资产和其他长期资产所支付的现金=400(万元)(9)投资所支付的现金=400(万元)(购入的短期股票投资)(10)借款所收到的现金=240+460=700(万元)(11)偿还债务所支付的现金=(120+240-140)+[360+460-(840-20)]=220(万元)(12)分配股利、利润和偿付利息所支付的现金=30+(40-20-5)=45(万元)46'

您可能关注的文档

- 《中国马克思主义与当代》期末考试答案100分.doc

- 《中国马克思主义与当代》课后题答案完整版.doc

- 《中学教育知识与能力》最新考题及答案.docx

- 《中小企业纳税会计实务》习题(参考答案).doc

- 《中小企业纳税会计实务》习题(参考答案).pdf

- 《中级》练习册参考答案.doc

- 《中级会计实务习题汇总》参考答案.doc

- 《中级微观经济学》习题参考答案.doc

- 《中级财务会计》习题答案(第四版).doc

- 《中级财务会计》复习题及答案.doc

- 《中级财务会计》教材练习题参考答案.doc

- 《中级财务会计》第三版 教材课后习题答案.doc

- 《中级财务会计习题》答案.doc

- 《中级财务会计习题与案例》答案.doc

- 《中药学》习题(ABX无详细答案).pdf

- 《中药学》复习 选择题 含答案 共100页.doc

- 《中药学专业知识一》1,4,6章习题讲义(1).pdf

- 《临床护理技术规范》试题及答案.doc

相关文档

- 施工规范CECS140-2002给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程

- 施工规范CECS141-2002给水排水工程埋地钢管管道结构设计规程

- 施工规范CECS142-2002给水排水工程埋地铸铁管管道结构设计规程

- 施工规范CECS143-2002给水排水工程埋地预制混凝土圆形管管道结构设计规程

- 施工规范CECS145-2002给水排水工程埋地矩形管管道结构设计规程

- 施工规范CECS190-2005给水排水工程埋地玻璃纤维增强塑料夹砂管管道结构设计规程

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程(含条文说明)

- cecs 141:2002 给水排水工程埋地钢管管道结构设计规程 条文说明

- cecs 140:2002 给水排水工程埋地管芯缠丝预应力混凝土管和预应力钢筒混凝土管管道结构设计规程 条文说明

- cecs 142:2002 给水排水工程埋地铸铁管管道结构设计规程 条文说明